Ένα από τα κύρια θέματα που χρησιμοποιούνται από τους "Permabulls" είναι ότι "οι αποτιμήσεις είναι φτηνές λόγω των χαμηλών επιτοκίων"

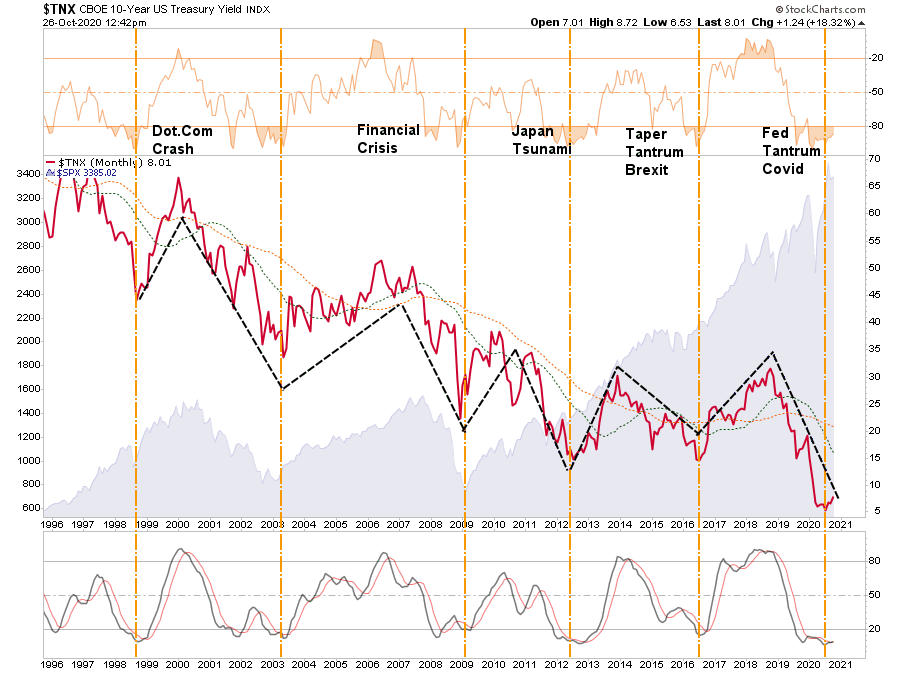

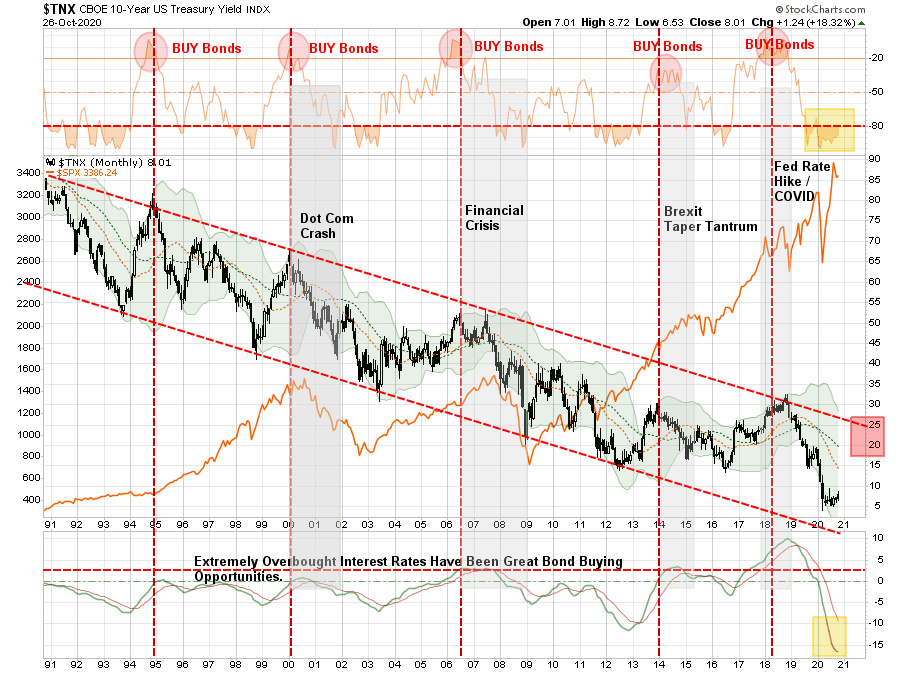

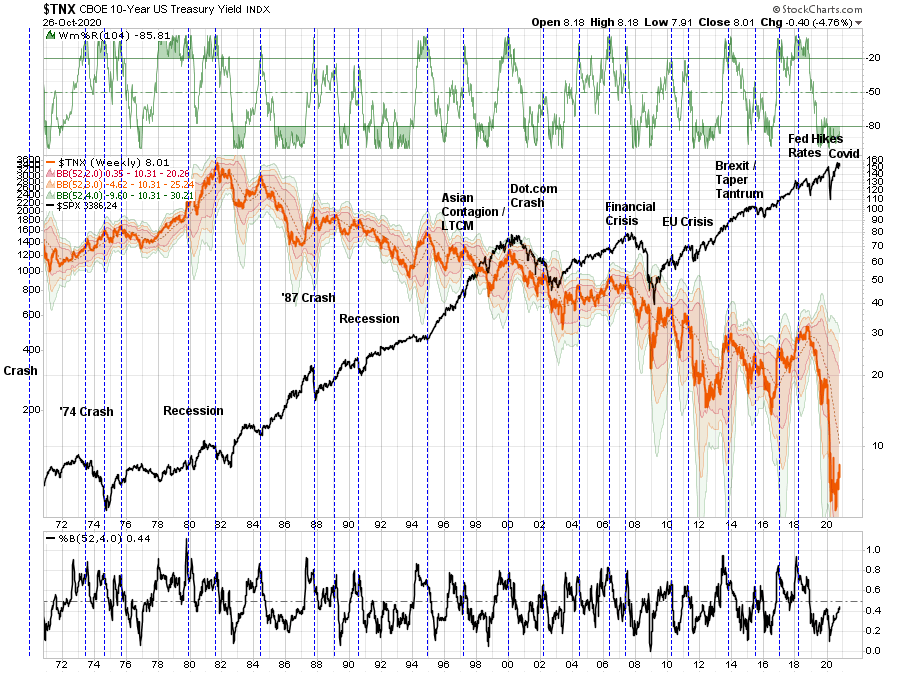

Αφού υπήρξε μια μεγάλη αναταραχή, οι ενδείξεις στην αγορά ομολόγων, ειδικά στις ΗΠΑ, δείχνουν ότι η bull market δεν έχει τελειώσει.

Λόγω της ακραίας πολιτικής αγορών ομολόγων του Δημοσίου μετά την έναρξη της πανδημίας, το μακροπρόθεσμο διάγραμμα των αποδόσεων δείχνει ότι η νέα εποχή ανόδου των τιμών θα αρχίσει.

Σύμφωνα με τη Yardeni Research, υπάρχουν δύο κρίσιμα σημεία που πρέπει να λάβουν οι επενδυτές υπόψιν:

- Τα επιτόκια επί του παρόντος είναι σε εξαιρετικά υπερπουλημένα επίπεδα, γεγονός που υποδηλώνει ότι τα επιτόκια θα μπορούσαν πράγματι να αυξηθούν τους επόμενους μήνες.

Αυτό θα μπορούσε να συμπιεστεί με ένα άλλο πακέτο τόνωσης ή το ψήφισμα ενός νομοσχεδίου που θα οδηγήσει σε βραχυπρόθεσμες πληθωριστικές ανησυχίες.

- Όταν τα επιτόκια αυξάνονται από υπερβολικά χαμηλά επίπεδα, υπάρχει ένα σημείο όπου τα δικαιώματα συγκρούονται με τα επίπεδα χρέους που προκαλούν είτε ένα συμβάν που σχετίζεται με την πίστωση, είτε τη διόρθωση του χρηματιστηρίου.

Υπάρχουν επί του παρόντος δύο σημαντικοί κίνδυνοι από την αύξηση των επιτοκίων, τους οποίους οι επενδυτές πρέπει να προσέχουν.

Επέκταση αποτίμησης

Ένα από τα κύρια θέματα που χρησιμοποιούνται από τους "Permabulls" είναι ότι "οι αποτιμήσεις είναι φτηνές λόγω των χαμηλών επιτοκίων".

Αυτό το επιχείρημα ήταν το αίτημα μιας γενιάς επενδυτών που έχουν αγνοήσει τις βασικές αρχές και τις εκτιμήσεις για να κυνηγήσουν τις αποδόσεις της αγοράς.

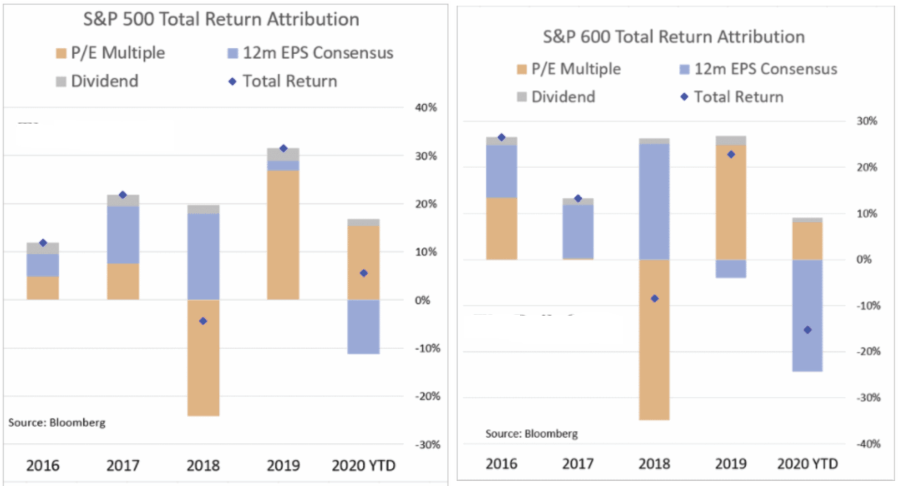

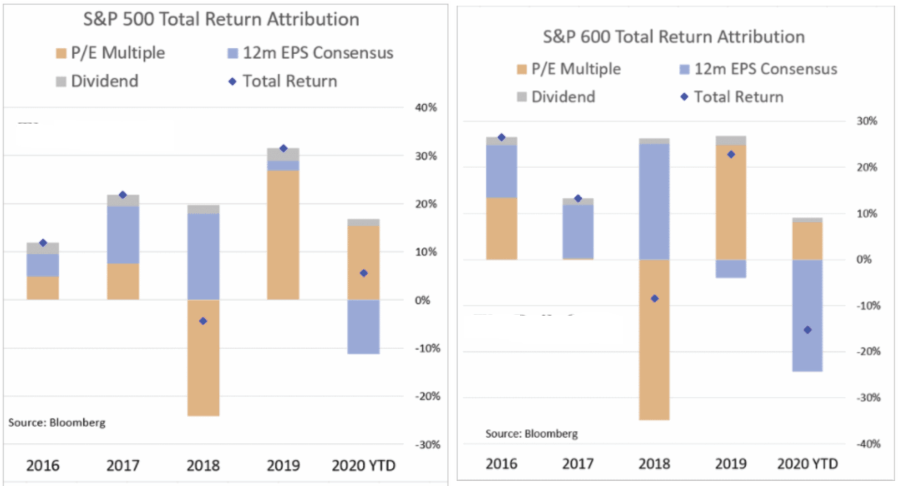

Από το 2019, όταν η αύξηση των κερδών άρχισε να επιδεινώνεται σοβαρά, οι επενδυτές απομακρύνθηκαν από την αγορά μετοχών.

Ως εκ τούτου, ο κύριος οδηγός κερδών, όπως φαίνεται παρακάτω, προήλθε από την «πολλαπλή επέκταση».

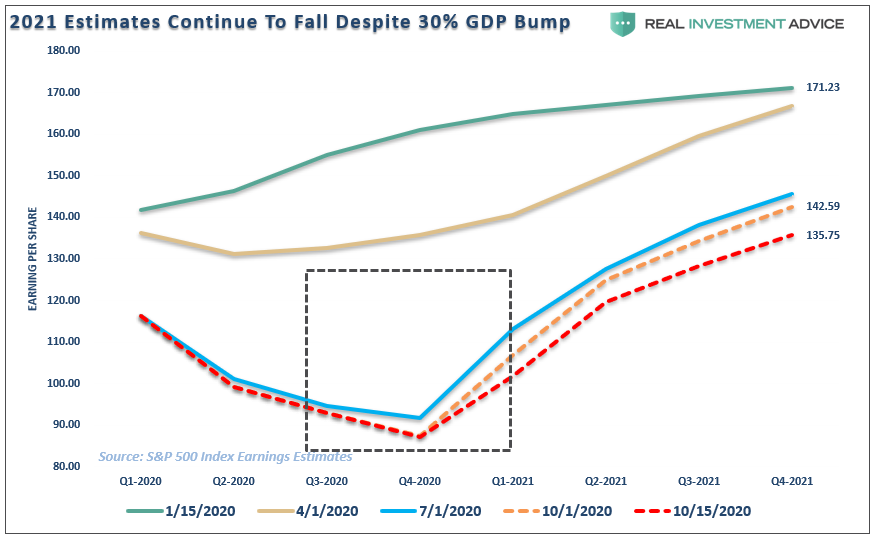

Η «ελπίδα» παραμένει ότι η αύξηση των κερδών τελικά θα καλύψει τις εκτιμήσεις.

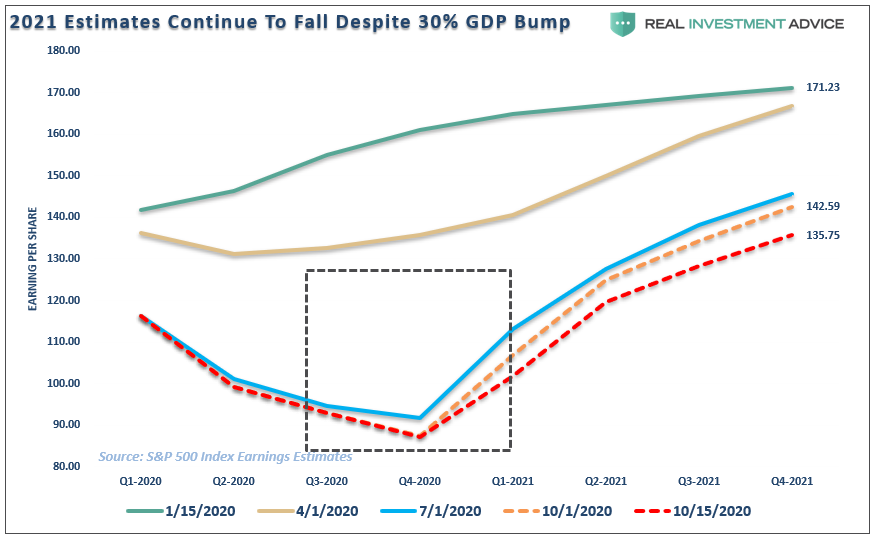

Ωστόσο, οι προοπτικές για τα κέρδη συνεχίζουν να επιδεινώνονται.

Μόλις τις τελευταίες 15 ημέρες, οι εκτιμήσεις για το 2021 έχουν μειωθεί κατά σχεδόν 7 δολάρια ανά μετοχή, παρά τις επανειλημμένες δηλώσεις ότι η οικονομία ανακάμπτει.

Υπάρχουν δύο προβλήματα σχετικά με τη θέση ότι «τα χαμηλά επιτόκια δικαιολογούν υψηλές αποτιμήσεις».

Ιστορικά, αυτό δεν συνέβη ποτέ, σύμφωνα με τη Yardeni Research.

Όταν οι τιμές αυξάνονται, οι αποτιμήσεις αντιμετωπίζουν προβλήματα.

Ωστόσο, δεδομένου ότι οι τιμές των μετοχών αντικατοπτρίζουν την οικονομική ανάπτυξη, ο αντίκτυπος της αύξησης των επιτοκίων στην οικονομία είναι ένα πολύ πιο σημαντικό ζήτημα.

Το πρόβλημα του χρέους

Οι άνθρωποι δεν αγοράζουν σπίτια ή αυτοκίνητα.

Αγοράζουν πληρωμές.

Οι πληρωμές είναι συνάρτηση των επιτοκίων και όταν τα επιτόκια αυξάνονται απότομα, η δραστηριότητα των ενυπόθηκων δανείων μειώνεται καθώς οι πληρωμές αυξάνονται πάνω από τις προσδοκίες.

Σε μια οικονομία όπου περίπου το 70% των Αμερικανών έχουν ελάχιστη ή καθόλου αποταμίευση, μια προσαρμογή σε υψηλότερες πληρωμές επηρεάζει σημαντικά την κατανάλωση.

Μην ξεχνάμε ότι η αύξηση των επιτοκίων αυξάνει τις απαιτήσεις εξυπηρέτησης του χρέους, γεγονός που μειώνει τις μελλοντικές παραγωγικές επενδύσεις.

Όπως αναφέρθηκε παραπάνω, τα αυξανόμενα επιτόκια θα επιβραδύνουν αμέσως την αγορά κατοικίας συμβάλοντας όλο και λιγότερο στην οικονομία.

Η αύξηση των επιτοκίων σημαίνει υψηλότερο κόστος δανεισμού.

Αυτό οδηγεί σε χαμηλότερα περιθώρια κέρδους για τις εταιρείες, μειώνοντας τα εταιρικά κέρδη και τις χρηματοοικονομικές αγορές.

Καθώς τα επιτόκια αυξάνονται, το ίδιο ισχύει και για τις πληρωμές τόκων μεταβλητού επιτοκίου σε πιστωτικές κάρτες.

Καθώς ο καταναλωτής αγωνίζεται με στάσιμους μισθούς και αυξημένο κόστος ζωής, οι υψηλότερες πληρωμές πίστωσης οδηγούν σε συρρίκνωση των δαπανών και αύξηση των χρεοκοπιών.

Οι αυξανόμενες χρεοκοπίες στην εξυπηρέτηση του χρέους θα επηρεάσουν αρνητικά τις τράπεζες, οι οποίες εξακολουθούν να μην έχουν επαρκή κεφαλαιοποίηση και να επιβαρύνονται ακόμη από τεράστια επίπεδα επισφαλών χρεών.

Πολλά εταιρικά σχέδια εξαγοράς μετοχών και εκδόσεις μερισμάτων πραγματοποιούνται μέσω φθηνού χρέους, οδηγώντας σε αυξημένη μόχλευση εταιρικού ισολογισμού.

Αυτό θα τελειώσει.

Υπενθυμίζεται εδώ ότι οι δαπάνες εταιρικού κεφαλαίου εξαρτώνται από το κόστος δανεισμού.

Το υψηλότερο κόστος δανεισμού οδηγεί σε μείωση του CapEx.

Ο λόγος ελλείμματος / ΑΕΠ θα αρχίσει να αυξάνεται καθώς αυξάνεται το κόστος δανεισμού.

Οι προβλέψεις για χαμηλότερα μελλοντικά ελλείμματα θα καταρρεύσουν καθώς οι νέες προβλέψεις αρχίζουν να αυξάνονται.

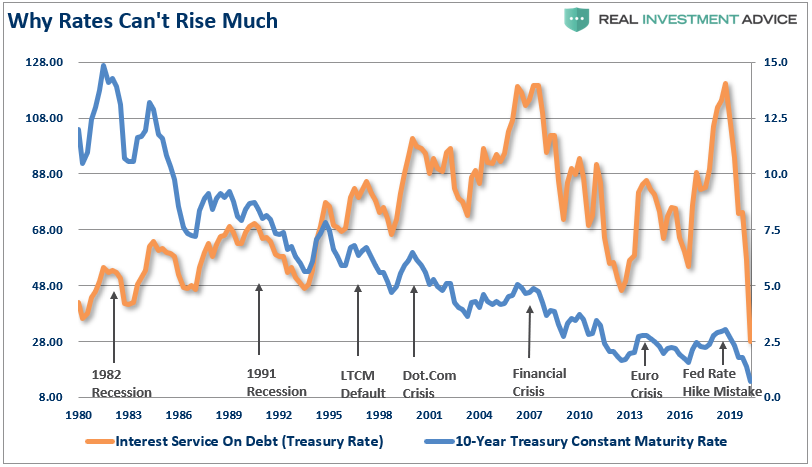

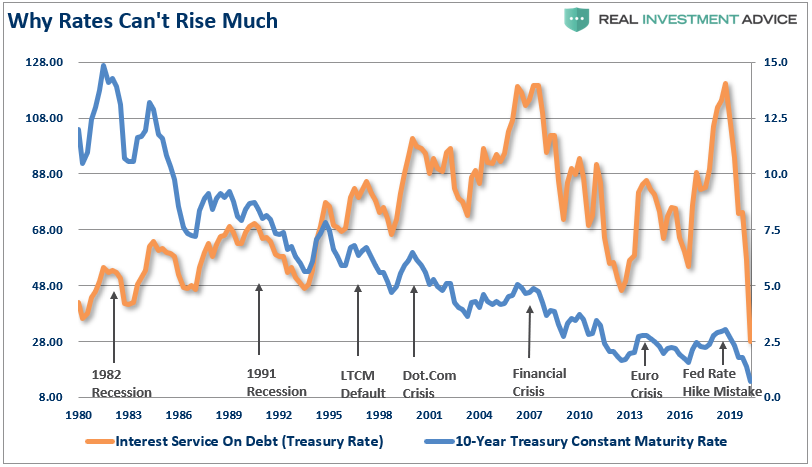

Το θέμα των πληρωμών

Καθώς η Yardeni Research έχει θέσει το ζήτημα με τους δείκτες χρέους προς εισόδημα, θεωρεί ότι «αυτός είναι και ο λόγος που τα επιτόκια ΔΕΝ ΜΠΟΡΟΥΝ να αυξηθούν πολύ χωρίς να προκαλέσουν κρίση που σχετίζεται με το χρέος.

Το παρακάτω διάγραμμα είναι ο λόγος υπηρεσιών τόκων στο συνολικό καταναλωτικό χρέος.

Βέβαια, τα επιτόκια μπορούν να αυξηθούν, ωστόσο, υπάρχει ένα όριο προτού επηρεάσει αρνητικά την οικονομία και τελικά το χρηματιστήριο.

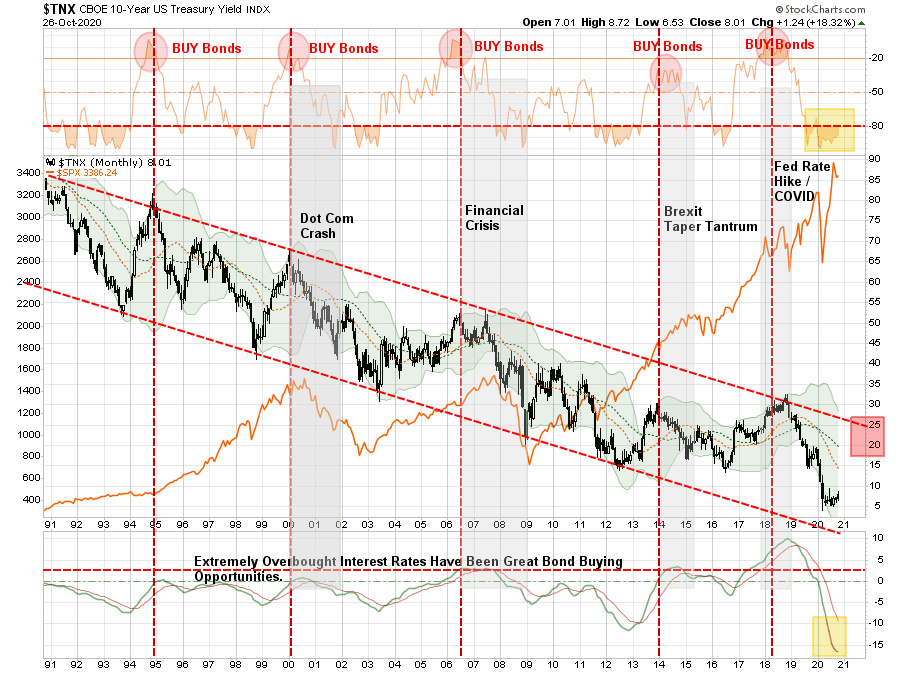

Υπεραγορασμένα τα ομόλογα

Τον Ιούνιο του 2013, όταν ξέσπασαν οι κραυγές του «θανάτου της αγοράς ομολόγων», λίγοι ήταν αυτοί που σύστηναν αγορά ομολόγων.

«Ωστόσο, η πρόσφατη άνοδος των επιτοκίων έχει τραβήξει σίγουρα την προσοχή όλων και θέτει το ερώτημα είναι εάν η 30ετής αγορά ομολόγων έχει πράγματι δει το αναπόφευκτο τέλος της.

Και σύμφωνα με τη Yardeni Research, τα στοιχεία δεν δείχνουν να συμβαίνει αυτό.

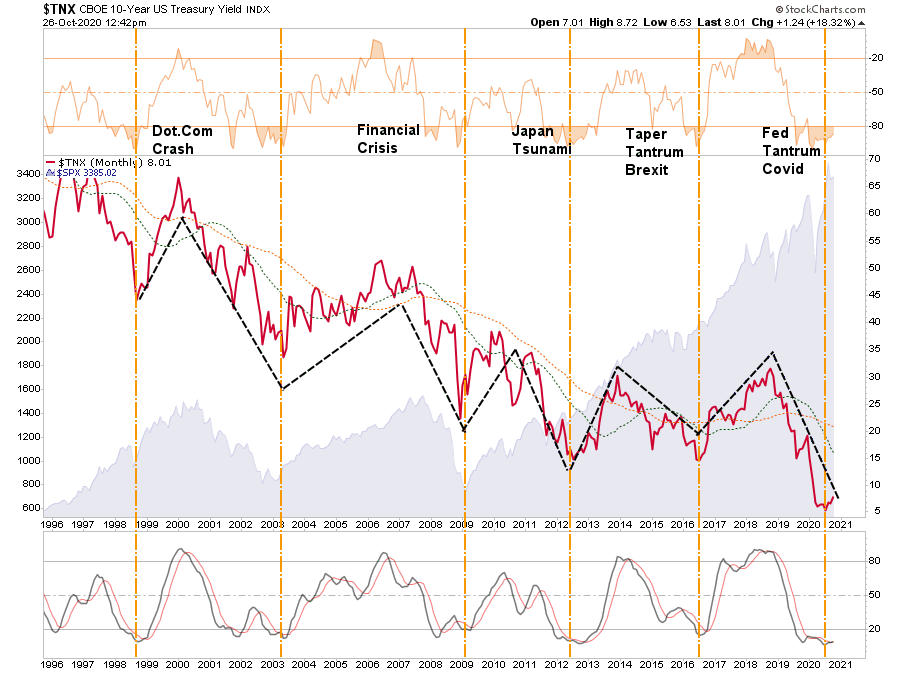

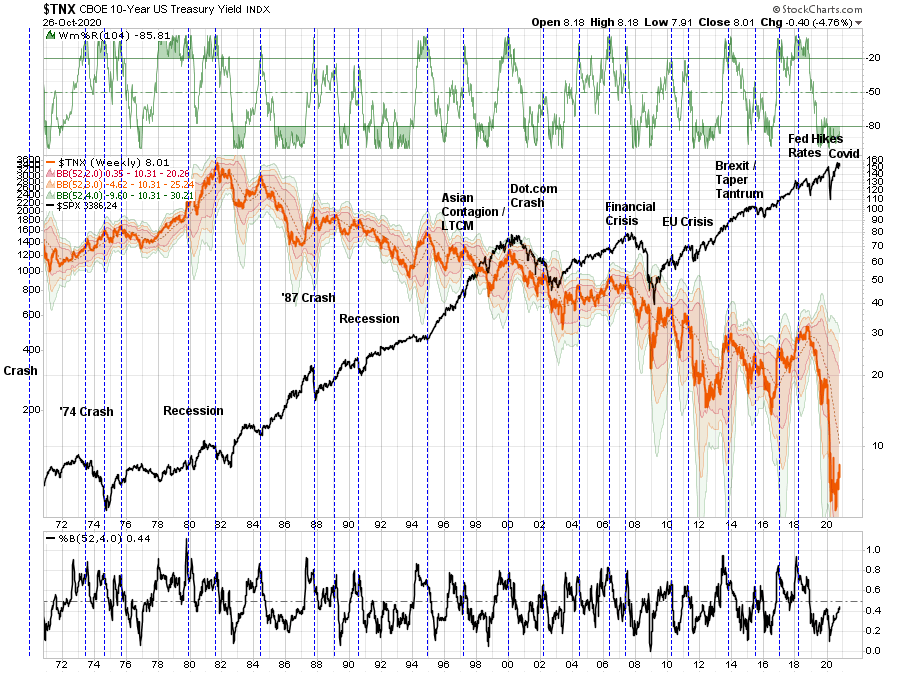

Δεδομένου ότι τα επιτόκια κινούνται αντίστροφα των τιμών των ομολόγων, μπορούμε να δούμε ένα μακροπρόθεσμο διάγραμμα των επιτοκίων για να προσδιορίσουμε πότε τα ομόλογα είναι υπεραγορασμένα ή υπερπουλημένα.

Το 2019, τα επιτόκια άρχισαν να επιβραδύνονται πιο αργά καθώς η συνειδητοποίηση ότι η οικονομική ανάπτυξη αποδυναμώθηκε επηρέασε τις προοπτικές.

Καθώς η καμπύλη αποδόσεων άρχισε να αναστρέφεται, η Ομοσπονδιακή Τράπεζα επέστρεψε με εκτεταμένες πράξεις «repo» για την υποστήριξη χρηματοπιστωτικών ιδρυμάτων.

Τον Μάρτιο του 2020, η οικονομία έκλεισε λόγω της πανδημίας που οδήγησε στη μείωση των επιτοκίων.

Έρχεται τεράστια ευκαιρία αγοράς ομολόγων

Η πτώση των επιτοκίων και η τεράστια ρευστότητα της Fed προκάλεσαν την άνοδο των μετοχών στα νέα υψηλά παρά την υποκείμενη ύφεση της οικονομίας.

Επί του παρόντος, η πτώση των επιτοκίων ώθησε τα ομόλογα σε μια ακραία «υπεραγορά».

Αυτό υποδηλώνει ότι ο πιο πιθανός στόχος για τα βραχυπρόθεσμα επιτόκια θα μπορούσε να είναι τόσο υψηλός όσο το 2%.

Παρόλο που η αύξηση 1,2% από τα τρέχοντα επίπεδα δεν ακούγεται πολύ, αυτή η αύξηση θα ωθούσε τα ομόλογα υψηλότερα.

Αυτή η κίνηση θα προσφέρει την καλύτερη ευκαιρία για αύξηση της έκθεσης σε ομόλογα, σύμφωνα με τη Yardeni Research.

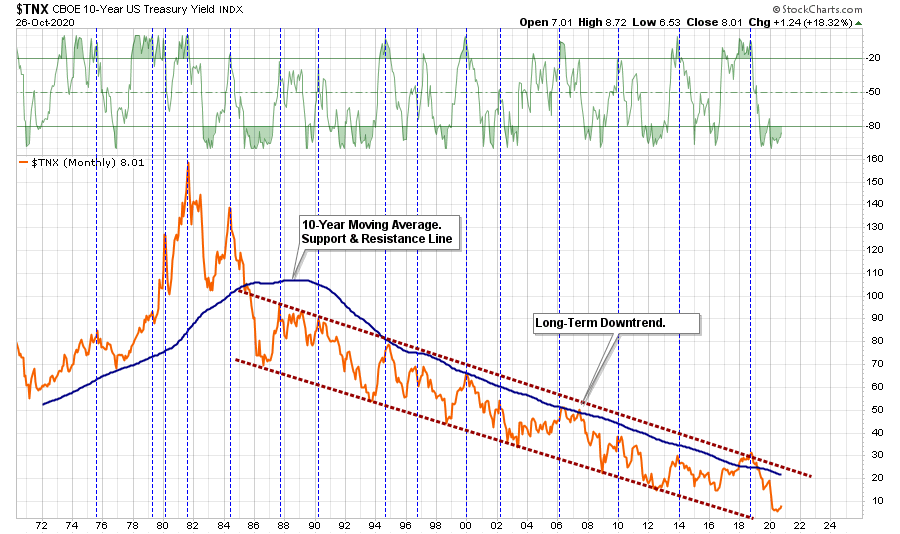

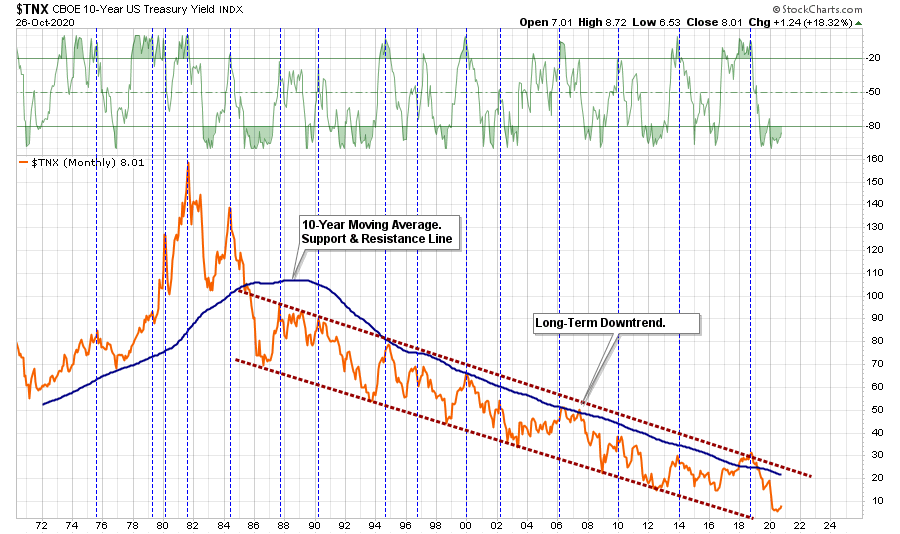

Μπορούμε να επιβεβαιώσουμε το ίδιο χρησιμοποιώντας ένα πολύ μακροπρόθεσμο γράφημα (50 ετών) για τα 10ετή επιτόκια, που επικαλύπτονται από τον 10ετή κινητό μέσο όρο.

Αυτός ο κινητός μέσος όρος παρείχε τρομερή αντίσταση και υποδηλώνει κάθε αιχμή στα επιτόκια που ξεκινούν από το 1988.

Επί του παρόντος, με τα επιτόκια στο κάτω μέρος της μακροπρόθεσμης τάσης τους, ο κίνδυνος είναι ότι τα επιτόκια θα μπορούσαν πράγματι να αυξηθούν τους επόμενους μήνες.

Τι θα μπορούσε να προκαλέσει μια τέτοια αύξηση των τιμών;

Σύμφωνα με τη Yardeni Research οι λόγοι αύξηση είναι:

- Ένα τεράστιο πακέτο τόνωσης που χρηματοδοτείται από το χρέος και στέλνει αυξημένα ποσά απευθείας στα νοικοκυριά.

- Περισσότερα προγράμματα υποδομής που χρηματοδοτούνται από χρέη.

- Εάν η κυβέρνηση αυξήσει περαιτέρω τα προγράμματα ελλειμματικών δαπανών που δεν αποφέρουν οικονομικά οφέλη, όπως τα καθολικά βασικά εισοδήματα.

- Αύξηση της οικονομικής δραστηριότητας καθώς η οικονομία ξανανοίγει και ανακάμπτει από την ύφεση.

- Εάν υπάρχει ένα σημείο όπου η Ομοσπονδιακή Τράπεζα των ΗΠΑ δεν είναι σε θέση ή δεν θέλει να δημιουργήσει έσοδα από το σύνολο της έκδοσης χρέους

- Η έλλειψη ζήτησης από ξένους αγοραστές χρέους των ΗΠΑ λόγω ανησυχιών σχετικά με την οικονομική ισχύ και τη χρηματοπιστωτική σταθερότητα λόγω των ποσοστών χρέους προς ΑΕΠ.

Αυτά οδηγούν σε ανησυχίες για προσωρινές πληθωριστικές αυξήσεις, οι οποίες θα μπορούσαν να οδηγήσουν τα επιτόκια στην κορυφή της μακροπρόθεσμης πτωτικής τάσης.

www.bankingnews.gr

Λόγω της ακραίας πολιτικής αγορών ομολόγων του Δημοσίου μετά την έναρξη της πανδημίας, το μακροπρόθεσμο διάγραμμα των αποδόσεων δείχνει ότι η νέα εποχή ανόδου των τιμών θα αρχίσει.

Σύμφωνα με τη Yardeni Research, υπάρχουν δύο κρίσιμα σημεία που πρέπει να λάβουν οι επενδυτές υπόψιν:

- Τα επιτόκια επί του παρόντος είναι σε εξαιρετικά υπερπουλημένα επίπεδα, γεγονός που υποδηλώνει ότι τα επιτόκια θα μπορούσαν πράγματι να αυξηθούν τους επόμενους μήνες.

Αυτό θα μπορούσε να συμπιεστεί με ένα άλλο πακέτο τόνωσης ή το ψήφισμα ενός νομοσχεδίου που θα οδηγήσει σε βραχυπρόθεσμες πληθωριστικές ανησυχίες.

- Όταν τα επιτόκια αυξάνονται από υπερβολικά χαμηλά επίπεδα, υπάρχει ένα σημείο όπου τα δικαιώματα συγκρούονται με τα επίπεδα χρέους που προκαλούν είτε ένα συμβάν που σχετίζεται με την πίστωση, είτε τη διόρθωση του χρηματιστηρίου.

Υπάρχουν επί του παρόντος δύο σημαντικοί κίνδυνοι από την αύξηση των επιτοκίων, τους οποίους οι επενδυτές πρέπει να προσέχουν.

Επέκταση αποτίμησης

Ένα από τα κύρια θέματα που χρησιμοποιούνται από τους "Permabulls" είναι ότι "οι αποτιμήσεις είναι φτηνές λόγω των χαμηλών επιτοκίων".

Αυτό το επιχείρημα ήταν το αίτημα μιας γενιάς επενδυτών που έχουν αγνοήσει τις βασικές αρχές και τις εκτιμήσεις για να κυνηγήσουν τις αποδόσεις της αγοράς.

Από το 2019, όταν η αύξηση των κερδών άρχισε να επιδεινώνεται σοβαρά, οι επενδυτές απομακρύνθηκαν από την αγορά μετοχών.

Ως εκ τούτου, ο κύριος οδηγός κερδών, όπως φαίνεται παρακάτω, προήλθε από την «πολλαπλή επέκταση».

Η «ελπίδα» παραμένει ότι η αύξηση των κερδών τελικά θα καλύψει τις εκτιμήσεις.

Ωστόσο, οι προοπτικές για τα κέρδη συνεχίζουν να επιδεινώνονται.

Μόλις τις τελευταίες 15 ημέρες, οι εκτιμήσεις για το 2021 έχουν μειωθεί κατά σχεδόν 7 δολάρια ανά μετοχή, παρά τις επανειλημμένες δηλώσεις ότι η οικονομία ανακάμπτει.

Υπάρχουν δύο προβλήματα σχετικά με τη θέση ότι «τα χαμηλά επιτόκια δικαιολογούν υψηλές αποτιμήσεις».

Ιστορικά, αυτό δεν συνέβη ποτέ, σύμφωνα με τη Yardeni Research.

Όταν οι τιμές αυξάνονται, οι αποτιμήσεις αντιμετωπίζουν προβλήματα.

Ωστόσο, δεδομένου ότι οι τιμές των μετοχών αντικατοπτρίζουν την οικονομική ανάπτυξη, ο αντίκτυπος της αύξησης των επιτοκίων στην οικονομία είναι ένα πολύ πιο σημαντικό ζήτημα.

Το πρόβλημα του χρέους

Οι άνθρωποι δεν αγοράζουν σπίτια ή αυτοκίνητα.

Αγοράζουν πληρωμές.

Οι πληρωμές είναι συνάρτηση των επιτοκίων και όταν τα επιτόκια αυξάνονται απότομα, η δραστηριότητα των ενυπόθηκων δανείων μειώνεται καθώς οι πληρωμές αυξάνονται πάνω από τις προσδοκίες.

Σε μια οικονομία όπου περίπου το 70% των Αμερικανών έχουν ελάχιστη ή καθόλου αποταμίευση, μια προσαρμογή σε υψηλότερες πληρωμές επηρεάζει σημαντικά την κατανάλωση.

Μην ξεχνάμε ότι η αύξηση των επιτοκίων αυξάνει τις απαιτήσεις εξυπηρέτησης του χρέους, γεγονός που μειώνει τις μελλοντικές παραγωγικές επενδύσεις.

Όπως αναφέρθηκε παραπάνω, τα αυξανόμενα επιτόκια θα επιβραδύνουν αμέσως την αγορά κατοικίας συμβάλοντας όλο και λιγότερο στην οικονομία.

Η αύξηση των επιτοκίων σημαίνει υψηλότερο κόστος δανεισμού.

Αυτό οδηγεί σε χαμηλότερα περιθώρια κέρδους για τις εταιρείες, μειώνοντας τα εταιρικά κέρδη και τις χρηματοοικονομικές αγορές.

Καθώς τα επιτόκια αυξάνονται, το ίδιο ισχύει και για τις πληρωμές τόκων μεταβλητού επιτοκίου σε πιστωτικές κάρτες.

Καθώς ο καταναλωτής αγωνίζεται με στάσιμους μισθούς και αυξημένο κόστος ζωής, οι υψηλότερες πληρωμές πίστωσης οδηγούν σε συρρίκνωση των δαπανών και αύξηση των χρεοκοπιών.

Οι αυξανόμενες χρεοκοπίες στην εξυπηρέτηση του χρέους θα επηρεάσουν αρνητικά τις τράπεζες, οι οποίες εξακολουθούν να μην έχουν επαρκή κεφαλαιοποίηση και να επιβαρύνονται ακόμη από τεράστια επίπεδα επισφαλών χρεών.

Πολλά εταιρικά σχέδια εξαγοράς μετοχών και εκδόσεις μερισμάτων πραγματοποιούνται μέσω φθηνού χρέους, οδηγώντας σε αυξημένη μόχλευση εταιρικού ισολογισμού.

Αυτό θα τελειώσει.

Υπενθυμίζεται εδώ ότι οι δαπάνες εταιρικού κεφαλαίου εξαρτώνται από το κόστος δανεισμού.

Το υψηλότερο κόστος δανεισμού οδηγεί σε μείωση του CapEx.

Ο λόγος ελλείμματος / ΑΕΠ θα αρχίσει να αυξάνεται καθώς αυξάνεται το κόστος δανεισμού.

Οι προβλέψεις για χαμηλότερα μελλοντικά ελλείμματα θα καταρρεύσουν καθώς οι νέες προβλέψεις αρχίζουν να αυξάνονται.

Το θέμα των πληρωμών

Καθώς η Yardeni Research έχει θέσει το ζήτημα με τους δείκτες χρέους προς εισόδημα, θεωρεί ότι «αυτός είναι και ο λόγος που τα επιτόκια ΔΕΝ ΜΠΟΡΟΥΝ να αυξηθούν πολύ χωρίς να προκαλέσουν κρίση που σχετίζεται με το χρέος.

Το παρακάτω διάγραμμα είναι ο λόγος υπηρεσιών τόκων στο συνολικό καταναλωτικό χρέος.

Βέβαια, τα επιτόκια μπορούν να αυξηθούν, ωστόσο, υπάρχει ένα όριο προτού επηρεάσει αρνητικά την οικονομία και τελικά το χρηματιστήριο.

Υπεραγορασμένα τα ομόλογα

Τον Ιούνιο του 2013, όταν ξέσπασαν οι κραυγές του «θανάτου της αγοράς ομολόγων», λίγοι ήταν αυτοί που σύστηναν αγορά ομολόγων.

«Ωστόσο, η πρόσφατη άνοδος των επιτοκίων έχει τραβήξει σίγουρα την προσοχή όλων και θέτει το ερώτημα είναι εάν η 30ετής αγορά ομολόγων έχει πράγματι δει το αναπόφευκτο τέλος της.

Και σύμφωνα με τη Yardeni Research, τα στοιχεία δεν δείχνουν να συμβαίνει αυτό.

Δεδομένου ότι τα επιτόκια κινούνται αντίστροφα των τιμών των ομολόγων, μπορούμε να δούμε ένα μακροπρόθεσμο διάγραμμα των επιτοκίων για να προσδιορίσουμε πότε τα ομόλογα είναι υπεραγορασμένα ή υπερπουλημένα.

Το 2019, τα επιτόκια άρχισαν να επιβραδύνονται πιο αργά καθώς η συνειδητοποίηση ότι η οικονομική ανάπτυξη αποδυναμώθηκε επηρέασε τις προοπτικές.

Καθώς η καμπύλη αποδόσεων άρχισε να αναστρέφεται, η Ομοσπονδιακή Τράπεζα επέστρεψε με εκτεταμένες πράξεις «repo» για την υποστήριξη χρηματοπιστωτικών ιδρυμάτων.

Τον Μάρτιο του 2020, η οικονομία έκλεισε λόγω της πανδημίας που οδήγησε στη μείωση των επιτοκίων.

Έρχεται τεράστια ευκαιρία αγοράς ομολόγων

Η πτώση των επιτοκίων και η τεράστια ρευστότητα της Fed προκάλεσαν την άνοδο των μετοχών στα νέα υψηλά παρά την υποκείμενη ύφεση της οικονομίας.

Επί του παρόντος, η πτώση των επιτοκίων ώθησε τα ομόλογα σε μια ακραία «υπεραγορά».

Αυτό υποδηλώνει ότι ο πιο πιθανός στόχος για τα βραχυπρόθεσμα επιτόκια θα μπορούσε να είναι τόσο υψηλός όσο το 2%.

Παρόλο που η αύξηση 1,2% από τα τρέχοντα επίπεδα δεν ακούγεται πολύ, αυτή η αύξηση θα ωθούσε τα ομόλογα υψηλότερα.

Αυτή η κίνηση θα προσφέρει την καλύτερη ευκαιρία για αύξηση της έκθεσης σε ομόλογα, σύμφωνα με τη Yardeni Research.

Μπορούμε να επιβεβαιώσουμε το ίδιο χρησιμοποιώντας ένα πολύ μακροπρόθεσμο γράφημα (50 ετών) για τα 10ετή επιτόκια, που επικαλύπτονται από τον 10ετή κινητό μέσο όρο.

Αυτός ο κινητός μέσος όρος παρείχε τρομερή αντίσταση και υποδηλώνει κάθε αιχμή στα επιτόκια που ξεκινούν από το 1988.

Επί του παρόντος, με τα επιτόκια στο κάτω μέρος της μακροπρόθεσμης τάσης τους, ο κίνδυνος είναι ότι τα επιτόκια θα μπορούσαν πράγματι να αυξηθούν τους επόμενους μήνες.

Τι θα μπορούσε να προκαλέσει μια τέτοια αύξηση των τιμών;

Σύμφωνα με τη Yardeni Research οι λόγοι αύξηση είναι:

- Ένα τεράστιο πακέτο τόνωσης που χρηματοδοτείται από το χρέος και στέλνει αυξημένα ποσά απευθείας στα νοικοκυριά.

- Περισσότερα προγράμματα υποδομής που χρηματοδοτούνται από χρέη.

- Εάν η κυβέρνηση αυξήσει περαιτέρω τα προγράμματα ελλειμματικών δαπανών που δεν αποφέρουν οικονομικά οφέλη, όπως τα καθολικά βασικά εισοδήματα.

- Αύξηση της οικονομικής δραστηριότητας καθώς η οικονομία ξανανοίγει και ανακάμπτει από την ύφεση.

- Εάν υπάρχει ένα σημείο όπου η Ομοσπονδιακή Τράπεζα των ΗΠΑ δεν είναι σε θέση ή δεν θέλει να δημιουργήσει έσοδα από το σύνολο της έκδοσης χρέους

- Η έλλειψη ζήτησης από ξένους αγοραστές χρέους των ΗΠΑ λόγω ανησυχιών σχετικά με την οικονομική ισχύ και τη χρηματοπιστωτική σταθερότητα λόγω των ποσοστών χρέους προς ΑΕΠ.

Αυτά οδηγούν σε ανησυχίες για προσωρινές πληθωριστικές αυξήσεις, οι οποίες θα μπορούσαν να οδηγήσουν τα επιτόκια στην κορυφή της μακροπρόθεσμης πτωτικής τάσης.

www.bankingnews.gr

Σχόλια αναγνωστών