Η αύξηση της μεταβλητότητας στις αγορές τις τελευταίες δύο εβδομάδες έχει γεννήσει πολλά ερωτήματα στους traders, οι οποίοι αναρωτιούνται αν είναι ασφαλές κανείς να αγοράσει… στα χαμηλά – αν και τεχνικά η ορολογία δεν «στέκει».

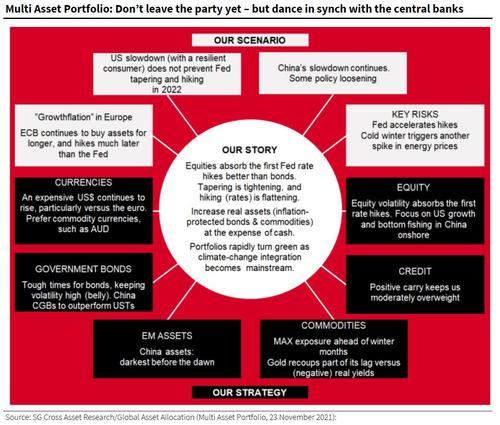

Απαντήσεις στις απορίες σπεύδει να δώσει η γαλλική τράπεζα Societe Generale, που συστήνει εντόνως και μετ’ επιτάσεως «μην εγκαταλείψετε ακόμη το πάρτι, διότι ο λόγος της διολίσθησης που σημειώθηκε τις προηγούμενες ημέρες δεν ήταν άλλος από το γεγονός ότι οι επενδυτές κατοχυρώνουν κέρδη καθώς πλησιάζουμε στο τέλος του χρόνου».

Οι καταλύτες

Ειδικότερα, όπως αναφέρει η SocGen, η Wall Street και εν γένει οι αγορές μπορεί να κλονιστούν τις επόμενες δύο εβδομάδες.

Ωστόσο, «οι πρόσφατες τάσεις ενισχύουν τη σύστασή μας να παραμείνουμε overweight σε μετοχές, commodities και δολάριο».

Σε κάθε περίπτωση, οι καταλύτες της νέας, πιθανής πτώσης είναι οι εξής:

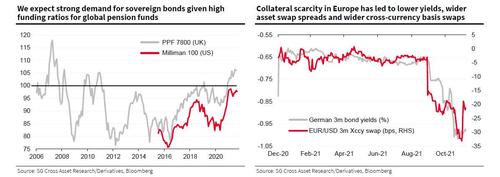

α. Τα collateral στην Ευρώπη που τροφοδοτoύν την υψηλή ζήτηση για «ασφαλή» περιουσιακά στοιχεία, τα spread στα asset swaps και η μείωση στο πρόγραμμα ποσοτικής χαλάρωσης της ΕΚΤ.

β. Η απειλή των lockdown.

γ. Ο πληθωρισμός στις ΗΠΑ (6%), η δεύτερη θητεία του Jerome Powell στο τιμόνι της Fed και η ταχύτερη αύξηση των επιτοκίων, συν το tapering.

δ. Η διεύρυνση του spread των υπόλοιπων ομολόγων έναντι του γερμανικού bund, αλλά και οι συνεχείς εύρωστες εταιρικές εκδόσεις στην ΕΕ

ε. Οι υψηλοί δείκτες χρηματοδότησης συντάξεων που τροφοδοτούν τη ζήτηση για «ασφαλέστερα» περιουσιακά στοιχεία (ομόλογα).

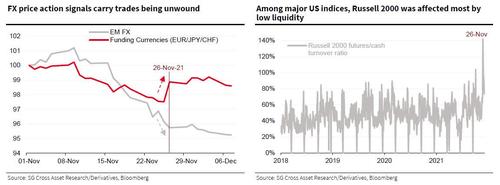

Ο συνδυασμός των παραπάνω οδήγησε σε αύξηση της ζήτησης για ομόλογα, ενώ η παραλλαγή Omicron ανάγκασε ορισμένους επενδυτές να κλείσουν θέσεις τους την Παρασκευή μετά την Ημέρα των Ευχαριστιών (26 Nοεμβρίου) εν μέσω χαμηλής ρευστότητας.

Αυτές οι πιέσεις προκάλεσαν απότομες κινήσεις σε ορισμένα μη ρευστοποιήσιμα περιουσιακά στοιχεία.

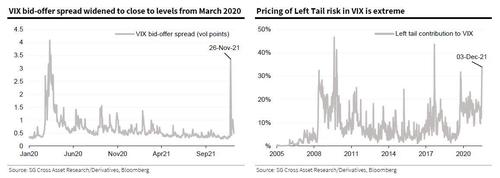

Στο ίδιο μήκος κύματος, ο δείκτης φόβου / VIX βρέθηκε στα υψηλότερα επίπεδά του μετά το κραχ του Μαρτίου 2020, όταν δηλαδή ξέσπασε η πανδημική κρίση του κορωνοϊού.

Και σε αυτή την περίπτωση, η SocGen θεωρεί βασικό πρόβλημα την έλλειψη ρευστότητας σε θέσεις που λειτουργούν αντισταθμιστικά.

Αλλά πώς προέκυψε πτώση στο δολάριο, που συνήθως εκτινάσσεται όταν υπάρχει κίνδυνος;

Σύμφωνα με τη SocGen, η αδυναμία του νομίσματος των ΗΠΑ συμπίπτει με την ευρύτερη αδυναμία της αγοράς και πρέπει να ιδωθεί υπό το πρίσμα της απομόχλευσης.

Ωστόσο, αυτή η τάση αναμένεται να αντιστραφεί, δεδομένου ότι η Fed θα ακολουθήσει μια πολιτική σύσφιξης.

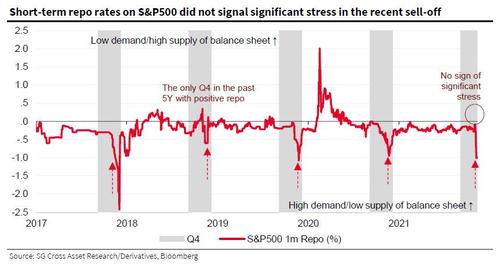

Σε γενικές γραμμές, τα βραχυπρόθεσμα repo είναι επίσης ένα χρήσιμο στοιχείο για τη ζήτηση/προσφορά σε σημαντικούς δείκτες μετοχών.

Ένα έντονα αρνητικό επιτόκιο επαναγοράς συνήθως σημαίνει πολύ υψηλή ζήτηση σε σχέση με την προσφορά, ενώ ένα πολύ θετικό επιτόκιο επαναγοράς σημαίνει αποστροφή κινδύνου.

Το παρακάτω διάγραμμα δείχνει το επιτόκιο επαναγοράς στον δείκτη της Wall Street S&P 500, ενώ είναι συνήθεις οι πιέσεις που αντιμετωπίζουν οι τράπεζες κατά το τέταρτο τρίμηνο κάθε έτους σε ό,τι αφορά τον ισολογισμό τους.

Τούτου λεχθέντος, το τρέχον τρίμηνο, παρά την πρόσφατη αδυναμία στις μετοχές, δεν διαπιστώθηκαν θετικά επίπεδα repos, κάτι που υποδηλώνει ότι οι εταιρείες υψηλής κεφαλαιοποίησης των ΗΠΑ δεν έχουν πληγεί, σύμφωνα με τη SocGen.

Τι πρέπει να κάνουν οι traders;

Με μια λέξη, «τίποτα» - τουλάχιστον αυτή είναι η σύσταση της SocGen.

Η τράπεζα συνεχίζει να πιστεύει ότι τα περιθώρια σύσφιξης επιπεδώνουν την καμπύλη αποδόσεων των ομολόγων, κάτι που αποτελεί υποστηρικτικό στοιχείο για τις μετοχές, οι οποίες είναι περιουσιακά στοιχεία μεγαλύτερης διάρκειας και κλίνουν προς την ποιότητα.

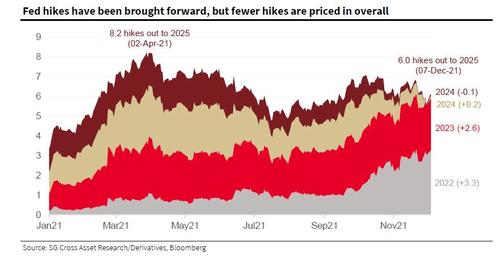

Σημειώνεται πως η αγορά προεξοφλεί μείωση των επιτοκίων από το 2025, μετά την αύξηση που έρχεται το 2023.

Συμπερασματικά, η SocGen παραμένει σε εγρήγορση για τους κινδύνους που ελλοχεύουν λόγω Covid και κεντρικών τραπεζών, αλλά προς το παρόν συνιστά «ακινησία και τοποθετήσεις σε μετοχές, δολάριο και εμπορεύματα».

www.bankingnews.gr

Σχόλια αναγνωστών