Το παραδοσιακό χαρτοφυλάκιο 60/40 επιστρέφει...

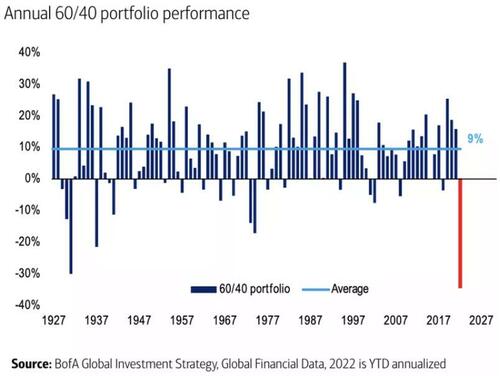

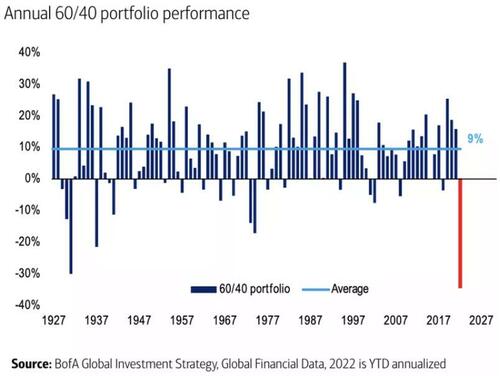

Η αλήθεια είναι ότι έχουν χυθεί τόνοι από μελάνι αναφορικά με το τέλος των χαρτοφυλακίων 60/40, δηλαδή των κλασικά διαφοροποιημένων χαρτοφυλακίων, που αποτελούνται 60% από ομόλογα και 40% από μετοχές.

Ωστόσο, μια τέτοια πεποίθηση, περί κατάρρευσης, μάλλον είναι λανθασμένη, δεδομένου ότι οι αποδόσεις των μετοχών τα επόμενα χρόνια αναμένεται να είναι πολύ χειρότερες, λόγω των πολύ υψηλών αποτιμήσεων.

Σε αυτό το πλαίσιο, ένα χαρτοφυλάκιο 60/40 θα μπορούσε να ξεπεράσει σε απόδοση έναν δείκτη.

Παρότι αυτό μπορεί να ακούγεται σαν τολμηρή δήλωση, υπάρχουν αρκετοί λόγοι για τους οποίους μπορεί να συμβεί κάτι τέτοιο.

Όμως, ας ξεκινήσουμε αναλύοντας το γιατί πολλοί διακηρύσσουν τον θάνατό της εν λόγω επενδυτικής πρακτικής.

Όπως αναφέρουν, «το χαρτοφυλάκιο 60/40 δεν είναι πλέον καλή επιλογή για τους επενδυτές.

Με τα μακροπρόθεσμα επιτόκια να αυξάνονται, μαζί με τον πληθωρισμό, οι μετοχές είναι η μοναδική λύση για την επίτευξη αποδόσεων».

Με την αύξηση των επιτοκίων και του πληθωρισμού, κάτι τέτοιο θα φαινόταν λογική υπόθεση.

Στην πραγματικότητα, όμως, το 2022 ήταν ένα από τα χειρότερα έτη για αποδόσεις από χαρτοφυλάκια 60/40.

Σε κάθε περίπτωση, μακροπρόθεσμα, οι πρόσφατες επιδόσεις δεν θα συνεχιστούν εξαιτίας της διεύρυνσης των χρεών και των ελλειμμάτων.

Η οικονομική οπισθοδρόμηση λόγω των αυξανόμενων επιπέδων χρέους θα εξασφαλίσει χαμηλότερα επιτόκια στο μέλλον.

Η μακροπρόθεσμη πορεία προς το μηδέν

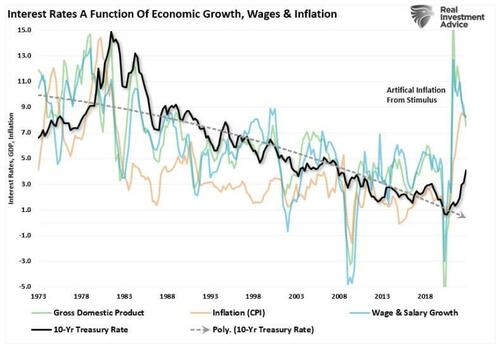

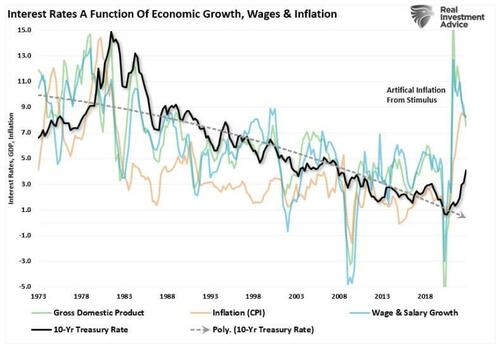

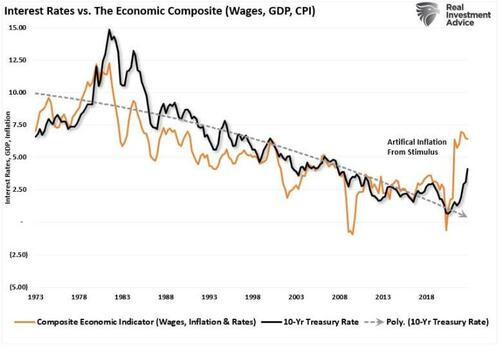

Τα επιτόκια αντικατοπτρίζουν την πορεία τριών οικονομικών παραγόντων: της οικονομικής ανάπτυξης, αύξησης των μισθών και του πληθωρισμού.

Αυτοί οι παράγοντες είναι οι καθοριστικοί για το εύρος του «επιτοκίου» δανεισμού.

Η απότομη οικονομική ανάπτυξη και η αύξηση των μισθών και του πληθωρισμού που προκλήθηκαν από τεχνητές παρεμβάσεις (δηλαδή, έλεγχοι τόνωσης της οικονομίας) ενίσχυσαν τη ζήτηση.

Όπως φαίνεται, ο κύκλος αντιστρέφεται και τα επιτόκια θα αντανακλούν τελικά αυτήν την πτώση.

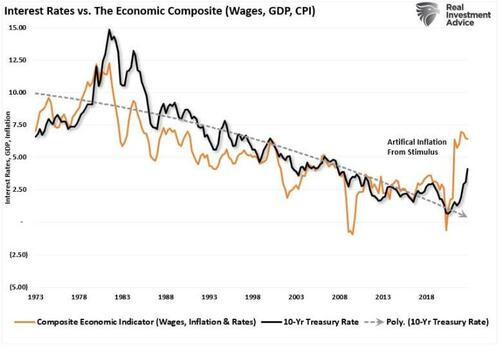

Το παρακάτω διάγραμμα συνδυάζει τον πληθωρισμό, τους μισθούς και την οικονομική ανάπτυξη και συγκρίνει με το αμερικανικό δεκατές…

Λάβετε υπόψη ότι η γραμμή τάσης ανάπτυξης τέμνεται στο ΜΗΔΕΝ.

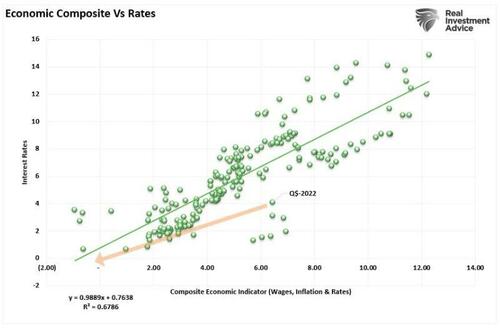

Και πάλι, η συσχέτιση δεν πρέπει να προκαλεί έκπληξη.

Τα επιτόκια προσαρμόζονται αναλόγως, ώστε να αντικατοπτρίζουν τις μέλλουσες επιπτώσεις στο κεφάλαιο.

Σημειώνεται πως:

• Οι επενδυτές μετοχών αναμένουν ότι, καθώς η οικονομική ανάπτυξη και οι πληθωριστικές πιέσεις αυξάνονται, η αξία του επενδεδυμένου κεφαλαίου τους θα αυξηθεί για να αντισταθμίσει το υψηλότερο κόστος.

• Οι επενδυτές ομολόγων έχουν σταθερό ποσοστό απόδοσης.

Επομένως, το σταθερό επιτόκιο απόδοσης παραμένει συνδεδεμένο με τις μελλοντικές προσδοκίες.

Διαφορετικά, το κεφάλαιο καταστρέφεται λόγω του πληθωρισμού και του χαμένου κόστους ευκαιρίας.

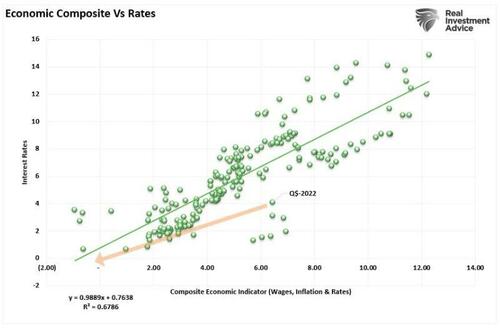

Η συσχέτιση μεταξύ των επιτοκίων και της οικονομικής σύνθεσης υποδηλώνει ότι οι προσδοκίες για διαρκή οικονομική επέκταση και αύξηση του πληθωρισμού είναι υπερβολικά αισιόδοξες.

Με βάση αυτόν τον συσχετισμό, το 2021 ότι οι ρυθμοί οικονομικής ανάπτυξης θα επέστρεφαν σε ανάπτυξη κάτω του 2% έως το 2022.

Και ως συνάρτηση, θα ακολουθήσουν τελικά τα επιτόκια το 2023.

Οι επενδυτές θα πρέπει να λάβουν υπόψη αυτή την προειδοποίηση εάν οι αποδόσεις είναι σωστές, καθώς πιθανά χαμηλά επίπεδα θα μεταφραστούν σε βραδύτερους ρυθμούς αύξησης των κερδών - κάτι τέτοιο θα αποδειχθεί ιδιαίτερα προβληματικό για τις αποτιμήσεις.

Αποτιμήσεις

Ο Bob Farrell κάποτε κορόιδευε τους επενδυτές οι οποίοι τείνουν να αγοράζουν σε υψηλά επίπεδα και λιγότερο στον… πάτο.

Που αγοράζουν, δηλαδή, περιουσιακά στοιχεία ακριβά.

Όμως, αυτή είναι απλώς η συμπεριφορά των επενδυτών με την πάροδο του χρόνου.

Ο Jim Colquitt των Armor ETFs έχει κάνει μια σημαντική παρατήρηση.

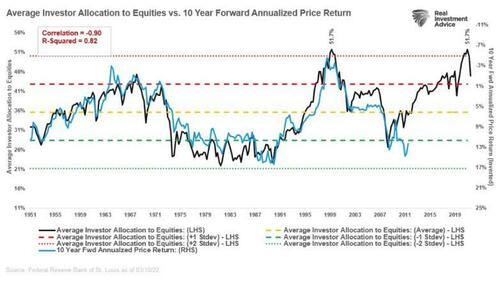

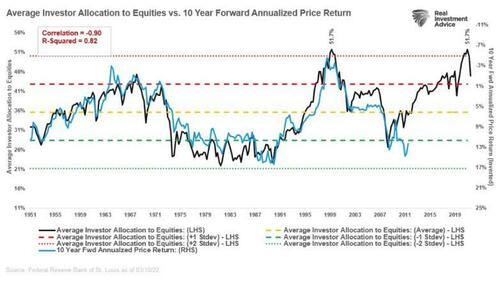

«Το παρακάτω γράφημα συγκρίνει τη μέση κατανομή των επενδυτών σε μετοχές με τις μελλοντικές αποδόσεις σε ορίζοντα 10ετίας στον S&P 500.

Όπως βλέπουμε, τα δεδομένα είναι πολύ καλά συσχετισμένα, με τους επενδυτές να αγοράζουν τα περισσότερα στην κορυφή και τα λιγότερα στο κάτω μέρος.

Σημειώστε τα στατιστικά στοιχεία συσχέτισης στο επάνω αριστερό μέρος του γραφήματος».

Το πιο σημαντικό, οι τρέχουσες κατανομές σε μετοχές είναι περισσότερες από δύο τυπικές αποκλίσεις πάνω από τον «κανόνα» του Farrell.

«Από το 1952, είχαμε μόνο 4 τριμηνιαίες… παρατηρήσεις πάνω από τις δύο γραμμές τυπικής απόκλισης.

Kαθεμία από τις οποίες είχε ως αποτέλεσμα αρνητικές αποδόσεις (CAGR) για τα επόμενα 10 χρόνια.

Τώρα έχουμε την πέμπτη».

Αν πιστεύετε ότι η ανάλυσή του είναι υπερβολικά «bearish»… δεν είναι.

Άλλωστε, οι αποδόσεις την τελευταία δεκαετία ήταν μάλλον ασυνήθιστες.

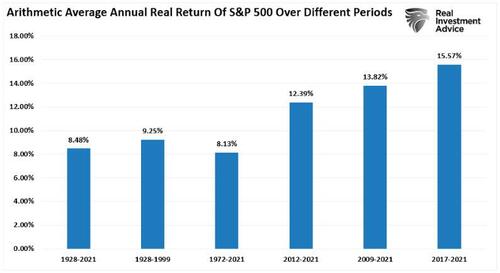

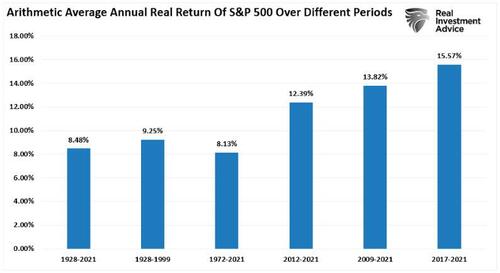

«Το παρακάτω διάγραμμα δείχνει τις μέσες ετήσιες συνολικές αποδόσεις προσαρμοσμένες στον πληθωρισμό (συμπεριλαμβανομένων των μερισμάτων) από το 1928.

Σύμφωνα με τα δεδομένα συνολικών αποδόσεων του Aswath Damodaran, καθηγητή του Stern School of Business στο Πανεπιστήμιο της Νέας Υόρκης, από το 1928 έως το 2021 η αγορά «επέστρεψε» 8,48% μετά τον πληθωρισμό.

Ωστόσο, παρατηρήστε ότι, μετά την οικονομική κρίση του 2008, οι αποδόσεις αυξήθηκαν, κατά μέσο όρο, τέσσερις ποσοστιαίες μονάδες ανά περιόδους».

Αυτές οι αποδόσεις ενισχύθηκαν από μια δεκαετία νομισματικών και δημοσιονομικών παρεμβάσεων, δημιουργώντας τυπικές αποκλίσεις άνω του 2 στις αποδόσεις, τις οποίες οι ρυθμοί οικονομικής ανάπτυξης δεν μπορούν να υποστηρίξουν.

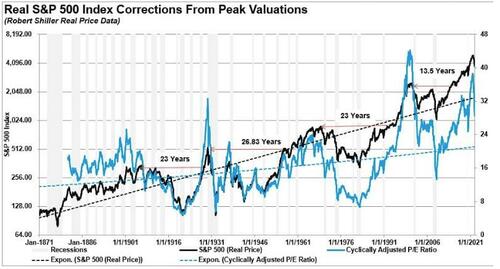

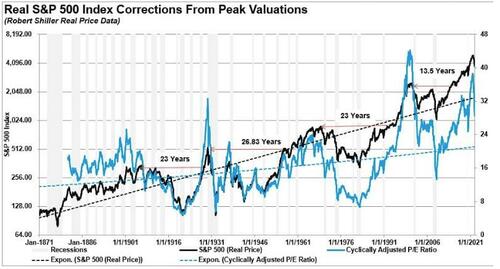

Ας υποθέσουμε ότι οι αποτιμήσεις είναι σωστές και 150 χρόνια ιστορικών στοιχείων θα ισχύουν την επόμενη δεκαετία.

Σε αυτήν την περίπτωση, υπάρχει σημαντική πιθανότητα οι αποδόσεις των ιδίων κεφαλαίων να υποχωρήσουν στο μηδέν στη βάση μιας στρατηγικής «αγορά και διακράτηση».

Ομόλογα ως αντιστάθμιση

Όσον αφορά την κατανομή χαρτοφυλακίου 60/40, τα ομόλογα παρέχουν τρία πολύ σημαντικά οφέλη.

1 Χαμηλότερη μεταβλητότητα

2 Ένα ετήσιο εισόδημα

3 Και το πιο σημαντικό, απόδοση

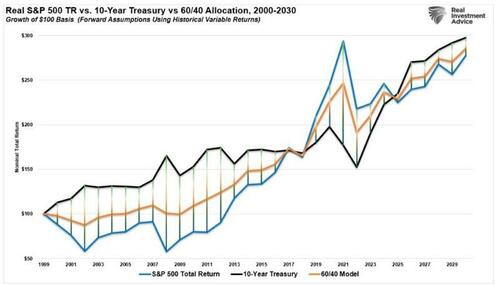

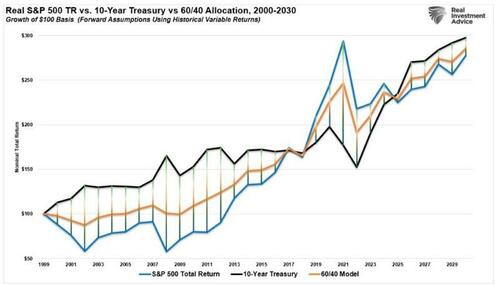

Το παρακάτω διάγραμμα δείχνει τη συνολική προσαρμοσμένη στον πληθωρισμό απόδοση των μετοχών έναντι των ομολόγων.

Από το 1998, η διαφορά μεταξύ ενός χαρτοφυλακίου μετοχών έναντι ενός χαρτοφυλακίου ομολόγων είναι μόλις 65 δολ.

Επίσης, κατά τη διάρκεια δύο μεγάλων bear markets, ένα χαρτοφυλάκιο ομολόγων σημείωσε υψηλές αποδόσεις, με πολύ χαμηλή μεταβλητότητα.

Με άλλα λόγια, η κατανομή 60/40 απέδωσε σημαντικά καλύτερα από ένα χαρτοφυλάκιο μετοχών κατά τη διάρκεια των bear market.

Επί του παρόντος, η κατανομή 60/40 υστερεί μόνο κατά 26 δολ.

Σημειωτέον, τα χαρτοφυλάκια ομολόγων ξεπερνούσαν σε απόδοση τα χαρτοφυλάκια των μετοχών μέχρι το 2017.

Φυσικά, είναι δύσκολο να αντισταθεί κανείς και να μη συμμετάσχει σε μια επιταχυνόμενη αγορά.

Αλλά η πρόσφατη υποαπόδοση των ομολόγων πιθανότατα θα γυρίσει σε υπεραπόδοση την επόμενη δεκαετία.

Αυτά ιστορικά αποδεικνύονται.

Αν υποθέσουμε ότι οι «αξιολογήσεις» είναι σωστές σε ό,τι αφορά την πρόβλεψη χαμηλών ποσοστών απόδοσης την επόμενη δεκαετία. μπορούμε να δημιουργήσουμε ένα συντηρητικό μοντέλο απόδοσης μεταξύ μετοχών και ομολόγων, χρησιμοποιώντας τις ιστορικές αποδόσεις.

Σε κάθε περίπτωση, είναι κρίσιμο να κατανοήσουμε ότι όταν συζητούνται οι «προθεσμιακές αποδόσεις», δεν σημαίνει ότι κάθε έτος είναι από μηδέν προς αρνητικό.

Σημαίνει ότι ο μέσος ρυθμός απόδοσης κατά τη διάρκεια της περιόδου θα περιλαμβάνει ένα ή περισσότερα έτη αρνητικών αποδόσεων.

Το παρακάτω μοντέλο υποθέτει μεγαλύτερη μεταβλητότητα στις μετοχές την επόμενη δεκαετία, παρέχοντας συνολική πραγματική απόδοση περίπου 2% (όχι μηδενική ή αρνητική).

Πιστεύουμε επίσης ότι τα ομόλογα αποδίδουν ένα σχετικό κέρδος απόδοσης, με τις αποδόσεις να πέφτουν στο 1% και τις τιμές των ομολόγων να αυξάνονται.

Ακόμα κι αν υποθέσουμε ότι τα επιτόκια αυξάνονται και ο πληθωρισμός είναι μόνιμος, τα ομόλογα θα εξακολουθούν να έχουν καλύτερη απόδοση από τις μετοχές την επόμενη δεκαετία σε ονομαστική βάση.

Αυτό οφείλεται στο γεγονός ότι εάν τα επιτόκια και ο πληθωρισμός εκτιναχθούν σε υψηλότερα επίπεδα, σε μια οικονομία που εξαρτάται από το χρέος για την ανάπτυξη, το χρηματιστήριο θα... πάει κατά διαόλου.

Συμπέρασμα

Για τους επενδυτές, συντρέχουν σημαντικοί παράγοντες τους οποίους πρέπει να θυμούνται σχετικά με τα ομόλογα.

Εάν έχω ομόλογα και κάνω λάθος σχετικά με την κατεύθυνση των επιτοκίων και του πληθωρισμού, παίρνω το 100% του κεφαλαίου μου πίσω, συν τους τόκους, στη λήξη.

Αν κάνω λάθος για το χρηματιστήριο, χάνω κεφάλαιο και χρόνο.

Επίσης, ένα πλεονέκτημα από τη διακράτηση ομολόγων στο χαρτοφυλάκιο είναι η μείωση της μεταβλητότητας.

Όταν η αστάθεια εκτοξεύεται, οι επενδυτές αντιδρούν συναισθηματικά, πράττοντας σωρεία επενδυτικών λαθών.

«Το κύριο πρόβλημα του επενδυτή –και ακόμη και ο χειρότερος εχθρός του– είναι πιθανό να είναι ο ίδιος» – Benjamin Graham.

Απομονώνοντας τη μεταβλητότητα και τη συναισθηματική φόρτιση, οι επενδυτές μπορούν να ακολουθήσουν μια πιο λογική προσέγγιση σε σχέση με τη διαχείριση του χαρτοφυλακίου τους προϊόντος του χρόνου.

Όπως είπε κάποτε ο John Hussman: «Αυτή η ικανότητα να ανταποκρίνεται στις μεταβαλλόμενες συνθήκες της αγοράς με πειθαρχημένο τρόπο είναι το μόνο πράγμα που δεν έχουν οι παθητικοί επενδυτές.

Πιστεύω ακράδαντα ότι είναι ο πρωταρχικός παράγοντας που θα καθορίσει την επιτυχία των επενδύσεων την επόμενη δεκαετία.

Ελλείψει ευελιξίας, η άποψή μου είναι ότι οι παθητικοί επενδυτές είναι καταδικασμένοι να μην πάνε πουθενά τα επόμενα 10-12 έτη».

Σε μια αγορά και μια οικονομία που υποστηρίζεται από χρέος, οι προσδοκίες για οικονομική ανάπτυξη, πληθωρισμό και επιτόκια μπορούν μόνο να παραμείνουν χαμηλές ή να μειωθούν.

«Αν υπάρχει μια κοινή συνισταμένη στο τεράστιο φάσμα των παγκόσμιων χρηματοπιστωτικών κρίσεων, είναι ότι η υπερβολική συσσώρευση χρέους, είτε από την κυβέρνηση, είτε από τις τράπεζες, τις εταιρείες ή τους καταναλωτές, συχνά εγκυμονεί μεγαλύτερους συστημικούς κινδύνους» - Carmen Reinhart.

Το αν πιστεύετε ότι η bear market θα εμφανιστεί αργά ή γρήγορα, μεγαλύτερη ή μικρότερη, είναι ως επί το πλείστον άσχετο.

Το θέμα της άσκησης είναι ότι, εάν «οι αποτιμήσεις έχουν σημασία» και τα ομόλογα παρέχουν χαμηλότερη μεταβλητότητα και κύρια προστασία, το χαρτοφυλάκιο 60/40 δεν είναι «νεκρό».

Επομένως, αυτή είναι η κατανομή που θα θέλετε την επόμενη δεκαετία.

www.bankingnews.gr

Ωστόσο, μια τέτοια πεποίθηση, περί κατάρρευσης, μάλλον είναι λανθασμένη, δεδομένου ότι οι αποδόσεις των μετοχών τα επόμενα χρόνια αναμένεται να είναι πολύ χειρότερες, λόγω των πολύ υψηλών αποτιμήσεων.

Σε αυτό το πλαίσιο, ένα χαρτοφυλάκιο 60/40 θα μπορούσε να ξεπεράσει σε απόδοση έναν δείκτη.

Παρότι αυτό μπορεί να ακούγεται σαν τολμηρή δήλωση, υπάρχουν αρκετοί λόγοι για τους οποίους μπορεί να συμβεί κάτι τέτοιο.

Όμως, ας ξεκινήσουμε αναλύοντας το γιατί πολλοί διακηρύσσουν τον θάνατό της εν λόγω επενδυτικής πρακτικής.

Όπως αναφέρουν, «το χαρτοφυλάκιο 60/40 δεν είναι πλέον καλή επιλογή για τους επενδυτές.

Με τα μακροπρόθεσμα επιτόκια να αυξάνονται, μαζί με τον πληθωρισμό, οι μετοχές είναι η μοναδική λύση για την επίτευξη αποδόσεων».

Με την αύξηση των επιτοκίων και του πληθωρισμού, κάτι τέτοιο θα φαινόταν λογική υπόθεση.

Στην πραγματικότητα, όμως, το 2022 ήταν ένα από τα χειρότερα έτη για αποδόσεις από χαρτοφυλάκια 60/40.

Σε κάθε περίπτωση, μακροπρόθεσμα, οι πρόσφατες επιδόσεις δεν θα συνεχιστούν εξαιτίας της διεύρυνσης των χρεών και των ελλειμμάτων.

Η οικονομική οπισθοδρόμηση λόγω των αυξανόμενων επιπέδων χρέους θα εξασφαλίσει χαμηλότερα επιτόκια στο μέλλον.

Η μακροπρόθεσμη πορεία προς το μηδέν

Τα επιτόκια αντικατοπτρίζουν την πορεία τριών οικονομικών παραγόντων: της οικονομικής ανάπτυξης, αύξησης των μισθών και του πληθωρισμού.

Αυτοί οι παράγοντες είναι οι καθοριστικοί για το εύρος του «επιτοκίου» δανεισμού.

Η απότομη οικονομική ανάπτυξη και η αύξηση των μισθών και του πληθωρισμού που προκλήθηκαν από τεχνητές παρεμβάσεις (δηλαδή, έλεγχοι τόνωσης της οικονομίας) ενίσχυσαν τη ζήτηση.

Όπως φαίνεται, ο κύκλος αντιστρέφεται και τα επιτόκια θα αντανακλούν τελικά αυτήν την πτώση.

Το παρακάτω διάγραμμα συνδυάζει τον πληθωρισμό, τους μισθούς και την οικονομική ανάπτυξη και συγκρίνει με το αμερικανικό δεκατές…

Λάβετε υπόψη ότι η γραμμή τάσης ανάπτυξης τέμνεται στο ΜΗΔΕΝ.

Και πάλι, η συσχέτιση δεν πρέπει να προκαλεί έκπληξη.

Τα επιτόκια προσαρμόζονται αναλόγως, ώστε να αντικατοπτρίζουν τις μέλλουσες επιπτώσεις στο κεφάλαιο.

Σημειώνεται πως:

• Οι επενδυτές μετοχών αναμένουν ότι, καθώς η οικονομική ανάπτυξη και οι πληθωριστικές πιέσεις αυξάνονται, η αξία του επενδεδυμένου κεφαλαίου τους θα αυξηθεί για να αντισταθμίσει το υψηλότερο κόστος.

• Οι επενδυτές ομολόγων έχουν σταθερό ποσοστό απόδοσης.

Επομένως, το σταθερό επιτόκιο απόδοσης παραμένει συνδεδεμένο με τις μελλοντικές προσδοκίες.

Διαφορετικά, το κεφάλαιο καταστρέφεται λόγω του πληθωρισμού και του χαμένου κόστους ευκαιρίας.

Η συσχέτιση μεταξύ των επιτοκίων και της οικονομικής σύνθεσης υποδηλώνει ότι οι προσδοκίες για διαρκή οικονομική επέκταση και αύξηση του πληθωρισμού είναι υπερβολικά αισιόδοξες.

Με βάση αυτόν τον συσχετισμό, το 2021 ότι οι ρυθμοί οικονομικής ανάπτυξης θα επέστρεφαν σε ανάπτυξη κάτω του 2% έως το 2022.

Και ως συνάρτηση, θα ακολουθήσουν τελικά τα επιτόκια το 2023.

Οι επενδυτές θα πρέπει να λάβουν υπόψη αυτή την προειδοποίηση εάν οι αποδόσεις είναι σωστές, καθώς πιθανά χαμηλά επίπεδα θα μεταφραστούν σε βραδύτερους ρυθμούς αύξησης των κερδών - κάτι τέτοιο θα αποδειχθεί ιδιαίτερα προβληματικό για τις αποτιμήσεις.

Αποτιμήσεις

Ο Bob Farrell κάποτε κορόιδευε τους επενδυτές οι οποίοι τείνουν να αγοράζουν σε υψηλά επίπεδα και λιγότερο στον… πάτο.

Που αγοράζουν, δηλαδή, περιουσιακά στοιχεία ακριβά.

Όμως, αυτή είναι απλώς η συμπεριφορά των επενδυτών με την πάροδο του χρόνου.

Ο Jim Colquitt των Armor ETFs έχει κάνει μια σημαντική παρατήρηση.

«Το παρακάτω γράφημα συγκρίνει τη μέση κατανομή των επενδυτών σε μετοχές με τις μελλοντικές αποδόσεις σε ορίζοντα 10ετίας στον S&P 500.

Όπως βλέπουμε, τα δεδομένα είναι πολύ καλά συσχετισμένα, με τους επενδυτές να αγοράζουν τα περισσότερα στην κορυφή και τα λιγότερα στο κάτω μέρος.

Σημειώστε τα στατιστικά στοιχεία συσχέτισης στο επάνω αριστερό μέρος του γραφήματος».

Το πιο σημαντικό, οι τρέχουσες κατανομές σε μετοχές είναι περισσότερες από δύο τυπικές αποκλίσεις πάνω από τον «κανόνα» του Farrell.

«Από το 1952, είχαμε μόνο 4 τριμηνιαίες… παρατηρήσεις πάνω από τις δύο γραμμές τυπικής απόκλισης.

Kαθεμία από τις οποίες είχε ως αποτέλεσμα αρνητικές αποδόσεις (CAGR) για τα επόμενα 10 χρόνια.

Τώρα έχουμε την πέμπτη».

Αν πιστεύετε ότι η ανάλυσή του είναι υπερβολικά «bearish»… δεν είναι.

Άλλωστε, οι αποδόσεις την τελευταία δεκαετία ήταν μάλλον ασυνήθιστες.

«Το παρακάτω διάγραμμα δείχνει τις μέσες ετήσιες συνολικές αποδόσεις προσαρμοσμένες στον πληθωρισμό (συμπεριλαμβανομένων των μερισμάτων) από το 1928.

Σύμφωνα με τα δεδομένα συνολικών αποδόσεων του Aswath Damodaran, καθηγητή του Stern School of Business στο Πανεπιστήμιο της Νέας Υόρκης, από το 1928 έως το 2021 η αγορά «επέστρεψε» 8,48% μετά τον πληθωρισμό.

Ωστόσο, παρατηρήστε ότι, μετά την οικονομική κρίση του 2008, οι αποδόσεις αυξήθηκαν, κατά μέσο όρο, τέσσερις ποσοστιαίες μονάδες ανά περιόδους».

Αυτές οι αποδόσεις ενισχύθηκαν από μια δεκαετία νομισματικών και δημοσιονομικών παρεμβάσεων, δημιουργώντας τυπικές αποκλίσεις άνω του 2 στις αποδόσεις, τις οποίες οι ρυθμοί οικονομικής ανάπτυξης δεν μπορούν να υποστηρίξουν.

Ας υποθέσουμε ότι οι αποτιμήσεις είναι σωστές και 150 χρόνια ιστορικών στοιχείων θα ισχύουν την επόμενη δεκαετία.

Σε αυτήν την περίπτωση, υπάρχει σημαντική πιθανότητα οι αποδόσεις των ιδίων κεφαλαίων να υποχωρήσουν στο μηδέν στη βάση μιας στρατηγικής «αγορά και διακράτηση».

Ομόλογα ως αντιστάθμιση

Όσον αφορά την κατανομή χαρτοφυλακίου 60/40, τα ομόλογα παρέχουν τρία πολύ σημαντικά οφέλη.

1 Χαμηλότερη μεταβλητότητα

2 Ένα ετήσιο εισόδημα

3 Και το πιο σημαντικό, απόδοση

Το παρακάτω διάγραμμα δείχνει τη συνολική προσαρμοσμένη στον πληθωρισμό απόδοση των μετοχών έναντι των ομολόγων.

Από το 1998, η διαφορά μεταξύ ενός χαρτοφυλακίου μετοχών έναντι ενός χαρτοφυλακίου ομολόγων είναι μόλις 65 δολ.

Επίσης, κατά τη διάρκεια δύο μεγάλων bear markets, ένα χαρτοφυλάκιο ομολόγων σημείωσε υψηλές αποδόσεις, με πολύ χαμηλή μεταβλητότητα.

Με άλλα λόγια, η κατανομή 60/40 απέδωσε σημαντικά καλύτερα από ένα χαρτοφυλάκιο μετοχών κατά τη διάρκεια των bear market.

Επί του παρόντος, η κατανομή 60/40 υστερεί μόνο κατά 26 δολ.

Σημειωτέον, τα χαρτοφυλάκια ομολόγων ξεπερνούσαν σε απόδοση τα χαρτοφυλάκια των μετοχών μέχρι το 2017.

Φυσικά, είναι δύσκολο να αντισταθεί κανείς και να μη συμμετάσχει σε μια επιταχυνόμενη αγορά.

Αλλά η πρόσφατη υποαπόδοση των ομολόγων πιθανότατα θα γυρίσει σε υπεραπόδοση την επόμενη δεκαετία.

Αυτά ιστορικά αποδεικνύονται.

Αν υποθέσουμε ότι οι «αξιολογήσεις» είναι σωστές σε ό,τι αφορά την πρόβλεψη χαμηλών ποσοστών απόδοσης την επόμενη δεκαετία. μπορούμε να δημιουργήσουμε ένα συντηρητικό μοντέλο απόδοσης μεταξύ μετοχών και ομολόγων, χρησιμοποιώντας τις ιστορικές αποδόσεις.

Σε κάθε περίπτωση, είναι κρίσιμο να κατανοήσουμε ότι όταν συζητούνται οι «προθεσμιακές αποδόσεις», δεν σημαίνει ότι κάθε έτος είναι από μηδέν προς αρνητικό.

Σημαίνει ότι ο μέσος ρυθμός απόδοσης κατά τη διάρκεια της περιόδου θα περιλαμβάνει ένα ή περισσότερα έτη αρνητικών αποδόσεων.

Το παρακάτω μοντέλο υποθέτει μεγαλύτερη μεταβλητότητα στις μετοχές την επόμενη δεκαετία, παρέχοντας συνολική πραγματική απόδοση περίπου 2% (όχι μηδενική ή αρνητική).

Πιστεύουμε επίσης ότι τα ομόλογα αποδίδουν ένα σχετικό κέρδος απόδοσης, με τις αποδόσεις να πέφτουν στο 1% και τις τιμές των ομολόγων να αυξάνονται.

Ακόμα κι αν υποθέσουμε ότι τα επιτόκια αυξάνονται και ο πληθωρισμός είναι μόνιμος, τα ομόλογα θα εξακολουθούν να έχουν καλύτερη απόδοση από τις μετοχές την επόμενη δεκαετία σε ονομαστική βάση.

Αυτό οφείλεται στο γεγονός ότι εάν τα επιτόκια και ο πληθωρισμός εκτιναχθούν σε υψηλότερα επίπεδα, σε μια οικονομία που εξαρτάται από το χρέος για την ανάπτυξη, το χρηματιστήριο θα... πάει κατά διαόλου.

Συμπέρασμα

Για τους επενδυτές, συντρέχουν σημαντικοί παράγοντες τους οποίους πρέπει να θυμούνται σχετικά με τα ομόλογα.

Εάν έχω ομόλογα και κάνω λάθος σχετικά με την κατεύθυνση των επιτοκίων και του πληθωρισμού, παίρνω το 100% του κεφαλαίου μου πίσω, συν τους τόκους, στη λήξη.

Αν κάνω λάθος για το χρηματιστήριο, χάνω κεφάλαιο και χρόνο.

Επίσης, ένα πλεονέκτημα από τη διακράτηση ομολόγων στο χαρτοφυλάκιο είναι η μείωση της μεταβλητότητας.

Όταν η αστάθεια εκτοξεύεται, οι επενδυτές αντιδρούν συναισθηματικά, πράττοντας σωρεία επενδυτικών λαθών.

«Το κύριο πρόβλημα του επενδυτή –και ακόμη και ο χειρότερος εχθρός του– είναι πιθανό να είναι ο ίδιος» – Benjamin Graham.

Απομονώνοντας τη μεταβλητότητα και τη συναισθηματική φόρτιση, οι επενδυτές μπορούν να ακολουθήσουν μια πιο λογική προσέγγιση σε σχέση με τη διαχείριση του χαρτοφυλακίου τους προϊόντος του χρόνου.

Όπως είπε κάποτε ο John Hussman: «Αυτή η ικανότητα να ανταποκρίνεται στις μεταβαλλόμενες συνθήκες της αγοράς με πειθαρχημένο τρόπο είναι το μόνο πράγμα που δεν έχουν οι παθητικοί επενδυτές.

Πιστεύω ακράδαντα ότι είναι ο πρωταρχικός παράγοντας που θα καθορίσει την επιτυχία των επενδύσεων την επόμενη δεκαετία.

Ελλείψει ευελιξίας, η άποψή μου είναι ότι οι παθητικοί επενδυτές είναι καταδικασμένοι να μην πάνε πουθενά τα επόμενα 10-12 έτη».

Σε μια αγορά και μια οικονομία που υποστηρίζεται από χρέος, οι προσδοκίες για οικονομική ανάπτυξη, πληθωρισμό και επιτόκια μπορούν μόνο να παραμείνουν χαμηλές ή να μειωθούν.

«Αν υπάρχει μια κοινή συνισταμένη στο τεράστιο φάσμα των παγκόσμιων χρηματοπιστωτικών κρίσεων, είναι ότι η υπερβολική συσσώρευση χρέους, είτε από την κυβέρνηση, είτε από τις τράπεζες, τις εταιρείες ή τους καταναλωτές, συχνά εγκυμονεί μεγαλύτερους συστημικούς κινδύνους» - Carmen Reinhart.

Το αν πιστεύετε ότι η bear market θα εμφανιστεί αργά ή γρήγορα, μεγαλύτερη ή μικρότερη, είναι ως επί το πλείστον άσχετο.

Το θέμα της άσκησης είναι ότι, εάν «οι αποτιμήσεις έχουν σημασία» και τα ομόλογα παρέχουν χαμηλότερη μεταβλητότητα και κύρια προστασία, το χαρτοφυλάκιο 60/40 δεν είναι «νεκρό».

Επομένως, αυτή είναι η κατανομή που θα θέλετε την επόμενη δεκαετία.

www.bankingnews.gr

Σχόλια αναγνωστών