Στην Ευρώπη, πολλές χώρες βράζουν από το 2015...

Χρονιά ανατροπών και πολλαπλών κρίσεων χαρακτηρίζει το 2024 ο ελβετικός οίκος Gold Switzerland, προσθέτοντας πως η οργή ξεχειλίζει στα έθνη του κόσμου…

Όπως επισημαίνει, στην Ευρώπη, πολλές χώρες βράζουν από το 2015, όταν δηλαδή το πρώτο κύμα προσφύγων στη Γερμανία και την Αυστρία.

Στις ΗΠΑ, η εκλογή του Donald Trump ως Προέδρου τον Νοέμβριο του 2016 «αποκάλυψε» το χάσμα που υπάρχει σε πολιτικό -και όχι μόνον- επίπεδο μεταξύ Ρεπουμπλικανών και Δημοκρατικών.

Λίγους μήνες νωρίτερα, προς έκπληξη πολλών, το Ηνωμένο Βασίλειο είχε επιλέξει το Brexit, δηλαδή την έξοδο από την ΕΕ.

χουν περάσει μόνο λίγα χρόνια από τότε, αλλά η πυκνότητα των κρίσεων έχει αυξηθεί: Covid-19, κλιματική κρίση, πληθωρισμός, πόλεμος στην Ουκρανία, ενεργειακή κρίση και τρομοκρατική επίθεση της Hamas στο Ισραήλ και η απάντησή του Ισραήλ έχουν διαμορφώσει μια νέα πραγματικότητα.

Τι έρχεται…

Σύμφωνα με την Gold Switzerland, «σε αυτούς τους καιρούς πολλαπλών κρίσεων, θα βιώσουμε μια σειρά από εκλογικές αναμετρήσεις: προεδρικές εκλογές στις ΗΠΑ, εκλογές για το Ευρωπαϊκό Κοινοβούλιο και τρεις πολιτειακές εκλογές στα ανατολικά ομοσπονδιακά κρατίδια στη Γερμανία (σε καθένα από τα οποία το AfD προηγείται στις δημοσκοπήσεις περισσότερο από 30%).

Ως εκ τούτου, το 2024 θα μπορούσε να είναι η χρονιά των μεγάλων κοινωνικών και πολιτικών ανατροπών.

Για την αντιμετώπιση της τρέχουσας δυστοπίας και της επενδυτικής αντιστάθμισής της, σύμφωνα με τον ελβετικό οίκο, οι απόψεις διίστανται.

Τα στρατόπεδα...

Για παράδειγμα, πολλοί οικονομικοί αναλυτές, οι «Πιστοί στο σύστημα», πιστεύουν ότι η παρεμβατική κεϋνσιανή οικονομική πολιτική, η οποία εφαρμόστηκε στον απόηχο της παγκόσμιας χρηματοπιστωτικής κρίσης, είναι καταρχήν σωστή και αναγκαία.

Σύμφωνα με την άποψή τους, η οικονομία βρίσκεται σε μια διαδικασία ανάκαμψης η οποία, λόγω απρόβλεπτων περιφερειακών οικονομικών δυσκολιών, όπως η κρίση χρέους της ζώνης του ευρώ, η επιβράδυνση της ανάπτυξης στην Κίνα, η κρίση Covid-19, το σοκ επιτοκίων κ.λπ. αναπτύσσεται με βραδύτερο ρυθμό από τον αναμενόμενο.

Συνολικά, ο «ασθενής», που είναι η παγκόσμια οικονομία μας, προσπαθεί να ανακτήσει την υγεία της, όπως και οι χρηματοπιστωτικές αγορές.

Επιπλέον, οι εποπτικές αρχές έχουν πάρει τα απαραίτητα μαθήματα, οπότε μείωσαν τον συστημικό κίνδυνο εφαρμόζοντας καλύτερους κανονισμούς.

Οι εκπρόσωποι αυτού του στρατοπέδου επικρίνουν το γεγονός ότι η επεκτατική νομισματική πολιτική είναι πρόσφατα «το μόνο παιχνίδι στην πόλη».

Σύμφωνα με τους πιστούς του συστήματος, η «κοσμική στασιμότητα» ή η «νέα κανονικότητα» περιγράφουν καλύτερα την τρέχουσα φάση ασθενούς ανάπτυξης.

Αυτή η κατάσταση υποτίθεται ότι θα αντιμετωπιστεί με περισσότερα πακέτα στήριξης όπως μέτρα δημοσιονομικής τόνωσης ή/και «χρήματα από το ελικόπτερο».

Θεωρούν επίσης εκ των ων ουκ άνευ να υπάρξει μια ταχεία και ριζική ενεργειακή μετάβαση.

To αντίπαλο στρατόπεδο, οι σκεπτικιστές, περιλαμβάνει ανθρώπους που τρέφουν αμφιβολίες για τη βιωσιμότητα των ακραίων μέτρων οικονομικής πολιτικής που έχουν ληφθεί και κρίνονται απαραίτητα για να ξεπεραστούν η παγκόσμια χρηματοπιστωτική κρίση, η κρίση κρατικού χρέους στην ευρωζώνη και η πανδημία του κορωνοϊού.

Μετά από αυτές τις κρίσεις, πολλοί από αυτούς κατέληξαν ενστικτωδώς στο συμπέρασμα ότι η καταπολέμηση μιας κρίσης χρέους με ακόμη περισσότερο χρέος και υπερβολικά μέτρα νομισματικής πολιτικής μάλλον δεν είναι η κατάλληλη θεραπεία.

Αυτή η ομάδα περιλαμβάνει, μεταξύ άλλων, διαχειριστές κεφαλαίων αντιστάθμισης κινδύνου και παραδοσιακούς διαχειριστές περιουσιακών στοιχείων που συχνά αδυνατούν ή δεν επιθυμούν να κοινοποιήσουν τις κριτικές αξιολογήσεις τους δημοσίως.

Μερικές φορές προκύπτει μια σχιζοφρενική κατάσταση κατά την οποία οι διαχειριστές κεφαλαίων τοποθετούν τα ιδιωτικά τους χαρτοφυλάκια με πολύ πιο ανθεκτικό στην κρίση τρόπο, με μεγαλύτερη κατανομή σε χρυσό.

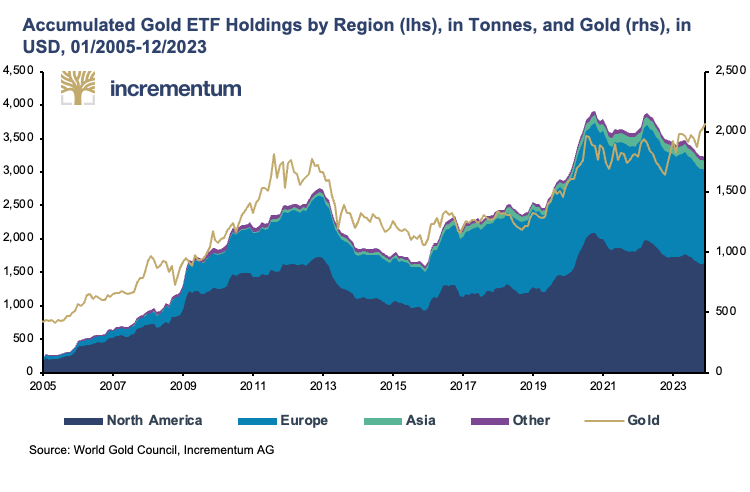

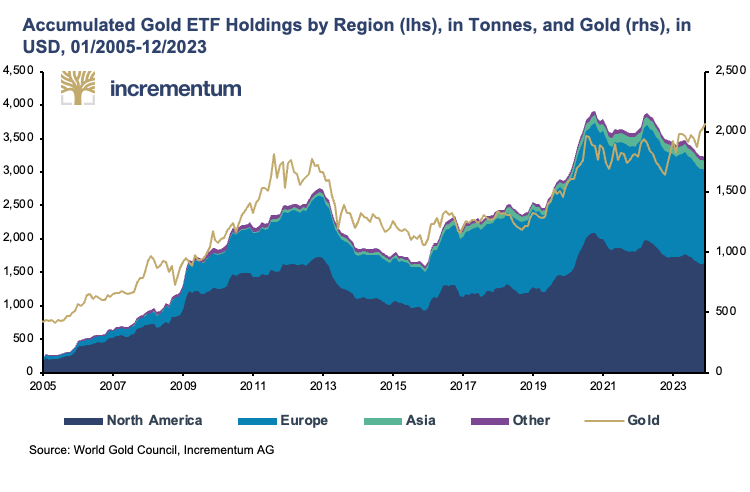

Όσον αφορά τις κατανομές χρυσού στα χαρτοφυλάκια που διαχειρίζεται αυτή η ομάδα ενεργεί με ρεαλιστικό τρόπο: Στα χρόνια μετά την παγκόσμια οικονομική κρίση, συσσώρευσαν πολύ χρυσό.

Αλλά από το 2013 και μετά, αυτές οι θέσεις μειώθηκαν και σε ορισμένες περιπτώσεις πωλήθηκαν στο σύνολό τους, συχνά λόγω πιέσεων για αποδόσεις.

Από το 2016 και μετά, οι εισροές ETF χρυσού παρουσίασαν και πάλι άνοδο.

Αυτή η σημαντική αύξηση των εισροών του ETF δείχνει ότι, μεταξύ άλλων, αυτοί οι δύσπιστοι επενδυτές επέστρεψαν εν μέρει στην αγορά, αναφέρει η Gold Switzerland.

Τα τελευταία χρόνια, λόγω της τρέχουσας «επενδυτικής έκτακτης ανάγκης» και των πιέσεων που ασκούνται από δομές και δείκτες αναφοράς, πολλοί σκεπτικιστές έχουν επενδύουν σε παραδοσιακές κατηγορίες περιουσιακών στοιχείων «υψηλού κινδύνου», όπως μετοχές (τεχνολογικά), ιδιωτικά κεφάλαια, ακίνητα, υψηλά ομόλογα απόδοσης κ.λπ.

Ωστόσο, σε πολλές περιπτώσεις αυτό γίνεται με μισή καρδιά, για να «καβαλήσουν το κύμα».

Είναι αξιοσημείωτο πόσοι συμμετέχοντες στην αγορά, κεκλεισμένων των θυρών, αμφισβητούν τη βιωσιμότητα των τρεχόντων μέτρων οικονομικής και νομισματικής πολιτικής.

Αξίζει επίσης να σημειωθεί ότι η ομάδα των σκεπτικιστών, κατά την Gold Switzerland, αυξήθηκε τα τελευταία χρόνια και πιθανότατα έγινε η μεγαλύτερη ομάδα.

Πιστεύουμε ότι οι σκεπτικιστές θα μπορούσαν να διαδραματίσουν έναν ιδιαίτερα σημαντικό ρόλο σε ό,τι αφορά το guidance της αγοράς.

Μια τρίτη ομάδα είναι οι «Κριτικοί του Συστήματος»… Τα μέλη της είναι πεπεισμένα ότι η νομισματική αρχιτεκτονική είναι λανθασμένη κατά σύστημα.

Η κριτική τους διατυπώνεται με βάση πολλές σχολές σκέψης ή -μερικές φορές- ακόμη και με βάση την κοινή λογική.

Κατά την άποψή τους, η πιο συνεπής κριτική αξιολόγηση του τρέχοντος status quo μπορεί να πραγματοποιηθεί με τις αναλυτικές μεθόδους της Αυστριακής Οικονομικής Σχολής.

Η αυστριακή θεωρία εξηγεί γιατί η προβλεπόμενη μίνι ανάκαμψη της οικονομίας δεν είναι ούτε βιώσιμη ούτε έχει θεμέλια.

Οι άνθρωποι που έχουν υιοθετήσει αυτή την κριτική στάση έχουν ένα κοινό χαρακτηριστικό: Είναι σχεδόν αδύνατο να ανακτήσουν την πίστη τους στο σύστημα.

Η Gold Switzerland δεν το κρύβει πως ανήκει στην τρίτη ομάδα.

«Θεωρούμε την κριτική του συστήματος σοβαρή μόνο εάν προκύπτει από έρευνες χωρίς αξιολογικές κρίσεις.

Τα ευρήματά μας βασίζονται στο μεθοδολογικό πλαίσιο της Αυστριακής Σχολής.

Θέλουμε να τονίσουμε ότι είμαστε αντίθετοι στην απόρριψη του συστήματος, εξ ιδεολογίας.

Το να είσαι απλώς ενάντια στο σύστημα είναι μια παιδική στάση περιφρόνησης που δεν θα βελτιώσει τίποτα».

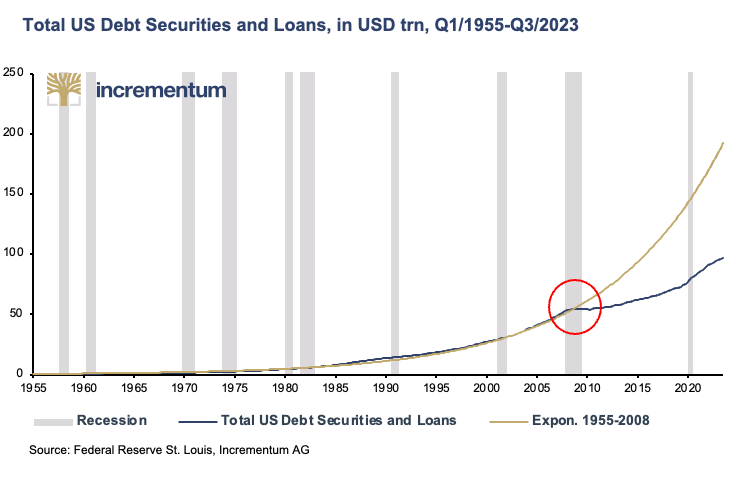

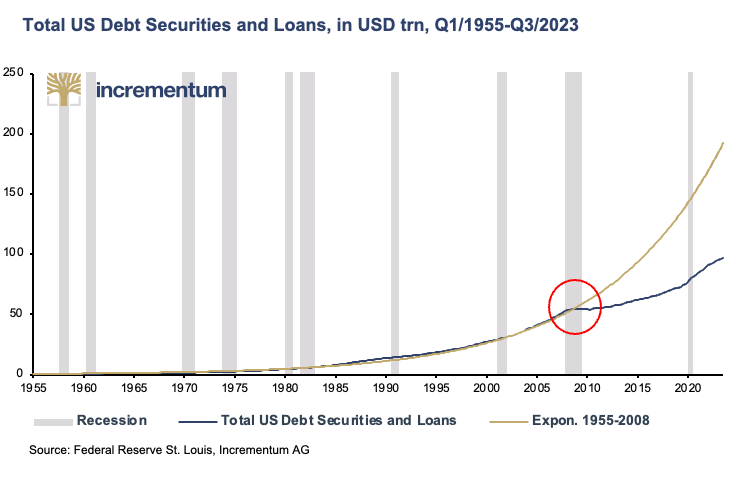

Η αστάθεια που προκλήθηκε από την πιστωτική επέκταση, «την οποία επικρίνουμε τακτικά, φαίνεται εντυπωσιακά στο παρακάτω διάγραμμα».

Από το 1959, το «χρέος της πιστωτικής αγοράς» – το ευρύτερο σύνολο χρέους στις ΗΠΑ – αυξήθηκε κατά 12.800%, ανεβάζοντας τον ετήσιο ρυθμό αύξησης στο 7,4%. Σε κάθε δεκαετία, το ανεξόφλητο χρέος έχει –τουλάχιστον– διπλασιαστεί.

Προκειμένου να αναζωογονήσει το ΑΕΠ, που τροφοδοτήθηκε από πιστώσεις, δεδομένου ότι ο όγκος του ανεξόφλητου χρέους μειώθηκε ελαφρά για πρώτη φορά το 2009, η Fed εφάρμοσε μια σειρά από πρωτόγνωρα μέτρα νομισματικής πολιτικής.

Επί του παρόντος, η ομοσπονδιακή κυβέρνηση των ΗΠΑ, ειδικότερα, συσσωρεύει το βάρος του χρέους μέσω των επίμονα υψηλών δημοσιονομικών ελλειμμάτων.

Στη χρήση 2023, που ολοκληρώθηκε τον Σεπτέμβριο του 2023, το έλλειμμα έφτασε το 6,3%, έναντι 5,4% τη χρήση 2022.

Τις δύο πανδημικές χρήσεις 2020 και 2021, το έλλειμμα έφτασε σε διψήφιο ποσοστό, στο 15,0 % και 12,4%, αντίστοιχα.

Στο πρώτο τρίμηνο του τρέχοντος οικονομικού έτους δεν υπάρχει ένδειξη μείωσης στο τρέχον όργιο των δαπανών.

Αυτό αναπόφευκτα οδηγεί σε ταχεία αύξηση του χρέους των ΗΠΑ.

Αυτό το χρέος είναι τώρα πάνω από 34 τρισεκατομμύρια δολάρια και το τελευταίο τρισεκατομμύριο προστέθηκε μόλις 14 εβδομάδες πριν.

Καθώς το ένα τρίτο του χρέους των ΗΠΑ πρέπει να αναχρηματοδοτηθεί εντός ενός έτους, οι πληρωμές τόκων θα συνεχίσουν να αυξάνονται.

Πάνω από το ένα τρίτο των ομοσπονδιακών φόρων πρέπει ήδη να δαπανηθεί μόνο για την εξυπηρέτηση των τόκων.

Δεν υπάρχει γυρισμός σε ό,τι αφορά το σημερινό νομισματικό σύστημα: η προσφορά χρήματος πρέπει να αυξάνεται ασταμάτητα, πράγμα που με τη σειρά του σημαίνει ότι το ποσό της πίστωσης στο σύστημα αυξάνεται επίσης συνεχώς.

Οι επικριτές του συστήματος γνωρίζουν: Το γεγονός ότι η σταθερή διεύρυνση του όγκου των ανεξόφλητων χρεών τα τελευταία χρόνια χαρακτηρίζει την τρέχουσα (κρίσιμη) φάση στην εξέλιξη του νομισματικού συστήματος.

Μεσοπρόθεσμα, αυτά τα επίπεδα ρεκόρ χρέους θα αντιμετωπιστούν είτε με αθέτηση υποχρεώσεων, οικονομική καταστολή, είτε με «χρήματα από το ελικόπτερο».

Συμπέρασμα

Υπό το φως αυτής της κριτικής αξιολόγησης, η Gold Switzerland υποστηρίζει πιο έντονα από ποτέ μια στρατηγική κατανομή σε φυσικό χρυσό.

Ακριβώς επειδή ο χρυσός είναι σημαντικό μέρος του δικτύου χρηματοοικονομικής ασφάλειας έναντι σοβαρών συστημικών κρίσεων, κάθε προσπάθεια από κυβερνήσεις, αρχές ή ομάδες συμφερόντων να δαιμονοποιήσουν τον χρυσό ως περιουσιακό στοιχείο εξτρεμιστικών ομάδων ή αδίστακτων κρατών, και επομένως να ρυθμιστεί πιο αυστηρά, θα πρέπει να τυγχάνει αποφασιστικής αντιμετώπισης.

Το τρέχον νομισματικό σύστημα θα αντιμετωπίσει κρίση και χωρίς δίχτυ ασφαλείας οι άνθρωποι θα πέσουν σε βαθιά, αχαρτογράφητα ύδατα - η οργή θα ξεχειλίσει, καταλήγει η Gold Switzerland.

www.bankingnews.gr

Όπως επισημαίνει, στην Ευρώπη, πολλές χώρες βράζουν από το 2015, όταν δηλαδή το πρώτο κύμα προσφύγων στη Γερμανία και την Αυστρία.

Στις ΗΠΑ, η εκλογή του Donald Trump ως Προέδρου τον Νοέμβριο του 2016 «αποκάλυψε» το χάσμα που υπάρχει σε πολιτικό -και όχι μόνον- επίπεδο μεταξύ Ρεπουμπλικανών και Δημοκρατικών.

Λίγους μήνες νωρίτερα, προς έκπληξη πολλών, το Ηνωμένο Βασίλειο είχε επιλέξει το Brexit, δηλαδή την έξοδο από την ΕΕ.

χουν περάσει μόνο λίγα χρόνια από τότε, αλλά η πυκνότητα των κρίσεων έχει αυξηθεί: Covid-19, κλιματική κρίση, πληθωρισμός, πόλεμος στην Ουκρανία, ενεργειακή κρίση και τρομοκρατική επίθεση της Hamas στο Ισραήλ και η απάντησή του Ισραήλ έχουν διαμορφώσει μια νέα πραγματικότητα.

Τι έρχεται…

Σύμφωνα με την Gold Switzerland, «σε αυτούς τους καιρούς πολλαπλών κρίσεων, θα βιώσουμε μια σειρά από εκλογικές αναμετρήσεις: προεδρικές εκλογές στις ΗΠΑ, εκλογές για το Ευρωπαϊκό Κοινοβούλιο και τρεις πολιτειακές εκλογές στα ανατολικά ομοσπονδιακά κρατίδια στη Γερμανία (σε καθένα από τα οποία το AfD προηγείται στις δημοσκοπήσεις περισσότερο από 30%).

Ως εκ τούτου, το 2024 θα μπορούσε να είναι η χρονιά των μεγάλων κοινωνικών και πολιτικών ανατροπών.

Για την αντιμετώπιση της τρέχουσας δυστοπίας και της επενδυτικής αντιστάθμισής της, σύμφωνα με τον ελβετικό οίκο, οι απόψεις διίστανται.

Τα στρατόπεδα...

Για παράδειγμα, πολλοί οικονομικοί αναλυτές, οι «Πιστοί στο σύστημα», πιστεύουν ότι η παρεμβατική κεϋνσιανή οικονομική πολιτική, η οποία εφαρμόστηκε στον απόηχο της παγκόσμιας χρηματοπιστωτικής κρίσης, είναι καταρχήν σωστή και αναγκαία.

Σύμφωνα με την άποψή τους, η οικονομία βρίσκεται σε μια διαδικασία ανάκαμψης η οποία, λόγω απρόβλεπτων περιφερειακών οικονομικών δυσκολιών, όπως η κρίση χρέους της ζώνης του ευρώ, η επιβράδυνση της ανάπτυξης στην Κίνα, η κρίση Covid-19, το σοκ επιτοκίων κ.λπ. αναπτύσσεται με βραδύτερο ρυθμό από τον αναμενόμενο.

Συνολικά, ο «ασθενής», που είναι η παγκόσμια οικονομία μας, προσπαθεί να ανακτήσει την υγεία της, όπως και οι χρηματοπιστωτικές αγορές.

Επιπλέον, οι εποπτικές αρχές έχουν πάρει τα απαραίτητα μαθήματα, οπότε μείωσαν τον συστημικό κίνδυνο εφαρμόζοντας καλύτερους κανονισμούς.

Οι εκπρόσωποι αυτού του στρατοπέδου επικρίνουν το γεγονός ότι η επεκτατική νομισματική πολιτική είναι πρόσφατα «το μόνο παιχνίδι στην πόλη».

Σύμφωνα με τους πιστούς του συστήματος, η «κοσμική στασιμότητα» ή η «νέα κανονικότητα» περιγράφουν καλύτερα την τρέχουσα φάση ασθενούς ανάπτυξης.

Αυτή η κατάσταση υποτίθεται ότι θα αντιμετωπιστεί με περισσότερα πακέτα στήριξης όπως μέτρα δημοσιονομικής τόνωσης ή/και «χρήματα από το ελικόπτερο».

Θεωρούν επίσης εκ των ων ουκ άνευ να υπάρξει μια ταχεία και ριζική ενεργειακή μετάβαση.

To αντίπαλο στρατόπεδο, οι σκεπτικιστές, περιλαμβάνει ανθρώπους που τρέφουν αμφιβολίες για τη βιωσιμότητα των ακραίων μέτρων οικονομικής πολιτικής που έχουν ληφθεί και κρίνονται απαραίτητα για να ξεπεραστούν η παγκόσμια χρηματοπιστωτική κρίση, η κρίση κρατικού χρέους στην ευρωζώνη και η πανδημία του κορωνοϊού.

Μετά από αυτές τις κρίσεις, πολλοί από αυτούς κατέληξαν ενστικτωδώς στο συμπέρασμα ότι η καταπολέμηση μιας κρίσης χρέους με ακόμη περισσότερο χρέος και υπερβολικά μέτρα νομισματικής πολιτικής μάλλον δεν είναι η κατάλληλη θεραπεία.

Αυτή η ομάδα περιλαμβάνει, μεταξύ άλλων, διαχειριστές κεφαλαίων αντιστάθμισης κινδύνου και παραδοσιακούς διαχειριστές περιουσιακών στοιχείων που συχνά αδυνατούν ή δεν επιθυμούν να κοινοποιήσουν τις κριτικές αξιολογήσεις τους δημοσίως.

Μερικές φορές προκύπτει μια σχιζοφρενική κατάσταση κατά την οποία οι διαχειριστές κεφαλαίων τοποθετούν τα ιδιωτικά τους χαρτοφυλάκια με πολύ πιο ανθεκτικό στην κρίση τρόπο, με μεγαλύτερη κατανομή σε χρυσό.

Όσον αφορά τις κατανομές χρυσού στα χαρτοφυλάκια που διαχειρίζεται αυτή η ομάδα ενεργεί με ρεαλιστικό τρόπο: Στα χρόνια μετά την παγκόσμια οικονομική κρίση, συσσώρευσαν πολύ χρυσό.

Αλλά από το 2013 και μετά, αυτές οι θέσεις μειώθηκαν και σε ορισμένες περιπτώσεις πωλήθηκαν στο σύνολό τους, συχνά λόγω πιέσεων για αποδόσεις.

Από το 2016 και μετά, οι εισροές ETF χρυσού παρουσίασαν και πάλι άνοδο.

Αυτή η σημαντική αύξηση των εισροών του ETF δείχνει ότι, μεταξύ άλλων, αυτοί οι δύσπιστοι επενδυτές επέστρεψαν εν μέρει στην αγορά, αναφέρει η Gold Switzerland.

Τα τελευταία χρόνια, λόγω της τρέχουσας «επενδυτικής έκτακτης ανάγκης» και των πιέσεων που ασκούνται από δομές και δείκτες αναφοράς, πολλοί σκεπτικιστές έχουν επενδύουν σε παραδοσιακές κατηγορίες περιουσιακών στοιχείων «υψηλού κινδύνου», όπως μετοχές (τεχνολογικά), ιδιωτικά κεφάλαια, ακίνητα, υψηλά ομόλογα απόδοσης κ.λπ.

Ωστόσο, σε πολλές περιπτώσεις αυτό γίνεται με μισή καρδιά, για να «καβαλήσουν το κύμα».

Είναι αξιοσημείωτο πόσοι συμμετέχοντες στην αγορά, κεκλεισμένων των θυρών, αμφισβητούν τη βιωσιμότητα των τρεχόντων μέτρων οικονομικής και νομισματικής πολιτικής.

Αξίζει επίσης να σημειωθεί ότι η ομάδα των σκεπτικιστών, κατά την Gold Switzerland, αυξήθηκε τα τελευταία χρόνια και πιθανότατα έγινε η μεγαλύτερη ομάδα.

Πιστεύουμε ότι οι σκεπτικιστές θα μπορούσαν να διαδραματίσουν έναν ιδιαίτερα σημαντικό ρόλο σε ό,τι αφορά το guidance της αγοράς.

Μια τρίτη ομάδα είναι οι «Κριτικοί του Συστήματος»… Τα μέλη της είναι πεπεισμένα ότι η νομισματική αρχιτεκτονική είναι λανθασμένη κατά σύστημα.

Η κριτική τους διατυπώνεται με βάση πολλές σχολές σκέψης ή -μερικές φορές- ακόμη και με βάση την κοινή λογική.

Κατά την άποψή τους, η πιο συνεπής κριτική αξιολόγηση του τρέχοντος status quo μπορεί να πραγματοποιηθεί με τις αναλυτικές μεθόδους της Αυστριακής Οικονομικής Σχολής.

Η αυστριακή θεωρία εξηγεί γιατί η προβλεπόμενη μίνι ανάκαμψη της οικονομίας δεν είναι ούτε βιώσιμη ούτε έχει θεμέλια.

Οι άνθρωποι που έχουν υιοθετήσει αυτή την κριτική στάση έχουν ένα κοινό χαρακτηριστικό: Είναι σχεδόν αδύνατο να ανακτήσουν την πίστη τους στο σύστημα.

Η Gold Switzerland δεν το κρύβει πως ανήκει στην τρίτη ομάδα.

«Θεωρούμε την κριτική του συστήματος σοβαρή μόνο εάν προκύπτει από έρευνες χωρίς αξιολογικές κρίσεις.

Τα ευρήματά μας βασίζονται στο μεθοδολογικό πλαίσιο της Αυστριακής Σχολής.

Θέλουμε να τονίσουμε ότι είμαστε αντίθετοι στην απόρριψη του συστήματος, εξ ιδεολογίας.

Το να είσαι απλώς ενάντια στο σύστημα είναι μια παιδική στάση περιφρόνησης που δεν θα βελτιώσει τίποτα».

Η αστάθεια που προκλήθηκε από την πιστωτική επέκταση, «την οποία επικρίνουμε τακτικά, φαίνεται εντυπωσιακά στο παρακάτω διάγραμμα».

Από το 1959, το «χρέος της πιστωτικής αγοράς» – το ευρύτερο σύνολο χρέους στις ΗΠΑ – αυξήθηκε κατά 12.800%, ανεβάζοντας τον ετήσιο ρυθμό αύξησης στο 7,4%. Σε κάθε δεκαετία, το ανεξόφλητο χρέος έχει –τουλάχιστον– διπλασιαστεί.

Προκειμένου να αναζωογονήσει το ΑΕΠ, που τροφοδοτήθηκε από πιστώσεις, δεδομένου ότι ο όγκος του ανεξόφλητου χρέους μειώθηκε ελαφρά για πρώτη φορά το 2009, η Fed εφάρμοσε μια σειρά από πρωτόγνωρα μέτρα νομισματικής πολιτικής.

Επί του παρόντος, η ομοσπονδιακή κυβέρνηση των ΗΠΑ, ειδικότερα, συσσωρεύει το βάρος του χρέους μέσω των επίμονα υψηλών δημοσιονομικών ελλειμμάτων.

Στη χρήση 2023, που ολοκληρώθηκε τον Σεπτέμβριο του 2023, το έλλειμμα έφτασε το 6,3%, έναντι 5,4% τη χρήση 2022.

Τις δύο πανδημικές χρήσεις 2020 και 2021, το έλλειμμα έφτασε σε διψήφιο ποσοστό, στο 15,0 % και 12,4%, αντίστοιχα.

Στο πρώτο τρίμηνο του τρέχοντος οικονομικού έτους δεν υπάρχει ένδειξη μείωσης στο τρέχον όργιο των δαπανών.

Αυτό αναπόφευκτα οδηγεί σε ταχεία αύξηση του χρέους των ΗΠΑ.

Αυτό το χρέος είναι τώρα πάνω από 34 τρισεκατομμύρια δολάρια και το τελευταίο τρισεκατομμύριο προστέθηκε μόλις 14 εβδομάδες πριν.

Καθώς το ένα τρίτο του χρέους των ΗΠΑ πρέπει να αναχρηματοδοτηθεί εντός ενός έτους, οι πληρωμές τόκων θα συνεχίσουν να αυξάνονται.

Πάνω από το ένα τρίτο των ομοσπονδιακών φόρων πρέπει ήδη να δαπανηθεί μόνο για την εξυπηρέτηση των τόκων.

Δεν υπάρχει γυρισμός σε ό,τι αφορά το σημερινό νομισματικό σύστημα: η προσφορά χρήματος πρέπει να αυξάνεται ασταμάτητα, πράγμα που με τη σειρά του σημαίνει ότι το ποσό της πίστωσης στο σύστημα αυξάνεται επίσης συνεχώς.

Οι επικριτές του συστήματος γνωρίζουν: Το γεγονός ότι η σταθερή διεύρυνση του όγκου των ανεξόφλητων χρεών τα τελευταία χρόνια χαρακτηρίζει την τρέχουσα (κρίσιμη) φάση στην εξέλιξη του νομισματικού συστήματος.

Μεσοπρόθεσμα, αυτά τα επίπεδα ρεκόρ χρέους θα αντιμετωπιστούν είτε με αθέτηση υποχρεώσεων, οικονομική καταστολή, είτε με «χρήματα από το ελικόπτερο».

Συμπέρασμα

Υπό το φως αυτής της κριτικής αξιολόγησης, η Gold Switzerland υποστηρίζει πιο έντονα από ποτέ μια στρατηγική κατανομή σε φυσικό χρυσό.

Ακριβώς επειδή ο χρυσός είναι σημαντικό μέρος του δικτύου χρηματοοικονομικής ασφάλειας έναντι σοβαρών συστημικών κρίσεων, κάθε προσπάθεια από κυβερνήσεις, αρχές ή ομάδες συμφερόντων να δαιμονοποιήσουν τον χρυσό ως περιουσιακό στοιχείο εξτρεμιστικών ομάδων ή αδίστακτων κρατών, και επομένως να ρυθμιστεί πιο αυστηρά, θα πρέπει να τυγχάνει αποφασιστικής αντιμετώπισης.

Το τρέχον νομισματικό σύστημα θα αντιμετωπίσει κρίση και χωρίς δίχτυ ασφαλείας οι άνθρωποι θα πέσουν σε βαθιά, αχαρτογράφητα ύδατα - η οργή θα ξεχειλίσει, καταλήγει η Gold Switzerland.

www.bankingnews.gr

Σχόλια αναγνωστών