Ένα βουνό μετρητών έχει μαζέψει ο... μάντης της Όμαχα…

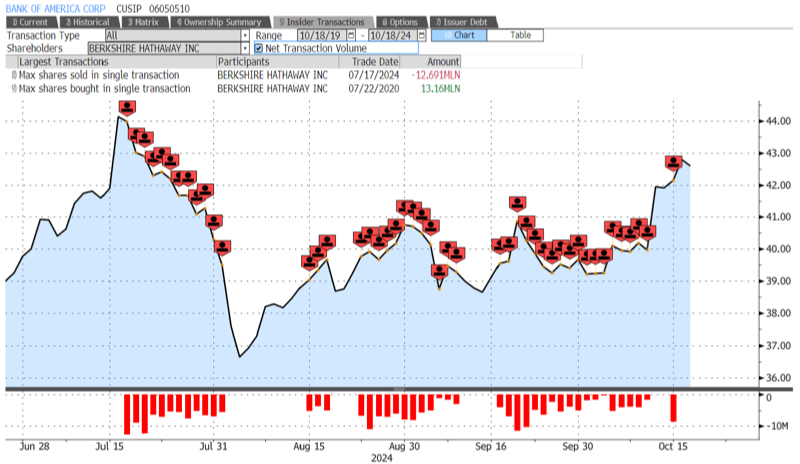

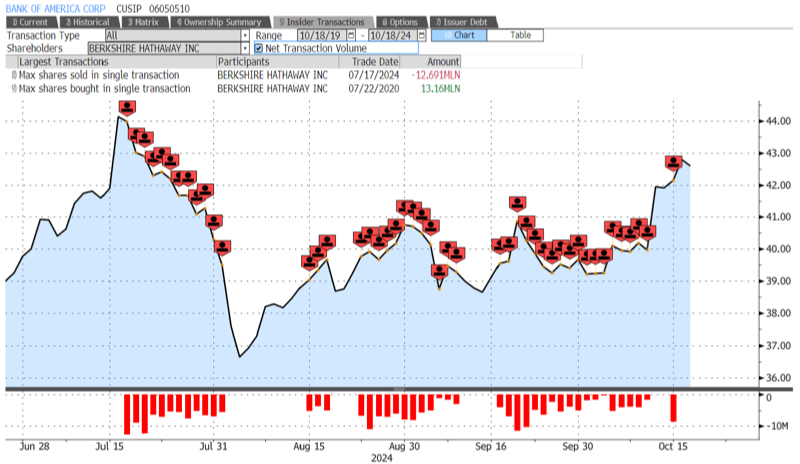

Χωρίς σταματημό «ξεφορτώνει» μετοχές ο 94χρονος ιδρυτής της Berkshire Hathaway, Warren Buffett, με την Bank of America να είναι στο στόχαστρό του…

Ειδικότερα, σύμφωνα με τα τελευταία στοιχεία του Bloomberg, η Berkshire του Buffett ξεφόρτωσε ακόμη περισσότερες μετοχές της Bank of America αυτή την εβδομάδα, προκειμένου να διατηρήσει το ρυθμιστικό όριο <10%...

Είχαν προηγηθεί αγορές οι οποίες ανέβασαν το ποσοστό της Berkshire πάνω από το 10%...

Η στρατηγική του Buffett είναι σαφής: διατηρήστε τις συμμετοχές κάτω από αυτό το όριο για να αποφεύγεται η υποχρεωτική δημοσίευση θέσης έπειτα από κάθε αγοραπωλησία, σύμφωνα με τους κανονισμούς της SEC.

Σημειωτέον, τα στοιχεία του Bloomberg δείχνουν ότι τα συνολικά έσοδα της Berkshire από την πώληση μετοχών της BofA ξεπέρασαν τα 370 εκατομμύρια δολάρια αυτήν την εβδομάδα.

Υπενθυμίζεται πως ο Buffet ξεκίνησε να πουλά από τα μέσα Ιουλίου.

Το ποσοστό της Berkshire είναι τώρα κάτω από το 10%, επί του παρόντος στο 9,88%, πράγμα που σημαίνει ότι, αντί να δημοσιοποιούνται οι συναλλαγές της κάθε λίγες μέρες, πλέον θα προβαίνει σε ανακοινώσει ανά τρίμηνο.

Σημειωτέον, η αποτίμηση της θέσης ανέρχεται σε περίπου 32,64 δισ. δολάρια (από το κλείσιμο της Πέμπτης).

Το Bloomberg εξήγησε πώς πρόσφατη αγορά επαναγοράς μετοχών πολλών δισεκατομμυρίων από την BofA ώθησε την Berkshire πίσω από το όριο του 10%.

Οι προηγούμενοι γύροι πωλήσεων του Buffett είχαν μειώσει τη συμμετοχή σε λιγότερο από το 10%, όπως ήταν γνωστό πριν η τράπεζα ανακοινώσει πως επενδυτής είχε επαναγοράσει μετοχές 3,5 δισεκατομμυρίων δολαρίων κατά το τρίτο τρίμηνο.

Ο ενημερωμένος αριθμός της τράπεζας σήμαινε ότι η Berkshire ήταν και πάλι πάνω από αυτό το βασικό ρυθμιστικό όριο.

Η τελευταία πώληση είναι ο πρώτος γύρος της Berkshire που πουλούσε μετοχές της BofA ακριβώς πριν από την πανδημία.

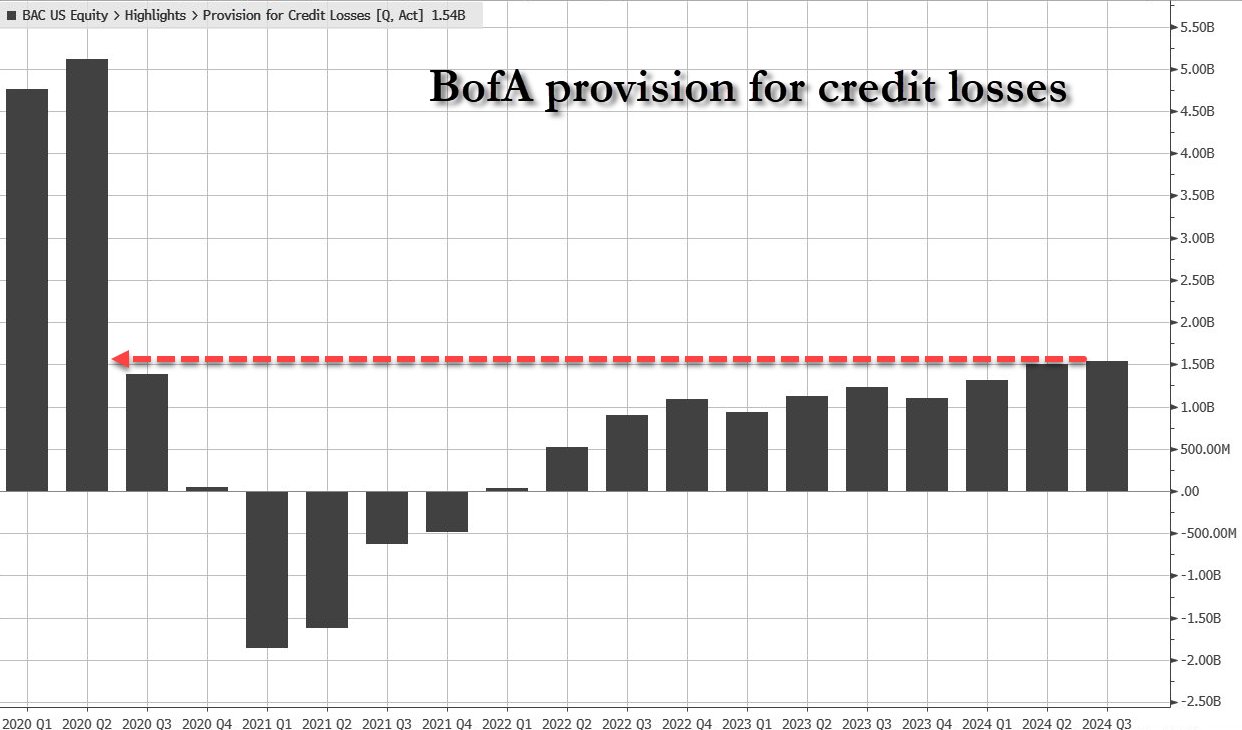

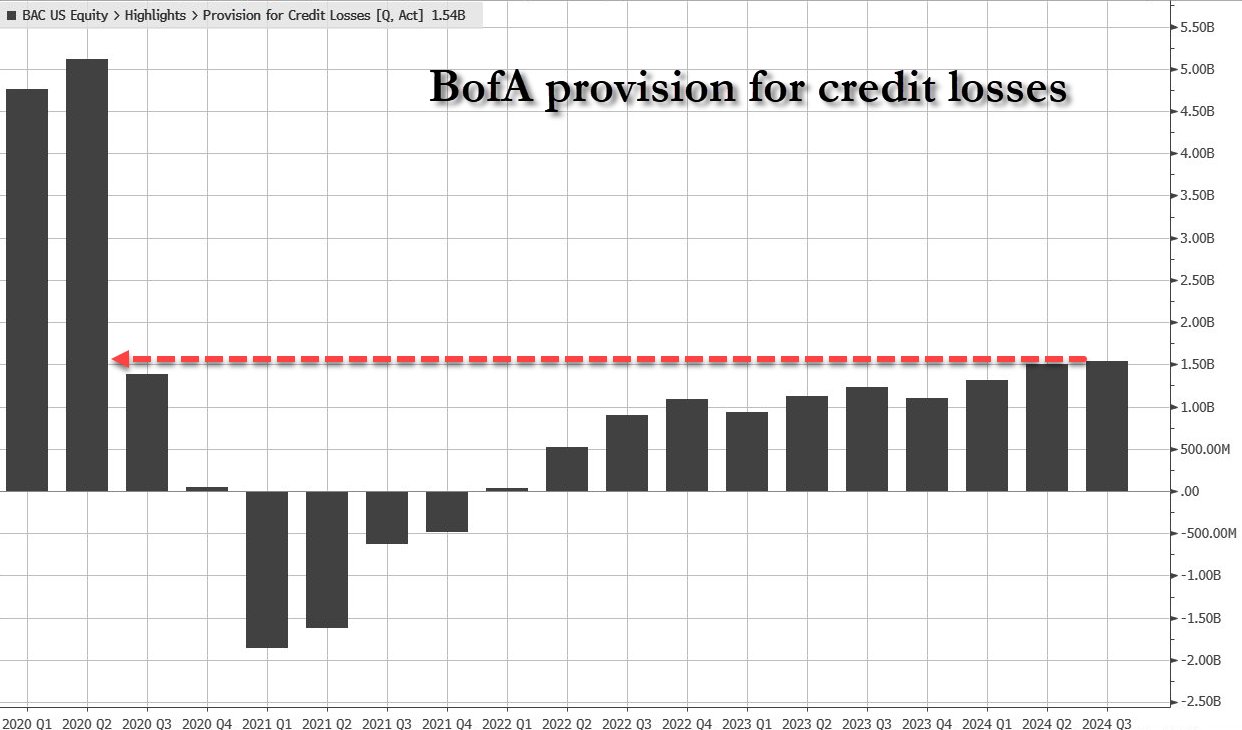

Την Τρίτη, η Bank of America δημοσίευσε τα κέρδη του τρίτου τριμήνου, αποκαλύπτοντας ένα χαμηλό κύκλου στα καθαρά έσοδα από τόκους, ενώ οι χρεώσεις και οι πιστωτικές απώλειες αυξήθηκαν στα υψηλότερα επίπεδά τους των τελευταίων χρόνων.

Ούτε ο Buffett ούτε η Berkshire έχουν κάνει δημόσιες δηλώσεις σχετικά με το πολύμηνο ξεπούλημα των μετοχών της BofA.

Γερο-Buffett...

Τα μετρητά κάτω από το στρώμα του γερο-Buffett είναι αναμφίβολα τεράστια.

Η Berkshire Hathaway θα μπορούσε, εάν το επιθυμούσε, να αγοράσει McDonald’s στην τρέχουσα τιμή της αλυσίδας χάμπουργκερ και να της απομείνουν 80 δισεκατομμύρια δολάρια ή να πάρει μερίδιο στη Meta μεγαλύτερο από αυτό που κατείχε ο Mark Zuckerberg, το αφεντικό της εταιρείας.

Εάν οι αγορές όντως εισέλθουν σε απότομη ύφεση, ο Buffett θα είναι σε μια αξιοζήλευτη θέση, ικανός να προσελκύει εταιρείες που τυγχάνουν διαπραγμάτευσης με έκπτωση.

Οι απλές αρχές του βρίσκονται στη ρίζα της μακράς και εντυπωσιακής του απόδοσης ως επενδυτής.

Η αυξανόμενη στοίβα μετρητών του δεν έχει κρυφή εξήγηση.

Η επένδυση στην Αξία που εφαρμόζει ως στρατηγική ο Buffett γίνεται ολοένα και πιο σκληρή. Και είναι πιθανό να παραμείνει έτσι…

Θα έρθει ακόμα περισσότερος πόνος;

Δεν είναι μόνον ο Buffett… Αυτήν τη στιγμή, οι επενδυτές ανησυχούν ότι η οικονομία μπορεί να επιβραδύνεται.

Όποιος θέλει μια χαμηλά αμειβόμενη εργασία μερικής απασχόλησης, εξακολουθεί να είναι αρκετά εύκολο να βρει μια.

Αλλά οι καλοπληρωμένες θέσεις εργασίας εξαφανίζονται γρήγορα.

Οι οικονομολόγοι συμφωνούν σε μεγάλο βαθμό ότι η αγορά εργασίας «ψύχεται», αλλά οι βετεράνοι του κλάδου χαρακτηρίζουν αυτό που συμβαίνει ως μια σημαντική υποτίμηση.

Ο Brian Howard είναι ο ιδρυτής και πρόεδρος του Howard Group, μιας εταιρείας αναζήτησης εργαζομένων στο Overland Park του Κάνσας, η οποία δραστηριοποιείται για περισσότερα από 30 χρόνια.

Ο ίδιος παραδέχτηκε ότι η αγορά εργασίας είναι σε «κακή κατάσταση».

Για πολλούς Αμερικανούς, οι χαμηλά αμειβόμενες θέσεις εργασίας μερικής απασχόλησης απλώς δεν θα επαρκούν επειδή το κόστος ζωής συνεχίζει να αυξάνεται.

Χάρη στο αυξανόμενο κόστος ζωής, το ποσοστό των νοικοκυριών στις ΗΠΑ με παιδιά που είναι «επισιτιστική ανασφάλεια» έχει αυξηθεί σε πολύ ανησυχητικό επίπεδο…

Όπως αναφέρει η Katharina Buchholz της Statista, το USDA μόλις δημοσίευσε την τελευταία έκθεσή του για το θέμα, δείχνοντας ότι πέρυσι, σχεδόν το 18% των νοικοκυριών όπου ζούσαν παιδιά ήταν επισιτιστικής ανασφάλειας, από 17,3% το 2022 και 12,5% το 2021.

Σε πολλά από αυτά τα νοικοκυριά, τουλάχιστον ένας ενήλικας εργάζεται στην πραγματικότητα.

Έτσι, με δεκάδες εκατομμύρια νοικοκυριά των ΗΠΑ πληγώνονται βαθιά από την ακρίβεια, πολύ περισσότερος πόνος διαφαίνεται στον ορίζοντα.

Και ο Warren Buffett ανησυχεί σαφώς για το βραχυπρόθεσμο μέλλον.

Το ότι ξεπουλά μετοχές δείχνει πόσο υπερτιμημένη είναι η αγορά, λέει δισεκατομμυριούχος επενδυτής

Παράλληλα, οι επενδυτές τροφοδοτούν αυτό που μοιάζει να είναι το πιο ακριβό χρηματιστήριο των τελευταίων δεκαετιών, έγραψε ο δισεκατομμυριούχος επενδυτής David Einhorn σε πρόσφατη έκθεσή του για τους πελάτες του hedge fund Greenlight Capital.

Απλώς λάβετε υπόψη το γεγονός ότι ο Warren Buffett βγάζει χρήματα από αυτό το bull run, σημείωσε.

Ειδικότερα, σύμφωνα με τον ίδιο, οι μετοχές είναι στα πιο υπερτιμημένα επίπεδά τους από την ίδρυση της εταιρείας το 1996. Σημείωσε δε ότι τώρα δεν είναι η κατάλληλη στιγμή για υψηλή έκθεση σε μετοχές και προς επίρρωση αυτού ανέφερε τις πωλήσεις μετοχών του Buffett.

«Παρότι Buffett επισημαίνει συστηματικά ότι είναι αδύνατο να χρονομετρηθεί η αγορά, δεν μπορούμε παρά να παρατηρήσουμε ότι ήταν ένας από τους καλύτερους χρονοδιακόπτες που έχουμε δει ποτέ», είπε ο Greenlight.

Ο διάσημος επενδυτής της Berkshire Hathaway μείωσε τις θέσεις των μετοχών και επέλεξε να κρατήσει μετρητά. Μέχρι τα μέσα Αυγούστου, ο Buffett είχε συγκεντρώσει μετρητά 189 δισεκατομμυρίων δολαρίων. Έκτοτε συνέχισε να αποκομίζει κέρδη από επιτυχημένες μετοχές.

Αν και η Greenlight δεν ερμηνεύει τις ενέργειες του Buffett ως πρόβλεψη επερχόμενης συντριβής, ανέφερε ότι ο «Μάντης της Όμαχα» έχει το ταλέντο να κλείνει θέσεις την κατάλληλη στιγμή. Για παράδειγμα, ανέφερε η επιστολή, ο Buffett έκλεισε το fund του προτού η αγορά γίνει φούσκα τη δεκαετία του 1960 και ξεπούλησε τις μετοχές του πριν από το κραχ του 1987.

«Είναι λοιπόν αξιοσημείωτο να παρατηρήσουμε ότι ο κ. Buffett πουλά και πάλι μεγάλες ποσότητες από το χαρτοφυλάκιό του και δημιουργεί τεράστια αποθέματα μετρητών».

Σύμφωνα με την Greenlight, αυτές οι πωλήσεις σηματοδοτούν ότι η υψηλή έκθεση σε μετοχές θα μπορούσε καλύτερα να συγκρατηθεί έως ότου εμφανιστεί μια καλύτερη ευκαιρία στο όχι και τόσο μακρινό μέλλον.

Αυτό δεν σημαίνει ότι η αγορά βρίσκεται σε φούσκα, είπε. Ωστόσο, οι αυξημένοι δείκτες τιμής προς κέρδη είναι ανησυχητικοί παρά τα υψηλά εταιρικά κέρδη. Οι μερισματικές αποδόσεις είναι επίσης χαμηλές.

www.bankingnews.gr

Ειδικότερα, σύμφωνα με τα τελευταία στοιχεία του Bloomberg, η Berkshire του Buffett ξεφόρτωσε ακόμη περισσότερες μετοχές της Bank of America αυτή την εβδομάδα, προκειμένου να διατηρήσει το ρυθμιστικό όριο <10%...

Είχαν προηγηθεί αγορές οι οποίες ανέβασαν το ποσοστό της Berkshire πάνω από το 10%...

Η στρατηγική του Buffett είναι σαφής: διατηρήστε τις συμμετοχές κάτω από αυτό το όριο για να αποφεύγεται η υποχρεωτική δημοσίευση θέσης έπειτα από κάθε αγοραπωλησία, σύμφωνα με τους κανονισμούς της SEC.

Σημειωτέον, τα στοιχεία του Bloomberg δείχνουν ότι τα συνολικά έσοδα της Berkshire από την πώληση μετοχών της BofA ξεπέρασαν τα 370 εκατομμύρια δολάρια αυτήν την εβδομάδα.

Υπενθυμίζεται πως ο Buffet ξεκίνησε να πουλά από τα μέσα Ιουλίου.

Το ποσοστό της Berkshire είναι τώρα κάτω από το 10%, επί του παρόντος στο 9,88%, πράγμα που σημαίνει ότι, αντί να δημοσιοποιούνται οι συναλλαγές της κάθε λίγες μέρες, πλέον θα προβαίνει σε ανακοινώσει ανά τρίμηνο.

Σημειωτέον, η αποτίμηση της θέσης ανέρχεται σε περίπου 32,64 δισ. δολάρια (από το κλείσιμο της Πέμπτης).

Το Bloomberg εξήγησε πώς πρόσφατη αγορά επαναγοράς μετοχών πολλών δισεκατομμυρίων από την BofA ώθησε την Berkshire πίσω από το όριο του 10%.

Οι προηγούμενοι γύροι πωλήσεων του Buffett είχαν μειώσει τη συμμετοχή σε λιγότερο από το 10%, όπως ήταν γνωστό πριν η τράπεζα ανακοινώσει πως επενδυτής είχε επαναγοράσει μετοχές 3,5 δισεκατομμυρίων δολαρίων κατά το τρίτο τρίμηνο.

Ο ενημερωμένος αριθμός της τράπεζας σήμαινε ότι η Berkshire ήταν και πάλι πάνω από αυτό το βασικό ρυθμιστικό όριο.

Η τελευταία πώληση είναι ο πρώτος γύρος της Berkshire που πουλούσε μετοχές της BofA ακριβώς πριν από την πανδημία.

Την Τρίτη, η Bank of America δημοσίευσε τα κέρδη του τρίτου τριμήνου, αποκαλύπτοντας ένα χαμηλό κύκλου στα καθαρά έσοδα από τόκους, ενώ οι χρεώσεις και οι πιστωτικές απώλειες αυξήθηκαν στα υψηλότερα επίπεδά τους των τελευταίων χρόνων.

Ούτε ο Buffett ούτε η Berkshire έχουν κάνει δημόσιες δηλώσεις σχετικά με το πολύμηνο ξεπούλημα των μετοχών της BofA.

Γερο-Buffett...

Τα μετρητά κάτω από το στρώμα του γερο-Buffett είναι αναμφίβολα τεράστια.

Η Berkshire Hathaway θα μπορούσε, εάν το επιθυμούσε, να αγοράσει McDonald’s στην τρέχουσα τιμή της αλυσίδας χάμπουργκερ και να της απομείνουν 80 δισεκατομμύρια δολάρια ή να πάρει μερίδιο στη Meta μεγαλύτερο από αυτό που κατείχε ο Mark Zuckerberg, το αφεντικό της εταιρείας.

Εάν οι αγορές όντως εισέλθουν σε απότομη ύφεση, ο Buffett θα είναι σε μια αξιοζήλευτη θέση, ικανός να προσελκύει εταιρείες που τυγχάνουν διαπραγμάτευσης με έκπτωση.

Οι απλές αρχές του βρίσκονται στη ρίζα της μακράς και εντυπωσιακής του απόδοσης ως επενδυτής.

Η αυξανόμενη στοίβα μετρητών του δεν έχει κρυφή εξήγηση.

Η επένδυση στην Αξία που εφαρμόζει ως στρατηγική ο Buffett γίνεται ολοένα και πιο σκληρή. Και είναι πιθανό να παραμείνει έτσι…

Θα έρθει ακόμα περισσότερος πόνος;

Δεν είναι μόνον ο Buffett… Αυτήν τη στιγμή, οι επενδυτές ανησυχούν ότι η οικονομία μπορεί να επιβραδύνεται.

Όποιος θέλει μια χαμηλά αμειβόμενη εργασία μερικής απασχόλησης, εξακολουθεί να είναι αρκετά εύκολο να βρει μια.

Αλλά οι καλοπληρωμένες θέσεις εργασίας εξαφανίζονται γρήγορα.

Οι οικονομολόγοι συμφωνούν σε μεγάλο βαθμό ότι η αγορά εργασίας «ψύχεται», αλλά οι βετεράνοι του κλάδου χαρακτηρίζουν αυτό που συμβαίνει ως μια σημαντική υποτίμηση.

Ο Brian Howard είναι ο ιδρυτής και πρόεδρος του Howard Group, μιας εταιρείας αναζήτησης εργαζομένων στο Overland Park του Κάνσας, η οποία δραστηριοποιείται για περισσότερα από 30 χρόνια.

Ο ίδιος παραδέχτηκε ότι η αγορά εργασίας είναι σε «κακή κατάσταση».

Για πολλούς Αμερικανούς, οι χαμηλά αμειβόμενες θέσεις εργασίας μερικής απασχόλησης απλώς δεν θα επαρκούν επειδή το κόστος ζωής συνεχίζει να αυξάνεται.

Χάρη στο αυξανόμενο κόστος ζωής, το ποσοστό των νοικοκυριών στις ΗΠΑ με παιδιά που είναι «επισιτιστική ανασφάλεια» έχει αυξηθεί σε πολύ ανησυχητικό επίπεδο…

Όπως αναφέρει η Katharina Buchholz της Statista, το USDA μόλις δημοσίευσε την τελευταία έκθεσή του για το θέμα, δείχνοντας ότι πέρυσι, σχεδόν το 18% των νοικοκυριών όπου ζούσαν παιδιά ήταν επισιτιστικής ανασφάλειας, από 17,3% το 2022 και 12,5% το 2021.

Σε πολλά από αυτά τα νοικοκυριά, τουλάχιστον ένας ενήλικας εργάζεται στην πραγματικότητα.

Έτσι, με δεκάδες εκατομμύρια νοικοκυριά των ΗΠΑ πληγώνονται βαθιά από την ακρίβεια, πολύ περισσότερος πόνος διαφαίνεται στον ορίζοντα.

Και ο Warren Buffett ανησυχεί σαφώς για το βραχυπρόθεσμο μέλλον.

Το ότι ξεπουλά μετοχές δείχνει πόσο υπερτιμημένη είναι η αγορά, λέει δισεκατομμυριούχος επενδυτής

Παράλληλα, οι επενδυτές τροφοδοτούν αυτό που μοιάζει να είναι το πιο ακριβό χρηματιστήριο των τελευταίων δεκαετιών, έγραψε ο δισεκατομμυριούχος επενδυτής David Einhorn σε πρόσφατη έκθεσή του για τους πελάτες του hedge fund Greenlight Capital.

Απλώς λάβετε υπόψη το γεγονός ότι ο Warren Buffett βγάζει χρήματα από αυτό το bull run, σημείωσε.

Ειδικότερα, σύμφωνα με τον ίδιο, οι μετοχές είναι στα πιο υπερτιμημένα επίπεδά τους από την ίδρυση της εταιρείας το 1996. Σημείωσε δε ότι τώρα δεν είναι η κατάλληλη στιγμή για υψηλή έκθεση σε μετοχές και προς επίρρωση αυτού ανέφερε τις πωλήσεις μετοχών του Buffett.

«Παρότι Buffett επισημαίνει συστηματικά ότι είναι αδύνατο να χρονομετρηθεί η αγορά, δεν μπορούμε παρά να παρατηρήσουμε ότι ήταν ένας από τους καλύτερους χρονοδιακόπτες που έχουμε δει ποτέ», είπε ο Greenlight.

Ο διάσημος επενδυτής της Berkshire Hathaway μείωσε τις θέσεις των μετοχών και επέλεξε να κρατήσει μετρητά. Μέχρι τα μέσα Αυγούστου, ο Buffett είχε συγκεντρώσει μετρητά 189 δισεκατομμυρίων δολαρίων. Έκτοτε συνέχισε να αποκομίζει κέρδη από επιτυχημένες μετοχές.

Αν και η Greenlight δεν ερμηνεύει τις ενέργειες του Buffett ως πρόβλεψη επερχόμενης συντριβής, ανέφερε ότι ο «Μάντης της Όμαχα» έχει το ταλέντο να κλείνει θέσεις την κατάλληλη στιγμή. Για παράδειγμα, ανέφερε η επιστολή, ο Buffett έκλεισε το fund του προτού η αγορά γίνει φούσκα τη δεκαετία του 1960 και ξεπούλησε τις μετοχές του πριν από το κραχ του 1987.

«Είναι λοιπόν αξιοσημείωτο να παρατηρήσουμε ότι ο κ. Buffett πουλά και πάλι μεγάλες ποσότητες από το χαρτοφυλάκιό του και δημιουργεί τεράστια αποθέματα μετρητών».

Σύμφωνα με την Greenlight, αυτές οι πωλήσεις σηματοδοτούν ότι η υψηλή έκθεση σε μετοχές θα μπορούσε καλύτερα να συγκρατηθεί έως ότου εμφανιστεί μια καλύτερη ευκαιρία στο όχι και τόσο μακρινό μέλλον.

Αυτό δεν σημαίνει ότι η αγορά βρίσκεται σε φούσκα, είπε. Ωστόσο, οι αυξημένοι δείκτες τιμής προς κέρδη είναι ανησυχητικοί παρά τα υψηλά εταιρικά κέρδη. Οι μερισματικές αποδόσεις είναι επίσης χαμηλές.

www.bankingnews.gr

Σχόλια αναγνωστών