Σε μια υποθετική κατάρρευση του Ευρωσυστήματος θα χρεοκοπήσουν αμέσως οι χώρες PIGS, και ενδεχομένως και άλλα κράτη μέλη

H ευρωζώνη είναι ένα ανομοιογενές οικονομικό συνονθύλευμα.

Το τεράστιο χάσμα στο σύστημα πληρωμών Target 2 και η εκτροπή στα ελλείμματα αποτελούν σοβαρή ένδειξη ότι και στο μέλλον η ευρωζώνη θα συνεχίζει να παραπαίει.

Ο κορωνοιός ήταν αφορμή ώστε οι κυβερνήσεις να πάρουν μέτρα όπως το Ταμείο Ανάκαμψης που εμμέσως αποτελεί έκδοση κοινού χρέους εν μέσω τεράστιων οικονομικών ανομοιογενειών.

Η μεγάλη ύφεση στην Ευρώπη μετρίασε τις διαφορές μεταξύ των χωρών της ευρωζώνης θεωρητικά καθώς στην πράξη οι διαφορές παραμένουν ακόμη χαοτικές.

Σε μια ενδιαφέρουσα ανάλυση το GoldMoney αναφέρει.

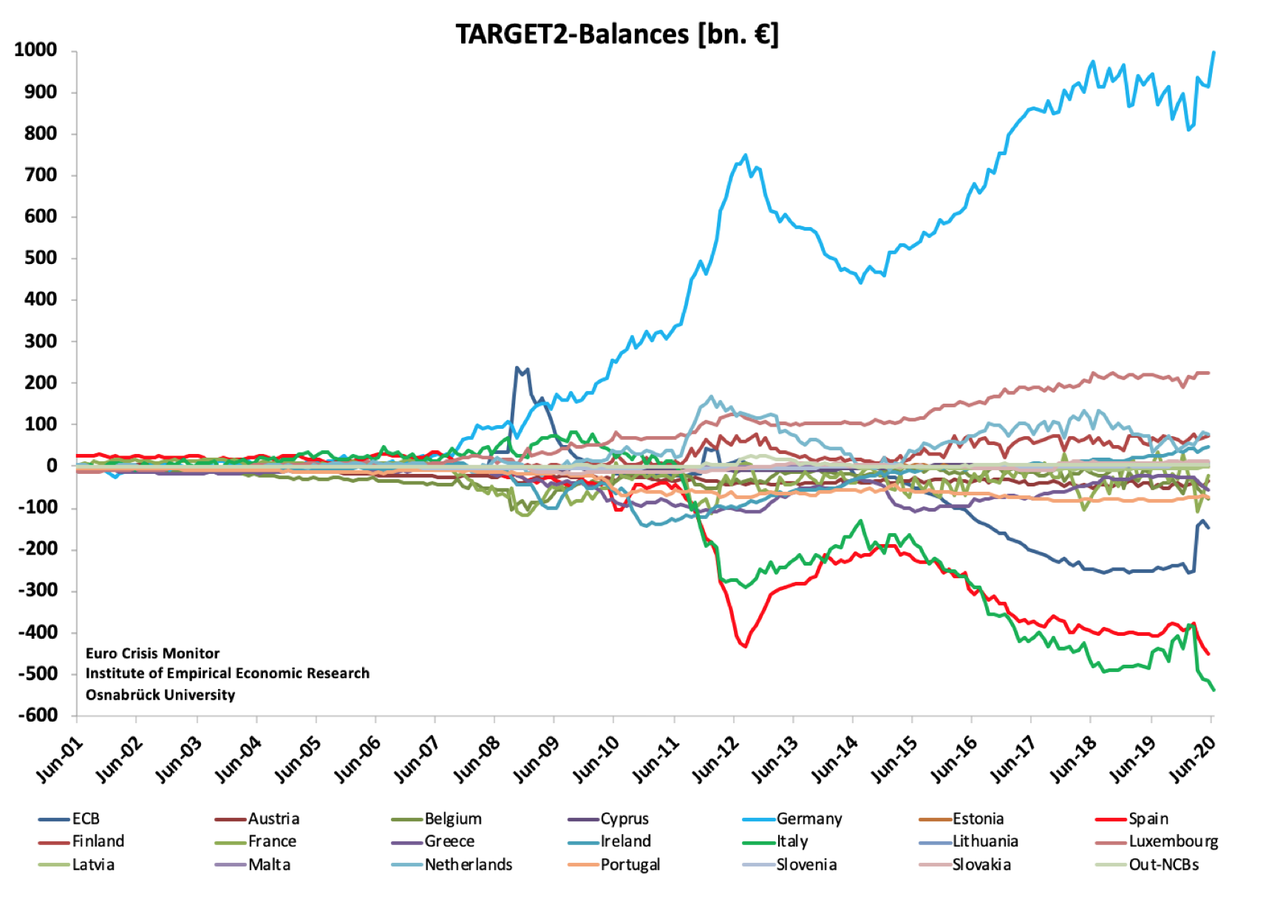

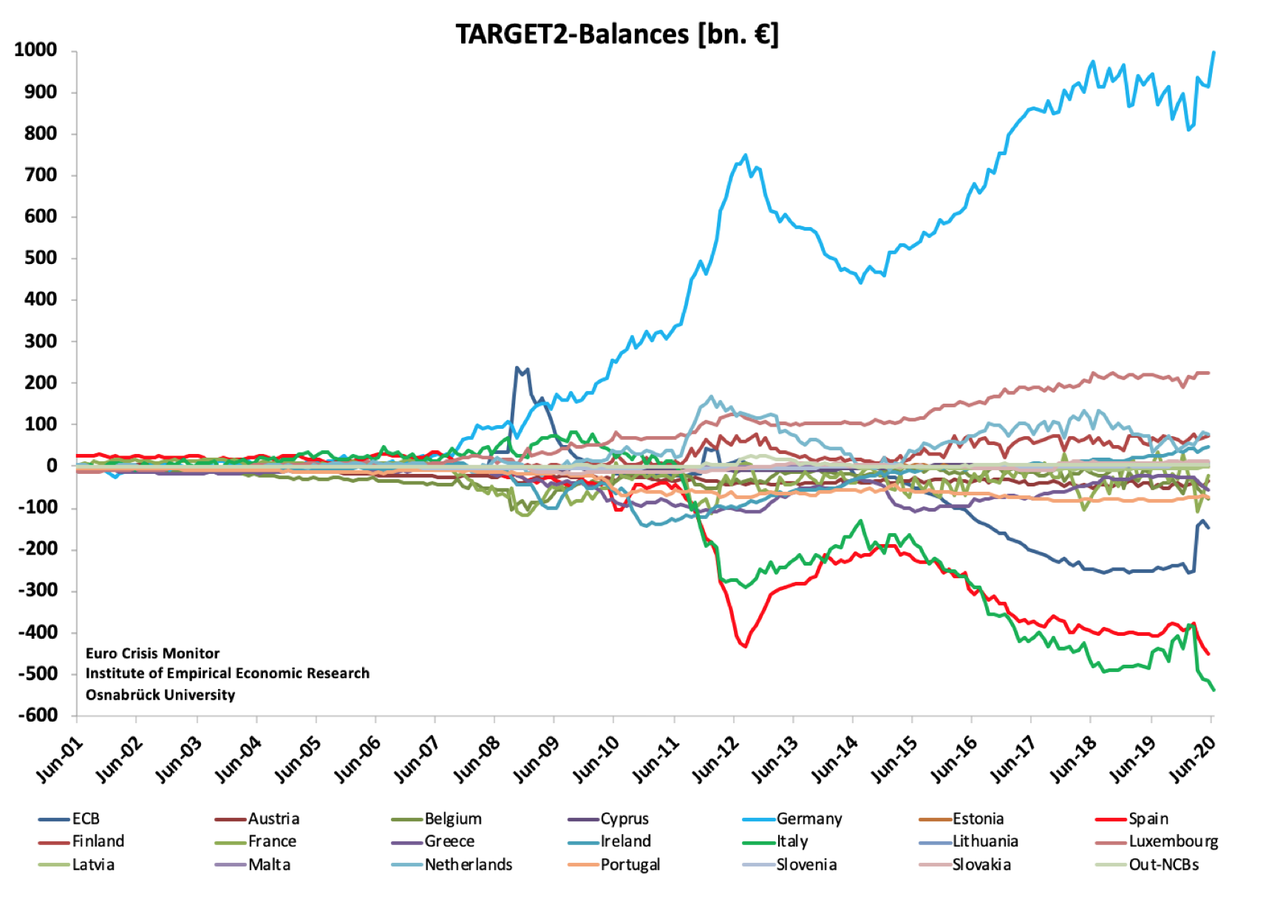

Το Euro Crisis Monitor δείχνει τις αυξανόμενες ανισορροπίες στο σύστημα διακανονισμού TARGET2 μεταξύ όλων των μελών της ΕΚΤ (η ίδια με έλλειμμα 145 δισ. ευρώ) και τις εθνικές κεντρικές τράπεζες στην Ευρωζώνη.

Εκτός από τις μικρές διαφορές που αντικατοπτρίζουν το καθαρό διασυνοριακό εμπόριο που δεν ταιριάζει με τις ροές επενδύσεων, αυτές οι ανισορροπίες δεν θα έπρεπε να υπάρχουν.

Αλλά μετά την κρίση Lehman και καθώς η Ευρωζώνη ανέπτυξε τη δική της σειρά κρίσεων, προέκυψαν ανισορροπίες.

Τους τελευταίους μήνες, η Γερμανική Κεντρική Τράπεζα Bundesbank εμφανίζεται με πλεόνασμα 995,083 δισεκ. ευρώ ενώ ελλείμματα καταγράφονται στην Ιταλία 536,722 δισ. ευρώ και στην Ισπανία 451,798 δισεκ. ευρώ.

Είναι καιρός να λάβουμε ξανά σοβαρά υπόψη αυτές τις αυξανόμενες ανισορροπίες.

Target 2 - ο ευέλικτος φίλος της ΕΚΤ

Το Target 2 είναι το σύστημα διακανονισμού για μεταφορές μεταξύ των εθνικών κεντρικών τραπεζών.

Ο τρόπος που λειτουργεί, θεωρητικά, έχει ως εξής.

Ένας Γερμανός κατασκευαστής πωλεί αγαθά σε μια ιταλική επιχείρηση.

Η ιταλική επιχείρηση πληρώνει μέσω μεταφορά κεφαλαίου που πραγματοποιείται στην ιταλική τράπεζα μέσω της κεντρικής ιταλικής τράπεζας μέσω του συστήματος Target2, πιστώνοντας τη γερμανική τράπεζα του γερμανικού κατασκευαστή μέσω της κεντρικής τράπεζας της Γερμανίας.

Αλλά από την κρίση Lehman, και πιο αισθητά από την τελευταία κρίση στην ευρωζώνη, οι ροές κεφαλαίων φαίνεται να έχουν επιδεινωθεί από την Πορτογαλία, την Ιταλία, την Ελλάδα και την Ισπανία (οι γνωστές PIGS) και να έχουν αυξηθεί οι ροές προς την Γερμανία, το Λουξεμβούργο, τις Κάτω Χώρες και τη Φινλανδία με αυτή τη σειρά.

Πριν από το 2008, τα εμπορικά ελλείμματα της Ελλάδας, για παράδειγμα, αντισταθμίζονταν από εισροές κεφαλαίου, καθώς οι κάτοικοι αλλού στη ζώνη του ευρώ αγόραζαν ελληνικά ομόλογα, άλλες επενδύσεις στην Ελλάδα και ο τουρισμός δημιουργούσε καθαρά έσοδα από μετρητά.

Υπό αυτήν την έννοια, θα ήταν λάθος να πούμε ότι οι εμπορικές ανισορροπίες έχουν οδηγήσει σε ανισορροπίες του Target 2. Ωστόσο, μέρος του προβλήματος πρέπει να αποδοθεί στην αποτυχία ανακύκλωσης των ροών επενδύσεων του ιδιωτικού τομέα.

Στη συνέχεια, υπάρχει το ζήτημα της «πτήσης κεφαλαίου προς την ποιότητα», η οποία δεν είναι καθαρή πτήση κεφαλαίου.

Πτήση κεφαλαίου συμβαίνει όταν οι επενδυτές απέναντι σε ένα αρνητικό γεγονός ζητούν προστασία σε ασφαλή επενδυτικά καταφύγια, όπως τα γερμανικά ομόλογα.

Το πρόβλημα δεν είναι ότι οι κάτοικοι στην Ιταλία και την Ισπανία ανοίγουν τραπεζικούς λογαριασμούς στη Γερμανία και μεταφέρουν τις καταθέσεις τους από τις εγχώριες τράπεζες.

Οι εθνικές κεντρικές τράπεζες που είναι εκτεθειμένες σε δυνητικά επισφαλή δάνεια των εμπορικών τραπεζών γνωρίζουν ότι οι απώλειές τους, εάν πραγματοποιηθούν σε μια γενική τραπεζική κρίση, θα καταλήξουν να μοιραστούν σε όλο το σύστημα με βάση τα κεφάλαια τους.

Το κεφαλαιακό κλειδί σχετίζεται με την κυριότητα των εθνικών κεντρικών τραπεζών στην ΕΚΤ, η οποία για παράδειγμα για τη Γερμανία ανέρχεται στο 26,4% του συνόλου.

Εάν το Target 2 κατέρρεε για οποιονδήποτε λόγο, η Bundesbank, θα μπορούσε να χάσει ένα σημαντικό μέρος των τρισεκατομμυρίων ευρώ που οι άλλες εθνικές κεντρικές τράπεζες τις οφείλουν.

Υπό μια εκδοχή ορισμένες εθνικές κεντρικές τράπεζες, όπως αυτές της Ισπανίας και της Ιταλίας, δουλεύουν στα όρια του συστήματος.

Φαίνεται ότι είναι ένα πρόβλημα που προκύπτει απλώς ως ακούσια συνέπεια του Target 2.

Εάν μια εθνική κεντρική τράπεζα παρουσιάζει έλλειμμα στο Target 2 με τις άλλες κεντρικές τράπεζες, είναι σχεδόν σίγουρο επειδή έχει δανείσει χρήματα στις εμπορικές της τράπεζες για να καλύψει τις μεταφορές πληρωμών, αντί να προχωρήσει μέσω του συστήματος διακανονισμού.

Αυτά τα δάνεια εμφανίζονται ως περιουσιακό στοιχείο στον ισολογισμό της κάθε εθνικής κεντρικής τράπεζας, το οποίο αντισταθμίζεται από υποχρέωση έναντι του Ευρωσυστήματος της ΕΚΤ μέσω του Target 2.

Όμως, σύμφωνα με τους κανόνες, εάν κάτι πάει στραβά με τα δάνεια των εθνικών κεντρικών τραπεζών, το κόστος κατανέμεται από την ΕΚΤ με βάση το κεφαλαιακό κλειδί κάθε κεντρικής τράπεζας.

Θεωρητικά, επομένως, είναι προς το συμφέρον μιας εθνικής κεντρικής τράπεζας να εμφανίζει μεγαλύτερο έλλειμμα σε σχέση με το κλειδί κεφαλαίου της υποστηρίζοντας τις δικές της εμπορικές τράπεζες.

Για να κατανοήσουμε πώς και γιατί προκύπτει το πρόβλημα, πρέπει να επιστρέψουμε στις προηγούμενες κρίσεις μετά την Lehman.

Εάν η εθνική ρυθμιστική αρχή των τραπεζών θεωρήσει ότι τα δάνεια είναι μη εξυπηρετούμενα, οι απώλειες θα μετατρέπονταν σε εθνικό πρόβλημα.

Εναλλακτικά, εάν η ρυθμιστική αρχή θεωρεί ότι αυτοί οι τίτλοι είναι επιλέξιμοι για τις πράξεις αναχρηματοδότησης της εθνικής κεντρικής τράπεζας δεν υπάρχει πρόβλημα.

Μια εμπορική τράπεζα μπορεί στη συνέχεια να χρησιμοποιήσει τα προβληματικά δάνεια ως εξασφάλιση, δανειζόμενη από την εθνική κεντρική τράπεζα, η οποία μεταφέρει το κίνδυνο δανεισμού και στις άλλες εθνικές κεντρικές τράπεζες σύμφωνα με τα κεφαλαιακά τους κλειδιά.

Έτσι, τα προβληματικά δάνεια αφαιρούνται από τα ιταλικά και ισπανικά τραπεζικά ιδρύματα και μεταφέρονται στο Ευρωσύστημα.

Στην περίπτωση της Ιταλίας, το πολύ υψηλό επίπεδο των μη εξυπηρετούμενων δανείων ανήλθε στο 17,1% τον Σεπτέμβριο του 2015, αλλά τώρα έχει μειωθεί σε 6,9% προ κορωνοιού.

Οι ιταλικές τράπεζες έχουν μειώσει κατά το ήμισυ το συνολικό απόθεμα των μη εξυπηρετούμενων δανείων στα 135 δισεκατομμύρια ευρώ το 2019 (έναντι 341 δισεκατομμυρίων ευρώ το 2015) και ταυτόχρονα έχουν δημιουργήσει πλατφόρμα NPLs ώστε να διαχειριστούν τα μη εξυπηρετούμενα δάνεια πιο γρήγορα και αποτελεσματικά.

Στα κράτη μέλη με αρνητικά υπόλοιπα Target 2, όπως η Ιταλία, τα προβλήματα γιγαντώθηκαν.

Με την τραπεζική ρυθμιστική αρχή να έχει κίνητρα για την απομάκρυνση του προβλήματος από την Ιταλική οικονομία, τα δάνεια προς αυτές τις αφερέγγυες εταιρείες έχουν μεταφερθεί στο ευρωσύστημα.

Η συνέπεια είναι ότι οι νέες επιχειρήσεις δεν μπορούν να δανειστούν από τις τράπεζες, διότι οι τράπεζες δεν ρισκάρουν να δανείσουν νέες εταιρίες, έχουν βραχυκυκλωθεί στα παλαιά δάνεια τα οποία συνεχώς αναδιαρθρώνουν.

Επισήμως, δεν υπάρχει κανένα πρόβλημα, διότι η ΕΚΤ και όλες οι εθνικές κεντρικές τράπεζες στο Target 2 είναι μηδενικές και η αμοιβαία κατανομή των υποχρεώσεων μεταξύ των εθνικών κεντρικών τραπεζών διατηρείται.

Για τους αρχιτέκτονες του Target 2, μια συστημική αποτυχία είναι αδιανόητη.

Όμως, επειδή ορισμένες εθνικές κεντρικές τράπεζες καταλήγουν να χρησιμοποιούν το Target2 ως πηγή χρηματοδότησης για τους δικούς τους ισολογισμούς, οι οποίοι με τη σειρά τους χρηματοδοτούν τις εμπορικές τράπεζες τους, ορισμένες εθνικές κεντρικές τράπεζες έχουν μεγάλες υποχρεώσεις.

Το μέλος του Ευρωσυστήματος με το μεγαλύτερο πρόβλημα είναι το Bundesbank της Γερμανίας, που τώρα της χρωστούν σχεδόν ένα τρισεκατομμύριο ευρώ μέσω του Target 2.

Και ο κίνδυνος ζημιών επιταχύνεται τώρα λόγω των οικονομικών συνεπειών του Covid-19, η ποιότητα των δανείων και άλλων περιουσιακών στοιχείων επιδεινώνεται επίσης γρήγορα.

Οι κύριοι ένοχοι, είναι οι εθνικές κεντρικές τράπεζες της Ιταλίας και της Ισπανίας, βλέπουν ταυτόχρονα τα ελλείμματά τους να αυξάνονται γρήγορα.

Η Bundesbank πρέπει να ανησυχεί πολύ.

Μπορεί κανείς να ρωτήσει πώς αυτό το «μυθικό πλεόνασμα» ταιριάζει με τον ισολογισμό της Bundesbank.

Ως περιουσιακό στοιχείο, το πλεόνασμα ήταν περίπου το 50% του συνολικού ενεργητικού της Bundesbank στις 31 Δεκεμβρίου 2019 και χρηματοδοτεί, μεταξύ άλλων, τρεχούμενους λογαριασμούς και διευκολύνσεις καταθέσεων ύψους 560 δισ. ευρώ για τις δικές της εμπορικές τράπεζες.

Την ίδιαν στιγμή οι εμπορικές τράπεζες αντιμετωπίζουν βαθιά προβλήματα

Η θέση των εμπορικών τραπεζών στην ευρωζώνη, τουλάχιστον, είναι εξαιρετικά εύθραυστη.

Εδώ και χρόνια, λειτουργούν υπό το καθεστώς των αρνητικών επιτοκίων που επιβάλλει η ΕΚΤ.

Τα αρνητικά επιτόκια είναι φόρος επί της ρευστότητας των εμπορικών τραπεζών.

Μπορούν να το αντισταθμίσουν μόνο αγοράζοντας κρατικά και άλλα ομόλογα με λιγότερη αρνητική απόδοση ή με θετική απόδοση.

Εναλλακτικά, μπορούν να δανείσουν επιχειρηματικά δάνεια ή καταναλωτικά δάνεια.

Επίσης μπορούν να αυξήσουν τους ισολογισμούς μέσω επενδύσεων ωστόσο κάτι τέτοιο θα οδηγήσει σε πιστωτική συρρίκνωση.

Κάποιος θα πίστευε ότι ο δανεισμός των τραπεζών στην πραγματική οικονομία θα έπρεπε να ήταν ο πιο επείγων στόχος της νομισματικής πολιτικής, αλλά όπως είδαμε, η αυξανόμενη υποστήριξη των εταιρειών zombie για την αποτροπή συστημικών σοκ αποκλείει την δυνατότητα χορήγησης δανείων σε νέες και πιο υγιείς επιχειρήσεις.

Οι λόγοι που καθορίζουν πολιτική επιτοκίων της ΕΚΤ είναι διαφορετικοί από αυτούς που επικαλείται: πρέπει να φροντίζει τα οικονομικά των αφερέγγυων κυβερνήσεων της ευρωζώνης.

Αυτό το επιτυγχάνει μέσω διαφόρων προγραμμάτων αγοράς περιουσιακών στοιχείων, τα οποία επιτρέπουν στην ΕΚΤ να καθορίζει το κόστος χρηματοδότησης στηρίζοντας έτσι έμμεσα τα δημοσιονομικά ελλείμματα.

Σύμφωνα με το καταστατικό της, η ΕΚΤ δεν επιτρέπεται να χρηματοδοτεί άμεσα τα κράτη μέλη, αλλά μπορεί να αγοράσει ομόλογα στη δευτερογενή αγορά.

Με την αγορά κρατικών ομολόγων, σχεδόν εξ ολοκλήρου από εμπορικές τράπεζες, δημιουργείται χώρος στον ισολογισμό ώστε οι τράπεζες να αγοράζουν περαιτέρω νέες εκδόσεις κρατικών ομολόγων, επιλύοντας έτσι το πρόβλημα χρηματοδότησης κάθε κυβέρνησης, κάθε κράτους.

Από την άλλη πλευρά, αυτή είναι μια win-win σχέση για τις κυβερνήσεις που βρίσκουν χρηματοδότηση, αλλά και για τις τράπεζες που παίρνουν καλά επιτόκια.

Η απόδοση του εθνικού δημόσιου χρέους καθορίζεται πάντοτε για να διασφαλιστεί ότι θα επιτευχθεί θετική απόδοση για τις τράπεζες, οι οποίες αγοράζουν τα νέα ομόλογα και εν συνεχεία τα πουλάνε στην ΕΚΤ.

Αλλά αυτή η στρατηγική μηδενικού κινδύνου ενθαρρύνει την υπερβολική επέκταση του ισολογισμού τόσο της ΕΚΤ όσο και των εμπορικών τραπεζών.

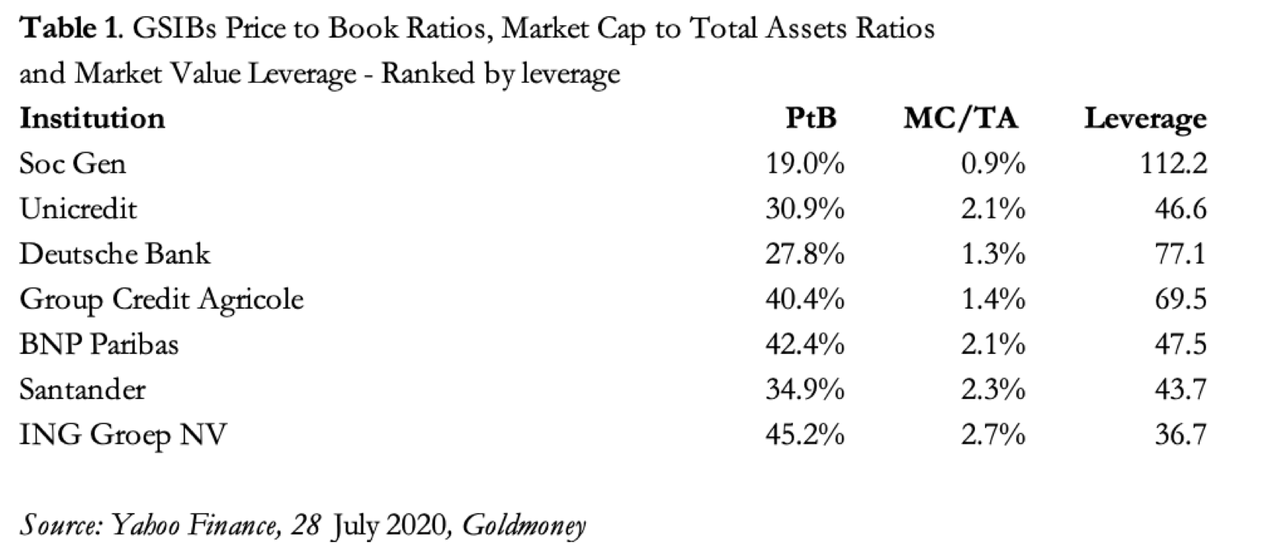

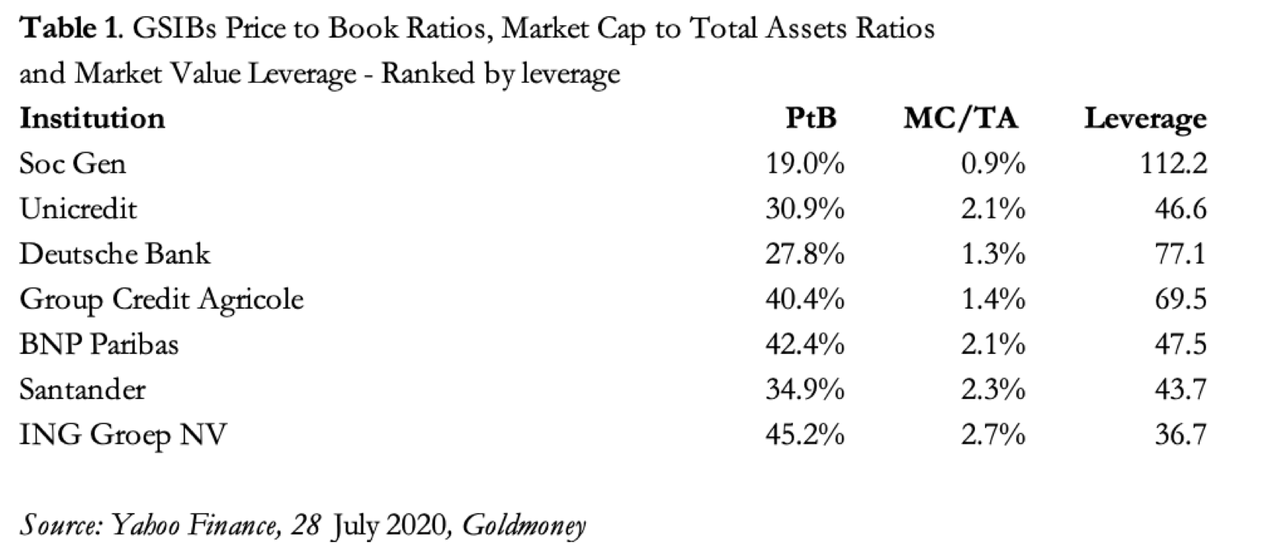

Η Deutsche Bank, για παράδειγμα, έχει λόγο συνολικών περιουσιακών στοιχείων 2019 προς ίδια κεφάλαια 21,4 φορές, η Credit Agricole 28,1 φορές, η BNP Paribas 20,1 φορές και Société Generale 21,4 φορές.

Αυτά τα υψηλά ποσοστά μόχλευσης μπορούν να επιτευχθούν μόνο από τράπεζες που μπορούν να διαθέτουν πολύ χαμηλά NPLs, μια κατάσταση που έχει αλλάξει μοιραία για όλες τις τράπεζες της Ευρωζώνης ως συνέπεια της καραντίνας.

Άλλες τράπεζες, όπως η UniCredit στην Ιταλία, έχουν χαμηλότερους δείκτες ενεργητικού προς ίδια κεφάλαια 14,4 φορές και η Santander στην Ισπανία 15,2 φορές, αντανακλώντας υψηλότερους κινδύνους δανεισμού λόγω των προβληματικών δανείων.

Ωστόσο, αυτοί οι λόγοι ενεργητικού προς ίδια κεφάλαια – αυτός είναι ο συντελεστής μόχλευσης - παραμένουν υπερβολικά υψηλοί στο πλαίσιο μιας συρρικνούμενης ευρωπαϊκής και παγκόσμιας οικονομίας.

Παρόλο που η πλημμύρα των χρημάτων από την ΕΚΤ και άλλες κεντρικές τράπεζες ως απάντηση στον κορωνοϊό επικεντρώθηκε στις αγορές, αυξάνοντας τις τιμές των μετοχών παντού, η βαθμολογία της αγοράς για την αξία των μετοχών των τραπεζών της ευρωζώνης είναι πολύ χαμηλή.

Τα προβλήματα που υπάρχουν τώρα στο Ευρωσύστημα:

Οι εθνικές κεντρικές τράπεζες στα PIIGS δηλαδή Πορτογαλία, Ιταλία, Ιρλανδία, Ελλάδα και Ισπανία χρησιμοποιούν τώρα το σύστημα διακανονισμού Target 2 ως μέσο χρηματοδότησης του ισολογισμού τους που υπερβαίνει το κεφαλαιακό τους κλειδί, το οποίο έχει ως αποτέλεσμα να επιβαρύνει τις κεντρικές τράπεζες της Γερμανίας, του Λουξεμβούργου, της Φινλανδίας και των Κάτω Χωρών.

Δημιουργούνται ανισορροπίες δηλαδή κίνδυνος σε περίπτωση μιας μερικής ή πλήρους συστημικής αστοχίας.

Αντί να αντιμετωπίζονται τα μη εξυπηρετούμενα δάνεια σε εθνικό επίπεδο, οι τράπεζες ενθαρρύνονται να τα χρηματοδοτούν συνεχώς.

Αυτά τα δάνεια στη συνέχεια χρησιμοποιούνται ως εξασφάλιση για χρηματοδότηση από τις κεντρικές τράπεζες της Ιταλίας και της Ισπανίας, καθώς και εκείνων της Πορτογαλίας και της Ελλάδας, οι οποίες με τη σειρά τους χρηματοδοτούνται μέσω των ανισορροπιών του Target 2.

Αυτή η κατάσταση σίγουρα δεν πρέπει να γίνει ανεκτή από την Bundesbank ειδικότερα, επειδή εκτίθεται σε σχεδόν ένα τρισεκατομμύριο ευρώ σε ένα σύστημα διακανονισμού που καταστρέφεται σταδιακά από τις χώρες που το χρησιμοποιούν στρεβλωμένα.

Η χρηματοδότηση των δημοσίων ελλειμμάτων, που αποτελεί τον πρωταρχικό και τώρα αποκλειστικό στόχο της ΕΚΤ, οδήγησε σε ακραία επίπεδα επιχειρησιακού προσανατολισμού για τις εμπορικές τράπεζες της ευρωζώνης, τα οποία μπορούν μόνο να οδηγήσουν σε ενδεχόμενη κατάρρευση ολόκληρου του συστήματος.

Το Ευρωσύστημα δεν είναι κατάλληλο για να αντιμετωπίσει ένα συστημικό σοκ μεγάλης κλίμακας.

Εθνικά θέματα φερεγγυότητας

Το βασικό πρόβλημα για την ευρωζώνη και την ΕΚΤ είναι ότι τα ελλείμματα από τις κυβερνητικές δαπάνες θα συνεχίσουν να αυξάνονται και δεν γίνεται καμία προσπάθεια αντιμετώπισης αυτού του προβλήματος.

Οι εθνικές κεντρικές τράπεζες έχουν μετατραπεί σε οφειλέτες και πιστωτές, ενθαρρύνουν τις εμπορικές τράπεζες σε αβάσιμες πρακτικές, χωρίς να διαγράφουν επισφαλείς χρεώσεις. Αναμφίβολα, το χρηματοπιστωτικό σύστημα της ευρωζώνης κινείται προς μια ενδεχόμενη κρίση που θα την καταστρέψει.

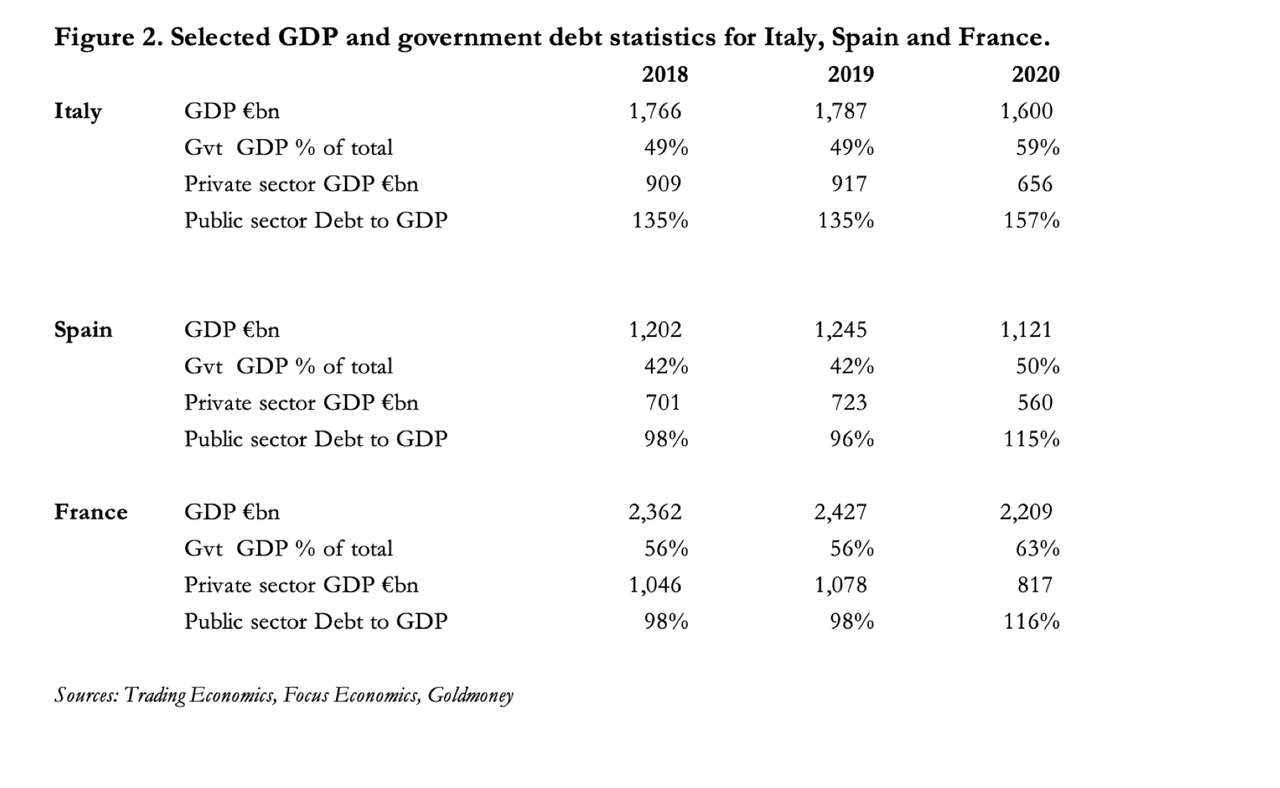

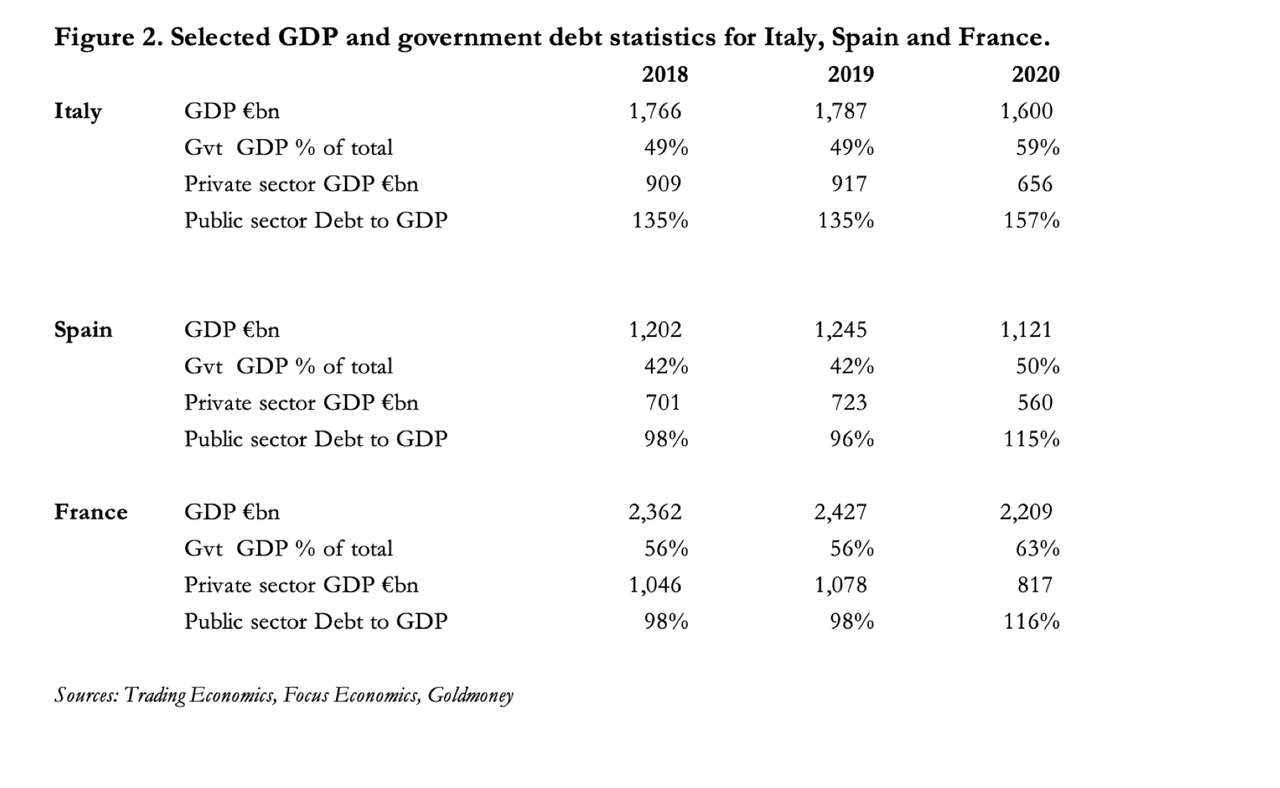

Οι προβλέψεις για το ΑΕΠ το 2020 είναι εκτιμήσεις από το Focus Economics.

Τα στατιστικά του χρέους προς το ΑΕΠ και οι προβλέψεις τους προέρχονται από το Trading Economics.

Τα κράτη στηρίζουν το ΑΕΠ με δημόσιες δαπάνες.

Έτσι, μια πτώση κατά 10,5% των προσδοκιών για το ΑΕΠ στην Ιταλία το 2020, με αύξηση των δημοσίων δαπανών λόγω κορωνοιού, μεταφράζεται σε πτώση κατά 28% του ΑΕΠ του ιδιωτικού τομέα.

Η επίδραση στην ιταλική οικονομία θα οδηγήσει απλώς σε έναν νέο κύκλο πτωχεύσεων για όλα τα επίπεδα των ιταλικών επιχειρήσεων, που θα συσσωρευτούν στους ισολογισμούς των ιταλικών τραπεζών.

Ομοίως, βλέπουμε τον ιδιωτικό τομέα της Ισπανίας να συρρικνώνεται κατά 22,5% και τη Γαλλία κατά 24%.

Και στις τρεις περιπτώσεις, οι προβλέψεις για το 2021 συγκλίνουν σε ανάκαμψη σε σχήμα V.

Με έναν δεύτερο γύρο καραντίνας όλο και πιο πιθανό, αυτές οι προβλέψεις είναι διάτρητες.

Κατά την κεϋνσιανή θεωρία, οι κρατικές δαπάνες θα ενθαρρύνουν την οικονομική ανάκαμψη.

Αλλά στην πραγματικότητα, το μόνο που αναμένεται να επιτύχει οι επιπλέον δαπάνες των κυβερνήσεων είναι μια στατιστικού τύπου ανάκαμψης μέσω της δημιουργίας περισσότερων τραπεζικών δανείων για την ενίσχυση των κρατικών δαπανών.

Η πραγματική οικονομική ανάκαμψη μπορεί να είναι και 50% χαμηλότερης της στατιστικής ανάκαμψης.

Η ΕΚΤ συντηρεί μια παθογενή κατάσταση.

Οι συνέπειες της οικονομικής επιδείνωσης

Η κατάσταση που έχει διαμορφωθεί στο σύστημα διακανονισμού Target 2 έχει κρύψει τον σάπιο πυρήνα του Ευρωσυστήματος.

Οι συνέπειες των ανισορροπιών, επειδή δεν είναι καλά κατανοητές και επομένως αγνοούνται από τους οικονομολόγους ή τις επενδυτικές τράπεζες στις αναλύσεις τους.

Ωστόσο, όπως είδαμε, το Ευρωσύστημα και η δομή διακανονισμού του Target 2 ουσιαστικά επιτρέπει την απόκρυψη των επισφαλών δανείων σε εθνικό επίπεδο, μεταφέροντάς το πρόβλημα στο δίκτυο της κεντρικής τράπεζας της ευρωζώνης.

Οι κυριότεροι χαμένοι είναι η Γερμανία, το Λουξεμβούργο, οι Κάτω Χώρες και η Φινλανδία.

Σε μια υποθετική κατάρρευση του Ευρωσυστήματος θα χρεοκοπήσουν αμέσως οι χώρες PIGS, και ενδεχομένως και άλλα κράτη μέλη.

Κάποιος θα αμφισβητούσε, ότι ακόμη και σε μια τέτοια κρίση, οι Βρυξέλλες χωρίς την ΕΚΤ είναι εντελώς άχρηστες και θα χάσουν όλη την αξιοπιστία τους.

Επιπλέον, η κατάρρευση του Ευρωσυστήματος θα σήμαινε το τέλος του ευρώ ως κυκλοφορούν χρήμα, οπότε θα πρέπει να επανέλθουν τα εθνικά νομίσματα.

Βέβαια προς το παρόν, το ευρώ είναι ισχυρό έναντι του παγκόσμιου αποθεματικού νομίσματος.

Αυτή η δύναμη προέρχεται εν μέρει από το μέτριο πλεόνασμα του διεθνούς εμπορίου σε σύγκριση με το τεράστιο εμπορικό έλλειμμα των ΗΠΑ και από το γεγονός ότι το δολάριο είναι υπεραξία έναντι του ευρώ που είναι απλά ένα εθνικό νόμισμα της ευρωζώνης. Όμως, από την άποψη της αγοραστικής δύναμης και τα δύο νομίσματα βρίσκονται στις διαφορετικές τροχιές τους.

Η πολιτική της Fed να συνδέσει το δολάριο με την περιουσία των αξιών των χρηματοοικονομικών περιουσιακών στοιχείων είναι μια μορφή καταστροφής του νομίσματος.

Το ευρώ θα καταρρεύσει εάν, και πότε, το ελαττωματικό Ευρωσύστημα καταρρεύσει.

Μέχρι τώρα θα παρακολουθούμε τις ακραίες στρεβλώσεις που υπάρχουν και συντηρούν μια φαύλη κατάσταση.

www.bankingnews.gr

Το τεράστιο χάσμα στο σύστημα πληρωμών Target 2 και η εκτροπή στα ελλείμματα αποτελούν σοβαρή ένδειξη ότι και στο μέλλον η ευρωζώνη θα συνεχίζει να παραπαίει.

Ο κορωνοιός ήταν αφορμή ώστε οι κυβερνήσεις να πάρουν μέτρα όπως το Ταμείο Ανάκαμψης που εμμέσως αποτελεί έκδοση κοινού χρέους εν μέσω τεράστιων οικονομικών ανομοιογενειών.

Η μεγάλη ύφεση στην Ευρώπη μετρίασε τις διαφορές μεταξύ των χωρών της ευρωζώνης θεωρητικά καθώς στην πράξη οι διαφορές παραμένουν ακόμη χαοτικές.

Σε μια ενδιαφέρουσα ανάλυση το GoldMoney αναφέρει.

Το Euro Crisis Monitor δείχνει τις αυξανόμενες ανισορροπίες στο σύστημα διακανονισμού TARGET2 μεταξύ όλων των μελών της ΕΚΤ (η ίδια με έλλειμμα 145 δισ. ευρώ) και τις εθνικές κεντρικές τράπεζες στην Ευρωζώνη.

Εκτός από τις μικρές διαφορές που αντικατοπτρίζουν το καθαρό διασυνοριακό εμπόριο που δεν ταιριάζει με τις ροές επενδύσεων, αυτές οι ανισορροπίες δεν θα έπρεπε να υπάρχουν.

Αλλά μετά την κρίση Lehman και καθώς η Ευρωζώνη ανέπτυξε τη δική της σειρά κρίσεων, προέκυψαν ανισορροπίες.

Τους τελευταίους μήνες, η Γερμανική Κεντρική Τράπεζα Bundesbank εμφανίζεται με πλεόνασμα 995,083 δισεκ. ευρώ ενώ ελλείμματα καταγράφονται στην Ιταλία 536,722 δισ. ευρώ και στην Ισπανία 451,798 δισεκ. ευρώ.

Είναι καιρός να λάβουμε ξανά σοβαρά υπόψη αυτές τις αυξανόμενες ανισορροπίες.

Target 2 - ο ευέλικτος φίλος της ΕΚΤ

Το Target 2 είναι το σύστημα διακανονισμού για μεταφορές μεταξύ των εθνικών κεντρικών τραπεζών.

Ο τρόπος που λειτουργεί, θεωρητικά, έχει ως εξής.

Ένας Γερμανός κατασκευαστής πωλεί αγαθά σε μια ιταλική επιχείρηση.

Η ιταλική επιχείρηση πληρώνει μέσω μεταφορά κεφαλαίου που πραγματοποιείται στην ιταλική τράπεζα μέσω της κεντρικής ιταλικής τράπεζας μέσω του συστήματος Target2, πιστώνοντας τη γερμανική τράπεζα του γερμανικού κατασκευαστή μέσω της κεντρικής τράπεζας της Γερμανίας.

Αλλά από την κρίση Lehman, και πιο αισθητά από την τελευταία κρίση στην ευρωζώνη, οι ροές κεφαλαίων φαίνεται να έχουν επιδεινωθεί από την Πορτογαλία, την Ιταλία, την Ελλάδα και την Ισπανία (οι γνωστές PIGS) και να έχουν αυξηθεί οι ροές προς την Γερμανία, το Λουξεμβούργο, τις Κάτω Χώρες και τη Φινλανδία με αυτή τη σειρά.

Πριν από το 2008, τα εμπορικά ελλείμματα της Ελλάδας, για παράδειγμα, αντισταθμίζονταν από εισροές κεφαλαίου, καθώς οι κάτοικοι αλλού στη ζώνη του ευρώ αγόραζαν ελληνικά ομόλογα, άλλες επενδύσεις στην Ελλάδα και ο τουρισμός δημιουργούσε καθαρά έσοδα από μετρητά.

Υπό αυτήν την έννοια, θα ήταν λάθος να πούμε ότι οι εμπορικές ανισορροπίες έχουν οδηγήσει σε ανισορροπίες του Target 2. Ωστόσο, μέρος του προβλήματος πρέπει να αποδοθεί στην αποτυχία ανακύκλωσης των ροών επενδύσεων του ιδιωτικού τομέα.

Στη συνέχεια, υπάρχει το ζήτημα της «πτήσης κεφαλαίου προς την ποιότητα», η οποία δεν είναι καθαρή πτήση κεφαλαίου.

Πτήση κεφαλαίου συμβαίνει όταν οι επενδυτές απέναντι σε ένα αρνητικό γεγονός ζητούν προστασία σε ασφαλή επενδυτικά καταφύγια, όπως τα γερμανικά ομόλογα.

Το πρόβλημα δεν είναι ότι οι κάτοικοι στην Ιταλία και την Ισπανία ανοίγουν τραπεζικούς λογαριασμούς στη Γερμανία και μεταφέρουν τις καταθέσεις τους από τις εγχώριες τράπεζες.

Οι εθνικές κεντρικές τράπεζες που είναι εκτεθειμένες σε δυνητικά επισφαλή δάνεια των εμπορικών τραπεζών γνωρίζουν ότι οι απώλειές τους, εάν πραγματοποιηθούν σε μια γενική τραπεζική κρίση, θα καταλήξουν να μοιραστούν σε όλο το σύστημα με βάση τα κεφάλαια τους.

Το κεφαλαιακό κλειδί σχετίζεται με την κυριότητα των εθνικών κεντρικών τραπεζών στην ΕΚΤ, η οποία για παράδειγμα για τη Γερμανία ανέρχεται στο 26,4% του συνόλου.

Εάν το Target 2 κατέρρεε για οποιονδήποτε λόγο, η Bundesbank, θα μπορούσε να χάσει ένα σημαντικό μέρος των τρισεκατομμυρίων ευρώ που οι άλλες εθνικές κεντρικές τράπεζες τις οφείλουν.

Υπό μια εκδοχή ορισμένες εθνικές κεντρικές τράπεζες, όπως αυτές της Ισπανίας και της Ιταλίας, δουλεύουν στα όρια του συστήματος.

Φαίνεται ότι είναι ένα πρόβλημα που προκύπτει απλώς ως ακούσια συνέπεια του Target 2.

Εάν μια εθνική κεντρική τράπεζα παρουσιάζει έλλειμμα στο Target 2 με τις άλλες κεντρικές τράπεζες, είναι σχεδόν σίγουρο επειδή έχει δανείσει χρήματα στις εμπορικές της τράπεζες για να καλύψει τις μεταφορές πληρωμών, αντί να προχωρήσει μέσω του συστήματος διακανονισμού.

Αυτά τα δάνεια εμφανίζονται ως περιουσιακό στοιχείο στον ισολογισμό της κάθε εθνικής κεντρικής τράπεζας, το οποίο αντισταθμίζεται από υποχρέωση έναντι του Ευρωσυστήματος της ΕΚΤ μέσω του Target 2.

Όμως, σύμφωνα με τους κανόνες, εάν κάτι πάει στραβά με τα δάνεια των εθνικών κεντρικών τραπεζών, το κόστος κατανέμεται από την ΕΚΤ με βάση το κεφαλαιακό κλειδί κάθε κεντρικής τράπεζας.

Θεωρητικά, επομένως, είναι προς το συμφέρον μιας εθνικής κεντρικής τράπεζας να εμφανίζει μεγαλύτερο έλλειμμα σε σχέση με το κλειδί κεφαλαίου της υποστηρίζοντας τις δικές της εμπορικές τράπεζες.

Για να κατανοήσουμε πώς και γιατί προκύπτει το πρόβλημα, πρέπει να επιστρέψουμε στις προηγούμενες κρίσεις μετά την Lehman.

Εάν η εθνική ρυθμιστική αρχή των τραπεζών θεωρήσει ότι τα δάνεια είναι μη εξυπηρετούμενα, οι απώλειες θα μετατρέπονταν σε εθνικό πρόβλημα.

Εναλλακτικά, εάν η ρυθμιστική αρχή θεωρεί ότι αυτοί οι τίτλοι είναι επιλέξιμοι για τις πράξεις αναχρηματοδότησης της εθνικής κεντρικής τράπεζας δεν υπάρχει πρόβλημα.

Μια εμπορική τράπεζα μπορεί στη συνέχεια να χρησιμοποιήσει τα προβληματικά δάνεια ως εξασφάλιση, δανειζόμενη από την εθνική κεντρική τράπεζα, η οποία μεταφέρει το κίνδυνο δανεισμού και στις άλλες εθνικές κεντρικές τράπεζες σύμφωνα με τα κεφαλαιακά τους κλειδιά.

Έτσι, τα προβληματικά δάνεια αφαιρούνται από τα ιταλικά και ισπανικά τραπεζικά ιδρύματα και μεταφέρονται στο Ευρωσύστημα.

Στην περίπτωση της Ιταλίας, το πολύ υψηλό επίπεδο των μη εξυπηρετούμενων δανείων ανήλθε στο 17,1% τον Σεπτέμβριο του 2015, αλλά τώρα έχει μειωθεί σε 6,9% προ κορωνοιού.

Οι ιταλικές τράπεζες έχουν μειώσει κατά το ήμισυ το συνολικό απόθεμα των μη εξυπηρετούμενων δανείων στα 135 δισεκατομμύρια ευρώ το 2019 (έναντι 341 δισεκατομμυρίων ευρώ το 2015) και ταυτόχρονα έχουν δημιουργήσει πλατφόρμα NPLs ώστε να διαχειριστούν τα μη εξυπηρετούμενα δάνεια πιο γρήγορα και αποτελεσματικά.

Στα κράτη μέλη με αρνητικά υπόλοιπα Target 2, όπως η Ιταλία, τα προβλήματα γιγαντώθηκαν.

Με την τραπεζική ρυθμιστική αρχή να έχει κίνητρα για την απομάκρυνση του προβλήματος από την Ιταλική οικονομία, τα δάνεια προς αυτές τις αφερέγγυες εταιρείες έχουν μεταφερθεί στο ευρωσύστημα.

Η συνέπεια είναι ότι οι νέες επιχειρήσεις δεν μπορούν να δανειστούν από τις τράπεζες, διότι οι τράπεζες δεν ρισκάρουν να δανείσουν νέες εταιρίες, έχουν βραχυκυκλωθεί στα παλαιά δάνεια τα οποία συνεχώς αναδιαρθρώνουν.

Επισήμως, δεν υπάρχει κανένα πρόβλημα, διότι η ΕΚΤ και όλες οι εθνικές κεντρικές τράπεζες στο Target 2 είναι μηδενικές και η αμοιβαία κατανομή των υποχρεώσεων μεταξύ των εθνικών κεντρικών τραπεζών διατηρείται.

Για τους αρχιτέκτονες του Target 2, μια συστημική αποτυχία είναι αδιανόητη.

Όμως, επειδή ορισμένες εθνικές κεντρικές τράπεζες καταλήγουν να χρησιμοποιούν το Target2 ως πηγή χρηματοδότησης για τους δικούς τους ισολογισμούς, οι οποίοι με τη σειρά τους χρηματοδοτούν τις εμπορικές τράπεζες τους, ορισμένες εθνικές κεντρικές τράπεζες έχουν μεγάλες υποχρεώσεις.

Το μέλος του Ευρωσυστήματος με το μεγαλύτερο πρόβλημα είναι το Bundesbank της Γερμανίας, που τώρα της χρωστούν σχεδόν ένα τρισεκατομμύριο ευρώ μέσω του Target 2.

Και ο κίνδυνος ζημιών επιταχύνεται τώρα λόγω των οικονομικών συνεπειών του Covid-19, η ποιότητα των δανείων και άλλων περιουσιακών στοιχείων επιδεινώνεται επίσης γρήγορα.

Οι κύριοι ένοχοι, είναι οι εθνικές κεντρικές τράπεζες της Ιταλίας και της Ισπανίας, βλέπουν ταυτόχρονα τα ελλείμματά τους να αυξάνονται γρήγορα.

Η Bundesbank πρέπει να ανησυχεί πολύ.

Μπορεί κανείς να ρωτήσει πώς αυτό το «μυθικό πλεόνασμα» ταιριάζει με τον ισολογισμό της Bundesbank.

Ως περιουσιακό στοιχείο, το πλεόνασμα ήταν περίπου το 50% του συνολικού ενεργητικού της Bundesbank στις 31 Δεκεμβρίου 2019 και χρηματοδοτεί, μεταξύ άλλων, τρεχούμενους λογαριασμούς και διευκολύνσεις καταθέσεων ύψους 560 δισ. ευρώ για τις δικές της εμπορικές τράπεζες.

Την ίδιαν στιγμή οι εμπορικές τράπεζες αντιμετωπίζουν βαθιά προβλήματα

Η θέση των εμπορικών τραπεζών στην ευρωζώνη, τουλάχιστον, είναι εξαιρετικά εύθραυστη.

Εδώ και χρόνια, λειτουργούν υπό το καθεστώς των αρνητικών επιτοκίων που επιβάλλει η ΕΚΤ.

Τα αρνητικά επιτόκια είναι φόρος επί της ρευστότητας των εμπορικών τραπεζών.

Μπορούν να το αντισταθμίσουν μόνο αγοράζοντας κρατικά και άλλα ομόλογα με λιγότερη αρνητική απόδοση ή με θετική απόδοση.

Εναλλακτικά, μπορούν να δανείσουν επιχειρηματικά δάνεια ή καταναλωτικά δάνεια.

Επίσης μπορούν να αυξήσουν τους ισολογισμούς μέσω επενδύσεων ωστόσο κάτι τέτοιο θα οδηγήσει σε πιστωτική συρρίκνωση.

Κάποιος θα πίστευε ότι ο δανεισμός των τραπεζών στην πραγματική οικονομία θα έπρεπε να ήταν ο πιο επείγων στόχος της νομισματικής πολιτικής, αλλά όπως είδαμε, η αυξανόμενη υποστήριξη των εταιρειών zombie για την αποτροπή συστημικών σοκ αποκλείει την δυνατότητα χορήγησης δανείων σε νέες και πιο υγιείς επιχειρήσεις.

Οι λόγοι που καθορίζουν πολιτική επιτοκίων της ΕΚΤ είναι διαφορετικοί από αυτούς που επικαλείται: πρέπει να φροντίζει τα οικονομικά των αφερέγγυων κυβερνήσεων της ευρωζώνης.

Αυτό το επιτυγχάνει μέσω διαφόρων προγραμμάτων αγοράς περιουσιακών στοιχείων, τα οποία επιτρέπουν στην ΕΚΤ να καθορίζει το κόστος χρηματοδότησης στηρίζοντας έτσι έμμεσα τα δημοσιονομικά ελλείμματα.

Σύμφωνα με το καταστατικό της, η ΕΚΤ δεν επιτρέπεται να χρηματοδοτεί άμεσα τα κράτη μέλη, αλλά μπορεί να αγοράσει ομόλογα στη δευτερογενή αγορά.

Με την αγορά κρατικών ομολόγων, σχεδόν εξ ολοκλήρου από εμπορικές τράπεζες, δημιουργείται χώρος στον ισολογισμό ώστε οι τράπεζες να αγοράζουν περαιτέρω νέες εκδόσεις κρατικών ομολόγων, επιλύοντας έτσι το πρόβλημα χρηματοδότησης κάθε κυβέρνησης, κάθε κράτους.

Από την άλλη πλευρά, αυτή είναι μια win-win σχέση για τις κυβερνήσεις που βρίσκουν χρηματοδότηση, αλλά και για τις τράπεζες που παίρνουν καλά επιτόκια.

Η απόδοση του εθνικού δημόσιου χρέους καθορίζεται πάντοτε για να διασφαλιστεί ότι θα επιτευχθεί θετική απόδοση για τις τράπεζες, οι οποίες αγοράζουν τα νέα ομόλογα και εν συνεχεία τα πουλάνε στην ΕΚΤ.

Αλλά αυτή η στρατηγική μηδενικού κινδύνου ενθαρρύνει την υπερβολική επέκταση του ισολογισμού τόσο της ΕΚΤ όσο και των εμπορικών τραπεζών.

Η Deutsche Bank, για παράδειγμα, έχει λόγο συνολικών περιουσιακών στοιχείων 2019 προς ίδια κεφάλαια 21,4 φορές, η Credit Agricole 28,1 φορές, η BNP Paribas 20,1 φορές και Société Generale 21,4 φορές.

Αυτά τα υψηλά ποσοστά μόχλευσης μπορούν να επιτευχθούν μόνο από τράπεζες που μπορούν να διαθέτουν πολύ χαμηλά NPLs, μια κατάσταση που έχει αλλάξει μοιραία για όλες τις τράπεζες της Ευρωζώνης ως συνέπεια της καραντίνας.

Άλλες τράπεζες, όπως η UniCredit στην Ιταλία, έχουν χαμηλότερους δείκτες ενεργητικού προς ίδια κεφάλαια 14,4 φορές και η Santander στην Ισπανία 15,2 φορές, αντανακλώντας υψηλότερους κινδύνους δανεισμού λόγω των προβληματικών δανείων.

Ωστόσο, αυτοί οι λόγοι ενεργητικού προς ίδια κεφάλαια – αυτός είναι ο συντελεστής μόχλευσης - παραμένουν υπερβολικά υψηλοί στο πλαίσιο μιας συρρικνούμενης ευρωπαϊκής και παγκόσμιας οικονομίας.

Παρόλο που η πλημμύρα των χρημάτων από την ΕΚΤ και άλλες κεντρικές τράπεζες ως απάντηση στον κορωνοϊό επικεντρώθηκε στις αγορές, αυξάνοντας τις τιμές των μετοχών παντού, η βαθμολογία της αγοράς για την αξία των μετοχών των τραπεζών της ευρωζώνης είναι πολύ χαμηλή.

Τα προβλήματα που υπάρχουν τώρα στο Ευρωσύστημα:

Οι εθνικές κεντρικές τράπεζες στα PIIGS δηλαδή Πορτογαλία, Ιταλία, Ιρλανδία, Ελλάδα και Ισπανία χρησιμοποιούν τώρα το σύστημα διακανονισμού Target 2 ως μέσο χρηματοδότησης του ισολογισμού τους που υπερβαίνει το κεφαλαιακό τους κλειδί, το οποίο έχει ως αποτέλεσμα να επιβαρύνει τις κεντρικές τράπεζες της Γερμανίας, του Λουξεμβούργου, της Φινλανδίας και των Κάτω Χωρών.

Δημιουργούνται ανισορροπίες δηλαδή κίνδυνος σε περίπτωση μιας μερικής ή πλήρους συστημικής αστοχίας.

Αντί να αντιμετωπίζονται τα μη εξυπηρετούμενα δάνεια σε εθνικό επίπεδο, οι τράπεζες ενθαρρύνονται να τα χρηματοδοτούν συνεχώς.

Αυτά τα δάνεια στη συνέχεια χρησιμοποιούνται ως εξασφάλιση για χρηματοδότηση από τις κεντρικές τράπεζες της Ιταλίας και της Ισπανίας, καθώς και εκείνων της Πορτογαλίας και της Ελλάδας, οι οποίες με τη σειρά τους χρηματοδοτούνται μέσω των ανισορροπιών του Target 2.

Αυτή η κατάσταση σίγουρα δεν πρέπει να γίνει ανεκτή από την Bundesbank ειδικότερα, επειδή εκτίθεται σε σχεδόν ένα τρισεκατομμύριο ευρώ σε ένα σύστημα διακανονισμού που καταστρέφεται σταδιακά από τις χώρες που το χρησιμοποιούν στρεβλωμένα.

Η χρηματοδότηση των δημοσίων ελλειμμάτων, που αποτελεί τον πρωταρχικό και τώρα αποκλειστικό στόχο της ΕΚΤ, οδήγησε σε ακραία επίπεδα επιχειρησιακού προσανατολισμού για τις εμπορικές τράπεζες της ευρωζώνης, τα οποία μπορούν μόνο να οδηγήσουν σε ενδεχόμενη κατάρρευση ολόκληρου του συστήματος.

Το Ευρωσύστημα δεν είναι κατάλληλο για να αντιμετωπίσει ένα συστημικό σοκ μεγάλης κλίμακας.

Εθνικά θέματα φερεγγυότητας

Το βασικό πρόβλημα για την ευρωζώνη και την ΕΚΤ είναι ότι τα ελλείμματα από τις κυβερνητικές δαπάνες θα συνεχίσουν να αυξάνονται και δεν γίνεται καμία προσπάθεια αντιμετώπισης αυτού του προβλήματος.

Οι εθνικές κεντρικές τράπεζες έχουν μετατραπεί σε οφειλέτες και πιστωτές, ενθαρρύνουν τις εμπορικές τράπεζες σε αβάσιμες πρακτικές, χωρίς να διαγράφουν επισφαλείς χρεώσεις. Αναμφίβολα, το χρηματοπιστωτικό σύστημα της ευρωζώνης κινείται προς μια ενδεχόμενη κρίση που θα την καταστρέψει.

Οι προβλέψεις για το ΑΕΠ το 2020 είναι εκτιμήσεις από το Focus Economics.

Τα στατιστικά του χρέους προς το ΑΕΠ και οι προβλέψεις τους προέρχονται από το Trading Economics.

Τα κράτη στηρίζουν το ΑΕΠ με δημόσιες δαπάνες.

Έτσι, μια πτώση κατά 10,5% των προσδοκιών για το ΑΕΠ στην Ιταλία το 2020, με αύξηση των δημοσίων δαπανών λόγω κορωνοιού, μεταφράζεται σε πτώση κατά 28% του ΑΕΠ του ιδιωτικού τομέα.

Η επίδραση στην ιταλική οικονομία θα οδηγήσει απλώς σε έναν νέο κύκλο πτωχεύσεων για όλα τα επίπεδα των ιταλικών επιχειρήσεων, που θα συσσωρευτούν στους ισολογισμούς των ιταλικών τραπεζών.

Ομοίως, βλέπουμε τον ιδιωτικό τομέα της Ισπανίας να συρρικνώνεται κατά 22,5% και τη Γαλλία κατά 24%.

Και στις τρεις περιπτώσεις, οι προβλέψεις για το 2021 συγκλίνουν σε ανάκαμψη σε σχήμα V.

Με έναν δεύτερο γύρο καραντίνας όλο και πιο πιθανό, αυτές οι προβλέψεις είναι διάτρητες.

Κατά την κεϋνσιανή θεωρία, οι κρατικές δαπάνες θα ενθαρρύνουν την οικονομική ανάκαμψη.

Αλλά στην πραγματικότητα, το μόνο που αναμένεται να επιτύχει οι επιπλέον δαπάνες των κυβερνήσεων είναι μια στατιστικού τύπου ανάκαμψης μέσω της δημιουργίας περισσότερων τραπεζικών δανείων για την ενίσχυση των κρατικών δαπανών.

Η πραγματική οικονομική ανάκαμψη μπορεί να είναι και 50% χαμηλότερης της στατιστικής ανάκαμψης.

Η ΕΚΤ συντηρεί μια παθογενή κατάσταση.

Οι συνέπειες της οικονομικής επιδείνωσης

Η κατάσταση που έχει διαμορφωθεί στο σύστημα διακανονισμού Target 2 έχει κρύψει τον σάπιο πυρήνα του Ευρωσυστήματος.

Οι συνέπειες των ανισορροπιών, επειδή δεν είναι καλά κατανοητές και επομένως αγνοούνται από τους οικονομολόγους ή τις επενδυτικές τράπεζες στις αναλύσεις τους.

Ωστόσο, όπως είδαμε, το Ευρωσύστημα και η δομή διακανονισμού του Target 2 ουσιαστικά επιτρέπει την απόκρυψη των επισφαλών δανείων σε εθνικό επίπεδο, μεταφέροντάς το πρόβλημα στο δίκτυο της κεντρικής τράπεζας της ευρωζώνης.

Οι κυριότεροι χαμένοι είναι η Γερμανία, το Λουξεμβούργο, οι Κάτω Χώρες και η Φινλανδία.

Σε μια υποθετική κατάρρευση του Ευρωσυστήματος θα χρεοκοπήσουν αμέσως οι χώρες PIGS, και ενδεχομένως και άλλα κράτη μέλη.

Κάποιος θα αμφισβητούσε, ότι ακόμη και σε μια τέτοια κρίση, οι Βρυξέλλες χωρίς την ΕΚΤ είναι εντελώς άχρηστες και θα χάσουν όλη την αξιοπιστία τους.

Επιπλέον, η κατάρρευση του Ευρωσυστήματος θα σήμαινε το τέλος του ευρώ ως κυκλοφορούν χρήμα, οπότε θα πρέπει να επανέλθουν τα εθνικά νομίσματα.

Βέβαια προς το παρόν, το ευρώ είναι ισχυρό έναντι του παγκόσμιου αποθεματικού νομίσματος.

Αυτή η δύναμη προέρχεται εν μέρει από το μέτριο πλεόνασμα του διεθνούς εμπορίου σε σύγκριση με το τεράστιο εμπορικό έλλειμμα των ΗΠΑ και από το γεγονός ότι το δολάριο είναι υπεραξία έναντι του ευρώ που είναι απλά ένα εθνικό νόμισμα της ευρωζώνης. Όμως, από την άποψη της αγοραστικής δύναμης και τα δύο νομίσματα βρίσκονται στις διαφορετικές τροχιές τους.

Η πολιτική της Fed να συνδέσει το δολάριο με την περιουσία των αξιών των χρηματοοικονομικών περιουσιακών στοιχείων είναι μια μορφή καταστροφής του νομίσματος.

Το ευρώ θα καταρρεύσει εάν, και πότε, το ελαττωματικό Ευρωσύστημα καταρρεύσει.

Μέχρι τώρα θα παρακολουθούμε τις ακραίες στρεβλώσεις που υπάρχουν και συντηρούν μια φαύλη κατάσταση.

www.bankingnews.gr

Σχόλια αναγνωστών