Το ινστιτούτο Bruegel εκτιμά ότι το δημοσιονομικό κόστος θα μπορούσε να φθάσει το 4% του ΑΕΠ – Τι επισημαίνεται σε ανάλυση του Reuters

Οι ευρωπαϊκές χώρες θα επωμιστούν τα δημοσιονομικά βάρη που θα ανακύψουν από τις ζημίες εξαιτίας του πολέμου στην Ουκρανία.

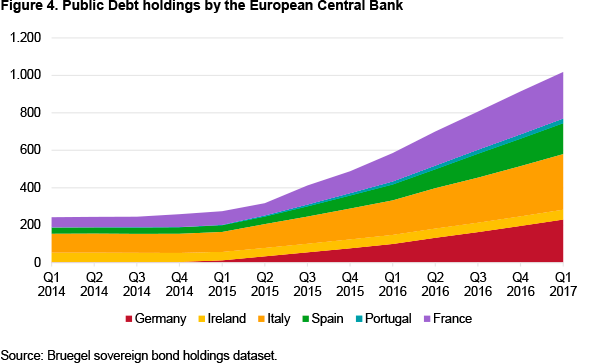

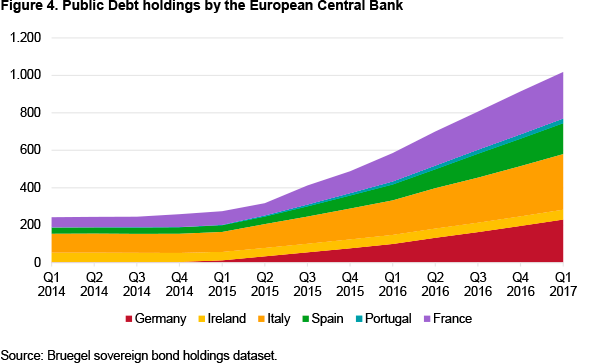

Κάτι τέτοιο θα επιβαρύνει το επίπεδο του δανεισμού τους, χρέος το οποίο συσσωρεύτηκε κατά τη διάρκεια της πανδημίας, σε μια περίοδο που η Ευρωπαϊκή Κεντρική Τράπεζα έχει ήδη αρχίσει να αυξάνει το κόστος δανεισμού.

Ωστόσο, οι κυβερνήσεις μπορούν να αντέξουν οικονομικά το να επωμιστούν το βάρος της εμπλοκής τους στον πόλεμο, υπό προϋποθέσεις, επισημαίνει σε ανάλυση του στο Reuters ο Pierre Briançon την Κυριακή 27 Μαρτίου 2021.

Ενισχύσεις για την ενεργειακή κρίση

Υπό κανονικές συνθήκες, όταν αυξάνονται απότομα οι τιμές της ενέργειας, η πολιτική που ακολουθείται είναι να δίνεται η δυνατότητα στα νοικοκυριά και τις επιχειρήσεις να απορροφήσουν τους κραδασμούς.

Οι κυβερνήσεις δεν θα περιόριζαν, παράλληλα, τις συνέπειες της αύξησης αυτής μέσω των ελέγχων τιμών, και οι κεντρικές τράπεζες δεν θα ανησυχούσαν για τον προσωρινό πληθωρισμό.

Η απειλή των υχηλών τιμών

Αυτή τη φορά, ωστόσο, το να αμελούμε την απειλή του πληθωρισμού θα μπορούσε να ωθήσει την ΕΚΤ να λάβει, σε δεύτερο χρόνο, αυστηρότερα μέτρα σύσφιξης της νομισματικής πολιτικής.

Οι τιμές αυξήθηκαν ήδη κατά 5%, σε ετήσια βάση, τον Ιανουάριο, και ο Οργανισμός Οικονομικής Συνεργασίας και Ανάπτυξης (ΟΟΣΑ) εκτιμά ότι, φέτος, το ενεργειακό σοκ θα προσθέσει άλλες 2 ποσοστιαίες μονάδες στον πληθωρισμό.

Για τον λόγο αυτό, η ΕΚΤ έχει προγραμματίσει το τέλος των αγορών ομολόγων της, και μπορεί, κατά τη φετινή χρονιά, ακόμη και να αυξήσει τα επιτόκιά της.

Η υιοθέτηση αυστηρότερης νομισματικής πολιτικής συμπίπτει με μια κακή περίοδο για τις κυβερνήσεις, οι οποίες πρέπει να βρουν τρόπο, ώστε οι οικονομίες τους να απορροφήσουν τις υψηλότερες τιμές ενέργειας και τις εισροές προσφύγων, και να ενισχύσουν τις αμυντικές τους δαπάνες.

Η Σκύλλα του Χρέους και η Χάρυβδη του πληθωρισμού

Το ινστιτούτο Bruegel εκτιμά ότι το δημοσιονομικό κόστος θα μπορούσε να φθάσει το 4% του ΑΕΠ.

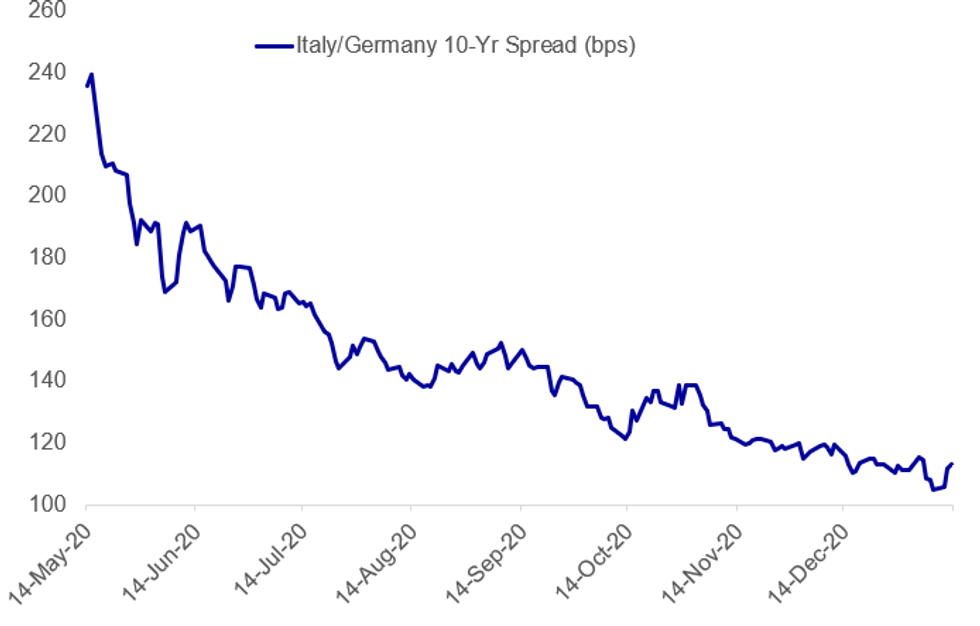

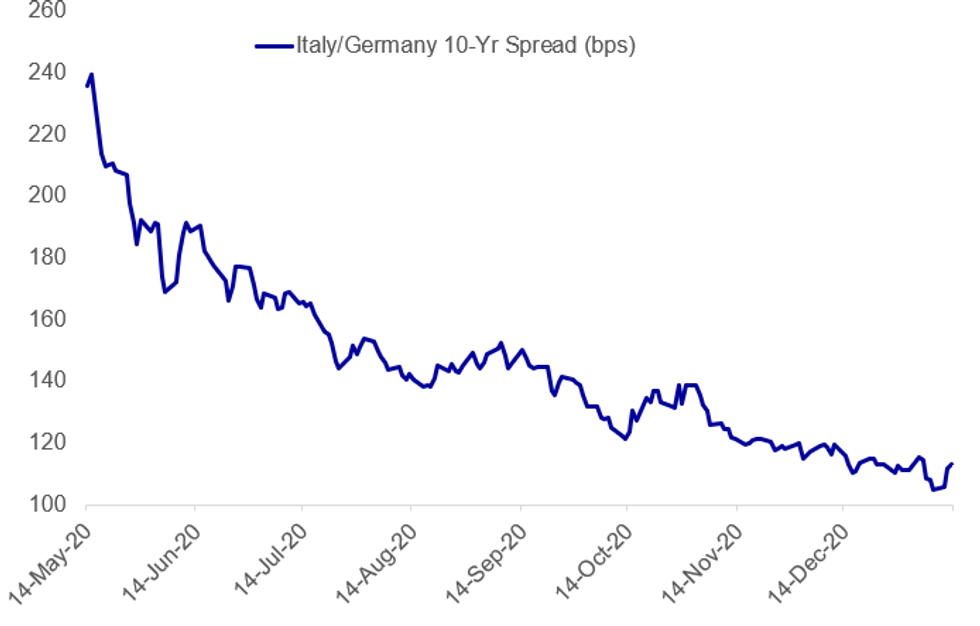

Το ακαθάριστο χρέος στην Ευρωζώνη είχε ήδη αρχίσει να προσεγγίζει τα επίπεδα του 100% του ΑΕΠ, με την Ιταλία να βρίσκεται στο 150%.

Παράλληλα, οι ενέργειες της ευρωπαϊκής κεντρικής τράπεζας αυξάνουν το κόστος χρηματοδότησης, με την απόδοση των δεκαετών ομολόγων της Ιταλίας να διπλασιάζεται σε 2%, μετά τον Οκτώβριο.

Το επικείμενο δημοσιονομικό πλήγμα δημιουργεί την ανάγκη ενός κοινού ταμείου της Ευρωπαϊκής Ένωσης, αν και κάτι τέτοιο φαίνεται απίθανο.

Ευτυχώς, τα επιτόκια εξακολουθούν να είναι χαμηλότερα από τον πληθωρισμό: παρόλο που οι αυξήσεις των τιμών στην Ιταλία ξεπερνούν, φέτος, το 6%, η χώρα εξακολουθεί να χρηματοδοτείται με μείον 4% σε πραγματικούς όρους.

Η κατάσταση αυτή περιορίζει τις επιπτώσεις του επιπλέον δανεισμού στους δείκτες χρέους.

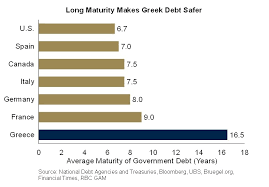

Παράλληλα, η μέση διάρκεια του δημόσιου χρέους της ευρωζώνης έχει επεκταθεί τα τελευταία 15 χρόνια – από έξι σε επτά χρόνια στην Ιταλία και από επτά σε περισσότερο από οκτώ χρόνια στη Γαλλία.

Και η νομισματική πολιτική της ΕΚΤ παραμένει σχετικά χαλαρή.

Σε αντίθεση με τη Fed των ΗΠΑ, δεν πρόκειται να συρρικνώσει τον ισολογισμό της.

Το κόστος δανεισμού θα πρέπει να παραμείνει μέτριο.

Ακόμη και στην περίπτωση που θα έπρεπε να δανειστεί ένα άλλο 4% του ΑΕΠ, το κόστος των τόκων της Ιταλίας θα αυξανόταν, σε τρέχουσες τιμές, μόνο κατά 1,5 δισ. ευρώ, σε ετήσια βάση.

Δημοσιονομική χαλάρωση

Η Ευρώπη ανέστειλε τους κανόνες χρέους και ελλείμματός της, ώστε να δώσει τη δυνατότητα στις κυβερνήσεις να δαπανήσουν χρήματα, κατά τη διάρκεια της πανδημίας, και δεν έχει λόγο να επαναφέρει σε βραχυπρόθεσμο ορίζοντα τους κανόνες αυτούς.

www.bankingnews.gr

Κάτι τέτοιο θα επιβαρύνει το επίπεδο του δανεισμού τους, χρέος το οποίο συσσωρεύτηκε κατά τη διάρκεια της πανδημίας, σε μια περίοδο που η Ευρωπαϊκή Κεντρική Τράπεζα έχει ήδη αρχίσει να αυξάνει το κόστος δανεισμού.

Ωστόσο, οι κυβερνήσεις μπορούν να αντέξουν οικονομικά το να επωμιστούν το βάρος της εμπλοκής τους στον πόλεμο, υπό προϋποθέσεις, επισημαίνει σε ανάλυση του στο Reuters ο Pierre Briançon την Κυριακή 27 Μαρτίου 2021.

Ενισχύσεις για την ενεργειακή κρίση

Υπό κανονικές συνθήκες, όταν αυξάνονται απότομα οι τιμές της ενέργειας, η πολιτική που ακολουθείται είναι να δίνεται η δυνατότητα στα νοικοκυριά και τις επιχειρήσεις να απορροφήσουν τους κραδασμούς.

Οι κυβερνήσεις δεν θα περιόριζαν, παράλληλα, τις συνέπειες της αύξησης αυτής μέσω των ελέγχων τιμών, και οι κεντρικές τράπεζες δεν θα ανησυχούσαν για τον προσωρινό πληθωρισμό.

Η απειλή των υχηλών τιμών

Αυτή τη φορά, ωστόσο, το να αμελούμε την απειλή του πληθωρισμού θα μπορούσε να ωθήσει την ΕΚΤ να λάβει, σε δεύτερο χρόνο, αυστηρότερα μέτρα σύσφιξης της νομισματικής πολιτικής.

Οι τιμές αυξήθηκαν ήδη κατά 5%, σε ετήσια βάση, τον Ιανουάριο, και ο Οργανισμός Οικονομικής Συνεργασίας και Ανάπτυξης (ΟΟΣΑ) εκτιμά ότι, φέτος, το ενεργειακό σοκ θα προσθέσει άλλες 2 ποσοστιαίες μονάδες στον πληθωρισμό.

Για τον λόγο αυτό, η ΕΚΤ έχει προγραμματίσει το τέλος των αγορών ομολόγων της, και μπορεί, κατά τη φετινή χρονιά, ακόμη και να αυξήσει τα επιτόκιά της.

Η υιοθέτηση αυστηρότερης νομισματικής πολιτικής συμπίπτει με μια κακή περίοδο για τις κυβερνήσεις, οι οποίες πρέπει να βρουν τρόπο, ώστε οι οικονομίες τους να απορροφήσουν τις υψηλότερες τιμές ενέργειας και τις εισροές προσφύγων, και να ενισχύσουν τις αμυντικές τους δαπάνες.

Η Σκύλλα του Χρέους και η Χάρυβδη του πληθωρισμού

Το ινστιτούτο Bruegel εκτιμά ότι το δημοσιονομικό κόστος θα μπορούσε να φθάσει το 4% του ΑΕΠ.

Το ακαθάριστο χρέος στην Ευρωζώνη είχε ήδη αρχίσει να προσεγγίζει τα επίπεδα του 100% του ΑΕΠ, με την Ιταλία να βρίσκεται στο 150%.

Παράλληλα, οι ενέργειες της ευρωπαϊκής κεντρικής τράπεζας αυξάνουν το κόστος χρηματοδότησης, με την απόδοση των δεκαετών ομολόγων της Ιταλίας να διπλασιάζεται σε 2%, μετά τον Οκτώβριο.

Το επικείμενο δημοσιονομικό πλήγμα δημιουργεί την ανάγκη ενός κοινού ταμείου της Ευρωπαϊκής Ένωσης, αν και κάτι τέτοιο φαίνεται απίθανο.

Ευτυχώς, τα επιτόκια εξακολουθούν να είναι χαμηλότερα από τον πληθωρισμό: παρόλο που οι αυξήσεις των τιμών στην Ιταλία ξεπερνούν, φέτος, το 6%, η χώρα εξακολουθεί να χρηματοδοτείται με μείον 4% σε πραγματικούς όρους.

Η κατάσταση αυτή περιορίζει τις επιπτώσεις του επιπλέον δανεισμού στους δείκτες χρέους.

Παράλληλα, η μέση διάρκεια του δημόσιου χρέους της ευρωζώνης έχει επεκταθεί τα τελευταία 15 χρόνια – από έξι σε επτά χρόνια στην Ιταλία και από επτά σε περισσότερο από οκτώ χρόνια στη Γαλλία.

Και η νομισματική πολιτική της ΕΚΤ παραμένει σχετικά χαλαρή.

Σε αντίθεση με τη Fed των ΗΠΑ, δεν πρόκειται να συρρικνώσει τον ισολογισμό της.

Το κόστος δανεισμού θα πρέπει να παραμείνει μέτριο.

Ακόμη και στην περίπτωση που θα έπρεπε να δανειστεί ένα άλλο 4% του ΑΕΠ, το κόστος των τόκων της Ιταλίας θα αυξανόταν, σε τρέχουσες τιμές, μόνο κατά 1,5 δισ. ευρώ, σε ετήσια βάση.

Δημοσιονομική χαλάρωση

Η Ευρώπη ανέστειλε τους κανόνες χρέους και ελλείμματός της, ώστε να δώσει τη δυνατότητα στις κυβερνήσεις να δαπανήσουν χρήματα, κατά τη διάρκεια της πανδημίας, και δεν έχει λόγο να επαναφέρει σε βραχυπρόθεσμο ορίζοντα τους κανόνες αυτούς.

www.bankingnews.gr

Σχόλια αναγνωστών