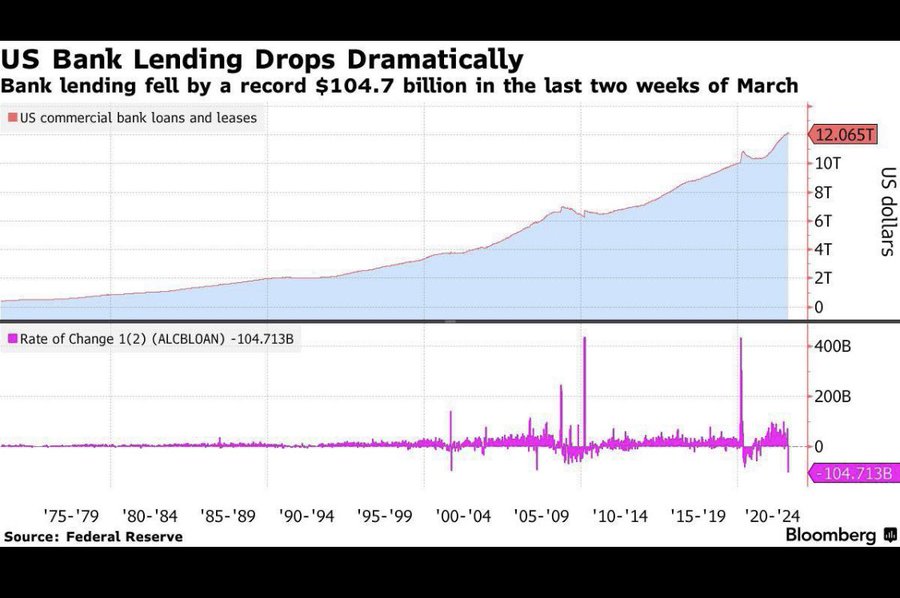

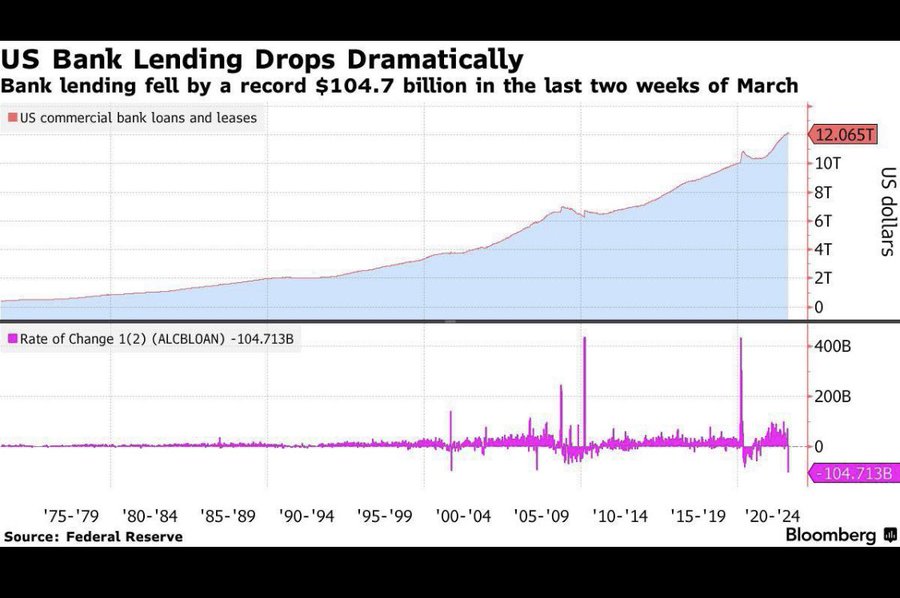

Η αύξηση των δανείων υποχωρεί ίσως στο ένα τέταρτο του επιπέδου που ήταν το 2022

Ο Jeffrey Haley, διευθύνων σύμβουλος της American National Bank and Trust Company, είδε την κρίση να έρχεται στις αρχές του 2023.

Η άνοδος των επιτοκίων και η επιβράδυνση της οικονομίας σήμαιναν γι' αυτόν ότι η αύξηση των δανείων πιθανότατα θα μειωνόταν κατά το ήμισυ, καθώς η κοινοτική τράπεζα με έδρα το Danville της Βιρτζίνια έστρεφε την προσοχή της σε πιστώσεις καλύτερης ποιότητας και υψηλότερης απόδοσης, ανησυχώντας ελάχιστα για τον όγκο.

Στη συνέχεια, δύο περιφερειακές τράπεζες των ΗΠΑ χρεοκόπησαν απότομα στα μέσα Μαρτίου.

Το ένστικτο του έλεγε ότι τα πράγματα θα γίνονταν χειρότερα, με την αύξηση των δανείων να πέφτει ίσως στο ένα τέταρτο του επιπέδου που ήταν το 2022, όταν το δανειακό χαρτοφυλάκιο της τράπεζάς του αυξήθηκε κατά 13% σε περίπου 2,1 δισ. δολάρια.

Εισερχόμενος στο 2023 "ο κανόνας μου ήταν ότι ό,τι έκανες πέρυσι θα έκανες πιθανότατα το μισό φέτος", δήλωσε ο Haley.

"Με βάση τα τρέχοντα γεγονότα... τώρα πιστεύω ότι θα μειωθεί και πάλι στο μισό", ανέφερε στο Reuters.

Τα πρώτα εμπόδια

Μετά από ένα χρόνο αγώνα δρόμου σε μια ουσιαστικά ανεμπόδιστη πορεία προς υψηλότερα επιτόκια, η Ομοσπονδιακή Τράπεζα των ΗΠΑ αντιμετωπίζει την πρώτη σημαντική "λακκούβα" της, καθώς οι αποφάσεις που θα ληφθούν σε εκατοντάδες "σουίτες" τραπεζικών στελεχών είτε θα αθροίσουν - είτε όχι - σε μια διαμορφωτική για την οικονομία πτώση του δανεισμού.

Με την αύξηση του επιτοκίου αναφοράς που χρησιμοποιούν οι τράπεζες για να δανείζουν χρήματα η μία στην άλλη, η αυστηρότερη νομισματική πολιτική καθιστά τα καταναλωτικά και επιχειρηματικά δάνεια ακριβότερα και δυσκολότερα να τα πάρουν.

Θεωρητικά, αυτό μειώνει τη ζήτηση για αγαθά και υπηρεσίες που χρηματοδοτούνται με πίστωση, και με τον καιρό μειώνει και τον πληθωρισμό.

Η ανησυχία τώρα είναι πόσο μακριά και γρήγορα θα εξελιχθεί αυτό.

Οι τραπεζικοί λογαριασμοί των νοικοκυριών και των επιχειρήσεων παραμένουν συγκριτικά αυξημένοι, ένα μαξιλάρι έναντι μιας πολύ γρήγορης οικονομικής ύφεσης.

Όμως, η συνολική τραπεζική πίστωση έχει σταματήσει στα 17,5 τρισεκατομμύρια δολάρια περίπου από τον Ιανουάριο.

Η ετήσια αύξησή της πέφτει γρήγορα, και η επόμενη απόφαση της Fed για τα επιτόκια τον Μάιο εξαρτάται τώρα από το αν οι υπεύθυνοι χάραξης πολιτικής αποφασίσουν ότι αυτό είναι απλώς η νομισματική πολιτική που εκτελεί την πορεία της ή κάτι βαθύτερο.

Το "καμπανάκι"

Ο πληθωρισμός, όπως μετράται με το προτιμώμενο από τη Fed μέτρο, παραμένει υπερδιπλάσιος του στόχου 2% της κεντρικής τράπεζας των ΗΠΑ και προς το παρόν οι υπεύθυνοι χάραξης πολιτικής φαίνεται να συμφωνούν ότι δικαιολογείται μια ακόμη αύξηση των επιτοκίων στη συνεδρίαση της 2ας και 3ης Μαΐου.

Όμως, το ενδεχόμενο για μια χειρότερη από την αναμενόμενη πιστωτική κρίση παραμένει αυξημένο στον απόηχο των καταρρεύσεων της Silicon Valley Bank και της Signature Bank τον περασμένο μήνα, οι οποίες δημιούργησαν ανησυχίες για έναν ευρύτερο χρηματοπιστωτικό πανικό.

Τα χειρότερα φαίνεται να έχουν αποφευχθεί.

Τα επείγοντα μέτρα της Fed και του Υπουργείου Οικονομικών προστάτευσαν τους καταθέτες και στις δύο τράπεζες, συμβάλλοντας στην άμβλυνση αυτού που θα μπορούσε να ήταν ένα αποσταθεροποιητικό bank run από τις μικρότερες τράπεζες στις μεγαλύτερες.

Άλλες ενέργειες της Fed συνέβαλαν στη διατήρηση της εμπιστοσύνης στο ευρύτερο τραπεζικό σύστημα.

Ωστόσο, το σύστημα κλονίστηκε, καθώς ένα έτος ανόδου των επιτοκίων είχε ήδη θέσει υπό πίεση τις μικρότερες τράπεζες, οι οποίες ανταγωνίζονταν για καταθέσεις που διέρρεαν σε ομόλογα του Δημοσίου και σε αμοιβαία κεφάλαια της χρηματαγοράς που πλήρωναν περισσότερους τόκους.

Η αντίδραση - λιγότερος δανεισμός, αυστηρότερα πιστωτικά πρότυπα και υψηλότερα επιτόκια στα δάνεια - είχε ήδη αρχίσει να διαμορφώνεται.

Οι αξιωματούχοι παρακολουθούν τώρα για ενδείξεις ότι έχει τεθεί σε υπερδιέγερση.

Στο επίκεντρο η πιστωτική επέκταση

Τα σκληρά δεδομένα για τον τραπεζικό δανεισμό και την πίστωση θα μπουν στο παιχνίδι, ενισχύοντας τα στατιστικά στοιχεία όπως η ανεργία και ο πληθωρισμός στα οποία επικεντρώνεται η Fed.

Καθώς οι υπεύθυνοι χάραξης πολιτικής της Fed εκτιμούν κατά πόσον ο σκληρότερος τραπεζικός δανεισμός μπορεί να επιτρέψει στην κεντρική τράπεζα να παραιτηθεί από μελλοντικές αυξήσεις επιτοκίων, οι έρευνες των τραπεζικών στελεχών θα αξιοποιηθούν επίσης για ενδείξεις σχετικά με το συναίσθημα μεταξύ εκείνων που οδηγούν τις πιστωτικές αποφάσεις.

Τα επικαιροποιημένα αποτελέσματα για ένα από αυτά, την τριμηνιαία έρευνα της Fed για τις απόψεις των ανώτερων στελεχών δανεισμού σχετικά με τις πρακτικές των τραπεζών, θα παρουσιαστούν στην επόμενη συνεδρίαση της κεντρικής τράπεζας πριν δημοσιευθούν δημόσια την επόμενη εβδομάδα - μεταξύ των πιο αναμενόμενων εκδόσεων μιας δημοσκόπησης που λαμβάνει ελάχιστη προσοχή εκτός των πιο προσηλωμένων παρατηρητών της Fed και των αναλυτών του χρηματοπιστωτικού κλάδου.

"Τα στοιχεία της έρευνας θα είναι πολύ σημαντικά, διότι θα μας δώσουν μια αίσθηση του κατά πόσον τα χρηματοπιστωτικά ιδρύματα υποχωρούν ακόμη περισσότερο στα πιστωτικά τους πρότυπα", δήλωσε την περασμένη εβδομάδα η πρόεδρος της Fed του Κλίβελαντ, Loretta Mester.

"Το είδαμε ήδη να συμβαίνει, κάτι που θα περιμένατε να δείτε καθώς τα επιτόκια κινήθηκαν προς τα πάνω... Αυτό ήταν κάτι το φυσιολογικό".

"Τώρα θα πρέπει πραγματικά να αξιολογήσουμε τον ισχυρό αντίκτυπο, διότι αυτό θα έχει σημασία...

Προσπαθούμε να βαθμονομήσουμε τη νομισματική μας πολιτική και η σύσφιξη των πιστωτικών συνθηκών είναι ο μηχανισμός μέσω του οποίου αυτό θα επηρεάσει την ευρύτερη οικονομία".

Εξασθένιση του κλίματος

Η έρευνα σε μεγάλες και μικρές τράπεζες θέτει ερωτήματα υψηλού επιπέδου - Είναι τα πρότυπα δανεισμού αυστηρότερα ή χαλαρότερα;

Αυξάνεται ή μειώνεται η ζήτηση δανείων; - ακόμη θεωρείται αξιόπιστο μέτρο για το πώς θα συμπεριφερθεί ο δανεισμός.

Ήδη έδειχνε ότι οι τροχοί μιας επιβράδυνσης βρίσκονται σε κίνηση.

Τα αποτελέσματα για το τελευταίο τρίμηνο του 2022 έδειξαν ότι ένα καθαρό ποσοστό περίπου 45% των τραπεζών αυστηροποιούσε τα πρότυπα για τα εμπορικά και βιομηχανικά δάνεια, το ερώτημα της έρευνας που θεωρείται το καλύτερο βαρόμετρο για την κατεύθυνση της δανειοδότησης.

Αυξημένο απότομα στις τρεις τελευταίες έρευνες, το ποσοστό αυτό βρίσκεται ήδη κοντά σε επίπεδα που συνδέονται με την ύφεση.

Ορισμένα πρότυπα καταναλωτικών δανείων έγιναν επίσης αυστηρότερα.

Άλλα στοιχεία τραπεζικών ερευνών έχουν επίσης γυρίσει προς τα κάτω.

Μια έρευνα του Conference of State Bank Supervisors διαπίστωσε το χαμηλότερο συναίσθημα μεταξύ των κοινοτικών τραπεζιτών από τότε που ξεκίνησε η δημοσκόπηση το 2019. Σχεδόν όλοι οι 330 ερωτηθέντες, περίπου το 94%, δήλωσαν ότι η ύφεση έχει ήδη αρχίσει.

Μια έρευνα της Fed του Ντάλας για τις τραπεζικές συνθήκες, που διεξήχθη στα τέλη Μαρτίου μετά τις δύο χρεοκοπίες τραπεζών, έδειξε ότι τα πρότυπα δανεισμού στην περιφέρεια της εν λόγω περιφερειακής τράπεζας της Fed συνέχισαν να αυστηροποιούνται, με τη ζήτηση δανείων να μειώνεται.

Τι σημαίνει αυτό για την κατανάλωση, τις επιχειρηματικές επενδύσεις και τον πληθωρισμό "παραμένει δύσκολο να εκτιμηθεί", έγραψε ο Peter Williams, διευθυντής παγκόσμιας πολιτικής στρατηγικής στην ISI Evercore.

"Αυτό το τελευταίο σοκ θα προσθέσει ένα ακόμη, δύσκολο για το μοντέλο, επίπεδο στις προοπτικές".

Η αυστηρότερη πίστωση πλήττει μια ήδη επιβραδυνόμενη οικονομία, με βασικούς τομείς να εμφανίζουν πιέσεις.

Οι μικρές επιχειρήσεις αναφέρουν ήδη περιορισμένα περιθώρια κέρδους, σύμφωνα με πρόσφατη μελέτη της Bank of America.

Με την εξάρτησή τους από τραπεζικά δάνεια, πιστωτικές γραμμές και πιστωτικές κάρτες, οι αυστηρότερες συνθήκες χρηματοδότησης μπορεί να πλήξουν ιδιαίτερα σκληρά αυτό το τμήμα της οικονομίας, που αποτελεί βασική πηγή απασχόλησης.

Ο Matthew Luzzetti, επικεφαλής οικονομολόγος της Deutsche Bank στις ΗΠΑ, εκτίμησε πρόσφατα ότι αν η επόμενη έρευνα της Fed για τους υπαλλήλους δανείων δείξει αύξηση 10 ποσοστιαίων μονάδων στο ποσοστό των τραπεζών που περιορίζουν τις πιστώσεις, θα μπορούσε να μειώσει περίπου μισή ποσοστιαία μονάδα από την αμερικανική παραγωγή - αρκετά για να μετατρέψει την αναμενόμενη ισχνή ανάπτυξη σε ύφεση.

"Αυτά τα σενάρια θα ωθούσαν τις συνθήκες δανεισμού σε ένα εύρος που έχει συνδεθεί πιο ξεκάθαρα με την ύφεση", έγραψαν ο Luzzetti και η ομάδα του, λέγοντας ότι βλέπουν πιθανότητες για "μια ευρύτερη σύσφιξη των χρηματοπιστωτικών συνθηκών που θα επιβραδύνει σημαντικά την ανάπτυξη σε μια εποχή που οι κίνδυνοι ύφεσης ήταν ήδη αυξημένοι".

www.bankingnews.gr

Η άνοδος των επιτοκίων και η επιβράδυνση της οικονομίας σήμαιναν γι' αυτόν ότι η αύξηση των δανείων πιθανότατα θα μειωνόταν κατά το ήμισυ, καθώς η κοινοτική τράπεζα με έδρα το Danville της Βιρτζίνια έστρεφε την προσοχή της σε πιστώσεις καλύτερης ποιότητας και υψηλότερης απόδοσης, ανησυχώντας ελάχιστα για τον όγκο.

Στη συνέχεια, δύο περιφερειακές τράπεζες των ΗΠΑ χρεοκόπησαν απότομα στα μέσα Μαρτίου.

Το ένστικτο του έλεγε ότι τα πράγματα θα γίνονταν χειρότερα, με την αύξηση των δανείων να πέφτει ίσως στο ένα τέταρτο του επιπέδου που ήταν το 2022, όταν το δανειακό χαρτοφυλάκιο της τράπεζάς του αυξήθηκε κατά 13% σε περίπου 2,1 δισ. δολάρια.

Εισερχόμενος στο 2023 "ο κανόνας μου ήταν ότι ό,τι έκανες πέρυσι θα έκανες πιθανότατα το μισό φέτος", δήλωσε ο Haley.

"Με βάση τα τρέχοντα γεγονότα... τώρα πιστεύω ότι θα μειωθεί και πάλι στο μισό", ανέφερε στο Reuters.

Τα πρώτα εμπόδια

Μετά από ένα χρόνο αγώνα δρόμου σε μια ουσιαστικά ανεμπόδιστη πορεία προς υψηλότερα επιτόκια, η Ομοσπονδιακή Τράπεζα των ΗΠΑ αντιμετωπίζει την πρώτη σημαντική "λακκούβα" της, καθώς οι αποφάσεις που θα ληφθούν σε εκατοντάδες "σουίτες" τραπεζικών στελεχών είτε θα αθροίσουν - είτε όχι - σε μια διαμορφωτική για την οικονομία πτώση του δανεισμού.

Με την αύξηση του επιτοκίου αναφοράς που χρησιμοποιούν οι τράπεζες για να δανείζουν χρήματα η μία στην άλλη, η αυστηρότερη νομισματική πολιτική καθιστά τα καταναλωτικά και επιχειρηματικά δάνεια ακριβότερα και δυσκολότερα να τα πάρουν.

Θεωρητικά, αυτό μειώνει τη ζήτηση για αγαθά και υπηρεσίες που χρηματοδοτούνται με πίστωση, και με τον καιρό μειώνει και τον πληθωρισμό.

Η ανησυχία τώρα είναι πόσο μακριά και γρήγορα θα εξελιχθεί αυτό.

Οι τραπεζικοί λογαριασμοί των νοικοκυριών και των επιχειρήσεων παραμένουν συγκριτικά αυξημένοι, ένα μαξιλάρι έναντι μιας πολύ γρήγορης οικονομικής ύφεσης.

Όμως, η συνολική τραπεζική πίστωση έχει σταματήσει στα 17,5 τρισεκατομμύρια δολάρια περίπου από τον Ιανουάριο.

Η ετήσια αύξησή της πέφτει γρήγορα, και η επόμενη απόφαση της Fed για τα επιτόκια τον Μάιο εξαρτάται τώρα από το αν οι υπεύθυνοι χάραξης πολιτικής αποφασίσουν ότι αυτό είναι απλώς η νομισματική πολιτική που εκτελεί την πορεία της ή κάτι βαθύτερο.

Το "καμπανάκι"

Ο πληθωρισμός, όπως μετράται με το προτιμώμενο από τη Fed μέτρο, παραμένει υπερδιπλάσιος του στόχου 2% της κεντρικής τράπεζας των ΗΠΑ και προς το παρόν οι υπεύθυνοι χάραξης πολιτικής φαίνεται να συμφωνούν ότι δικαιολογείται μια ακόμη αύξηση των επιτοκίων στη συνεδρίαση της 2ας και 3ης Μαΐου.

Όμως, το ενδεχόμενο για μια χειρότερη από την αναμενόμενη πιστωτική κρίση παραμένει αυξημένο στον απόηχο των καταρρεύσεων της Silicon Valley Bank και της Signature Bank τον περασμένο μήνα, οι οποίες δημιούργησαν ανησυχίες για έναν ευρύτερο χρηματοπιστωτικό πανικό.

Τα χειρότερα φαίνεται να έχουν αποφευχθεί.

Τα επείγοντα μέτρα της Fed και του Υπουργείου Οικονομικών προστάτευσαν τους καταθέτες και στις δύο τράπεζες, συμβάλλοντας στην άμβλυνση αυτού που θα μπορούσε να ήταν ένα αποσταθεροποιητικό bank run από τις μικρότερες τράπεζες στις μεγαλύτερες.

Άλλες ενέργειες της Fed συνέβαλαν στη διατήρηση της εμπιστοσύνης στο ευρύτερο τραπεζικό σύστημα.

Ωστόσο, το σύστημα κλονίστηκε, καθώς ένα έτος ανόδου των επιτοκίων είχε ήδη θέσει υπό πίεση τις μικρότερες τράπεζες, οι οποίες ανταγωνίζονταν για καταθέσεις που διέρρεαν σε ομόλογα του Δημοσίου και σε αμοιβαία κεφάλαια της χρηματαγοράς που πλήρωναν περισσότερους τόκους.

Η αντίδραση - λιγότερος δανεισμός, αυστηρότερα πιστωτικά πρότυπα και υψηλότερα επιτόκια στα δάνεια - είχε ήδη αρχίσει να διαμορφώνεται.

Οι αξιωματούχοι παρακολουθούν τώρα για ενδείξεις ότι έχει τεθεί σε υπερδιέγερση.

Στο επίκεντρο η πιστωτική επέκταση

Τα σκληρά δεδομένα για τον τραπεζικό δανεισμό και την πίστωση θα μπουν στο παιχνίδι, ενισχύοντας τα στατιστικά στοιχεία όπως η ανεργία και ο πληθωρισμός στα οποία επικεντρώνεται η Fed.

Καθώς οι υπεύθυνοι χάραξης πολιτικής της Fed εκτιμούν κατά πόσον ο σκληρότερος τραπεζικός δανεισμός μπορεί να επιτρέψει στην κεντρική τράπεζα να παραιτηθεί από μελλοντικές αυξήσεις επιτοκίων, οι έρευνες των τραπεζικών στελεχών θα αξιοποιηθούν επίσης για ενδείξεις σχετικά με το συναίσθημα μεταξύ εκείνων που οδηγούν τις πιστωτικές αποφάσεις.

Τα επικαιροποιημένα αποτελέσματα για ένα από αυτά, την τριμηνιαία έρευνα της Fed για τις απόψεις των ανώτερων στελεχών δανεισμού σχετικά με τις πρακτικές των τραπεζών, θα παρουσιαστούν στην επόμενη συνεδρίαση της κεντρικής τράπεζας πριν δημοσιευθούν δημόσια την επόμενη εβδομάδα - μεταξύ των πιο αναμενόμενων εκδόσεων μιας δημοσκόπησης που λαμβάνει ελάχιστη προσοχή εκτός των πιο προσηλωμένων παρατηρητών της Fed και των αναλυτών του χρηματοπιστωτικού κλάδου.

"Τα στοιχεία της έρευνας θα είναι πολύ σημαντικά, διότι θα μας δώσουν μια αίσθηση του κατά πόσον τα χρηματοπιστωτικά ιδρύματα υποχωρούν ακόμη περισσότερο στα πιστωτικά τους πρότυπα", δήλωσε την περασμένη εβδομάδα η πρόεδρος της Fed του Κλίβελαντ, Loretta Mester.

"Το είδαμε ήδη να συμβαίνει, κάτι που θα περιμένατε να δείτε καθώς τα επιτόκια κινήθηκαν προς τα πάνω... Αυτό ήταν κάτι το φυσιολογικό".

"Τώρα θα πρέπει πραγματικά να αξιολογήσουμε τον ισχυρό αντίκτυπο, διότι αυτό θα έχει σημασία...

Προσπαθούμε να βαθμονομήσουμε τη νομισματική μας πολιτική και η σύσφιξη των πιστωτικών συνθηκών είναι ο μηχανισμός μέσω του οποίου αυτό θα επηρεάσει την ευρύτερη οικονομία".

Εξασθένιση του κλίματος

Η έρευνα σε μεγάλες και μικρές τράπεζες θέτει ερωτήματα υψηλού επιπέδου - Είναι τα πρότυπα δανεισμού αυστηρότερα ή χαλαρότερα;

Αυξάνεται ή μειώνεται η ζήτηση δανείων; - ακόμη θεωρείται αξιόπιστο μέτρο για το πώς θα συμπεριφερθεί ο δανεισμός.

Ήδη έδειχνε ότι οι τροχοί μιας επιβράδυνσης βρίσκονται σε κίνηση.

Τα αποτελέσματα για το τελευταίο τρίμηνο του 2022 έδειξαν ότι ένα καθαρό ποσοστό περίπου 45% των τραπεζών αυστηροποιούσε τα πρότυπα για τα εμπορικά και βιομηχανικά δάνεια, το ερώτημα της έρευνας που θεωρείται το καλύτερο βαρόμετρο για την κατεύθυνση της δανειοδότησης.

Αυξημένο απότομα στις τρεις τελευταίες έρευνες, το ποσοστό αυτό βρίσκεται ήδη κοντά σε επίπεδα που συνδέονται με την ύφεση.

Ορισμένα πρότυπα καταναλωτικών δανείων έγιναν επίσης αυστηρότερα.

Άλλα στοιχεία τραπεζικών ερευνών έχουν επίσης γυρίσει προς τα κάτω.

Μια έρευνα του Conference of State Bank Supervisors διαπίστωσε το χαμηλότερο συναίσθημα μεταξύ των κοινοτικών τραπεζιτών από τότε που ξεκίνησε η δημοσκόπηση το 2019. Σχεδόν όλοι οι 330 ερωτηθέντες, περίπου το 94%, δήλωσαν ότι η ύφεση έχει ήδη αρχίσει.

Μια έρευνα της Fed του Ντάλας για τις τραπεζικές συνθήκες, που διεξήχθη στα τέλη Μαρτίου μετά τις δύο χρεοκοπίες τραπεζών, έδειξε ότι τα πρότυπα δανεισμού στην περιφέρεια της εν λόγω περιφερειακής τράπεζας της Fed συνέχισαν να αυστηροποιούνται, με τη ζήτηση δανείων να μειώνεται.

Τι σημαίνει αυτό για την κατανάλωση, τις επιχειρηματικές επενδύσεις και τον πληθωρισμό "παραμένει δύσκολο να εκτιμηθεί", έγραψε ο Peter Williams, διευθυντής παγκόσμιας πολιτικής στρατηγικής στην ISI Evercore.

"Αυτό το τελευταίο σοκ θα προσθέσει ένα ακόμη, δύσκολο για το μοντέλο, επίπεδο στις προοπτικές".

Η αυστηρότερη πίστωση πλήττει μια ήδη επιβραδυνόμενη οικονομία, με βασικούς τομείς να εμφανίζουν πιέσεις.

Οι μικρές επιχειρήσεις αναφέρουν ήδη περιορισμένα περιθώρια κέρδους, σύμφωνα με πρόσφατη μελέτη της Bank of America.

Με την εξάρτησή τους από τραπεζικά δάνεια, πιστωτικές γραμμές και πιστωτικές κάρτες, οι αυστηρότερες συνθήκες χρηματοδότησης μπορεί να πλήξουν ιδιαίτερα σκληρά αυτό το τμήμα της οικονομίας, που αποτελεί βασική πηγή απασχόλησης.

Ο Matthew Luzzetti, επικεφαλής οικονομολόγος της Deutsche Bank στις ΗΠΑ, εκτίμησε πρόσφατα ότι αν η επόμενη έρευνα της Fed για τους υπαλλήλους δανείων δείξει αύξηση 10 ποσοστιαίων μονάδων στο ποσοστό των τραπεζών που περιορίζουν τις πιστώσεις, θα μπορούσε να μειώσει περίπου μισή ποσοστιαία μονάδα από την αμερικανική παραγωγή - αρκετά για να μετατρέψει την αναμενόμενη ισχνή ανάπτυξη σε ύφεση.

"Αυτά τα σενάρια θα ωθούσαν τις συνθήκες δανεισμού σε ένα εύρος που έχει συνδεθεί πιο ξεκάθαρα με την ύφεση", έγραψαν ο Luzzetti και η ομάδα του, λέγοντας ότι βλέπουν πιθανότητες για "μια ευρύτερη σύσφιξη των χρηματοπιστωτικών συνθηκών που θα επιβραδύνει σημαντικά την ανάπτυξη σε μια εποχή που οι κίνδυνοι ύφεσης ήταν ήδη αυξημένοι".

www.bankingnews.gr

Σχόλια αναγνωστών