Οι αμερικανικές μετοχές επιστρέφουν σε έναν κύκλο ανόδου και οι επιδόσεις στην οικονομία ξεπερνούν σταθερά τις προσδοκίες, με αποτέλεσμα ορισμένες επιχειρήσεις να έχουν αποκτήσει την αίσθηση ότι η απειλή της ύφεσης έχει αμβλυνθεί, εάν δεν έχει ολοκληρωτικά αποφευχθεί…

Αυτή αισιόδοξη εικόνα κρύβει σημαντικούς κινδύνους για τους επενδυτές όπως επισημαίνουν ορισμένοι από τους μεγαλύτερους διαχειριστές χρέους στον κόσμο, από τη Fidelity International έως την Allianz Global Investors, σύμφωνα με δημοσίευμα του Bloomberg την Κυριακή 11 Ιουνίου 2023.

Εμμένουν στις προβλέψεις τους για ύφεση και προτείνουν ως συνετή επενδυτική πρακτική την αντιστάθμιση των κινδύνων από επενδυτικά στοιχεία υψηλού ρίσκου.

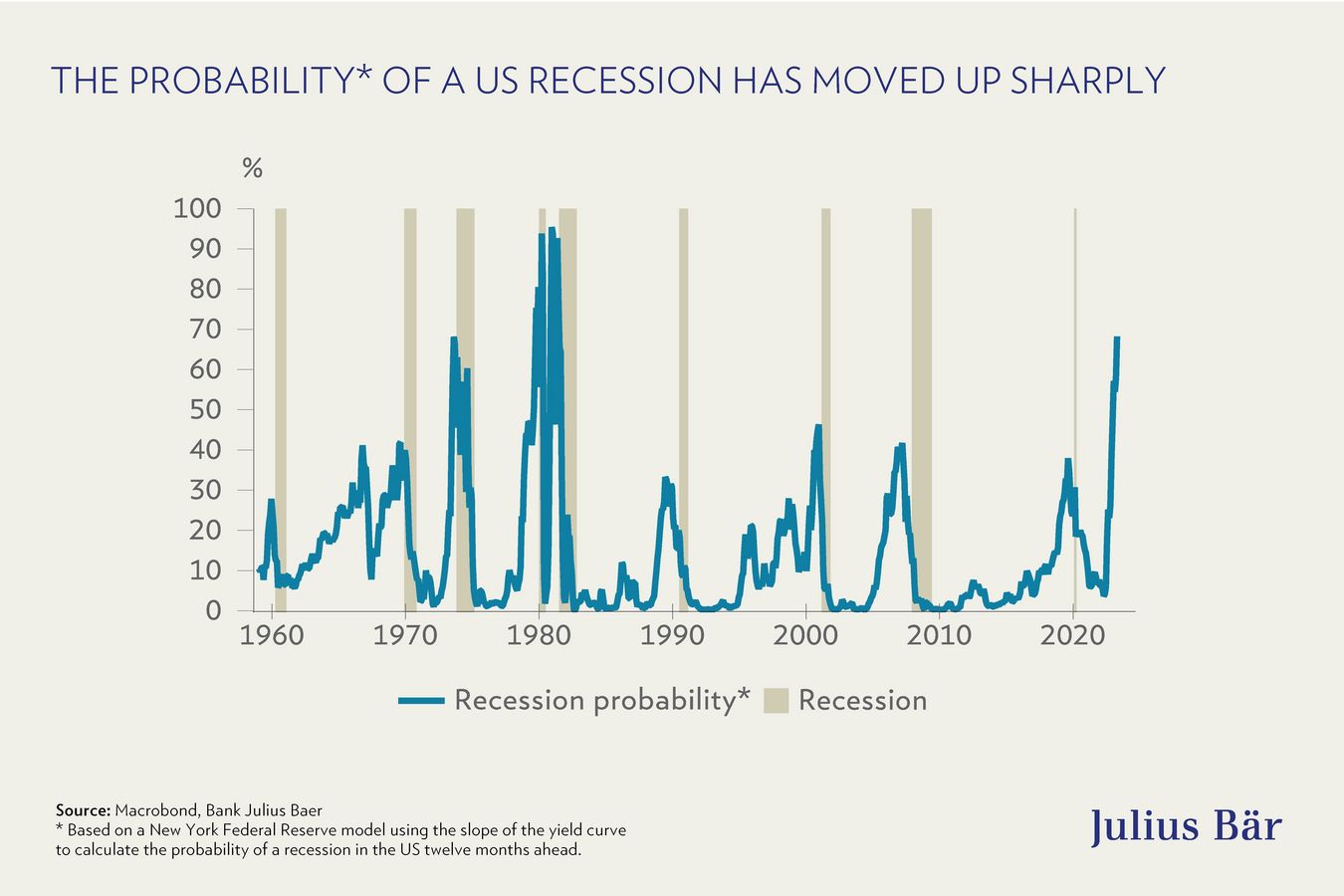

Σύμφωνα με τους υπολογισμούς τους, το πλήγμα από τις 10 συνεχόμενες αυξήσεις επιτοκίων είναι μεγάλο και η κατάρρευση τριών τραπεζών στις ΗΠΑ τον Μάρτιο ήταν απλώς μια πρόγευση της μεγαλύτερης κρίσης που θα έρθει καθώς οι κεντρικές τράπεζες θα επιμείνουν στην επιθετική νομισματική σύσφιξη μέχρι να εκδηλωθεί το…. επόμενο κραχ στον χρηματοπιστωτικό τομέα.

Μόλις την περασμένη εβδομάδα, ο Καναδάς και η Αυστραλία πραγματοποίησαν αιφνιδιαστικές αυξήσεις τα επιτόκιά τους, ασκώντας πίεση στην Federal Reserve να ακολουθήσει σε μια προσεχή συνεδρίαση, καθώς ο πληθωρισμός παραμένει επίμονα υψηλός.

«Αυτό που με απασχολεί περισσότερο είναι η εκδήλωση ενός πιστωτικού κραχ», δήλωσε ο Steve Ellis, παγκόσμιος επικεφαλής επενδύσεων σταθερού εισοδήματος στη Fidelity International, η οποία διαχειρίζεται περιουσιακά στοιχεία 663 δισεκατομμυρίων δολαρίων

Η συνεχιζόμενη σύσφιξη της νομισματικής πολιτικής εκ μερους των κεντρικών τραπεζών δείχνει ότι «δίνουν μάχη… οπισθοφυλακής», επισήμανε.

Ο Ellis έχει «κτίσει θέσεις» με βάση το δείκτη για τον κίνδυνο από τη διάρκεια διακράτησης περιουσιακών στοιχείων (duration risk), στη γλώσσα της αγοράς πρόκειται για ευαίσθητα ως προς τα επιτόκια περιουσιακά στοιχεία, όπως τα κρατικά ομόλογα, με το σκεπτικό ότι όταν οι κεντρικές τράπεζες αναγκάζονται να στραφούν σε παύση της νομισματικής σύσφιξης είτε σε πιο χαλαρή πολιτική τα επενδυτικά αυτά στοιχεία θα έχουν καλύτερη απόδοση.

«Βλέπει» την απόδοση του 10ετούς ομολόγου να πέφτει στο 3% μέχρι το τέλος του έτους, σχεδόν 75 μονάδες βάσης κάτω από το τρέχον επίπεδο, καθώς οι αγορές αρχίζουν να συνειδητοποιούν ότι η ύφεση θα είναι βαθύτερη σε σχέση με τις τις προσδοκίες της αγοράς.

Ταυτόχρονα, τα εταιρικά ομόλογα στην κατηγορία Junk φαίνονται ευάλωτα σε μια διόρθωση της αγοράς, επισήμανε ο Ellis.

Η ανάλυση της Fidelity επισημαίνει ότι η κατηγορία αυτή των ομολόγων «τιμολογείται» με ρίσκο εταιρικής χρεοκοπίας περίπου 4,6%, ενώ στην πραγματικότητα αυτό είναι πιο κοντά στο 8%.

Σύμφωνα με τον Mike Riddell, διαχειριστή χαρτοφυλακίου στην Allianz Global Investors, οι μετοχές, τα ομόλογα και το εταιρικό χρέος ενσωματώνουν εσφαλμένα τους κινδύνους και μόνο τα προϊόντα swap με ρήτρα πληθωρισμού έχουν ενσωματώσει ορθά την οικονομική προοπτική.

Η λεγόμενη διαφορά του ρυθμού του πληθωρισμού σε ετήσια βάση (one year, one year forward inflation rate) είναι επί του παρόντος στο 2,4% ή κοντά στο 2% όταν λαμβάνεται υπόψη η ανάληψη ρίσκου εκ μέρους των επενδυτών.

Αυτό συνεπάγεται μια «βαθιά ύφεση» μέσα στους επόμενους έξι μήνες, σημείωσε.

Τώρα.. δαγκώνει η νομισματική σύσφιξη

«Το βασικό μας σενάριο είναι μια μέτρια έως βαθιά ύφεση - και πιθανές πολύπλευρες κρίσεις - καθώς ο πρωτοφανής ρυθμός σύσφιξης της νομισματικής πολιτικής παγκόσμια που παρατηρήθηκε τον περασμένο χρόνο αρχίζει πραγματικά να… δαγκώνει», είπε ο Riddell.

Συνιστά ανοδική θέση στα επιτόκια και πτωτική θέση σε περιουσιακά στοιχεία κινδύνου όπως η πίστωση.

Οι επενδυτές σε ομόλογα της χρηματαγοράς (money market) στοιχηματίζουν με πιθανότητα 90% για ακόμη μια αύξηση κατά τέταρτο της μονάδας από τη Fed μέχρι τον Ιούλιο.

Οι επενδυτές αναμένουν επίσης τουλάχιστον άλλες 50 μονάδες βάσης αύξησης του επιτοκίου από την Ευρωπαϊκή Κεντρική Τράπεζα — ξεκινώντας από τη συνεδρίαση της επόμενης εβδομάδας.

Αυτό θα συμβεί, παρά το γεγονός ότι το μπλοκ αντιμετωπίζει ήδη την ύφεση το πρώτο τρίμηνο και αυξανόμενα προβλήματα στην οικονομία της Γερμανίας, τη μεγαλύτερη της Ευρωζώνης

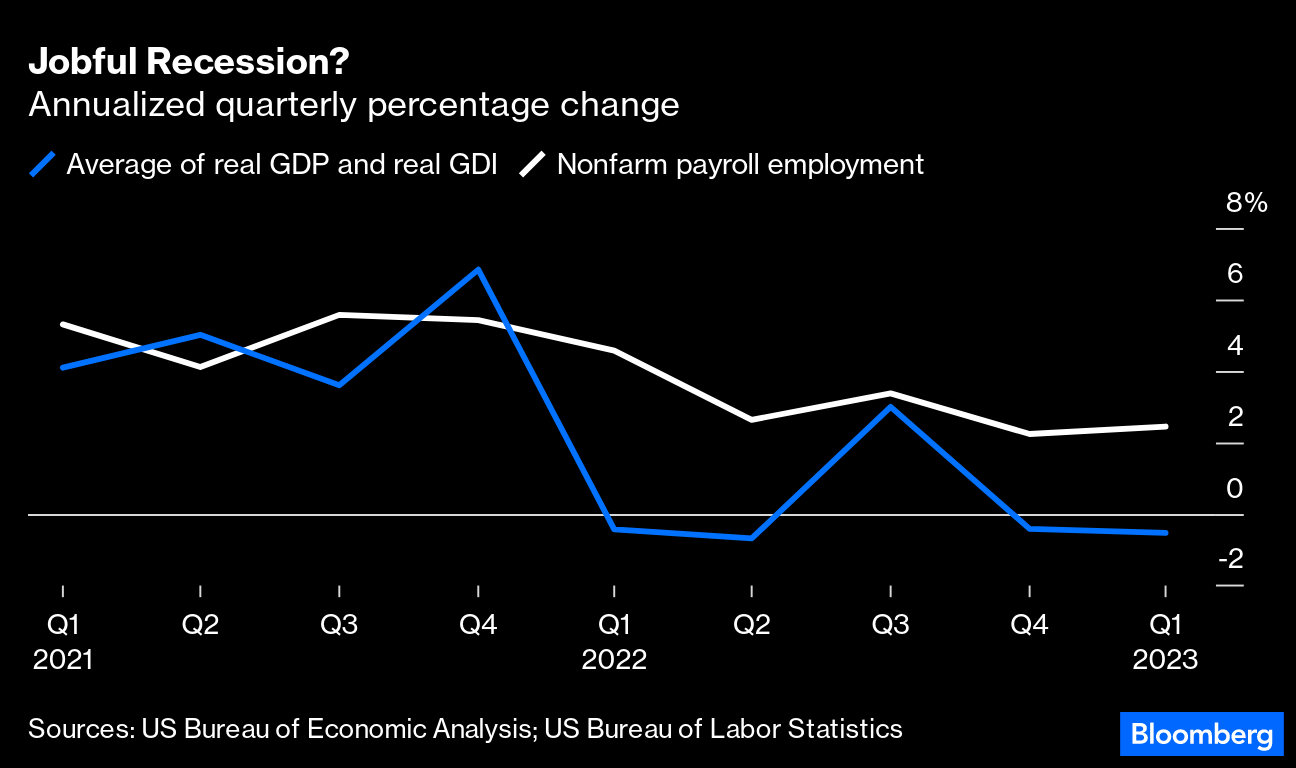

Βεβαίως, η ύφεση αργεί πολύ περισσότερο να εμφανιστεί από ό,τι πολλοί είχαν προβλέψει στην αρχή του έτους και είναι πιθανό η οικονομία να συνεχίσει να αψηφά τις προσδοκίες.

Οι μισθοδοσίες πλην του αγροτικού τομέα, αυξήθηκαν τον Μάιο πέραν από κάθε πρόβλεψη.

Το λάθος της Goldman Sachs

Η ευτυχής κατάληξη της σφοδρής πολιτικής αντιπαράθεσης για το όριο του ανώτατου ορίου χρέους των ΗΠΑ βοήθησε επίσης στη βελτίωση του κλίματος και αυτό επικαλέσθηκαν οι οικονομολόγοι της Goldman όσον αφορά την καθοδική αναθεώρηση των πιθανοτήτων ύφεσης των ΗΠΑ τους επόμενους 12 μήνες στο 25%.

Ο Διευθύνων Σύμβουλος της Goldman Sachs Group, John Waldron, δήλωσε ότι ενδέχεται να μην εισέλθει σε ύφεση η αμερικανική οικονομία.

Όμως οι πληγές όσον αφορά την κατανάλωση που ωθεί την οικονομία είναι ανοικτές.

Τα υπόλοιπα των πιστωτικών καρτών, τα οποία έφτασαν τα 986 δισεκατομμύρια δολάρια το τέταρτο τρίμηνο του περασμένου έτους, παρέμειναν σε μεγάλο βαθμό αμετάβλητα το πρώτο τρίμηνο για πρώτη φορά εδώ και περισσότερα από είκοσι χρόνια.

Κανονικά καταγράφεται «βουτιά» καθώς οι πολίτες ξεπληρώνουν τα χρέη τους από την περίοδο των διακοπών.

«Οι καταναλωτές είναι ζορισμένοι, επομένως δεν είμαι 100% σίγουρος ότι το σενάριο για μια ομαλή προσγείωση είναι πραγματικά ρεαλιστικό σε αυτό το σημείο», υπογράμμισε ο Patrick McDonough, διαχειριστής χαρτοφυλακίου στην PGIM.

«Η μείωση της οικονομικής παραγωγής γίνεται όλο και πιο πιθανή, ενώ στο σενάριο αυτό αποφεύχθηκε εξαιτίας του ότι διατηρήθηκε σταθερή η κατανάλωση το προηγούμενο διάστημα». επισήμανε.

Οι προβλέψεις και οι απειλές

Η συζήτηση για την ύφεση ενισχύθηκε ξανά τις τελευταίες εβδομάδες, καθώς ο περιορισμός της πίστωσης που προκλήθηκε από την κρίση στις αμερικανικές περιφερειακές τράπεζες κατά τους προηγούμενους τρεις μήνες εντείνει τις απειλές για την οικονομία.

Δείτε τι είπαν πρόσφατα επτά εξέχοντες αναλυτές και επενδυτές για την κατάσταση της αμερικανικής οικονομίας.

David Rosenberg, Πρόεδρος Rosenberg Research

«Οι αγορές τιμολογούν σε ήπια προσγείωση. Θα βρεθούν μπροστά σε μια μεγάλη έκπληξη», έγραψε πρόσφατα στο Twitter ο επικεφαλής της Rosenberg Research.

«Το αγόρι φώναζε λύκοι - λύκοι, αλλά ο λύκος εμφανίστηκε στο τέλος της ιστορίας», πρόσθεσε, υποστηρίζοντας ότι τελικά θα δικαιωθούν οι αναλυτές που προειδοποιούν για επικείμενη ύφεση.

Ο βετεράνος οικονομολόγος εκπέμπει όλο και πιο τρομακτικές ειδοποιήσεις για τις ΗΠΑ.

«Μην πιστεύετε τη διαφημιστική εκστρατεία! Αυτή η οικονομία είναι ένας μελλοθάνατος» έγραψε σε παλαιότερο tweet.

«Βλέπουμε τις Ηνωμένες Πολιτείες και η εικόνα δίνει την εντύπωση ότι κάνουμε ακόμα τη μετάβαση από την ανάπτυξη επέκταση στην ύφεση», είπε ο Rosemberg.

«Ξέρω ότι ακούγεται εξαιρετικά αμφιλεγόμενο να μιλάμε για «ύφεση στις ΗΠΑ, αλλά αυτό συμβαίνει επειδή οι δείκτες δείχνουν στοιχεία σκόπιμα τυχαία και με χρονική καθυστέρηση», πρόσθεσε.

Πάντως θα έχουμε μια βαριά ύφεση στο δεύτερο εξάμηνο του έτους», κατέληξε ο David Rosenberg

.jpg)

Jeff Gundlach, Διευθύνων Σύμβουλος της DoubleLine Capital

Ο δισεκατομμυριούχος επενδυτής δήλωσε πρόσφατα ότι οι βασικοί οικονομικοί δείκτες φωνάζουν «ύφεση», σύμφωνα με το CNBC, αναφερόμενος στις τάσεις στη μεταποίηση και τις υπηρεσίες.

«Είναι αρκετά σαφές ότι σύντομα οι αριθμοί θα μας δείξουν την έναρξη μιας ύφεσης» δήλωσε ο Gundlach.

Clif Asness, δισεκατομμυριούχος επενδυτής

«Η μεγαλύτερη ανησυχία μου είναι οι μετοχές και τα ομόλογα τιμολογούν πολύ διαφορετικές εξελίξεις.

Τα ομόλογα τιμολογούν πολλαπλές, σοβαρές περικοπές επιτοκίων τον επόμενο χρόνο έως δύο χρόνια. Αυτή είναι μια πρόβλεψη για βαριά ύφεση.

Αντίθετα οι μετοχές υποδεικνύουν ανάκαμψη».

Jeffrey Kleintop, Charles Schwab, επικεφαλής διεθνούς επενδυτικής στρατηγικής

«Το δράμα που χαρακτηρίζει το πρώτο εξάμηνο του 2023 μπορεί να υποχωρήσει, με δυνητικά πιο ήπιες αποδόσεις για τους επενδυτές λόγω των επιπτώσεων από την ύφεση του Cardboard Box», δήλωσε ο Kleintop σε σημείωμά του.

«Μιλάμε ήδη για μια ύφεση Cardboard Box Recession, επειδή τα αντικείμενα που κατασκευάζονται (κατασκευή) και αποστέλλονται (εμπορία) τείνουν να πηγαίνουν σε κουτί. Η ζήτηση για κυματοειδές χαρτόνι, από το οποίο κατασκευάζονται τα περισσότερα κουτιά από χαρτόνι, έχει μειωθεί παρόμοια σε προηγούμενες υφέσεις, σύμφωνα με στοιχεία της Fiber Box Association

Η τελευταία πτώση θυμίζει τη συμπεριφορά της ζήτησης κατά τα διαστήματα των παγκόσμιων υφέσεων», πρόσθεσε.

Goldman Sachs

Η τράπεζα της Wall Street εμφανίζεται πιο αισιόδοξη για την αμερικανική οικονομία, διατυπώνοντας πρόσφατα την πρόβλεψη ότι οι πιθανότητες να καταλήξουν οι ΗΠΑ σε ύφεση μέσα στους επόμενους 12 μήνες έχουν μειωθεί.

Αυτό συμβαίνει για δύο λόγους, ανέφερε η τράπεζα σε σημείωμά της, επειδή επιτεύχθηκε η συμφωνία για την αύξηση του ορίου χρέους των ΗΠΑ και υποχώρησαν τα προβλήματα της κρίσης των αμερικανικών περιφερειακών τραπεζών, αναφέρει η τράπεζα σε σημείωμά της.

«Ο κίνδυνος μιας πολιτικής μάχης για το ανώτατο όριο του χρέους έχει εξαφανιστεί», δήλωσε ο οικονομολόγος Jan Hatzius.

Η δικομματική δημοσιονομική συμφωνία για την αναστολή του ορίου χρέους θα οδηγήσει μόνο σε μικρές περικοπές δαπανών που δεν αφήσουν την συνολική δημοσιονομική ώθηση σε γενικές γραμμές ουδέτερη για τα επόμενα δύο χρόνια».

«Έχουμε γίνει πιο σίγουροι στη βασική μας εκτίμηση ότι οι πιέσεις στις τράπεζες θα αφαιρέσουν μόνο ένα 0,4% από την αύξηση του πραγματικού ΑΕΠ φέτος, καθώς οι τιμές των μετοχών των περιφερειακών τραπεζών έχουν σταθεροποιηθεί, οι εκροές καταθέσεων έχουν επιβραδυνθεί, οι όγκοι δανείων έχουν συγκρατηθεί και οι έρευνες δείχνουν μόνο περιορισμένη σύσφιξη στο μέλλον», είπε ο Jan Hatzius σχετικά με την αναταραχή μεταξύ των μικρότερων δανειστών των ΗΠΑ.

Deutsche Bank

Οι ΗΠΑ «βρίσκονται σε τροχιά για τον πρώτο αυθεντικό κύκλο ανάπτυξης - ύφεσης που καθοδηγείται από πολιτικές σε τέσσερις δεκαετίες», ο οποίος προκλήθηκε από την πολιτική φτηνού χρήματος της Fed κατά την περίοδο 2020-2021, ανέφεραν κορυφαίοι οικονομολόγοι της Deutsche Bank σε ερευνητικό σημείωμά τους.

Το φτηνό και άφθονο χρήμα της Fed οδήγησε σε «υψηλό πληθωρισμό και μια επιθετική πολιτική απάντηση, από την πλευρά της κεντρικής τράπεζας», δήλωσαν οι Jim Reid και David Folkerts-Landau.

«Πάντα πιστεύαμε ότι η ύφεση θα άρχιζε το δεύτερο εξάμηνο του 2023 και παρόλο που υπάρχει κίνδυνος να καθυστερήσει μέχρι το πρώτο εξάμηνο του 2024, συνεχίζουμε να πιστεύουμε ότι θα ξεκινήσει το 4ο τρίμηνο του 2023», πρόσθεσαν.

Η επερχόμενη ύφεση, ωστόσο, αναμένεται να είναι «πρώιμη και ηπιότερη», συνέχισαν οι Reid και Folkerts-Landau.

«Ο δομικός πληθωρισμός αποδεικνύεται πολύ υψηλός και η ύφεση μπορεί να είναι ο μόνος τρόπος για να τον επαναφέρουμε στον στόχο», πρόσθεσε.

Έρευνα DataTrek

«Η ιστορία υποστηρίζει την ιδέα ότι η αύξηση της απασχόλησης το Μάιο μεταφέρει την έναρξη μιας ύφεσης στις ΗΠΑ κατά 6 - 12 μήνες αργότερα.

«Ποτέ, από τη δεκαετία του 1980 και εξής, η οικονομία των ΗΠΑ δεν διολίσθησε σε ύφεση νωρίτερα από ένα εξάμηνο μετά από μια έκθεση που έδειχνε αύξηση των θέσεων εργασίας», δήλωσε ο συνιδρυτής της DataTrek Research, Nicholas Colas αναφερόμενος σε στοιχεία που έδειξαν ότι οι Αμερικανοί εργοδότες πρόσθεσαν 339.000 θέσεις εργασίας τον Μάιο, πολύ πάνω από τις 190.000 που ανέμεναν οι οικονομολόγοι.

«Οι οικονομικές συνθήκες και οι συνθήκες της αγοράς σίγουρα δεν φαίνονται να έχουν επανέλθει στο προ πανδημίας φυσιολογικό, όμως ο δείκτης VIX δείχνει ότι είναι πιο κοντά από ό,τι ανιτλαμβανόμαστε», πρόσθεσε.

Σχόλια αναγνωστών