Ο διευθύνων σύμβουλος της JP Morgan & Chase, Jamie Dimon, χαρακτήρισε το ζήτημα του αμερικανικού χρέους την «πιο προβλέψιμη κρίση στην ιστορία»

Ο Διευθύνων Σύμβουλος της BlackRock προχώρησε σε μία «επείγουσα» έκκληση για την κυοφορούμενη κρίση χρέους των ΗΠΑ που αποτελεί θανάσιμη απειλή για το δολάριο.

Κατά τη διάρκεια του τελευταίου έτους, το δολάριο βρέθηκε αντιμέτωπο με ένα παγκόσμιο αφήγημα που αμφισβητεί την κυριαρχία του ως παγκόσμιο αποθεματικό και μέσο πραγματοποίησης των διεθνών συναλλαγών.

Αν και παραμένει το παγκόσμιο αποθεματικό, το εύθραυστο πλέον καθεστώς της κυριαρχίας του έχει απασχολήσει πλήθος χωρών.

Αυτό είχε ως αποτέλεσμα πολλοί να επιδιώξουν να διαφοροποιήσουν το μείγμα των συναλλαγματικών αποθεματικών τους και να προχωρήσουν σε αγορές χρυσού.

Αυτή η κατάσταση έχει επιτείνει μόνο την ανησυχία οικονομικών παραγόντων εντός των ΗΠΑ.

Πράγματι, εν μέσω εκδίπλωσης του σχεδίου των BRICS σχετικά με την αποδολαριοποίηση, ο διευθύνων σύμβουλος της BlackRock, , Larry Fink, προειδοποίησε για την κρίση χρέους των ΗΠΑ και την επίδρασή της στο δολάριο.

Συγκεκριμένα, σημείωσε ότι το πρόβλημα ενδέχεται να έχει δραστικές επιπτώσεις και απαιτεί «επείγουσα» δράση ώστε να αποτραπεί η κρίση χρέους και ένας δημοσιονομικός εκτροχιασμός.

Να σημειωθεί ότι η BlackRock είναι μια από τις πιο εξέχουσες εταιρείες διαχείρισης περιουσιακών στοιχείων στον πλανήτη, με σχεδόν 10 τρισεκατομμύρια δολάρια σε περιουσιακά στοιχεία υπό διαχείριση.

Ο επικεφαλής της, Fink δήλωσε πρόσφατα στο Forbes ότι η αύξηση του χρέους θα έχει τεράστιες επιπτώσεις στη χώρα συνολικά.

«Σε μία Αμερική με υψηλό χρέος θα ήταν επίσης πολύ πιο δύσκολο να καταπολεμηθεί ο πληθωρισμός, καθώς οι υπεύθυνοι χάραξης νομισματικής πολιτικής δεν θα μπορούσαν να αυξήσουν τα επιτόκια χωρίς να προσθέσουν δραματικά έναν ήδη μη βιώσιμο βάρος εξυπηρέτησης του χρέους», δήλωσε ο Larry Fink, επισημαίνοντας ότι οι δαπάνες για τα τοκοχρεολύσια διευρύνουν το δημοσιονομικό έλλειμμα.

Ωστόσο, ο επικεφαλής της BlackRock δεν είναι η μόνη από τις κύριες φωνές του χρηματοοικονομικού τομέα που μιλάει ανοιχτά για το ζήτημα του χρέους.

Ο διευθύνων σύμβουλος της JP Morgan & Chase, Jamie Dimon, χαρακτήρισε το ζήτημα του αμερικανικού χρέους την «πιο προβλέψιμη κρίση στην ιστορία».

Φτάνοντας τα 34 τρισεκατομμύρια δολάρια, το ζήτημα είναι έτοιμο να είναι ένα θέμα που θα μπορούσε να προκαλέσει καταστροφή για τις Ηνωμένες Πολιτείες τα επόμενα χρόνια.

Τοξικό για την παγκόσμια οικονομία το χρέος των ΗΠΑ

Οπως προειπώθηκε, τo χρέος των ΗΠΑ στα μάτια ολοένα και περισσότερων οικονομικών αναλυτών καθίσταται πλέον μη διαχειρίσιμο και τοξικό για την παγκόσμια οικονομία.

Το πρόβλημα είναι πολύπλευρο, αλλά η πηγή του σύμφωνα με τη κοινή λογική είναι οι υπερβολικές κρατικές δαπάνες και η απομάκρυνση από τον ενάρετο οικονομικό κύκλο, γραφου οι Robert P. Murphy και Jonathan Newman σε μια μελέτη του Mises Institute.

Ενώ συνήθως αυτό είναι φαινόμενο που παρατηρείται κατά τη διάρκεια κρίσεων, οι δαπάνες αυξάνονται με ανησυχητικό ρυθμό ακόμη και εκτός αυτών των περιόδων κρίσης.

Και τα φορολογικά έσοδα φαίνεται να υποχωρούν, πράγμα που σημαίνει διαρκώς αυξανόμενα ελλείμματα.

Οι κρατικές δαπάνες είχαν άνοδο κατά τη διάρκεια της κρίσης του 2020, αλλά ακόμη και αν αγνοηθούν οι συγκυριακές αυξήσεις, οι ετήσιες δαπάνες αυξήθηκαν κατά περίπου 1,6 τρισεκατομμύρια δολάρια από το 2019, ενώ οι φορολογικές εισπράξεις αυξήθηκαν μόνο κατά περίπου 600 δισεκατομμύρια δολάρια.

Η κυβέρνηση πρέπει να δανειστεί για να καλύψει τη διαφορά, η οποία έχει οδηγήσει σε ένα... βουνό χρέους.

Το συνολικό δημόσιο χρέος έχει εκτοξευθεί σε πάνω από 32 τρισεκατομμύρια δολάρια, που είναι πάνω από το 180% του ακαθάριστου εγχώριου προϊόντος (ΑΕΠ) σε πραγματικούς όρους.

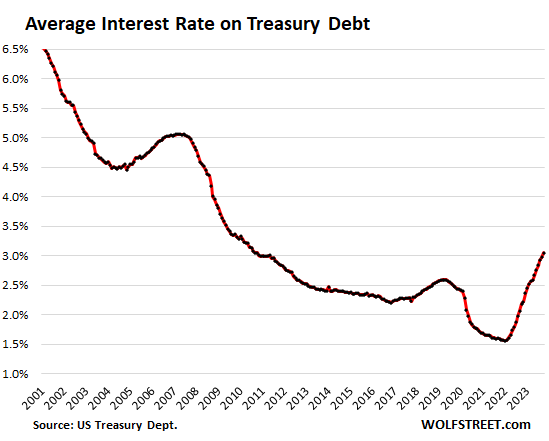

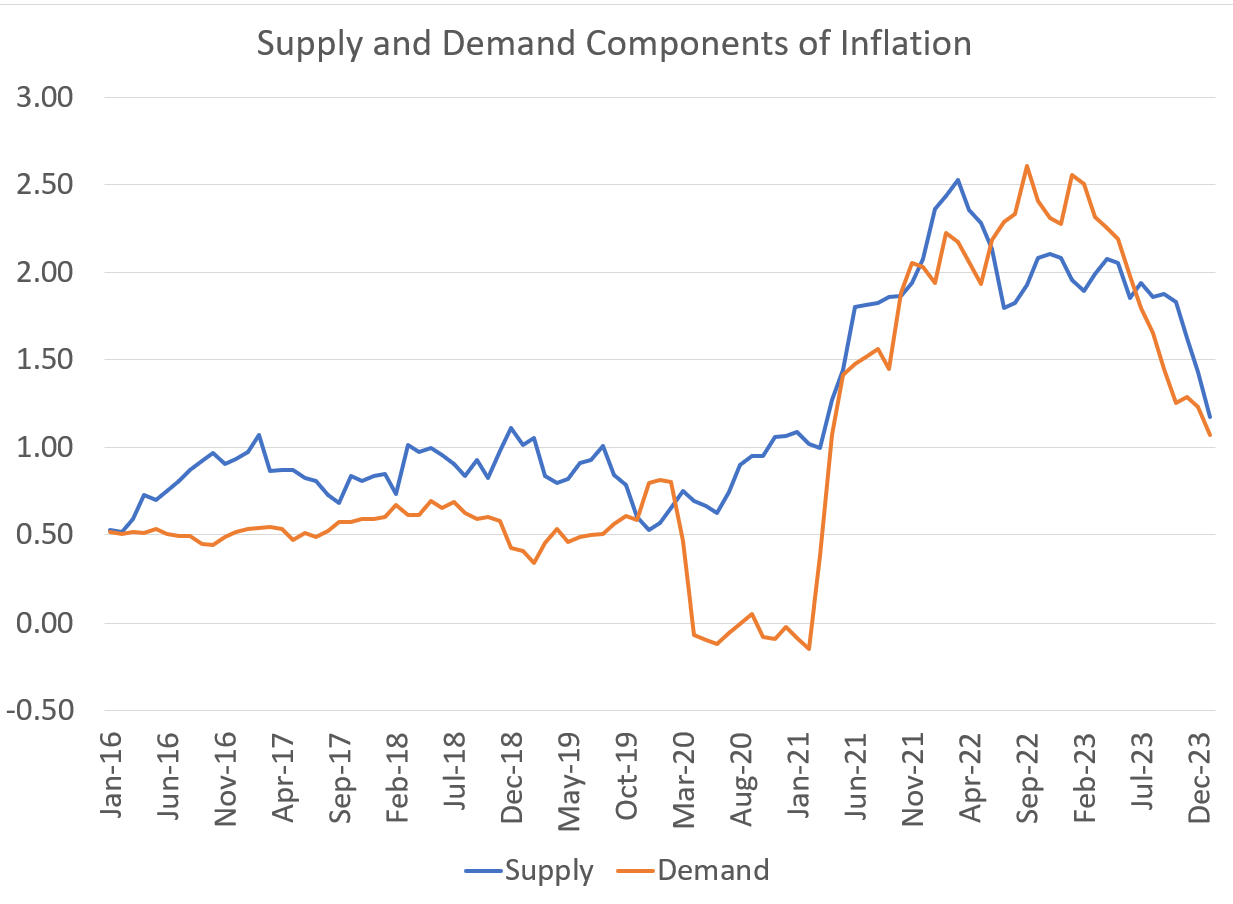

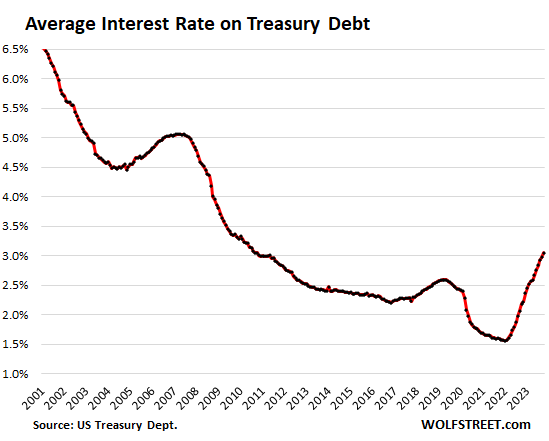

Λόγω της μη δημοτικότητας του πληθωρισμού ν και της αδυσώπητης τάσης της αγοράς να επαναφέρει τα επιτόκια στο ύψος που διαμορφώνεται με βάση τις προτιμήσεις των ανθρώπων σε πραγματικό χρόνο, η Fed ακολούθησε περιοριστική νομισματική πολιτική.

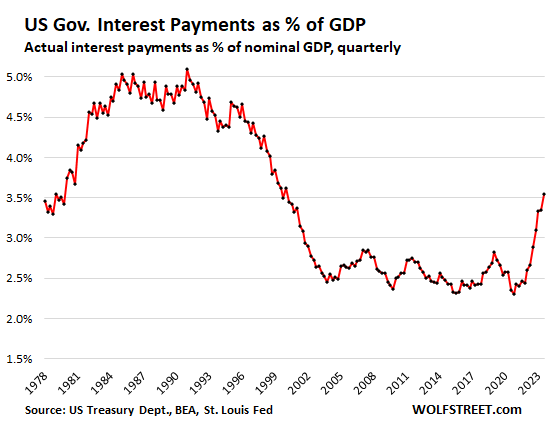

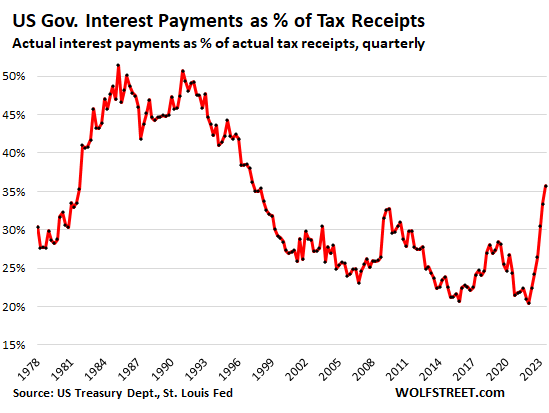

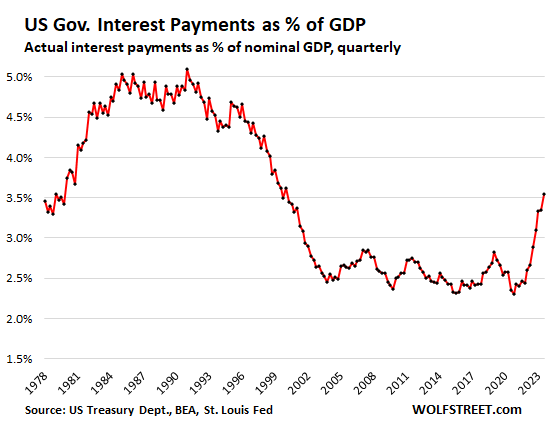

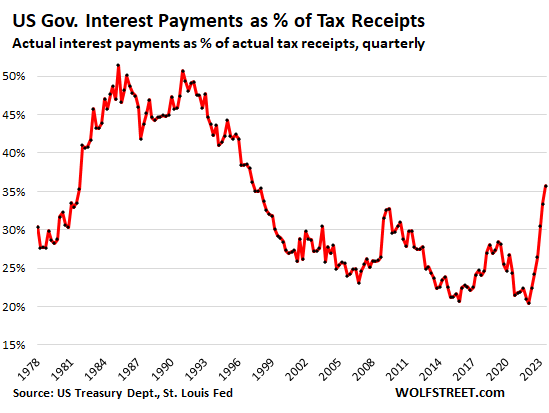

Αυτό, σε συνδυασμό με το τεράστιο μέγεθος του χρέους, έχει προκαλέσει την αύξηση των τόκων της κυβέρνησης σε πρωτοφανή ύψη.

Το 2020, οι πληρωμές τόκων ήταν λίγο πάνω από 500 δισεκατομμύρια δολάρια, αλλά έχουν σχεδόν διπλασιαστεί από τότε.

Οι προβλέψεις του Γραφείου Προϋπολογισμού του Κογκρέσου δείχνουν ότι αυτές οι πληρωμές τόκων θα καταλαμβάνουν όλο και μεγαλύτερα τμήματα του ομοσπονδιακού προϋπολογισμού, προκαλώντας περαιτέρω διόγκωση των ελλειμμάτων.

Η κυβέρνηση θα πρέπει να χρησιμοποιήσει περισσότερο χρέος για να αποπληρώσει προηγούμενα χρέη.

Πέρα από όλα αυτά, το Υπουργείο Οικονομικών των ΗΠΑ ξεμένει από αγοραστές για το χρέος του.

Η Fed, η οποία ήταν πάντα πρόθυμος αγοραστής του δημόσιου χρέους με το χρήμα που τυπώνει αφειδώς, εξεφορτώνεται χρεόγραφα του Υπουργείου Οικονομικών των ΗΠΑ από τον ισολογισμό της.

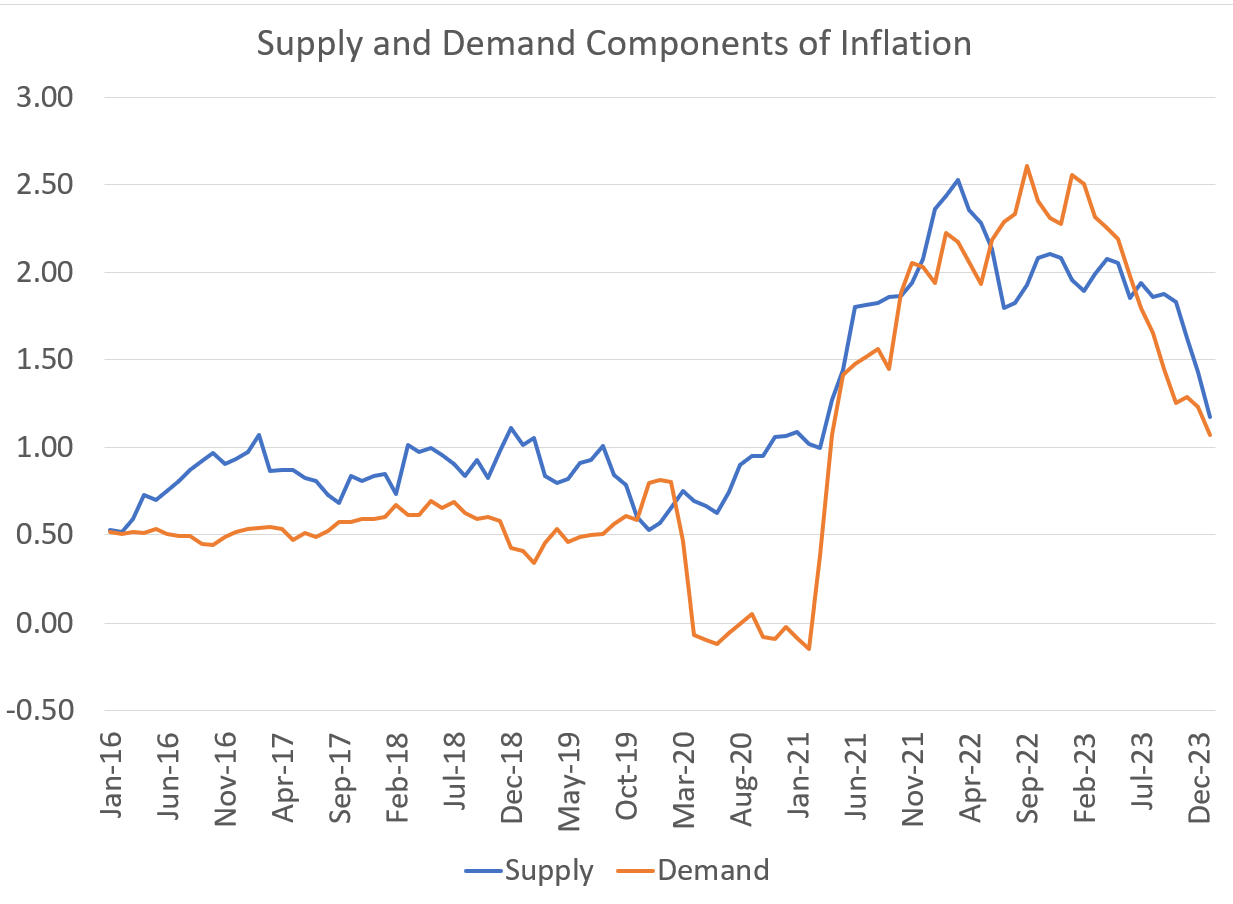

Δεν μπορεί να επαναλάβει τη δημιουργία εσόδων από το χρέος χωρίς να επιδεινώσει τον πληθωρισμό, ο οποίος εξακολουθεί να είναι πάνω από τον δηλωμένο στόχο του 2%.

Μειώνονται οι αγοραστές

Όπως και η Fed, ξένες κυβερνήσεις, όπως η Κίνα και η Ιαπωνία, μειώνουν επίσης τις αγορές τους σε ομόλογα αμερικανικά ομόλογα, αφήνοντας τις ΗΠΑ με μικρότερη πελατειακή βάση για το χρέος τους.

Όπως έδειξε οικονομολόγος ο Robert P. Murphy σε πρόσφατη ομιλία του, το ποσοστό του χρέους που κατέχουν ξένοι μειώνεται από το 2014.

Αυτό το φαινόμενο της υπερβολικής προσφοράς και της ελλιπούς ζήτησης ήρθε στο προσκήνιο σε μια δημοπρασία του Οκτωβρίου του Υπουργείου Οικονομικών που εξελίχθηκε σε φιάσκο όταν οι αποδόσεις των ομολόγων 30 ετών έφτασαν το 4,837 % και οι κύριοι διαπραγματευτές της έκδοης, που υποχρεούνται να αγοράσουν τυχόν υπολείμματα, έπρεπε να απορροφήσουν άνω του 18% του δημοπρατούμενου χρέους.

Έτσι, η όρεξη όλων για το δημόσιο χρέος των ΗΠΑ εξαντλείται, και αυτό περιλαμβάνει ξένους, τον… εκτυπωτή χρημάτων της ίδιας της κυβέρνησης και ευνοημένα χρηματοπιστωτικά ιδρύματα.

Τι σημαίνει αυτό για το επόμενο έτος, όταν θα λήξουν 7,6 τρισεκατομμύρια δολάρια δημόσιο χρέος;

Αυτό είναι σχεδόν το ένα τρίτο του συνόλου του ανεξόφλητου χρέους των ΗΠΑ, πράγμα που σημαίνει ότι μια... καταγίδα προσφοράςτου νομίσματος πρόκειται να μάβει χώρασε μια αγορά με ήδη μειωμένη ζήτηση.

Εάν η κυβέρνηση δεν αποφασίσει να μειώσει δραστικά τις δαπάνες θα πρέπει να αντικαταστήσει το χρέος που λήγει με περισσότερο νέο – και ακριβότερο - χρέος.

Χρεόγραφα δημοσίου που διακρατούνται από την Federal Reserve

Αποδυνάμωση του δολαρίου

Οι Ηνωμένες Πολιτείες αντιμετωπίζουν αναμφίβολα γεωπολιτική αναταραχή και τις ανησυχίες τους για τον πληθωρισμό.

Τα αυξανόμενα επιτόκια έχουν δημιουργήσει ένα μη βιώσιμο μοντέλο για τη χώρα και εν μέσω εκδίπλωςσης του σχεδίου αποδολαριοποίησης των BRICS, το δολάριο έχει αποδυναμωθεί σημαντικά τα τελευταία τέσσερα χρόνια.

Σύμφωνα με τα στοιχεία του Truflation, το δολάριο έχει χάσει το 25% της αγοραστικής του δύναμης από τις αρχές του 2020.

Αυτό σημανει ότι ένα δολάριο στη χώρα αξίζει μόλις 0,75 δολάρια αγαθών.

Αυτή η απόκλιση είναι υποπροϊόν της πληθωριστικής προσφοράς του νομίσματος και ερμηνεύει την επιδείνωση της κατάστασής του καθώς η διεθνής οικονομία αρχίζει να αυξάνει τη χρηματοοικονομική της διαφοροποίηση.

Το Γραφείο Προϋπολογισμού του Κογκρέσου, μια κυβερνητική υπηρεσία των ΗΠΑ, προειδοποίησε πρόσφατα για μια επικείμενη κρίση λόγω αδράνειας σχετικά με την ανησυχία για το χρέος.

Η πιο πρόσφατη μακροπρόθεσμη δημοσιονομική έκθεσή της κατέγραφε ότι η οικονομία αντιμετωπίζει «σημαντικό» δημοσιονομικό κίνδυνο από το συνεχιζόμενο πρότυπο άσκησης νοομισματικής πολιτικής.

Αυτή η πραγματικότητα έχει γίνει κατανοητή από τις Κεντρικές Τράπεζες σε όλο τον κόσμο.

Αυτές οι χώρες επέλεξαν να αυξήσουν τα αποθέματα χρυσού για να καταπολεμήσουν μια πιθανή κατάρρευση του δολαρίου ΗΠΑ. Στη συνέχεια, οι Ηνωμένες Πολιτείες δεν βρήκαν αναστολή στη διεθνή επικράτηση του δολαρίου, η οποία μειώνεται αργά.

Η γεωπολιτική ένταση προσθέτει μόνο την ανησυχία για την κατεύθυνση του δολαρίου.

Η καταπολέμηση του πληθωρισμού αντιμετωπίστηκε με πρωτοβουλίες στην κατεύθυνση της αποδολαριοποίησηςεκ μέρους της ομάδας των BRICS.

Οι εξελίξεις όσον αφορά το δολάριο, η εξέχουσα θέση των ψηφιακών περιουσιακών στοιχείων και άλλοι παράγοντες έχουν προκαλέσει σεισμικές αλλαγές στο παγκόσμιο χρηματοπιστωτικό σύστημα που θα γίνουν ευρύτερα αντιληπτές το επόμενο διάστημα.

Επομένως, η κυρίαρχη θέση του δολαρίου αντιμετωπίζει τελικά μια ανησυχητική πρόγνωση για το προσεχές διάστημα.

www.bankingnews.gr

Κατά τη διάρκεια του τελευταίου έτους, το δολάριο βρέθηκε αντιμέτωπο με ένα παγκόσμιο αφήγημα που αμφισβητεί την κυριαρχία του ως παγκόσμιο αποθεματικό και μέσο πραγματοποίησης των διεθνών συναλλαγών.

Αν και παραμένει το παγκόσμιο αποθεματικό, το εύθραυστο πλέον καθεστώς της κυριαρχίας του έχει απασχολήσει πλήθος χωρών.

Αυτό είχε ως αποτέλεσμα πολλοί να επιδιώξουν να διαφοροποιήσουν το μείγμα των συναλλαγματικών αποθεματικών τους και να προχωρήσουν σε αγορές χρυσού.

Αυτή η κατάσταση έχει επιτείνει μόνο την ανησυχία οικονομικών παραγόντων εντός των ΗΠΑ.

Πράγματι, εν μέσω εκδίπλωσης του σχεδίου των BRICS σχετικά με την αποδολαριοποίηση, ο διευθύνων σύμβουλος της BlackRock, , Larry Fink, προειδοποίησε για την κρίση χρέους των ΗΠΑ και την επίδρασή της στο δολάριο.

Συγκεκριμένα, σημείωσε ότι το πρόβλημα ενδέχεται να έχει δραστικές επιπτώσεις και απαιτεί «επείγουσα» δράση ώστε να αποτραπεί η κρίση χρέους και ένας δημοσιονομικός εκτροχιασμός.

Να σημειωθεί ότι η BlackRock είναι μια από τις πιο εξέχουσες εταιρείες διαχείρισης περιουσιακών στοιχείων στον πλανήτη, με σχεδόν 10 τρισεκατομμύρια δολάρια σε περιουσιακά στοιχεία υπό διαχείριση.

Ο επικεφαλής της, Fink δήλωσε πρόσφατα στο Forbes ότι η αύξηση του χρέους θα έχει τεράστιες επιπτώσεις στη χώρα συνολικά.

«Σε μία Αμερική με υψηλό χρέος θα ήταν επίσης πολύ πιο δύσκολο να καταπολεμηθεί ο πληθωρισμός, καθώς οι υπεύθυνοι χάραξης νομισματικής πολιτικής δεν θα μπορούσαν να αυξήσουν τα επιτόκια χωρίς να προσθέσουν δραματικά έναν ήδη μη βιώσιμο βάρος εξυπηρέτησης του χρέους», δήλωσε ο Larry Fink, επισημαίνοντας ότι οι δαπάνες για τα τοκοχρεολύσια διευρύνουν το δημοσιονομικό έλλειμμα.

Ωστόσο, ο επικεφαλής της BlackRock δεν είναι η μόνη από τις κύριες φωνές του χρηματοοικονομικού τομέα που μιλάει ανοιχτά για το ζήτημα του χρέους.

Ο διευθύνων σύμβουλος της JP Morgan & Chase, Jamie Dimon, χαρακτήρισε το ζήτημα του αμερικανικού χρέους την «πιο προβλέψιμη κρίση στην ιστορία».

Φτάνοντας τα 34 τρισεκατομμύρια δολάρια, το ζήτημα είναι έτοιμο να είναι ένα θέμα που θα μπορούσε να προκαλέσει καταστροφή για τις Ηνωμένες Πολιτείες τα επόμενα χρόνια.

Τοξικό για την παγκόσμια οικονομία το χρέος των ΗΠΑ

Οπως προειπώθηκε, τo χρέος των ΗΠΑ στα μάτια ολοένα και περισσότερων οικονομικών αναλυτών καθίσταται πλέον μη διαχειρίσιμο και τοξικό για την παγκόσμια οικονομία.

Το πρόβλημα είναι πολύπλευρο, αλλά η πηγή του σύμφωνα με τη κοινή λογική είναι οι υπερβολικές κρατικές δαπάνες και η απομάκρυνση από τον ενάρετο οικονομικό κύκλο, γραφου οι Robert P. Murphy και Jonathan Newman σε μια μελέτη του Mises Institute.

Ενώ συνήθως αυτό είναι φαινόμενο που παρατηρείται κατά τη διάρκεια κρίσεων, οι δαπάνες αυξάνονται με ανησυχητικό ρυθμό ακόμη και εκτός αυτών των περιόδων κρίσης.

Και τα φορολογικά έσοδα φαίνεται να υποχωρούν, πράγμα που σημαίνει διαρκώς αυξανόμενα ελλείμματα.

Οι κρατικές δαπάνες είχαν άνοδο κατά τη διάρκεια της κρίσης του 2020, αλλά ακόμη και αν αγνοηθούν οι συγκυριακές αυξήσεις, οι ετήσιες δαπάνες αυξήθηκαν κατά περίπου 1,6 τρισεκατομμύρια δολάρια από το 2019, ενώ οι φορολογικές εισπράξεις αυξήθηκαν μόνο κατά περίπου 600 δισεκατομμύρια δολάρια.

Η κυβέρνηση πρέπει να δανειστεί για να καλύψει τη διαφορά, η οποία έχει οδηγήσει σε ένα... βουνό χρέους.

Το συνολικό δημόσιο χρέος έχει εκτοξευθεί σε πάνω από 32 τρισεκατομμύρια δολάρια, που είναι πάνω από το 180% του ακαθάριστου εγχώριου προϊόντος (ΑΕΠ) σε πραγματικούς όρους.

Λόγω της μη δημοτικότητας του πληθωρισμού ν και της αδυσώπητης τάσης της αγοράς να επαναφέρει τα επιτόκια στο ύψος που διαμορφώνεται με βάση τις προτιμήσεις των ανθρώπων σε πραγματικό χρόνο, η Fed ακολούθησε περιοριστική νομισματική πολιτική.

Αυτό, σε συνδυασμό με το τεράστιο μέγεθος του χρέους, έχει προκαλέσει την αύξηση των τόκων της κυβέρνησης σε πρωτοφανή ύψη.

Το 2020, οι πληρωμές τόκων ήταν λίγο πάνω από 500 δισεκατομμύρια δολάρια, αλλά έχουν σχεδόν διπλασιαστεί από τότε.

Οι προβλέψεις του Γραφείου Προϋπολογισμού του Κογκρέσου δείχνουν ότι αυτές οι πληρωμές τόκων θα καταλαμβάνουν όλο και μεγαλύτερα τμήματα του ομοσπονδιακού προϋπολογισμού, προκαλώντας περαιτέρω διόγκωση των ελλειμμάτων.

Η κυβέρνηση θα πρέπει να χρησιμοποιήσει περισσότερο χρέος για να αποπληρώσει προηγούμενα χρέη.

Πέρα από όλα αυτά, το Υπουργείο Οικονομικών των ΗΠΑ ξεμένει από αγοραστές για το χρέος του.

Η Fed, η οποία ήταν πάντα πρόθυμος αγοραστής του δημόσιου χρέους με το χρήμα που τυπώνει αφειδώς, εξεφορτώνεται χρεόγραφα του Υπουργείου Οικονομικών των ΗΠΑ από τον ισολογισμό της.

Δεν μπορεί να επαναλάβει τη δημιουργία εσόδων από το χρέος χωρίς να επιδεινώσει τον πληθωρισμό, ο οποίος εξακολουθεί να είναι πάνω από τον δηλωμένο στόχο του 2%.

Μειώνονται οι αγοραστές

Όπως και η Fed, ξένες κυβερνήσεις, όπως η Κίνα και η Ιαπωνία, μειώνουν επίσης τις αγορές τους σε ομόλογα αμερικανικά ομόλογα, αφήνοντας τις ΗΠΑ με μικρότερη πελατειακή βάση για το χρέος τους.

Όπως έδειξε οικονομολόγος ο Robert P. Murphy σε πρόσφατη ομιλία του, το ποσοστό του χρέους που κατέχουν ξένοι μειώνεται από το 2014.

Αυτό το φαινόμενο της υπερβολικής προσφοράς και της ελλιπούς ζήτησης ήρθε στο προσκήνιο σε μια δημοπρασία του Οκτωβρίου του Υπουργείου Οικονομικών που εξελίχθηκε σε φιάσκο όταν οι αποδόσεις των ομολόγων 30 ετών έφτασαν το 4,837 % και οι κύριοι διαπραγματευτές της έκδοης, που υποχρεούνται να αγοράσουν τυχόν υπολείμματα, έπρεπε να απορροφήσουν άνω του 18% του δημοπρατούμενου χρέους.

Έτσι, η όρεξη όλων για το δημόσιο χρέος των ΗΠΑ εξαντλείται, και αυτό περιλαμβάνει ξένους, τον… εκτυπωτή χρημάτων της ίδιας της κυβέρνησης και ευνοημένα χρηματοπιστωτικά ιδρύματα.

Τι σημαίνει αυτό για το επόμενο έτος, όταν θα λήξουν 7,6 τρισεκατομμύρια δολάρια δημόσιο χρέος;

Αυτό είναι σχεδόν το ένα τρίτο του συνόλου του ανεξόφλητου χρέους των ΗΠΑ, πράγμα που σημαίνει ότι μια... καταγίδα προσφοράςτου νομίσματος πρόκειται να μάβει χώρασε μια αγορά με ήδη μειωμένη ζήτηση.

Εάν η κυβέρνηση δεν αποφασίσει να μειώσει δραστικά τις δαπάνες θα πρέπει να αντικαταστήσει το χρέος που λήγει με περισσότερο νέο – και ακριβότερο - χρέος.

Χρεόγραφα δημοσίου που διακρατούνται από την Federal Reserve

Αποδυνάμωση του δολαρίου

Οι Ηνωμένες Πολιτείες αντιμετωπίζουν αναμφίβολα γεωπολιτική αναταραχή και τις ανησυχίες τους για τον πληθωρισμό.

Τα αυξανόμενα επιτόκια έχουν δημιουργήσει ένα μη βιώσιμο μοντέλο για τη χώρα και εν μέσω εκδίπλωςσης του σχεδίου αποδολαριοποίησης των BRICS, το δολάριο έχει αποδυναμωθεί σημαντικά τα τελευταία τέσσερα χρόνια.

Σύμφωνα με τα στοιχεία του Truflation, το δολάριο έχει χάσει το 25% της αγοραστικής του δύναμης από τις αρχές του 2020.

Αυτό σημανει ότι ένα δολάριο στη χώρα αξίζει μόλις 0,75 δολάρια αγαθών.

Αυτή η απόκλιση είναι υποπροϊόν της πληθωριστικής προσφοράς του νομίσματος και ερμηνεύει την επιδείνωση της κατάστασής του καθώς η διεθνής οικονομία αρχίζει να αυξάνει τη χρηματοοικονομική της διαφοροποίηση.

Το Γραφείο Προϋπολογισμού του Κογκρέσου, μια κυβερνητική υπηρεσία των ΗΠΑ, προειδοποίησε πρόσφατα για μια επικείμενη κρίση λόγω αδράνειας σχετικά με την ανησυχία για το χρέος.

Η πιο πρόσφατη μακροπρόθεσμη δημοσιονομική έκθεσή της κατέγραφε ότι η οικονομία αντιμετωπίζει «σημαντικό» δημοσιονομικό κίνδυνο από το συνεχιζόμενο πρότυπο άσκησης νοομισματικής πολιτικής.

Αυτή η πραγματικότητα έχει γίνει κατανοητή από τις Κεντρικές Τράπεζες σε όλο τον κόσμο.

Αυτές οι χώρες επέλεξαν να αυξήσουν τα αποθέματα χρυσού για να καταπολεμήσουν μια πιθανή κατάρρευση του δολαρίου ΗΠΑ. Στη συνέχεια, οι Ηνωμένες Πολιτείες δεν βρήκαν αναστολή στη διεθνή επικράτηση του δολαρίου, η οποία μειώνεται αργά.

Η γεωπολιτική ένταση προσθέτει μόνο την ανησυχία για την κατεύθυνση του δολαρίου.

Η καταπολέμηση του πληθωρισμού αντιμετωπίστηκε με πρωτοβουλίες στην κατεύθυνση της αποδολαριοποίησηςεκ μέρους της ομάδας των BRICS.

Οι εξελίξεις όσον αφορά το δολάριο, η εξέχουσα θέση των ψηφιακών περιουσιακών στοιχείων και άλλοι παράγοντες έχουν προκαλέσει σεισμικές αλλαγές στο παγκόσμιο χρηματοπιστωτικό σύστημα που θα γίνουν ευρύτερα αντιληπτές το επόμενο διάστημα.

Επομένως, η κυρίαρχη θέση του δολαρίου αντιμετωπίζει τελικά μια ανησυχητική πρόγνωση για το προσεχές διάστημα.

www.bankingnews.gr

Σχόλια αναγνωστών