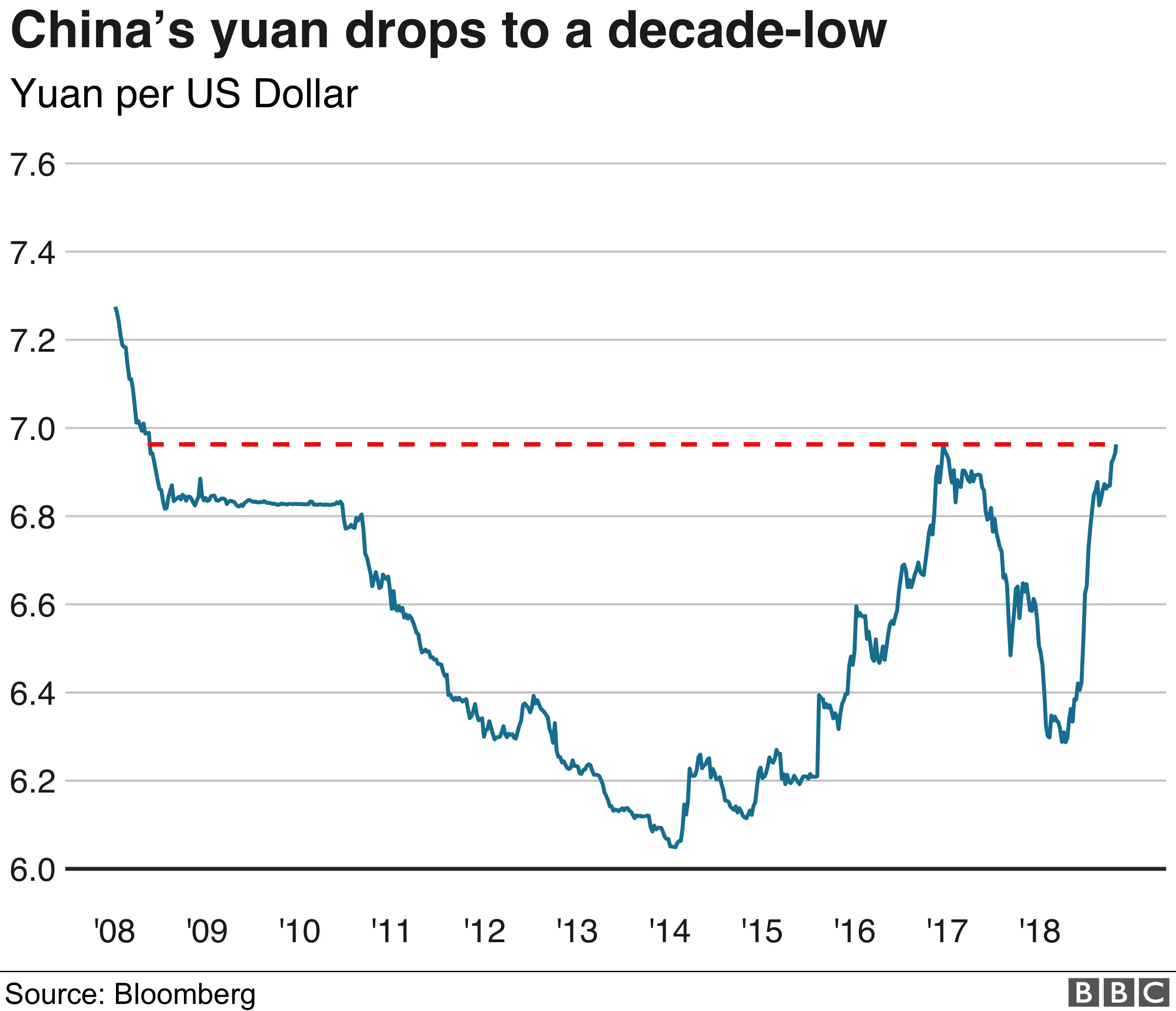

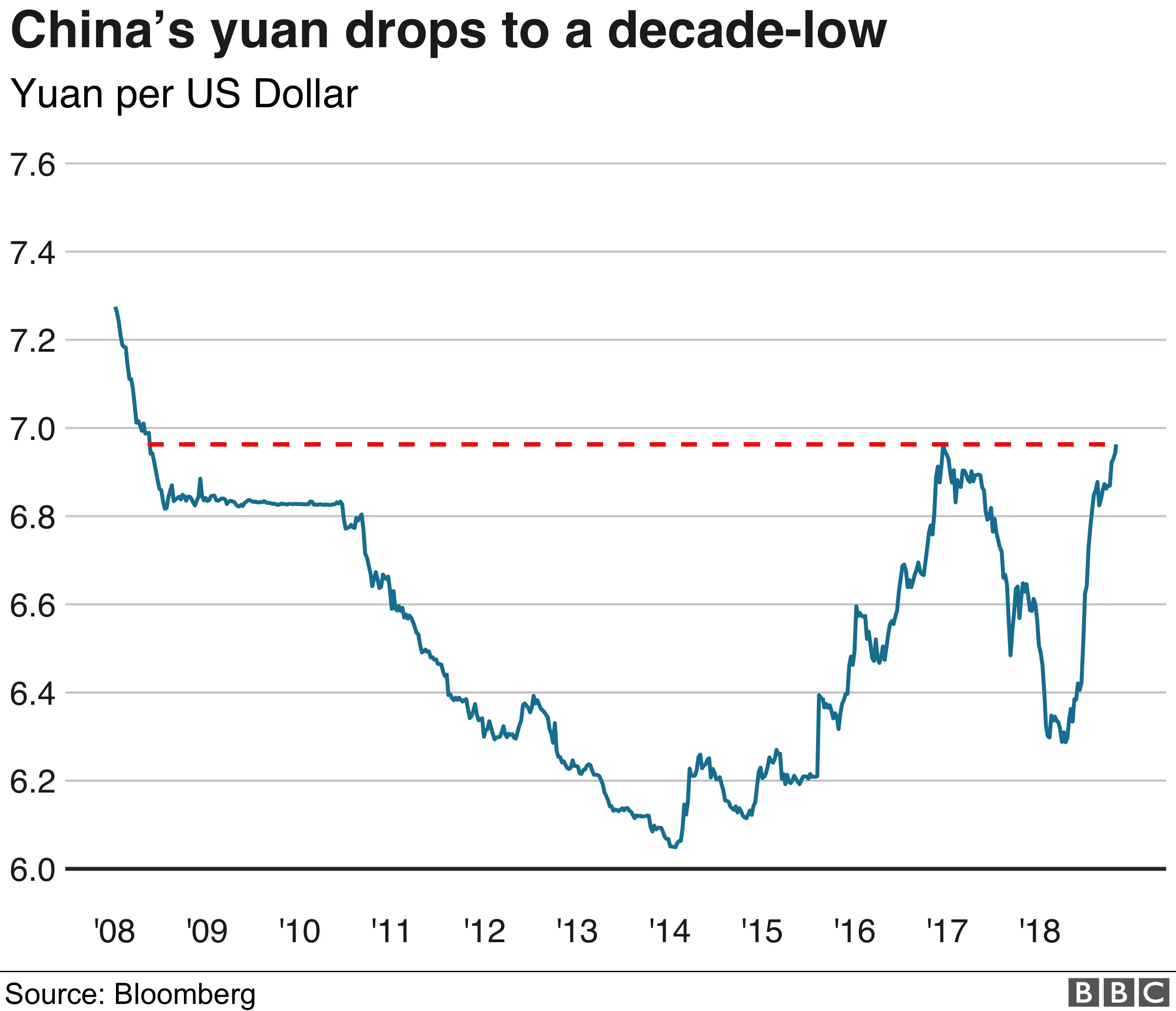

Η Λαϊκή Τράπεζα της Κίνας επέτρεψε την αποδυνάμωση της συναλλαγματικής ισοτιμίας του κινεζικού νομίσματος σε επίπεδα που δεν είχαν παρατηρηθεί από τον Ιανουάριο

H Κίνα προωθεί ενεργά το σχέδιό της για αποδολαριοποίηση, προωθώντας το γιουάν, ως το κυρίαρχο νόμισμα στο παγκόσμιο εμπόριο, αμφισβητώντας έμπρακτα τη μακροχρόνια κυριαρχία του δολαρίου ΗΠΑ.

Η πρόσφατη ανάλυση του Ιδρύματος Hinrich δείχνει την αυξημένη προσπάθεια της Κίνας να αναδείξει το γιουάν ως μέσο για τις διεθνείς συναλλαγές, υλοποιώντας τη βασική αρχή της αποδολαριοποίησης - τη μείωση της εξάρτησης από το δολάριο.

Σύμφωνα με την ανάλυση Bloomberg, η Κίνα κάποτε βασιζόταν σε μεγάλο βαθμό στο δολάριο για το εμπόριο.

Το 2010, το 83% του κινεζικού εμπορίου γινόταν σε δολάρια ΗΠΑ ενώ σήμερα φαίνεται να στρέφεται περισσότερο προς Ανατολάς και στη χρήση τοπικών νομισμάτων..

ΤΗ ίδια ώρα, σύμφωνα με δημοσίευμα του Forbes, τη Παρασκευή 24 Μαΐου 2024, η Λαϊκή Τράπεζα της Κίνας επέτρεψε την αποδυνάμωση της συναλλαγματικής ισοτιμίας σε επίπεδα που δεν είχαν παρατηρηθεί από τον Ιανουάριο.

Το χρονοδιάγραμμα είναι σημαντικό για τρεις λόγους: Έρχεται η κίνηση αυτή καθώς το ιαπωνικό γεν συνεχίζει να υποχωρεί, ο αποπληθωρισμός της Κίνας βαθαίνει και πλησιάζουν οι προεδρικές εκλογές στις ΗΠΑ.

Δεν είναι δύσκολο να συνδέσουμε τις... κουκκίδες μεταξύ αυτών των τριών δυναμικών, οι οποίες θα μπορούσαν τις επόμενες περίπου 165 ημέρες θα επηρεάσουν τα γεωπολιτικά δεδομένα.

Τότε είναι που οι Αμερικανοί κατευθύνονται στις κάλπες και αποφασίζουν αν θα επανεκλέξουν τον Joe Biden ή θα δώσουν στον Donald Trump μια δέυτερη προεδρία.

Εάν η Κίνα πρόκειται να αφήσει το γiουάν να αποδυναμωθεί για να ενισχύσει τις εξαγωγές, η οικονομία του Xi Jinping θα ανέβει στην εκλογική ατζέντα στις ΗΠΑ ενόψει της 5ης Νοεμβρίου.

Τίποτα δεν θα έβαζε περισσότεα προβλήματα στους Δημοκρατικούς του Βiden και τους Ρεπουμπλικάνους του Trump πιο γρήγορα από την υποτίμηση του γιουάν από την Κίνα.

Ο Trump από τη δεκαετία του 1980 ως επιχειρηματίας της Νέας Υόρκης, έχει εμμονή με την ιδέα ότι οι Ασιάτες κλέβουν θέσεις εργασίας.

Στη δεκαετία του 1980, ήταν η Ιαπωνία που «είχε ρουφήξει συστηματικά το αίμα από την Αμερική».

Σήμερα, η οικονομία του Xi είναι ο «κακός λύκος» για τα προβλήματα της αμερικανικής οικονομίας

Όχι ότι ο Biden τα πηγαίνει καλά με την Κίνα.

Παράδειγμα: οι δασμοί 100% που ο Biden μόλις χαστούκισε στα κινεζικά ηλεκτρικά οχήματα.

Αλλά το σχέδιο του Trump για συνολικούς φόρους 60% στα αγαθά της ηπειρωτικής χώρας θα αύξανε εκθετικά τα διακυβεύματα για το 2025 της Ασίας – και μετά.

Ένα ασθενέστερο γιουάν μπορεί να ωθήσει τον Trump να προχωρήσει ακόμη περισσότερο στους δασμούς στην Κίνα.

Ή ακόμη και να προσπαθεί να νικήσει την Κίνα στο δικό της παιχνίδι αποδυναμώνοντας το δολάριο.

Αν νομίζετε ότι αυτό ακούγεται υπερβολικό, ίσως να μην έχετε δώσει ιδιαίτερη προσοχή στην προεδρία του Trump το 2017-2021.

Η ομάδα του όχι μόνο εξέτασε την αποδυνάμωση του δολαρίου και την απόλυση του προέδρου της Ομοσπονδιακής Τράπεζας Jerome Powell, αλλά φέρεται να σκέφτηκε επίσης την ακύρωση μέρους του χρέους που κατείχε το Πεκίνο.

Από το 2016, ο Trump υπαινίσσεται πού και πού ότι μπορεί να καταστήσει αναξιόχρεες τις ΗΠΑ.

Ένα ασθενέστερο γουάν θα εβαζε δυσεπίλυτα προβλήματα και στον Λευκό Οίκο του Biden.

Η υπουργός Οικονομικών Janet Yellen θα προσθέσει σχεδόν σίγουρα την Κίνα στη λίστα όσων χειραγωγούν τις συναλλαγματικές ισοτιμίες σύντομο χρονικό διάστημα.

Ως εκ τούτου, οι φόβοι ότι ο Xi μπορεί να θεωρήσει ότι είναι σοφό να πιέσει το γιουάν χαμηλότερα μπορεί να είναι υπερβολικοί.

Σίγουρα, καμία νομισματική πολιτική δεν θα ωθούσε στην οικονομία της Κίνας και δεν θα σταθεροποιούσε τις τιμές καταναλωτή γρηγορότερα από μια ασθενέστερη συναλλαγματική ισοτιμία.

Αλλά αν σκεφτείτε το κόστος - συμπεριλαμβανομένης της πρόκλησης μεγαλύτερου εμπορικού πολέμου με την Ουάσιγκτον - οι σκοποί μπορεί να μην δικαιολογούν τα μέσα.

Πρώτον, η πτώση του γιουάν μπορεί να επιδεινώσει τους κινδύνους χρεοκοπίας μεταξύ των κατασκευαστών ακινήτων της Κίνας, πολλές από τις οποίες φέρουν σημαντικό χρέος εκτός χώρας.

Το τελευταίο πράγμα που θέλουν οι υπεύθυνοι για τη χάραξη πολιτικής είναι μια άλλη καταστροφή που μοιάζει με την Evergrande Group στα χέρια τους.

Για ένα άλλο, μπορεί να σπαταλήσει οκτώ χρόνια προόδου στη διεθνοποίηση του γιουάν.

Από το 2016, μια σημαντική προτεραιότητα του Xi είναι η αύξηση της χρήσης του νομίσματος στο παγκόσμιο εμπόριο και τη χρηματοδότηση.

Εκείνη τη χρονιά, η Κίνα κέρδισε το γιουάν μια πολυπόθητη θέση στο καλάθι των «ειδικών τραβηκτικών δικαιωμάτων» του Διεθνούς Νομισματικού Ταμείου.

Η ένταξη του δολαρίου, του γιεν, του ευρώ και της λίρας έβαλε το γιουάν σε μια πορεία προς το καθεστώς του αποθεματικού νομίσματος.

Έκτοτε, η χρήση του γιουάν στις διεθνείς πληρωμές αυξάνεται σταθερά.

Το μερίδιό του στις συναλλαγές που αφορούσαν την παγκόσμια υπηρεσία χρηματοοικονομικών μηνυμάτων Swift ήταν 4,7% τον Μάρτιο.

Το γιουάν είναι πλέον το τέταρτο νόμισμα με τις περισσότερες συναλλαγές.

Επίσης, οι προσπάθειες για την εκτόπιση του δολαρίου ως τον ακρογωνιαίο λίθο των παγκόσμιων συναλλαγών προχωρούν με ταχύτητα.

Το gambit έχει πολλούς θιασώτες, από τη Βραζιλία, τη Ρωσία, την Ινδία, την Κίνα και τη Νότια Αφρική, τους BRICS, μαζί με τη Σαουδική Αραβία και τα Ηνωμένα Αραβικά Εμιράτα.

Η υποτίμηση του γιουάν θα μπορούσε να ανακόψει τις προσπάθειες αποδολαριοποίησης.

Ωστόσο, οι ελιγμοί της PBOC αυτή την εβδομάδα προκάλεσαν εικασίες για πιθανή αλλαγή στην προσέγγιση του Πεκίνου για τον τερματισμό του αποπληθωρισμού.

Η κίνησή της την Πέμπτη να μειώσει το επιτόκιο σταθεροποίησης του γιουάν στα 7,1098 ανά δολάριο, το πιο αδύναμο από τις 23 Ιανουαρίου, συγκεντρώνει πράγματι πολλή προσοχή.

«Η ασθενέστερη επιδιόρθωση του κινεζικού νομίσματος θα μπορούσε να ερμηνευθεί ως μεγαλύτερη ανοχή PBOC για να επιτρέψει στο νόμισμα να αποδυναμωθεί σύμφωνα με τα αντίστοιχα περιφερειακά», έγραψαν οι αναλυτές της UBS σε ένα σημείωμα.

«Η πρόκληση για το PBOC είναι να βρει την ισορροπία μεταξύ ενός ευνοϊκού επιπέδου νομίσματος στην ανάπτυξη, χωρίς να οδηγήσει σε εκροές κεφαλαίων».

Όσο δύσκολο κι αν είναι να βρεθεί αυτή η ισορροπία, ο Xi μπορεί να θεωρήσει ότι αξίζει να αναλάβειο τον κίνδυνο.

Το Κομμουνιστικό Κόμμα του Xi επιθυμεί να τερματίσει τη συζήτηση για την μεταπτωση της Κίνας σε έναν ιαπωνικού τύπου στασιμοπληθωρισμό.

Εδώ, μια πιο συμφέρουσα συναλλαγματική ισοτιμία θα μπορούσε να είναι ακριβώς το πράγμα.

Και λαμβάνοντας υπόψη την πτώση του γεν κατά 11% μέχρι στιγμής φέτος.

Το Πεκίνο μπορεί να αποφασίσει ότι έχει κάποια γεωπολιτική κάλυψη για να... μαλακώσει το γιουάν.

Πόσο μακριά θα μπορούσε να φτάσει η ομάδα Biden για να επικρίνει την Κίνα όταν η σταθερή σύμμαχος των ΗΠΑ, η Ιαπωνία, ακολουθεί τις δικές της πολιτικές που αναδεικνύουν την οικονομική της αδυναμία.

Μόνο ο χρόνος θα δείξει πώς θα εξελιχθούν όλα αυτά.

Ωστόσο, καθώς αυξάνονται οι πιθανότητες να εισέλθει η Κίνα σε έναν αγώνα μείωσης των συναλλαγματικών ισοτιμιών, αυξάνονται και οι χρηματοοικονομικοί και πολιτικοί κίνδυνοι σε όλο τον κόσμο.

Οι γενικότερες εξελίξεις

Μέχρι το 2023, η Κίνα θα διεξάγει το 48% του εμπορίου της σε ρενμίνμπι, ξεπερνώντας τη χρήση του δολαρίου ΗΠΑ για πρώτη φορά.

Αυτό σηματοδοτεί μια σημαντική στροφή ως προς τις γενικότερες ισορροπίες στη νομισματική πολιτική και την κυριαρχία του δολαρίου μετά τη συμφωνία του Bretton Woods το 1944 που δημιουργησε αυτό που έχει αποκληθεί το“υπερβολικό νομισματικό προνόμιο” του δολαρίου.

Η Goldman Sachs σημειώνει μια σημαντική αλλαγή στο επενδυτικό κλίμα προς το γιουάν.

Το γιουάν, που θεωρείται όλο και περισσότερο ως βιώσιμη εναλλακτική λύση στο δολάριο, έχει κερδίσει δημοτικότητα καθώς οι επενδυτές ανταλλάσσουν περιουσιακά στοιχεία σε γιουάν, ενισχύοντας την παγκόσμια αποδοχή του.

Η ανάπτυξη του εξωτερικού εμπορίου σε τίτλους σε γιουάν ήταν ένας κρίσιμος παράγοντας.

Το 2021, οι διασυνοριακές πληρωμές σε γιουάν που σχετίζονται με επενδύσεις σε μετοχές και ομόλογα έφτασαν τα 21 τρισεκατομμύρια γιουάν (2,9 τρισεκατομμύρια δολάρια), ενώ οι συνολικές διασυνοριακές πληρωμές που καταγράφονται στο δείκτη τρεχουσών συναλλαγών, συμπεριλαμβανομένων του εμπορίου αγαθών και υπηρεσιών, ανήλθαν σε 7,9 τρισεκατομμύρια γιουάν.

Αυτή η μετατόπιση θέτει την κυριαρχία του δολαρίου εν αμφιβόλω.

Η αυξανόμενη αποδοχή του γιουάν, που υποστηρίζεται ιδιαίτερα από τη συμμαχία BRICS, απειλεί την παγκόσμια θέση του δολαρίου ΗΠΑ.

Επιπλέον, το αυξανόμενο χρέος των ΗΠΑ, κοντά στα 35 τρισεκατομμύρια δολάρια, εντείνει τα σχέδια για αποδολαριοποίηση.

Η επέκταση στο διεθνές εμπόριο

Πριν από δεκαετίες, η κυριαρχία του δολαρίου ΗΠΑ ήταν αδιαμφισβήτητη.

Σήμερα, η άνοδος των πολυπολικών νομισμάτων επιτρέπει σε άλλα έθνη να ανταγωνιστούν.

Αν και είναι απίθανη η πλήρης κατάρρευση του δολαρίου με βάση τα σημερικά δεδομένα , η παγκόσμια επιρροή του θα μπορούσε να μειωθεί σημαντικά.

Οι φιλοδοξίες της Κίνας για το γουάν, που υποστηρίζονται από τη συμμαχία της με τους BRICS, υποδηλώνουν μια πιθανή αλλαγή στο διεθνές νομισματικό τοπίο. Εάν αυτές οι τάσεις συνεχιστούν, η θέση του δολαρίου ΗΠΑ ως το κορυφαίο εμπορικό νόμισμα στον κόσμο θα μπορούσε να τεθεί σοβαρά υπό αμφισβήτηση.

Το δολάριο των Ηνωμένων Πολιτειών υφίσταται ακόμη ένα πλήγμα καθώς το διμερές εμπόριο των χωρών BRICS σε τοπικά νομίσματα έχει φτάσει σε υψηλό

ρεκόρ.

Σύμφωνα με το Πρακτορείο Ειδήσεων της Emirates, οι οικονομικές ανταλλαγές μεταξύ δύο από τις πιο γνωστές χώρες του μπλοκ ξεπέρασαν τα 50

δισεκατομμύρια δολάρια για πρώτη φορά.ο.

Το διμερές εμπόριο μεταξύ Ρωσίας και Ινδίας που έσπασε ρεκόρ έφτασε τα 17,5 δισεκατομμύρια δολάρια το πρώτο τρίμηνο του τρέχοντος έτους.

Οι συναλλαγές μεταξύ τους στο τοπικό τους νόμισμα αυξήθηκαν επίσης κατά περισσότερο από 5%, επηρεάζοντας τη θέση του δολαρίου ΗΠΑ στην παγκόσμια

οικονομία.

Η Ρωσία εξήγαγε αγαθά αξίας άνω των 16 δισεκατομμυρίων δολαρίων στην Ινδία το πρώτο τρίμηνο, ενώ οι εξαγωγές της Ινδίας ξεπέρασαν το 1 δισεκατομμύριο

δολάρια, σημειώνοντας αύξηση 22% σε σύγκριση με πέρυσι.

Επιπλέον, σύμφωνα με αναφορές, οι χώρες BRICS αναπτύσσουν επί του παρόντος το δικό τους νόμισμα, το οποίο θα βοηθήσει στην ταχεία παρακολούθηση

πολλών από τις πρωτοβουλίες τους για αποδολαριοποίηση.

Βρισκόμαστε στη εκκίνηση ενός ολοκληρωτικού νομισματικού πολέμου η κατάληξη του οποίου θα καθορίσει τις συνθήκες της παγκόσμια οικονομική ηγεμονίας.

www.bankingnews.gr

Η πρόσφατη ανάλυση του Ιδρύματος Hinrich δείχνει την αυξημένη προσπάθεια της Κίνας να αναδείξει το γιουάν ως μέσο για τις διεθνείς συναλλαγές, υλοποιώντας τη βασική αρχή της αποδολαριοποίησης - τη μείωση της εξάρτησης από το δολάριο.

Σύμφωνα με την ανάλυση Bloomberg, η Κίνα κάποτε βασιζόταν σε μεγάλο βαθμό στο δολάριο για το εμπόριο.

Το 2010, το 83% του κινεζικού εμπορίου γινόταν σε δολάρια ΗΠΑ ενώ σήμερα φαίνεται να στρέφεται περισσότερο προς Ανατολάς και στη χρήση τοπικών νομισμάτων..

ΤΗ ίδια ώρα, σύμφωνα με δημοσίευμα του Forbes, τη Παρασκευή 24 Μαΐου 2024, η Λαϊκή Τράπεζα της Κίνας επέτρεψε την αποδυνάμωση της συναλλαγματικής ισοτιμίας σε επίπεδα που δεν είχαν παρατηρηθεί από τον Ιανουάριο.

Το χρονοδιάγραμμα είναι σημαντικό για τρεις λόγους: Έρχεται η κίνηση αυτή καθώς το ιαπωνικό γεν συνεχίζει να υποχωρεί, ο αποπληθωρισμός της Κίνας βαθαίνει και πλησιάζουν οι προεδρικές εκλογές στις ΗΠΑ.

Δεν είναι δύσκολο να συνδέσουμε τις... κουκκίδες μεταξύ αυτών των τριών δυναμικών, οι οποίες θα μπορούσαν τις επόμενες περίπου 165 ημέρες θα επηρεάσουν τα γεωπολιτικά δεδομένα.

Τότε είναι που οι Αμερικανοί κατευθύνονται στις κάλπες και αποφασίζουν αν θα επανεκλέξουν τον Joe Biden ή θα δώσουν στον Donald Trump μια δέυτερη προεδρία.

Εάν η Κίνα πρόκειται να αφήσει το γiουάν να αποδυναμωθεί για να ενισχύσει τις εξαγωγές, η οικονομία του Xi Jinping θα ανέβει στην εκλογική ατζέντα στις ΗΠΑ ενόψει της 5ης Νοεμβρίου.

Τίποτα δεν θα έβαζε περισσότεα προβλήματα στους Δημοκρατικούς του Βiden και τους Ρεπουμπλικάνους του Trump πιο γρήγορα από την υποτίμηση του γιουάν από την Κίνα.

Ο Trump από τη δεκαετία του 1980 ως επιχειρηματίας της Νέας Υόρκης, έχει εμμονή με την ιδέα ότι οι Ασιάτες κλέβουν θέσεις εργασίας.

Στη δεκαετία του 1980, ήταν η Ιαπωνία που «είχε ρουφήξει συστηματικά το αίμα από την Αμερική».

Σήμερα, η οικονομία του Xi είναι ο «κακός λύκος» για τα προβλήματα της αμερικανικής οικονομίας

Όχι ότι ο Biden τα πηγαίνει καλά με την Κίνα.

Παράδειγμα: οι δασμοί 100% που ο Biden μόλις χαστούκισε στα κινεζικά ηλεκτρικά οχήματα.

Αλλά το σχέδιο του Trump για συνολικούς φόρους 60% στα αγαθά της ηπειρωτικής χώρας θα αύξανε εκθετικά τα διακυβεύματα για το 2025 της Ασίας – και μετά.

Ένα ασθενέστερο γιουάν μπορεί να ωθήσει τον Trump να προχωρήσει ακόμη περισσότερο στους δασμούς στην Κίνα.

Ή ακόμη και να προσπαθεί να νικήσει την Κίνα στο δικό της παιχνίδι αποδυναμώνοντας το δολάριο.

Αν νομίζετε ότι αυτό ακούγεται υπερβολικό, ίσως να μην έχετε δώσει ιδιαίτερη προσοχή στην προεδρία του Trump το 2017-2021.

Η ομάδα του όχι μόνο εξέτασε την αποδυνάμωση του δολαρίου και την απόλυση του προέδρου της Ομοσπονδιακής Τράπεζας Jerome Powell, αλλά φέρεται να σκέφτηκε επίσης την ακύρωση μέρους του χρέους που κατείχε το Πεκίνο.

Από το 2016, ο Trump υπαινίσσεται πού και πού ότι μπορεί να καταστήσει αναξιόχρεες τις ΗΠΑ.

Ένα ασθενέστερο γουάν θα εβαζε δυσεπίλυτα προβλήματα και στον Λευκό Οίκο του Biden.

Η υπουργός Οικονομικών Janet Yellen θα προσθέσει σχεδόν σίγουρα την Κίνα στη λίστα όσων χειραγωγούν τις συναλλαγματικές ισοτιμίες σύντομο χρονικό διάστημα.

Ως εκ τούτου, οι φόβοι ότι ο Xi μπορεί να θεωρήσει ότι είναι σοφό να πιέσει το γιουάν χαμηλότερα μπορεί να είναι υπερβολικοί.

Σίγουρα, καμία νομισματική πολιτική δεν θα ωθούσε στην οικονομία της Κίνας και δεν θα σταθεροποιούσε τις τιμές καταναλωτή γρηγορότερα από μια ασθενέστερη συναλλαγματική ισοτιμία.

Αλλά αν σκεφτείτε το κόστος - συμπεριλαμβανομένης της πρόκλησης μεγαλύτερου εμπορικού πολέμου με την Ουάσιγκτον - οι σκοποί μπορεί να μην δικαιολογούν τα μέσα.

Πρώτον, η πτώση του γιουάν μπορεί να επιδεινώσει τους κινδύνους χρεοκοπίας μεταξύ των κατασκευαστών ακινήτων της Κίνας, πολλές από τις οποίες φέρουν σημαντικό χρέος εκτός χώρας.

Το τελευταίο πράγμα που θέλουν οι υπεύθυνοι για τη χάραξη πολιτικής είναι μια άλλη καταστροφή που μοιάζει με την Evergrande Group στα χέρια τους.

Για ένα άλλο, μπορεί να σπαταλήσει οκτώ χρόνια προόδου στη διεθνοποίηση του γιουάν.

Από το 2016, μια σημαντική προτεραιότητα του Xi είναι η αύξηση της χρήσης του νομίσματος στο παγκόσμιο εμπόριο και τη χρηματοδότηση.

Εκείνη τη χρονιά, η Κίνα κέρδισε το γιουάν μια πολυπόθητη θέση στο καλάθι των «ειδικών τραβηκτικών δικαιωμάτων» του Διεθνούς Νομισματικού Ταμείου.

Η ένταξη του δολαρίου, του γιεν, του ευρώ και της λίρας έβαλε το γιουάν σε μια πορεία προς το καθεστώς του αποθεματικού νομίσματος.

Έκτοτε, η χρήση του γιουάν στις διεθνείς πληρωμές αυξάνεται σταθερά.

Το μερίδιό του στις συναλλαγές που αφορούσαν την παγκόσμια υπηρεσία χρηματοοικονομικών μηνυμάτων Swift ήταν 4,7% τον Μάρτιο.

Το γιουάν είναι πλέον το τέταρτο νόμισμα με τις περισσότερες συναλλαγές.

Επίσης, οι προσπάθειες για την εκτόπιση του δολαρίου ως τον ακρογωνιαίο λίθο των παγκόσμιων συναλλαγών προχωρούν με ταχύτητα.

Το gambit έχει πολλούς θιασώτες, από τη Βραζιλία, τη Ρωσία, την Ινδία, την Κίνα και τη Νότια Αφρική, τους BRICS, μαζί με τη Σαουδική Αραβία και τα Ηνωμένα Αραβικά Εμιράτα.

Η υποτίμηση του γιουάν θα μπορούσε να ανακόψει τις προσπάθειες αποδολαριοποίησης.

Ωστόσο, οι ελιγμοί της PBOC αυτή την εβδομάδα προκάλεσαν εικασίες για πιθανή αλλαγή στην προσέγγιση του Πεκίνου για τον τερματισμό του αποπληθωρισμού.

Η κίνησή της την Πέμπτη να μειώσει το επιτόκιο σταθεροποίησης του γιουάν στα 7,1098 ανά δολάριο, το πιο αδύναμο από τις 23 Ιανουαρίου, συγκεντρώνει πράγματι πολλή προσοχή.

«Η ασθενέστερη επιδιόρθωση του κινεζικού νομίσματος θα μπορούσε να ερμηνευθεί ως μεγαλύτερη ανοχή PBOC για να επιτρέψει στο νόμισμα να αποδυναμωθεί σύμφωνα με τα αντίστοιχα περιφερειακά», έγραψαν οι αναλυτές της UBS σε ένα σημείωμα.

«Η πρόκληση για το PBOC είναι να βρει την ισορροπία μεταξύ ενός ευνοϊκού επιπέδου νομίσματος στην ανάπτυξη, χωρίς να οδηγήσει σε εκροές κεφαλαίων».

Όσο δύσκολο κι αν είναι να βρεθεί αυτή η ισορροπία, ο Xi μπορεί να θεωρήσει ότι αξίζει να αναλάβειο τον κίνδυνο.

Το Κομμουνιστικό Κόμμα του Xi επιθυμεί να τερματίσει τη συζήτηση για την μεταπτωση της Κίνας σε έναν ιαπωνικού τύπου στασιμοπληθωρισμό.

Εδώ, μια πιο συμφέρουσα συναλλαγματική ισοτιμία θα μπορούσε να είναι ακριβώς το πράγμα.

Και λαμβάνοντας υπόψη την πτώση του γεν κατά 11% μέχρι στιγμής φέτος.

Το Πεκίνο μπορεί να αποφασίσει ότι έχει κάποια γεωπολιτική κάλυψη για να... μαλακώσει το γιουάν.

Πόσο μακριά θα μπορούσε να φτάσει η ομάδα Biden για να επικρίνει την Κίνα όταν η σταθερή σύμμαχος των ΗΠΑ, η Ιαπωνία, ακολουθεί τις δικές της πολιτικές που αναδεικνύουν την οικονομική της αδυναμία.

Μόνο ο χρόνος θα δείξει πώς θα εξελιχθούν όλα αυτά.

Ωστόσο, καθώς αυξάνονται οι πιθανότητες να εισέλθει η Κίνα σε έναν αγώνα μείωσης των συναλλαγματικών ισοτιμιών, αυξάνονται και οι χρηματοοικονομικοί και πολιτικοί κίνδυνοι σε όλο τον κόσμο.

Οι γενικότερες εξελίξεις

Μέχρι το 2023, η Κίνα θα διεξάγει το 48% του εμπορίου της σε ρενμίνμπι, ξεπερνώντας τη χρήση του δολαρίου ΗΠΑ για πρώτη φορά.

Αυτό σηματοδοτεί μια σημαντική στροφή ως προς τις γενικότερες ισορροπίες στη νομισματική πολιτική και την κυριαρχία του δολαρίου μετά τη συμφωνία του Bretton Woods το 1944 που δημιουργησε αυτό που έχει αποκληθεί το“υπερβολικό νομισματικό προνόμιο” του δολαρίου.

Η Goldman Sachs σημειώνει μια σημαντική αλλαγή στο επενδυτικό κλίμα προς το γιουάν.

Το γιουάν, που θεωρείται όλο και περισσότερο ως βιώσιμη εναλλακτική λύση στο δολάριο, έχει κερδίσει δημοτικότητα καθώς οι επενδυτές ανταλλάσσουν περιουσιακά στοιχεία σε γιουάν, ενισχύοντας την παγκόσμια αποδοχή του.

Η ανάπτυξη του εξωτερικού εμπορίου σε τίτλους σε γιουάν ήταν ένας κρίσιμος παράγοντας.

Το 2021, οι διασυνοριακές πληρωμές σε γιουάν που σχετίζονται με επενδύσεις σε μετοχές και ομόλογα έφτασαν τα 21 τρισεκατομμύρια γιουάν (2,9 τρισεκατομμύρια δολάρια), ενώ οι συνολικές διασυνοριακές πληρωμές που καταγράφονται στο δείκτη τρεχουσών συναλλαγών, συμπεριλαμβανομένων του εμπορίου αγαθών και υπηρεσιών, ανήλθαν σε 7,9 τρισεκατομμύρια γιουάν.

Αυτή η μετατόπιση θέτει την κυριαρχία του δολαρίου εν αμφιβόλω.

Η αυξανόμενη αποδοχή του γιουάν, που υποστηρίζεται ιδιαίτερα από τη συμμαχία BRICS, απειλεί την παγκόσμια θέση του δολαρίου ΗΠΑ.

Επιπλέον, το αυξανόμενο χρέος των ΗΠΑ, κοντά στα 35 τρισεκατομμύρια δολάρια, εντείνει τα σχέδια για αποδολαριοποίηση.

Η επέκταση στο διεθνές εμπόριο

Πριν από δεκαετίες, η κυριαρχία του δολαρίου ΗΠΑ ήταν αδιαμφισβήτητη.

Σήμερα, η άνοδος των πολυπολικών νομισμάτων επιτρέπει σε άλλα έθνη να ανταγωνιστούν.

Αν και είναι απίθανη η πλήρης κατάρρευση του δολαρίου με βάση τα σημερικά δεδομένα , η παγκόσμια επιρροή του θα μπορούσε να μειωθεί σημαντικά.

Οι φιλοδοξίες της Κίνας για το γουάν, που υποστηρίζονται από τη συμμαχία της με τους BRICS, υποδηλώνουν μια πιθανή αλλαγή στο διεθνές νομισματικό τοπίο. Εάν αυτές οι τάσεις συνεχιστούν, η θέση του δολαρίου ΗΠΑ ως το κορυφαίο εμπορικό νόμισμα στον κόσμο θα μπορούσε να τεθεί σοβαρά υπό αμφισβήτηση.

Το δολάριο των Ηνωμένων Πολιτειών υφίσταται ακόμη ένα πλήγμα καθώς το διμερές εμπόριο των χωρών BRICS σε τοπικά νομίσματα έχει φτάσει σε υψηλό

ρεκόρ.

Σύμφωνα με το Πρακτορείο Ειδήσεων της Emirates, οι οικονομικές ανταλλαγές μεταξύ δύο από τις πιο γνωστές χώρες του μπλοκ ξεπέρασαν τα 50

δισεκατομμύρια δολάρια για πρώτη φορά.ο.

Το διμερές εμπόριο μεταξύ Ρωσίας και Ινδίας που έσπασε ρεκόρ έφτασε τα 17,5 δισεκατομμύρια δολάρια το πρώτο τρίμηνο του τρέχοντος έτους.

Οι συναλλαγές μεταξύ τους στο τοπικό τους νόμισμα αυξήθηκαν επίσης κατά περισσότερο από 5%, επηρεάζοντας τη θέση του δολαρίου ΗΠΑ στην παγκόσμια

οικονομία.

Η Ρωσία εξήγαγε αγαθά αξίας άνω των 16 δισεκατομμυρίων δολαρίων στην Ινδία το πρώτο τρίμηνο, ενώ οι εξαγωγές της Ινδίας ξεπέρασαν το 1 δισεκατομμύριο

δολάρια, σημειώνοντας αύξηση 22% σε σύγκριση με πέρυσι.

Επιπλέον, σύμφωνα με αναφορές, οι χώρες BRICS αναπτύσσουν επί του παρόντος το δικό τους νόμισμα, το οποίο θα βοηθήσει στην ταχεία παρακολούθηση

πολλών από τις πρωτοβουλίες τους για αποδολαριοποίηση.

Βρισκόμαστε στη εκκίνηση ενός ολοκληρωτικού νομισματικού πολέμου η κατάληξη του οποίου θα καθορίσει τις συνθήκες της παγκόσμια οικονομική ηγεμονίας.

www.bankingnews.gr

Σχόλια αναγνωστών