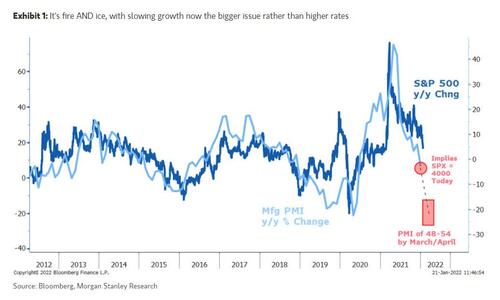

Για χειμώνα στις αγορές μετοχών κάνει λόγο η επενδυτική τράπεζα Μorgan Stanley, επανερχόμενη για άλλη μία φορά στο σενάριο «φωτιά» και πάγος, για το οποίο είχε «μιλήσει» σε προηγούμενα reports της.

Σε αυτό το πλαίσιο, αναμένει επιβράδυνση και πτώση -20% στον δείκτη βαρόμετρο της Wall Street S&P 500, στις 3.500 μονάδες...

Πιο συγκεκριμένα, ο αναλυτής του αμερικανικού χρηματοπιστωτικού ιδρύματος Wilson αρχίζει την έκθεσή του με μια γενική αναφορά στους χειμώνες τους οποίους έχει βιώσει, παραλληλίζοντας ό,τι συμβαίνει σε επίπεδο καιρικών φαινομένων με τις αγορές, όπου οι επενδυτές έχουν προσηλωθεί σε κάθε κίνηση της Fed.

Αυτό είναι λογικό καθώς η Fed κινείται πολύ επιθετικά τους τελευταίους μήνες.

Επίσης, συνεχίζει, ό,τι συμβαίνει ταιριάζει με το σενάριο «φωτιά και πάγος», βάσει του οποίου όλες οι αποτιμήσεις είναι ευάλωτες.

Ο λόγος για την απότομη αλλαγή πολιτικής της Fed είναι προφανής:

Ο πληθωρισμός είναι εκτός ελέγχου, κάτι το οποίο προκαλεί προβλήματα σε πραγματική οικονομία και Λευκό Οίκο.

Όταν η Fed ανακοίνωσε για πρώτη φορά την πολιτική στόχευσης του πληθωρισμού το καλοκαίρι του 2020, ήταν απολύτως αναγκαίο, δεδομένων των αποπληθωριστικών επιπτώσεων της πανδημίας.

Όπως σημειώνει η Morgan Stanley, η Fed είναι αυστηρή στην αντιμετώπιση του πληθωρισμού και δεν αναμένεται να γίνει χαλαρή σύντομα, λόγω της σφοδρότητας της οικονομικής απειλής και της κάλυψης που έχει από τον Λευκό Οίκο να προστατεύσει την οικονομία από τις επιπτώσεις των ανατιμήσεων.

Ως εκ τούτου, είναι πλέον πιθανό να σφίξει τα λουριά, αυστηροποιώντας κατά πολύ την πολιτική της.

Αυτή είναι μια μεγάλη αλλαγή για μια Fed που καταπολεμά τον κίνδυνο αποπληθωρισμού για 20+ χρόνια.

Είναι σημαντικό ότι οι καταναλωτές αρχίζουν να αισθάνονται τον αντίκτυπο του πληθωρισμού, σύμφωνα με την έρευνα καταναλωτικής εμπιστοσύνης του Πανεπιστημίου του Μίσιγκαν επί του παρόντος σε επίπεδα που συνήθως παρατηρούνται μόνο σε περιόδους ύφεσης.

Οι μικρές επιχειρήσεις έχουν επίσης δυσκολίες, όπως αποδεικνύεται από τη δυσκολία εύρεσης υπαλλήλων.

Αυτά τα προβλήματα εντοπίζονται και στην απόδοση του αμερικανικού δεκαετούς.

Αυτά τα προβλήματα αντικατοπτρίστηκαν στη δραματική υποαπόδοση των μετοχών μικρής κεφαλαιοποίησης τους τελευταίους 10 μήνες.

Εν ολίγοις, η Fed είναι αποφασισμένη όσον αφορά την καταπολέμηση του πληθωρισμού, δεδομένης της σοβαρότητας αυτών των οικονομικών απειλών και της πολιτικής κάλυψης για να αναλάβει δράση.

Καλά νέα... και κακά νέα...

«Τα καλά νέα είναι ότι οι αγορές χωνεύουν αυτή τη σύσφιγξη της νομισματικής πολιτικής εδώ και μήνες.

Παρά το γεγονός ότι οι βασικοί δείκτες της υψηλής κεφαλαιοποίησης στις ΗΠΑ έχουν πέσει μόνο 5-10% από τα υψηλά τους, η ζημιά κάτω από την επιφάνεια έχει υπάρξει τεράστια, ακόμα και καταστροφική για πολλές μεμονωμένες μετοχές», σημειώνει ο Wilson, καθώς τα πιο κερδοσκοπικά κομμάτια της Wall Street έχουν δεχθεί πλήγμα 30-50%.

Η προσοχή στο σενάριο του πάγου…

Σύμφωνα με τη Morgan Stanley, οι επενδυτές πρέπει να επικεντρωθούν στο σενάριο του «πάγου».

«Ο "μέσος κύκλος" πρόκειται να υποστεί μια επώδυνη διόρθωση καθώς μεταβαίνουμε σταδιακά στον όψιμο κύκλο».

Η τρέχουσα επιβράδυνση της ανάπτυξης αφορά περισσότερο την ύφεση του κύκλου παρά την τελευταία παραλλαγή του Covid.

Πράγματι, υπάρχουν λόγοι να είμαστε αισιόδοξοι ότι η Omicron θα φέρει το τελευταίο κύμα αυτής της πανδημίας, λέει η τράπεζα.

Ωστόσο, αυτό σημαίνει επίσης το τέλος των έκτακτων μέτρων, τόσο νομισματικών όσο και δημοσιονομικών.

Σημαίνει επίσης χαλαρότερες αλυσίδες εφοδιασμού καθώς χαλαρώνουν οι περιορισμοί και οι άνθρωποι επιστρέφουν πλήρως στην εργασία τους.

Η μεγαλύτερη προσφορά είναι καλή για την καταπολέμηση του πληθωρισμού, αλλά μπορεί επίσης να αποκαλύψει το βαθμό στον οποίο η ζήτηση έχει υποστηριχθεί και υπερεκτιμηθεί.

Τέλος, «τους τελευταίους μήνες έχουμε μια λιγότερο αισιόδοξη εικόνα για τις αγορές, βάσει του μοτίβου που σχετίζεται με τη μετάβαση στον μέσο κύκλο».

Κατά τη διάρκεια αυτών των περιόδων είναι σύνηθες για την αγορά να απομακρύνεται από τους «νικητές» του πρώιμου κύκλου προς μετοχές υψηλότερης ποιότητας και μεγάλης κεφαλαιοποίησης.

Επίσης, λαμβάνει χώρα, συνήθως, μια διαδικασία καθοδικής αποτίμησης για την ευρύτερη αγορά.

Αυτό προμηνύει ότι τα κέρδη ανά μετοχή (P/E) θα μειωθούν από το 21,3x στο 18x – όπερ σημαίνει μεγάλη πτώση στον S&P 500 σε σύγκριση με τα τρέχοντα επίπεδα.

«Η πτωτική πεποίθησή μας παραμένει υψηλή με βάση άλλες κινήσεις που έχουμε παρατηρήσει στις αγορές» αναφέρει η Morgan Stanley.

«Στην πραγματικότητα, θα μπορούσε κανείς να πει ότι βιώνουμε μια εκ περιτροπής «διόρθωση», παρότι ο δείκτης παρουσιάζει μια ισχυρή ανοδική τάση.

Οι δε χρηματοπιστωτικές αγορές «έχουν πάρει μια αμυντική στάση που είναι σύμφωνη με το αφήγημα του μέσου κύκλου», κάτι που γίνεται αντιληπτό από την απόδοση του αμερικανικού δεκαετούς» συμπληρώνει η επενδυτική τράπεζα.

Σε αυτό το πλαίσιο, ο χειμώνας που περιγράφει η Morgan Stanley αφορά πτώση στις μετοχές του S&P στο ύψος του -20%.

www.bankingnews.gr

Σχόλια αναγνωστών