Με τους κεντρικούς τραπεζίτες να κινούν τα πιόνια στην παγκόσμια σκακιέρα χρέους, η πολιτική υποκρισία, οι κάκιστες πολιτικές επιλογές, η αποτυχημένη διπλωματία, τα ομόλογα, τα αυξανόμενα επιτόκια, ο εθισμός στο χρέος, οι κυρώσεις, η αποδολαριοποίηση και η στροφή προς τον απέραντο πόνο για οικονομία και αγορές προεξοφλούν ένα ζοφερό μέλλον.

Με λίγα λόγια, το χάος είναι παντού, λέει η Gold Switzerland.

Πρόσωπα... υποκρισίας

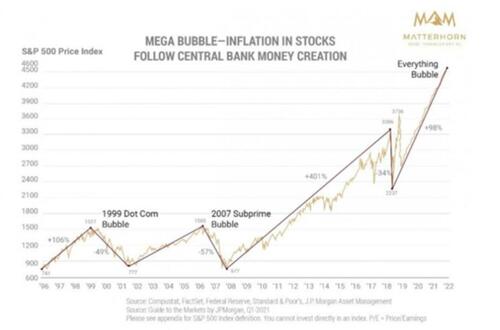

Η αντιπρόεδρος της Fed, Lael Brainard, ένα πρώην «περιστέρι» που βοήθησε στη διοχέτευση τρισεκατομμυρίων δολαρίων δημιουργώντας τη μεγαλύτερη φούσκα περιουσιακών στοιχείων και μεταφορά πλούτου στην ιστορία των ΗΠΑ, συνειδητοποιεί ξαφνικά ότι ίσως αυτή και η FOMC έχουν κάνει θλιβερές επιλογές.

Πλέον, ο πληθωρισμός τρέχει με πάνω από 8% παγκοσμίως, με τους καιρούς να ξυπνούν μνήμες από τη δεκαετία του ’70 και τις παλιές, καλές μέρες με τη Fed υπό την εποπτεία του Paul Volcker.

Το καράβι της οικονομίας θυμίζει «Τιτανικό», οι σωσίβιες λέμβοι έχουν εξαντληθεί και το πλοίο έχει ήδη βυθιστεί.

Εν ολίγοις, αν η υποκρισία είχε πρόσωπο, σίγουρα οι κεντρικοί τραπεζίτες και οι επενδυτικοί οίκοι θα αποτελούσαν ιδανική ενσάρκωσή της.

Η «μεγαλύτερη απειλή για την οικονομία»: Ο πληθωρισμός ή οι κεντρικές τράπεζες

Σε μια πρόσφατη ομιλία της, η Brainard υπενθύμισε στο ακροατήριο την προειδοποίηση του Volcker ότι ο αφανής πληθωρισμός «είναι η μεγαλύτερη απειλή για την οικονομία… και την απασχόληση».

Και αυτό είναι σωστό.

Η ειρωνεία, ωστόσο, έγκειται στο γεγονός ότι η Fed (μετά από χρόνια νομισματικής επέκτασης) είναι ο δημιουργός αυτού του πληθωρισμού και, κατ' επέκταση, αποτελεί η ίδια, όπως και η ΕΚΤ, «τη μεγαλύτερη απειλή για την οικονομία».

Σήμερα, τα πληθωριστικά αβγά εκκολάπτονται ασταμάτητα:

1) Καθώς οι δαπάνες για την άμυνα, λόγω και Ουκρανίας, φτάνουν σε ιστορικά υψηλά 120% των φορολογικών εσόδων ρεκόρ

2) Ο ισολογισμός της Fed έχει αυξηθεί πάνω από 10 φορές: από τα 800 δισ. δολ. πριν από το 2022 στα 9 τρισ. δολ. το 2022.

Ο πληθωρισμός δεν εμφανίστηκε ως απροσδόκητη ή μυστηριώδης παρέκκλιση, αλλά ως προφανής, προβλέψιμη και άμεση συνέπεια της Fed και της ΕΚΤ.

Αντί για ειλικρινή διαφάνεια…

Όμως, προσπαθώντας να περιγράψει τα γεγονότα, η Brainard πιστεύει ότι με κάποιο τρόπο οι ΗΠΑ πρέπει να είναι «σκληρές» και να καταπολεμήσουν τον πληθωρισμό αλά Volker.

Αλλά δεν βρισκόμαστε πια στη δεκαετία του 1970.

Τα επίπεδα χρέους έχουν αλλάξει.

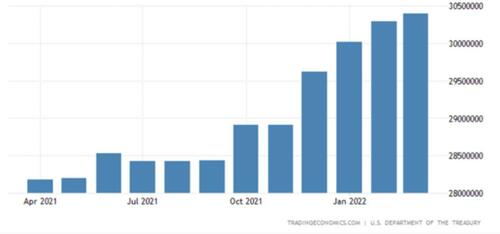

Το προφανές σε σχέση με την ανεγκέφαλη ανδρεία της Brainard είναι ότι ο Volker αύξησε τα επιτόκια στο 20%, με το αμερικανικό χρέος στα 908 δισεκατομμύρια δολάρια.

Σήμερα αυτό το ποσό είναι πάνω από 30 τρισεκ. δολ.

Αλλά, όταν τα επίπεδα χρέους είναι σε τέτοια επίπεδα, λέει η GoldSwitzerland, καμία χώρα δεν δύναται να αντέξει οικονομικά αύξηση επιτοκίων (δηλαδή, το κόστος χρέους) – δεν μπορεί να γίνει χωρίς να προκληθεί οικονομική ύφεση και κατάρρευση της αγοράς ή νομισματική υποτίμηση.

Αλλά αν η ακρίβεια, η ειλικρίνεια και η υπευθυνότητα είναι κάτι που ελπίζετε να βρείτε από τους λεγόμενους «ειδικούς» όπως η Brainard, πρέπει να ψάξετε αλλού.

Όσον αφορά την τεχνογνωσία της Fed (και τις σκληρές ανακρίβειες), αξίζει να επισημανθεί ότι:

1) Το 2020 υποστήριξε πως ο πληθωρισμός είναι παροδικός.

2) Στις αρχές του 2021, είπε ότι οι προσδοκίες της Fed για τον πληθωρισμό «ήταν εξαιρετικά επίμονες» και στη συνέχεια,

3) στο τέλος του ίδιου έτους, είπε «Περιμένω ότι ο πληθωρισμός θα επιβραδυνθεί».

Ωστόσο, μόλις την περασμένη εβδομάδα, η Brainard τελικά ομολόγησε ότι «ο πληθωρισμός είναι πολύ υψηλός»;

Περιστροφές, σύγχυση και παράνοια

Η Fed μετατράπηκε από τον μεγαλύτερο αγοραστή ομολόγων σε πωλητή ομολόγων, την ίδια στιγμή που ο «θείος Σαμ» εκδίδει ποσά ρεκόρ, στη χειρότερη πληθωριστική περίοδο των τελευταίων 40 ετών.

Στο μεταξύ, ένα μέρος της Oυάσιγκτον δανείζεται ποσά ρεκόρ, ενώ η Fed «σφίγγει» το όριο μετρητών.

Τέτοια σύγχυση, διπολικές διακυμάνσεις πολιτικής και εξάντληση βιώσιμων εναλλακτικών θα έχει άσχημο τέλος για τις αγορές και την οικονομία, καθώς οι αποδόσεις στα ομόλογα εκτινάσσονται και ως εκ τούτου το δολάριο, σε σχετική και όχι εγγενή βάση, δυναμώνει.

Παρεμπιπτόντως, ένα ισχυρότερο δολάριο απλώς καθιστά τα αμερικανικά προϊόντα λιγότερο ανταγωνιστικά στο εξωτερικό και επιδεινώνει τα εμπορικά ελλείμματα των ΗΠΑ.

Όλα για την αγορά

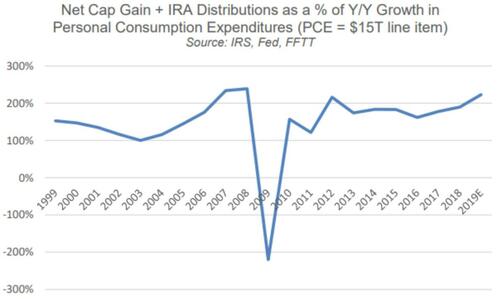

Η Fed πιστεύει ότι μια ανοδική χρηματιστηριακή αγορά θα τονώσει τις καταναλωτικές δαπάνες, οι οποίες αντιστοιχούν στο 70% του ΑΕΠ καθώς και ο βασικός μοχλός των τόσο απαραίτητων φορολογικών εσόδων του «θείου Σαμ».

Σε τελική ανάλυση, τα καθαρά κεφαλαιακά κέρδη και οι διανομές IRA είναι ο άνεμος κατά 200% κάτω από τα φτερά της ετήσιας αύξησης των καταναλωτικών δαπανών.

Δεδομένου ότι οι ΗΠΑ έχουν εκμεταλλευτεί την παραγωγικότητά τους σε μέρη όπως η Κίνα, το πλήρως φουσκωμένο και τρελό στρεβλό χρηματιστήριο είναι περίπου το μοναδικό καύχημα των ΗΠΑ.

Ως εκ τούτου, η «σκιώδης» εντολή της Fed είναι να σώσει αυτή την αγορά - ακόμη και σε βάρος της πραγματικής οικονομίας.

Αλλά όπως προειδοποιεί με συνέπεια η GoldSwitzerland, η Fed, θα αποτύχει: Τόσο η οικονομία όσο και οι αγορές θα υποφέρουν.

Προς το παρόν, η Fed προσπαθεί να στηρίξει την αγορά στα κρυφά, ενώ ταυτόχρονα ισχυρίζεται ότι καταπολεμά τον πληθωρισμό.

Αυτή η συμπεριφορά της διόγκωσης του χρέους στην πράξη είναι απλώς ένα άλλο κλασικό τέχνασμα της Fed.

Χτυπώντας τη «ρώσικη αρκούδα»

Ο Putin πλησιάζει στο να δημιουργήσει τον κόσμο που τόσο επιθυμούσε εδώ και χρόνια – μαζί με την Κίνα.

Έναν κόσμο στον οποίο το δολάριο δεν είναι ο μοναδικός παίκτης.

Πιεσμένη από τις κυρώσεις (σε SWIFT, SDR και FX Reserve), η Ρωσία απαιτεί τώρα πληρωμές σε ρούβλια και όχι σε δολάρια από έναν αυξανόμενο κατάλογο κρατών «μη φιλικών» προς τη Ρωσία.

Με λίγα λόγια, «τσιμπήσαμε την αρκούδα» και τώρα μας δαγκώνει στην ουρά…

Όπως λέει ο επενδυτικός οίκος, ο Putin φλερτάρει με αυτό που οι σοφότεροι οικονομολόγοι ήλπιζαν ότι θα έκαναν άλλα έθνη, δηλαδή να συνδέσουν εν μέρει το νόμισμά του με τον χρυσό και όχι με τον αέρα.

Η κεντρική τράπεζα της Ρωσίας αγόραζε χρυσό με 5.000 ρούβλια ανά γραμμάριο.

Και αυτό το φλερτ με το κίτρινο μέταλλο αντιπροσωπεύει μια τεράστια αλλαγή στην ιστορία γενικά και στις παγκόσμιες αγορές ειδικότερα.

Μην υποτιμάτε τις επιπτώσεις του.

Ως παράπλευρη απώλεια… η τιμή του χρυσού θα αυξηθεί με τρόπους που ούτε η BIS ή τα τσιράκια της σε αυτή την εντελώς διεφθαρμένη αγορά COMEX δεν μπορούν να χειραγωγήσουν προς τα κάτω.

Η Δύση είναι παγιδευμένη

Φαίνεται ότι η Δύση, αποτυγχάνοντας να βρει μια διπλωματική λύση στην Ουκρανία, έπεσε κατευθείαν στην παγίδα του Putin, η οποία ήταν τόσο προβλέψιμη.

Eιλικρινά, αναρωτιέται η GoldSwitzerland, νόμιζε η Δύση ότι ο Putin θα κατέρρεε απλώς από το βάρος των κυρώσεων, τις οποίες ήταν έτοιμος να αντιμετωπίσει;

Εκτός και αν οι ΗΠΑ μπορέσουν να πείσουν την ΕΕ να τερματίσει πλήρως την εξάρτησή της από τη ρωσική ενέργεια (καλή τύχη με αυτό).

Kαι, τελικά, η Δύση δεν θα έχει επιλογές στο μέλλον: Έρχονται πλήρης απαγόρευση των αγορών από τη Ρωσία, έλεγχοι κεφαλαίων με συναίνεση Κινέζων/Ινδών ή παραδοχή της ήττας και τέλος των ρωσικών κυρώσεων.

Συμπέρασμα; Το τζίνι των κυρώσεων δεν μπορεί να μπει ξανά στο μπουκάλι, και ο κόσμος τώρα βαδίζει αργά προς ένα νομισματικό σύστημα που υποστηρίζεται από εμπορεύματα και όχι με «πίστη», το οποίο εξαντλείται από την πίστη.

www.bankingnews.gr

Σχόλια αναγνωστών