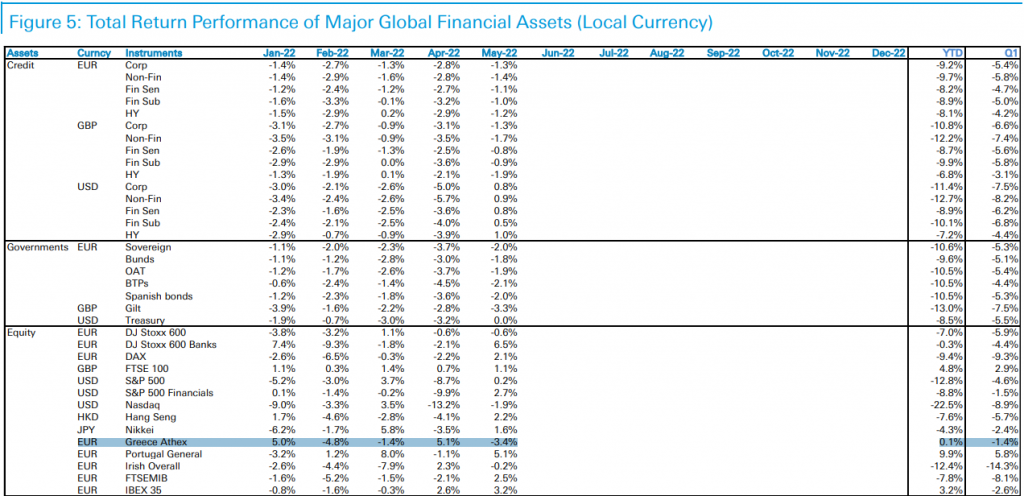

Απώλεσε τη δυναμική του το ελληνικό χρηματιστήριο τον μήνα Μάιο, σύμφωνα με τη γερμανική τράπεζα Deutsche Bank, που εκτιμά για την ελληνική αγορά απόδοση -1,4% το α’ τρίμηνο του 2022 και +0,1% σε ετήσια βάση – ουσιαστικά τα όποια κέρδη έχουν εξαϋλωθεί.

Επισημαίνεται πως, γενικότερα, τα χρηματιστήρια έχουν υποστεί καθίζηση, με μοναδική εξαίρεση την πορτογαλική αγορά.

Μετά από μια πολύ κακή αφετηρία το 2022, ο Μάιος σηματοδότησε, για πρώτη φορά μέσα στο έτος, την επιστροφή των περιουσιακών στοιχείων κινδύνου σε θετικό έδαφος.

Σε αυτό βοήθησε ένας συνδυασμός παραγόντων, συμπεριλαμβανομένης της προοπτικής για λιγότερο επιθετικές επιτοκιακές αυξήσεις από τη Federal Reserve, καθώς και της χαλάρωσης της πολιτικής zero Covid στην Κίνα.

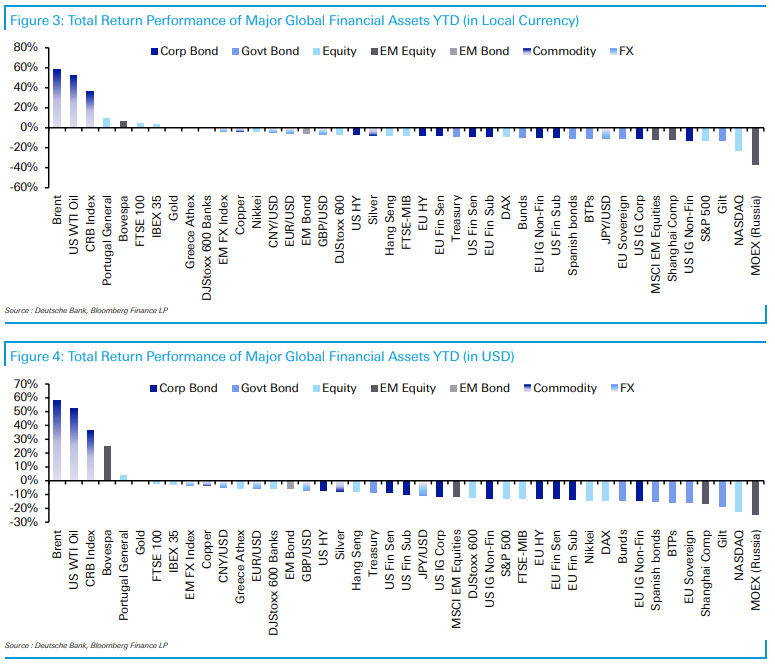

Παρ’ όλα αυτά, λέει η Deutsche Bank, η ύφεση επικρέμαται ως δαμόκλειος σπάθη πάνω από τις οικονομίες, με τον δείκτη βαρόμετρο του αμερικανικού χρηματιστήριο S&P 500 να γνωρίζει μέσα στον Μάιο τη μεγαλύτερη πτώση σε ετήσια βάση από το 1970.

Επιπλέον, 29 από τα 38 μη συναλλαγματικά περιουσιακά στοιχεία που καλύπτει ο οίκος βρίσκονται κάτω από τα επίπεδά τους στην αρχή του έτους, και αν η κατάσταση παραμείνει έτσι μέχρι το το τέλος του έτους, αυτή θα είναι η δεύτερη χειρότερη ετήσια επίδοση από το 2008.

Το αφήγημα στις αγορές έχει μεταβληθεί: με τους πληθωριστικούς κινδύνους να αντικαθιστά η ανησυχία για την επιβράδυνση της οικονομίας, καθώς οι επενδυτές αντιμετώπισαν τη συνεχιζόμενη νομισματική σύσφιξη, τη στρατηγική μηδενικής Covid στην Κίνα, καθώς και την εισβολή της Ρωσίας στην Ουκρανία.

Ορισμένες αδύναμες δημοσιεύσεις αποτελεσμάτων από μεγάλες εταιρείες αλλά και τα ισχνά μακροοικονομικά στοιχεία δεν βοήθησαν τα πράγματα.

Από την άλλη, ο φόβος της ύφεσης έκανε τους επενδυτές να αρχίσουν να προεξοφλούν λιγότερο επιθετικό ρυθμό νομισματικής σύσφιξης από τη Fed τους επόμενους μήνες. Στην πραγματικότητα, υπήρξε το ορόσημο του Μαΐου, καθώς ήταν ο πρώτος μήνας που τα συμβόλαια μελλοντικής εκπλήρωσης των Fed Funds υποβάθμισαν το τεκμαρτό επιτόκιο μέχρι τη συνεδρίαση του Δεκεμβρίου 2022, με μια κίνηση -12 μονάδες βάσης, στο 2,74%.

Επιπλέον, οι εικασίες για πιθανή αύξηση των επιτοκίων κατά 75 μονάδες βάσης στην αρχή του μήνα απωθήθηκαν ενώ ο πρόεδρος της Fed Πάουελ σημείωσε μετ’ επιτάσεως ότι θα υπάρξουν ακόμη δύο αυξήσεις επιτοκίων κατά 50 μονάδες βάσης στις συνεδριάσεις του Ιουνίου και του Ιουλίου.

Με τη σειρά της, η προοπτική μιας λιγότερο επιθετικής Fed αποδείχθηκε υποστηρικτική για το σταθερό εισόδημα των ΗΠΑ, με τα αμερικανικά ομόλογα να σπάζουν ένα πτωτικό σερί 5 μηνών για να επιτύχουν κέρδη +0,03%.

Τα assets…

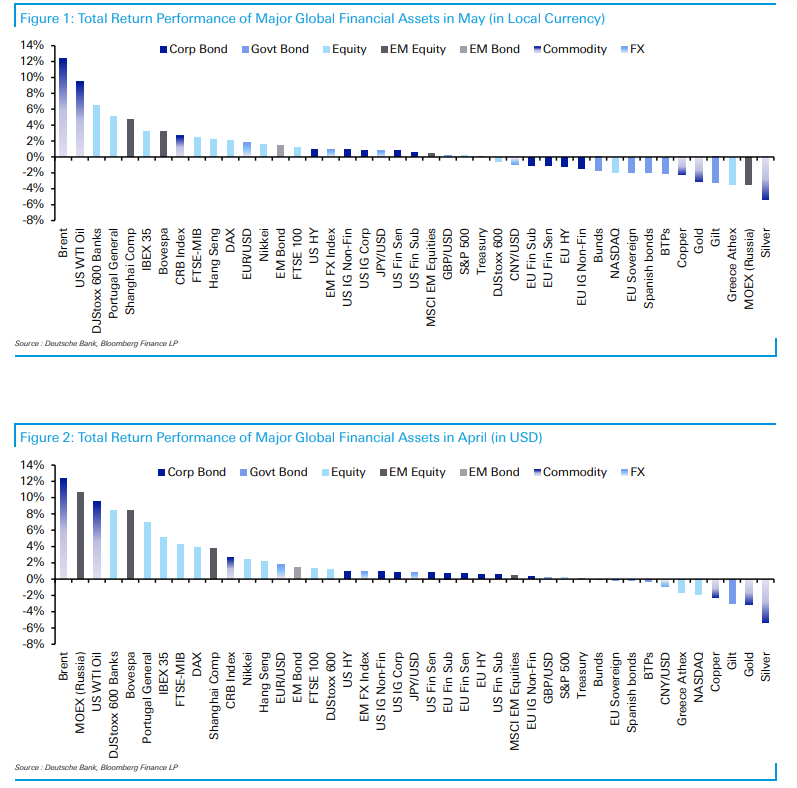

Σε αυτό το πλαίσιο, το πετρελαίου είναι μεταξύ των κορυφαίων assets, από πλευράς απόδοσης, για τον Μάιο, αφού η Κίνα ήρε τα lockdown και οι ηγέτες της ΕΕ κατέληξαν σε συμφωνία που απαγόρευσε την πλειοψηφία των εισαγωγών πετρελαίου από τη Ρωσία.

Αυτό σήμαινε ότι το αργό Brent (+12,3%) σημείωσε άνοδο για 6ο συνεχόμενο μήνα, που είναι το μεγαλύτερο σερί κερδών του από το 2011, στα 120 $/βαρέλι. Βέβαια, δεδομένης της συνεχιζόμενης ανόδου σε ορισμένα βασικά εμπορεύματα, δύσκολα θα παρατηρηθούν σημαντικές μειώσεις στις τιμές.

Σημειώνεται πως την τελευταία ημέρα του μήνα, ο ΔΤΚ για τη ζώνη του ευρώ τον Μάιο αυξήθηκε στο +8,1%, που ήταν η ταχύτερη αύξηση από τη δημιουργία του ενιαίου νομίσματος. Στην Ελλάδα, ο πληθωρισμός άγγιξε το 11,3%.

Στην Ευρώπη, αυτές οι συνεχιζόμενες ανοδικές εκπλήξεις ενισχύουν τις πιέσεις προς την ΕΚΤ ώσ ε να αυξήσει τα επιτόκια ήδη από τον Ιούλιο. Εξετάζοντας επίσης το ποσό των αυξήσεων που σημείωσε η συνάντηση του Δεκεμβρίου, τα overnight swaps έχουν μειωθεί από 88 μονάδες βάσης στις αρχές Μαΐου σε 119 μονάδες βάσης μέχρι το τέλος, κάτι που συνάδει με τουλάχιστον τέσσερις αυξήσεις κατά 25 μονάδες βάσης από τον Ιούλιο. Αυτό σημαίνει ότι τα ευρωπαϊκά κρατικά ομόλογα δυσκολεύονται περισσότερο από τα αμερικανικά κρατικά ομόλογα τον Μάιο, υποχωρώντας κατά 2,0% τον μήνα.

Οι κερδισμένοι του Μαΐου

Πετρέλαιο: Το Brent (+12,3%) και το αργό (+9,5%) ήταν για άλλη μια φορά στην κορυφή του μηνιαίου βαθμολογικού πίνακα, με τα κέρδη αυτού του μήνα να σημαίνουν ότι το Brent αυξήθηκε για 6 διαδοχικούς μήνες για πρώτη φορά από το 2011.

Η Κίνα συνέβαλε στην άνοδο, όπως και η κίνηση των ηγετών της ΕΕ προς την απαγόρευση των περισσότερων εισαγωγών ρωσικού πετρελαίου.

Τίτλοι σταθερού εισοδήματος ΗΠΑ: Η προοπτική ενός λιγότερο επιθετικού κύκλου σύσφιξης από την Ομοσπονδιακή Τράπεζα των ΗΠΑ αποδείχθηκε υποστηρικτική για τα ομόλογα των ΗΠΑ.

Τα ομόλογα (+0,03%) σημείωσαν την πρώτη μηνιαία άνοδο από τον Νοέμβριο, όταν εμφανίστηκαν για πρώτη φορά ανησυχίες για την παραλλαγή Omicron.

Οι χαμένοι του Μαΐου

Τίτλοι σταθερού εισοδήματος ΕΕ: Σε αντίθεση με τις ΗΠΑ, οι επενδυτές συνέχισαν να καλύπτουν τις προσδοκίες τους για έναν πιο επιθετικό κύκλο σύσφιξης από την ΕΚΤ εν μέσω πληθωρισμού υψηλότερο από το αναμενόμενο.

Αυτό επηρέασε τα κρατικά ομόλογα.

Δολάριο ΗΠΑ: Έχοντας βιώσει μια ισχυρή ανοδική πορεία μέχρι στιγμής φέτος, η υπεραπόδοση του δολαρίου ΗΠΑ άρχισε να αντιστρέφεται τον Μάιο, με τον δείκτη του δολαρίου να υποχωρεί -1,2%.

Ωστόσο παραμένει το νόμισμα G10 με τις κορυφαίες επιδόσεις σε βάση έτους.

Μέταλλα (τόσο πολύτιμα όσο και βιομηχανικά): Ενώ ορισμένα εμπορεύματα όπως το πετρέλαιο παρουσίασαν ισχυρά κέρδη, δεν ήταν τόσο καλή απόδοση για τα μέταλλα τον Μάιο.

Ο χρυσός (-3,1%) και το ασήμι (-5,4%) έχασαν έδαφος τον Μάιο για δεύτερο συνεχόμενο μήνα.

Τα βιομηχανικά μέταλλα συμπεριλαμβανομένου του χαλκού (-2,3%) παρουσίασαν δυσκολία και στο χρηματιστήριο μετάλλων του Λονδίνου το αλουμίνιο (-8,7%), ο κασσίτερος (-13,9%), το νικέλιο (-10,6%), ο ψευδάργυρος (-4,7%) και ο μόλυβδος (-3,5). %) ήταν όλα σε αρνητικό έδαφος για τον μήνα.

www.bankingnews.gr

Σχόλια αναγνωστών