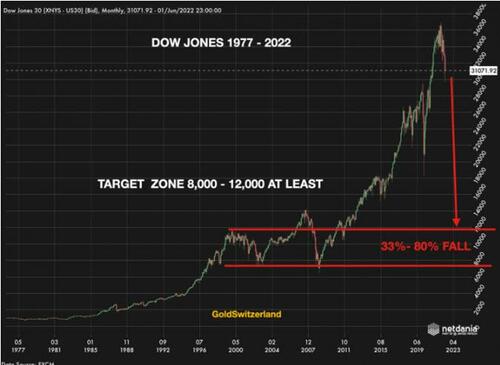

Από το 2000 και έπειτα η ακραία έγχυση ρευστότητας στο αμερικανικό χρηματοπιστωτικό σύστημα έχει δημιουργήσει μια τεράστια φούσκα σε ό,τι αφορά τις αγορές, η οποία, όπως λέει η GoldSwitzerland, πρόκειται οσονούπω να σκάσει…

Μάλιστα, οι επενδυτές θα σοκαριστούν από την ταχύτητα της πτώσης και δεν θα αντιδράσουν παρά μόνον πριν να είναι πολύ αργά.

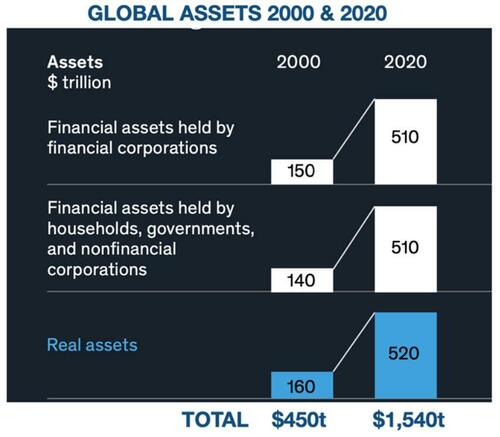

Το μαζικό τύπωμα χρήματος από τις κεντρικές και εμπορικές τράπεζες αυτόν τον αιώνα είχε ως αποτέλεσμα την αύξηση των παγκόσμιων περιουσιακών στοιχείων από 450 τρισεκατομμύρια δολάρια το 2000 σε 1.540 τρισεκατομμύρια δολάρια το 2020.

Χρέος προς ανάπτυξη

Όπως δείχνει το παρακάτω διάγραμμα, το χρέος των ΗΠΑ προς το ΑΕΠ διατηρήθηκε πολύ κάτω από το 25% από το 1790 έως τη δεκαετία του 1930 - μια περίοδος σχεδόν 150 ετών.

Η ύφεση με το New Deal που ακολουθήθηκε από τον Β' Παγκόσμιο Πόλεμο ώθησε το χρέος στο 125% επί του ΑΕΠ.

Στη συνέχεια, μετά τον πόλεμο, το χρέος μειώθηκε περίπου στο 30%, στις αρχές της δεκαετίας του 1970.

Το τέλος στον κανόνα του χρυσού το 1971 έβαλε τέλος σε κάθε δημοσιονομική και νομισματική πειθαρχία.

Έκτοτε, οι ΗΠΑ και μεγάλο μέρος του δυτικού κόσμου έχουν δει το χρέος προς ΑΕΠ να αυξάνεται σε πολύ πάνω από 100%.

Στις ΗΠΑ, το δημόσιο χρέος προς το ΑΕΠ είναι πλέον 125%.

Το 2000 ήταν μόνο 54%, αλλά έκτοτε η επεκτατική δημοσιονομική και νομισματική πολιτική εκ μέρους των policy makers το εκτόξευσε στο 125%.

Μεγάλο μέρος της αύξησης του χρέους στις ΗΠΑ διατέθηκε για τη χρηματοδότηση της ταχείας αύξησης της αξίας των ακινήτων.

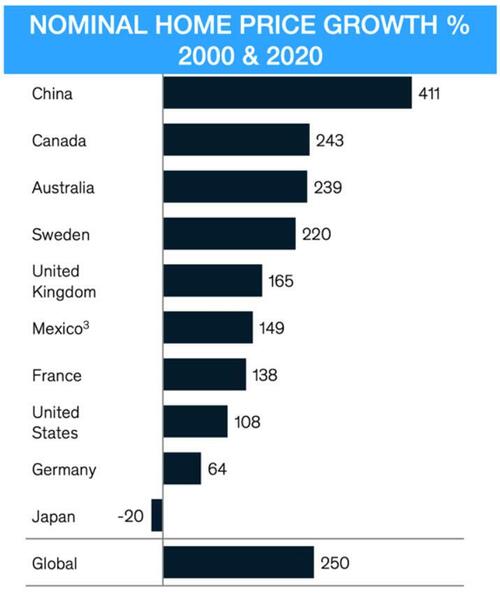

Ο παρακάτω πίνακας δείχνει ότι τα ακίνητα έχουν αυξηθεί κατά 250% μεταξύ 2000 και 2020. Με άλλα λόγια, οι πολίτες δημιουργούν πλούτο ανταλλάσσοντας ακίνητα μεταξύ τους.

Σχεδόν μια βιώσιμη μορφή δημιουργίας πλούτου.

Η εκθετική αύξηση στις τιμές των ακινήτων ήταν παγκόσμια, αν και χώρες όπως η Κίνα, ο Καναδάς, η Αυστραλία και η Σουηδία ξεχωρίζουν με κέρδη άνω του 200% από το 2000.

Τα περισσότερα από τα ακίνητα που αγοράστηκαν τα τελευταία 20+ χρόνια μεταβιβάστηκαν χάρη σε τεράστια μόχλευση.

Όταν η φούσκα ακινήτων σκάσει, πολλοί ιδιοκτήτες θα έχουν αρνητικά ίδια κεφάλαια και θα χάσουν τα σπίτια τους.

Τόσο το ιδιωτικό όσο και το δημόσιο χρέος συνεχίζει να αυξάνεται με ταχείς ρυθμούς.

Κανείς όμως δεν πρέπει να πιστεύει ότι θα σταματήσει εδώ.

Ο Biden απαγορεύει τον ρωσικό χρυσό

Συμβαίνει ξανά.

Οι ΗΠΑ αποφάσισαν να απαγορεύσουν τις εισαγωγές ρωσικού χρυσού και ζήτησαν από ολόκληρη την G7 να ακολουθήσει το παράδειγμά τους.

Ο Πρόεδρος Biden έστειλε το ακόλουθο tweet την περασμένη εβδομάδα:

Ποιες θα είναι, λοιπόν, οι συνέπειες;

Η Ρωσία είναι ο δεύτερος μεγαλύτερος παραγωγός χρυσού στον κόσμο μετά την Κίνα.

Ακριβώς όπως με το πετρέλαιο, το φυσικό αέριο και πολλά άλλα εμπορεύματα, το αποτέλεσμα θα είναι υψηλότερες τιμές χρυσού.

Το εμπόριο του κίτρινου μετάλλου είναι διεθνές και οι κύριοι αγοραστές είναι η Κίνα και η Ινδία.

Έτσι, η Ρωσία μπορεί να συνεχίσει να πουλάει χρυσό στην Άπω Ανατολή, τη Μέση Ανατολή και τη Νότια Αμερική.

Επίσης, όταν ξεκίνησαν οι κυρώσεις της ΕΕ, η LBMA (London Bullion Market Association) αποφάσισε να μην δεχτεί χρυσό, που είχε εξευγενιστεί στη Ρωσία.

Έτσι, η επίδραση της απαγόρευσης της G7 θα είναι ελάχιστη, καθώς οι παραδόσεις από τα ρωσικά διυλιστήρια στις τράπεζες χρυσού σταμάτησαν στις αρχές Μαρτίου.

Οι κυρώσεις είναι αντιπαραγωγικές

Ο Biden υπέγραψε εκτελεστικό διάταγμα στις 15 Μαρτίου του τρέχοντος έτους, το οποίο απαγορεύει σε πολίτες των ΗΠΑ να εμπλέκονται σε εμπορία χρυσού που έχει ως χώρα προέλευσης τη Ρωσία.

Ωστόσο, οι κυρώσεις από τις ΗΠΑ και την Ευρώπη θα δημιουργήσουν με την πάροδο του χρόνου ελλείψεις όπως ακριβώς συμβαίνει σε άλλα εμπορεύματα.

Από την άλλη, η Ρωσία είναι σε θέση να πουλάει τα εμπορεύματά της, συμπεριλαμβανομένου του χρυσού, σε άλλες αγορές, σε υψηλότερες τιμές.

Αλλά δεδομένου ότι η Μόσχα έχει μακράν τα μεγαλύτερα αποθέματα εμπορευμάτων στον κόσμο (75 τρισεκατομμύρια δολάρια), η αξία αυτών τους θα ανατιμάται επί χρόνια, καθώς μάλιστα βρισκόμαστε στην αρχή μιας μεγάλης ανοδικής αγοράς εμπορευμάτων.

Οι κυρώσεις των ΗΠΑ και της ΕΕ στη Ρωσία επηρεάζουν περίπου το 15% του παγκόσμιου πληθυσμού, επομένως υπάρχουν πολλές αγορές με τις οποίες η Ρωσία μπορεί να συναλλάσσεται.

Η Ρωμαϊκή Αυτοκρατορία έλεγχε τμήματα της Ευρώπης, της Βόρειας Αφρικής και της Μέσης Ανατολής.

Η αυτοκρατορία ευημερούσε κυρίως λόγω του ελεύθερου εμπορίου σε ολόκληρη την περιοχή χωρίς κυρώσεις.

Οι κυρώσεις πλήττουν όλα τα εμπλεκόμενα μέρη.

Και δεδομένου ότι η Ρωσία είναι μια τόσο σημαντική χώρα βασικών προϊόντων που μπορεί να συνεχίσει να συναλλάσσεται με μεγάλα έθνη, με την πάροδο του χρόνου θα υποφέρουν λιγότερο από τις χώρες που επιβάλλουν κυρώσεις.

Οι συνέπειες αυτών των κυρώσεων ειδικά για την Ευρώπη όπου πολλές χώρες εξαρτώνται από το ρωσικό πετρέλαιο και φυσικό αέριο θα είναι εντελώς καταστροφικές.

Με άλλα λόγια, οι ΗΠΑ και η Ευρώπη έχουν πραγματικά πυροβολήσει τα πόδια τους.

Χρυσός, δολάριο HΠΑ & αγορές

Επιστρέφοντας στον χρυσό, η κίνηση των ΗΠΑ και της G7 είναι πιο πιθανό να έχει ευεργετική επίδραση στον χρυσό με την πάροδο του χρόνου, καθώς η ζήτηση αυξάνεται και η προσφορά περιορίζεται.

Ο χρυσός ξεκίνησε μια ανοδική πορεία το 2001, που κράτησε για 10 χρόνια, έως το 2011, όταν έφτασε τα 1.920 δολάρια ανά ουγγιά.

Μετά από μια σημαντική διόρθωση που κράτησε 3 χρόνια, έως το 2016, το κίτρινο μέταλλο έφτασε στα 1.060 δολ., και ακολούθησε ξανά εκθετική ανοδική τάση, όπως φαίνεται στο παρακάτω διάγραμμα.

Βέβαια, ο χρυσός δεν έχει σημειώσει ακόμη νέα υψηλά σε δολάρια.

Το προσωρινά ισχυρό δολάριο κάνει τον χρυσό να φαίνεται αδύναμος σε αμερικανικό νόμισμα, αλλά αυτό είναι απίθανο να διαρκέσει για πολύ.

Όπως δείχνει το παρακάτω διάγραμμα, ο χρυσός τελειώνει ένα τεχνικό μοτίβο Κυπέλλου και Χειρολαβής – κάτι το οποίο επιτρέπει ελαφρώς χαμηλότερη τιμή πριν από την επόμενη άνοδο.

Ανεξάρτητα, η κύρια τάση είναι πως ο χρυσός είναι σημαντικός και αναμένεται μια σταθερή κίνηση, μέχρι τουλάχιστον το 2026. αλλά πιθανώς για πολύ περισσότερο.

Προφανώς θα υπάρξουν μεγάλες διορθώσεις...

Σε αντιστρόφως ανάλογη σχέση, το δολάριο θα μειωθεί…

Αν κοιτάξουμε το διάγραμμα του δολαρίου έναντι του ελβετικού φράγκου από το 1970, μπορούμε να δούμε ότι η πτώση 78% μέχρι στιγμής πάει «πλάγια»…

Η επόμενη κίνηση προς τα κάτω είναι πιθανό να είναι άλλο 50% σε 0,45-0,50 τουλάχιστον.

Έτσι, η αδύναμη και προσωρινή ανοδική διόρθωση του δολαρίου είναι πιθανό να τελειώσει σύντομα με μια ισχυρή καθοδική κίνηση στη συνέχεια.

Οι μετοχές παγκοσμίως μειώθηκαν κατά περίπου 20% φέτος.

Η επόμενη πτώση τους θα μπορούσε να συμβεί μέσα στις επόμενες εβδομάδες.

Αυτή είναι πιθανότατα μια συγκλονιστική κίνηση που θα παραλύσει τους επενδυτές καθώς δεν θα έχουν χρόνο να αντιδράσουν.

Έτσι, μπορούσαμε να δούμε τις μετοχές και το δολάριο να πέφτουν έντονα την ίδια στιγμή με τα μέταλλα να ανεβαίνουν.

Ακόμα κι αν ο χρυσός και το ασήμι μειωθούν αρχικά, αυτή η κίνηση δεν θα διαρκέσει.

Η ανοδική τάση στα μέταλλα πρόκειται να επανέλθει σύντομα.

Συμπέρασμα

Επομένως, είναι πιθανό να υπάρξουν σημαντικές κινήσεις στις αγορές στη συνέχεια.

Κανείς δεν μπορεί φυσικά να χρονομετρήσει ακριβώς αυτές τις κινήσεις.

Αλλά αυτό που είναι κρίσιμο να κατανοήσουμε είναι ότι ο κίνδυνος είναι πλέον εξαιρετικά υψηλός και οι επενδυτές δεν πρόκειται να σωθούν από τις κεντρικές τράπεζες.

«Και να θυμάστε ότι η ασφάλεια πυρκαγιάς μπορεί να αγοραστεί μόνο πριν ξεκινήσει η πυρκαγιά!» καταλήγει η GoldSwitzerland.

www.bankingnews.gr

Σχόλια αναγνωστών