Ετοιμαστείτε για περισσότερο πόνο στις αγορές το 2022, καθυστερεί η Fed, σύμφωνα με τη Morgan Stanley

Με την ανησυχία για τις μετοχές να διογκώνεται λόγω της νέας αύξησης επιτοκίου από τη Fed, η Morgan Stanley εκτιμά ότι ο δείκτης βαρόμετρο του αμερικανικού χρηματιστηρίου S&P 500 θα σημειώσει μεγάλη πτώση στις 3.400 μονάδες (πτώση -15% από τα τρέχοντα επίπεδα) μέχρι το τέλος του 2022.

Σύμφωνα με τον αναλυτή Michael Wilson, «η καταστροφή και η κατήφεια» επιστρέφουν στις μετοχές, με την τρέχουσα πτώση να θεωρείται μόνο η αρχή όσων δυσάρεστων πρόκειται να ακολουθήσουν.

Εν προκειμένω αξίζει να σημειωθεί πως δεν αποτελεί έκπληξη το γεγονός ότι μια από τις μεγαλύτερες αρκούδες της Wall Street, ο Wilson, είχε προβλέψει ότι η αύξηση στις αποτιμήσεις το διάστημα Ιουνίου - Αυγούστου δεν θα ήταν παρά ένα bear market ράλι.

Μάλιστα, οWilson, βλέπει να υπάρχει περισσότερος πόνος, αλλά όχι για τον λόγο που πολλοί πιστεύουν.

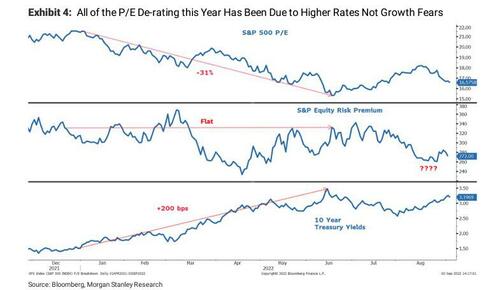

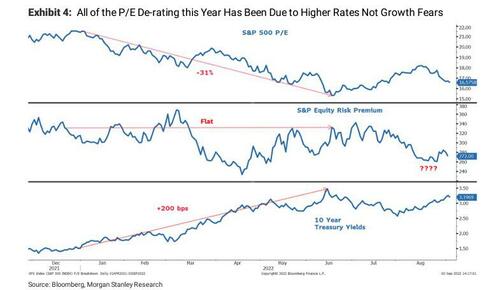

Αυτό που έπληξε τόσο πολύ τις αμερικανικές μετοχές φέτος ήταν η άνοδος των επιτοκίων.

Εξάλλου, οι εκτιμήσεις για τα κέρδη ανά μετοχή για τους επόμενους 12 μήνες μειώθηκαν μόνο κατά 1,5%, και οι λόγοι τιμής προς κέρδη (P/E) ήταν στην πραγματικότητα 9% υψηλότεροι, στα χαμηλά του Ιουνίου.

«Με τη Fed να διαψεύδει σθεναρά τις ελπίδες για ένα περιθώριο περιστροφής, πιστεύουμε ότι οι αγορές περιουσιακών στοιχείων μπορεί να εισέλθουν... από τη φωτιά στον πάγο.

Πτώση της κερδοφορίας

Σε αντίθεση με το πρώτο μέρος του sell off, αυτή τη φορά η πτώση των μετοχών θα προέλθει κυρίως από υψηλότερο ασφάλιστρο κινδύνου μετοχών και τα χαμηλότερα κέρδη παρά υψηλότερα επιτόκια», εξηγεί ο Wilson.

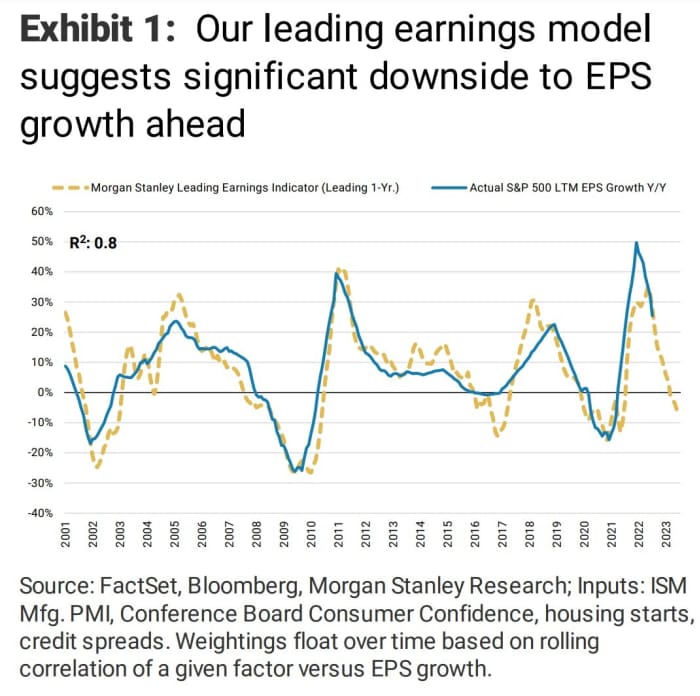

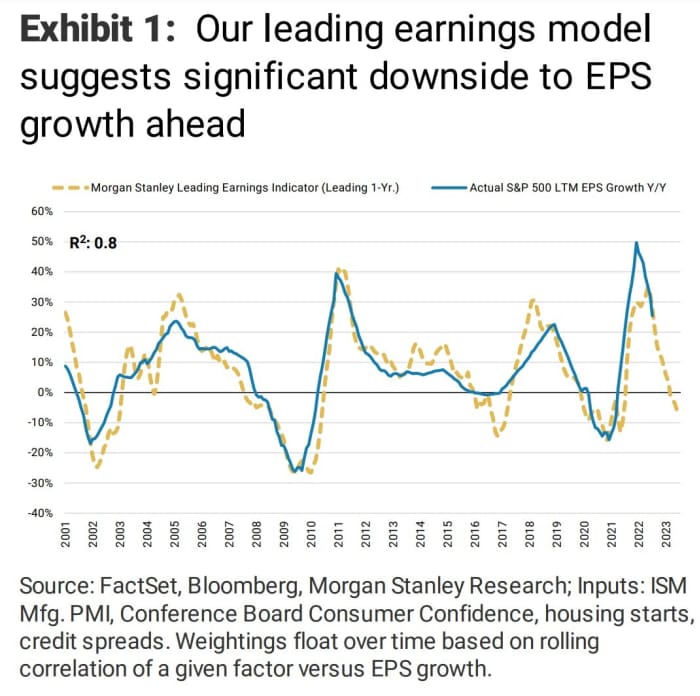

Σύμφωνα με το μοντέλο ανάλυσης της Morgan Stanley, με βάση στοιχεία όπως την έκθεση παραγωγής ISM, τον δείκτη καταναλωτικής εμπιστοσύνης του Conference Board, τις εκκινήσεις κατοικιών και τα πιστωτικά περιθώρια, θα υπάρξει μεγάλη πτώση στην κερδοφορία.

Ένα άλλο μοντέλο, που βασίζεται κυρίως σε περιφερειακά στοιχεία της Fed, προβλέπει επίσης πτώση κερδών.

Το ασφάλιστρο κινδύνου μετοχικού κεφαλαίου είναι η απόδοση που παρέχει η επένδυση στο χρηματιστήριο έναντι ενός επιτοκίου άνευ κινδύνου.

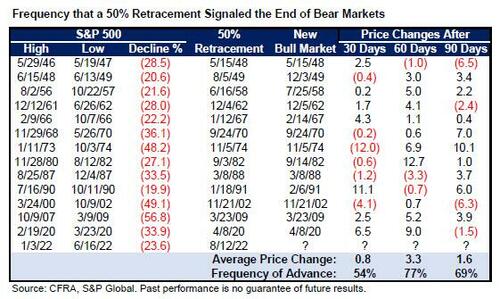

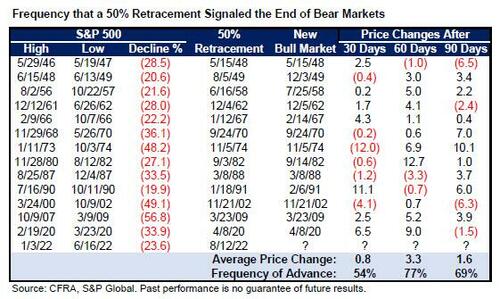

Πού τελειώνει η ύφεση;

Πλέον, λοιπόν, σύμφωνα με τον αναλυτή της Morgan Stanley, το μείζον ερώτημα είναι πού τελειώνει η ύφεση…

Απαντώντας σε αυτό το ερώτημα, προειδοποίησε τους επενδυτές λέγοντάς τους πως πρέπει να επενδυτές να προετοιμαστούν για περισσότερο πόνο καθώς «οι αμερικανικοί χρηματιστηριακοί δείκτες δεν έχουν φτάσει στα χαμηλά τους για το έτος».

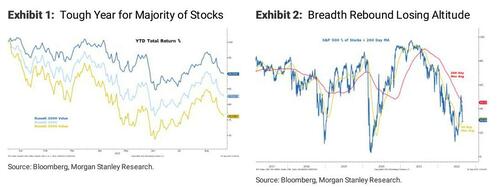

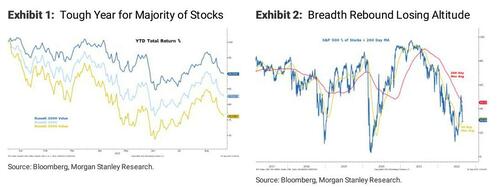

«Ο δείκτης είναι συνήθως το τελευταίο πράγμα που πέφτει» είπε ο Wilson, ο οποίος προέβλεψε σωστά το φετινό sell off των μετοχών, παρόλο που σχεδόν όλοι οι όμοιοί του περίμεναν ότι ο S&P θα ανέβαινε εύκολα και θα διατηρούνταν πάνω από τις 5.000 μονάδες.

«Ο Ιούνιος πιθανότατα έδωσε τα χαμηλό για τη μέση μετοχή, αλλά ο δείκτης, πιστεύουμε, έχει περιθώριο πτώσης».

Αυτό είναι αξιοσημείωτο, διότι όπως εξηγήσαμε πριν από αρκετές εβδομάδες, ο S&P, αφού επανήλθε από το -50% σε σχέση με τα ιστορικά υψηλά του Ιανουαρίου, κατά τη διάρκεια της πτωτικής αγοράς τον Ιούνιο, δεν υπήρξε ποτέ «bear market ράλι».

Αντίθετα, συνέχισε να κινείται προς χαμηλότερα επίπεδα.

Με άλλα λόγια, προβλέποντας νέα χαμηλά φέτος, ο Wilson αναμένει από τον S&P να κάνει κάτι που δεν έχει κάνει ποτέ πριν.

«Είτε στο σενάριο της ύφεσης είτε στην περίπτωση της ομαλής προσγείωσης, ο S&P 500 θα μειωθεί στις 3.400 μονάδες», σημείωσε ο Wilson, το οποίο είναι ακόμη πιο ανοδικό από την Goldman, της οποίας ο επικεφαλής αναλυτής David Kostin προέβλεψε πρόσφατα ότι ο S&P θα πέσει έως και 3.150 μονάδες.

Και ενώ η Goldman δεν έχει ακόμη κάνει ύφεση τη βασική της υπόθεση για την οικονομία των ΗΠΑ, είναι θέμα χρόνου να «αναγκαστεί» να το κάνει, παραδεχόμενη πως ο στόχος των 5.100 μονάδων για το τέλος του έτους ήταν πραγματικά ένα μεγάλο αστείο.

«Λειτουργικά περιθώρια»

Στο μεταξύ, ο Wilson δεν σταματά να επαναλαμβάνει ότι οι τάσεις στα λειτουργικά περιθώρια ήταν χειρότερες από τις προβλέψεις, ενώ αναμένει ότι αυτή η αρνητική κατεύθυνση θα συνεχιστεί.

«Η εκτίμηση για τα P/E είναι λάθος όχι επειδή η Fed θα είναι επιθετική, αλλά επειδή η αγορά μετοχών είναι πολύ αισιόδοξη» είπε ο Wilson, προσθέτοντας ότι «πολλαπλάσια θα αρχίσουν να μειώνονται καθώς μειώνονται τα κέρδη ενώ στη συνέχεια, κάπου στη μέση αυτής της διαδικασίας περικοπής κερδών, η αγορά θα φτάσει στο κάτω μέρος.

Αυτό πιστεύουμε ότι αυτό είναι πιθανώς μεταξύ Σεπτεμβρίου και Δεκεμβρίου».

Αργεί η Fed…

Στα χαμηλά του Ιουνίου, ο S&P 500, με όρους PE, τύγχανε διαπραγμάτευσης με 18x, πολλαπλάσιο που ξεπέρασε τις κατώτερες αποτιμήσεις που παρατηρήθηκαν σε όλους τους προηγούμενους 11 κύκλους πτώσης από τη δεκαετία του 1950.

Το τρέχον P/E για τον δείκτη βρίσκεται πάνω από το 19x.

Εν τω μεταξύ, καθώς η Fed παραμένει επικεντρωμένη στα οικονομικά δεδομένα, ο Wilson πιστεύει ότι η κεντρική τράπεζα «πάντα θα καθυστερεί», καθώς βασίζεται σε δύο από τα σημεία δεδομένων: τα δεδομένα της αγοράς εργασίας και τον πληθωρισμό.

«Μέχρι να καταρρεύσει η αγορά εργασίας, θα είναι πολύ αργά», είπε, αφού ως τότε, όπως είναι προφανές, η οικονομία των ΗΠΑ θα βρίσκεται σε ύφεση.

Τέλος, ενώ ο Wilson είναι ζοφέρος για τις περισσότερες μετοχές, τηρεί… μαλακή στάση για την ενέργεια, και γι' αυτό η Morgan Stanley είναι «neutral» για τον κλάδο.

«Όταν η ενέργεια πάει καλά, είναι συνήθως κακό για όλα τα άλλα», είπε, προσθέτοντας ότι η απόκλιση θα συνεχιστεί.

«Η ενέργεια είναι πραγματικά ο αντίποδας για οτιδήποτε άλλο» καταλήγει.

www.bankingnews.gr

Σύμφωνα με τον αναλυτή Michael Wilson, «η καταστροφή και η κατήφεια» επιστρέφουν στις μετοχές, με την τρέχουσα πτώση να θεωρείται μόνο η αρχή όσων δυσάρεστων πρόκειται να ακολουθήσουν.

Εν προκειμένω αξίζει να σημειωθεί πως δεν αποτελεί έκπληξη το γεγονός ότι μια από τις μεγαλύτερες αρκούδες της Wall Street, ο Wilson, είχε προβλέψει ότι η αύξηση στις αποτιμήσεις το διάστημα Ιουνίου - Αυγούστου δεν θα ήταν παρά ένα bear market ράλι.

Μάλιστα, οWilson, βλέπει να υπάρχει περισσότερος πόνος, αλλά όχι για τον λόγο που πολλοί πιστεύουν.

Αυτό που έπληξε τόσο πολύ τις αμερικανικές μετοχές φέτος ήταν η άνοδος των επιτοκίων.

Εξάλλου, οι εκτιμήσεις για τα κέρδη ανά μετοχή για τους επόμενους 12 μήνες μειώθηκαν μόνο κατά 1,5%, και οι λόγοι τιμής προς κέρδη (P/E) ήταν στην πραγματικότητα 9% υψηλότεροι, στα χαμηλά του Ιουνίου.

«Με τη Fed να διαψεύδει σθεναρά τις ελπίδες για ένα περιθώριο περιστροφής, πιστεύουμε ότι οι αγορές περιουσιακών στοιχείων μπορεί να εισέλθουν... από τη φωτιά στον πάγο.

Πτώση της κερδοφορίας

Σε αντίθεση με το πρώτο μέρος του sell off, αυτή τη φορά η πτώση των μετοχών θα προέλθει κυρίως από υψηλότερο ασφάλιστρο κινδύνου μετοχών και τα χαμηλότερα κέρδη παρά υψηλότερα επιτόκια», εξηγεί ο Wilson.

Σύμφωνα με το μοντέλο ανάλυσης της Morgan Stanley, με βάση στοιχεία όπως την έκθεση παραγωγής ISM, τον δείκτη καταναλωτικής εμπιστοσύνης του Conference Board, τις εκκινήσεις κατοικιών και τα πιστωτικά περιθώρια, θα υπάρξει μεγάλη πτώση στην κερδοφορία.

Ένα άλλο μοντέλο, που βασίζεται κυρίως σε περιφερειακά στοιχεία της Fed, προβλέπει επίσης πτώση κερδών.

Το ασφάλιστρο κινδύνου μετοχικού κεφαλαίου είναι η απόδοση που παρέχει η επένδυση στο χρηματιστήριο έναντι ενός επιτοκίου άνευ κινδύνου.

Πού τελειώνει η ύφεση;

Πλέον, λοιπόν, σύμφωνα με τον αναλυτή της Morgan Stanley, το μείζον ερώτημα είναι πού τελειώνει η ύφεση…

Απαντώντας σε αυτό το ερώτημα, προειδοποίησε τους επενδυτές λέγοντάς τους πως πρέπει να επενδυτές να προετοιμαστούν για περισσότερο πόνο καθώς «οι αμερικανικοί χρηματιστηριακοί δείκτες δεν έχουν φτάσει στα χαμηλά τους για το έτος».

«Ο δείκτης είναι συνήθως το τελευταίο πράγμα που πέφτει» είπε ο Wilson, ο οποίος προέβλεψε σωστά το φετινό sell off των μετοχών, παρόλο που σχεδόν όλοι οι όμοιοί του περίμεναν ότι ο S&P θα ανέβαινε εύκολα και θα διατηρούνταν πάνω από τις 5.000 μονάδες.

«Ο Ιούνιος πιθανότατα έδωσε τα χαμηλό για τη μέση μετοχή, αλλά ο δείκτης, πιστεύουμε, έχει περιθώριο πτώσης».

Αυτό είναι αξιοσημείωτο, διότι όπως εξηγήσαμε πριν από αρκετές εβδομάδες, ο S&P, αφού επανήλθε από το -50% σε σχέση με τα ιστορικά υψηλά του Ιανουαρίου, κατά τη διάρκεια της πτωτικής αγοράς τον Ιούνιο, δεν υπήρξε ποτέ «bear market ράλι».

Αντίθετα, συνέχισε να κινείται προς χαμηλότερα επίπεδα.

Με άλλα λόγια, προβλέποντας νέα χαμηλά φέτος, ο Wilson αναμένει από τον S&P να κάνει κάτι που δεν έχει κάνει ποτέ πριν.

«Είτε στο σενάριο της ύφεσης είτε στην περίπτωση της ομαλής προσγείωσης, ο S&P 500 θα μειωθεί στις 3.400 μονάδες», σημείωσε ο Wilson, το οποίο είναι ακόμη πιο ανοδικό από την Goldman, της οποίας ο επικεφαλής αναλυτής David Kostin προέβλεψε πρόσφατα ότι ο S&P θα πέσει έως και 3.150 μονάδες.

Και ενώ η Goldman δεν έχει ακόμη κάνει ύφεση τη βασική της υπόθεση για την οικονομία των ΗΠΑ, είναι θέμα χρόνου να «αναγκαστεί» να το κάνει, παραδεχόμενη πως ο στόχος των 5.100 μονάδων για το τέλος του έτους ήταν πραγματικά ένα μεγάλο αστείο.

«Λειτουργικά περιθώρια»

Στο μεταξύ, ο Wilson δεν σταματά να επαναλαμβάνει ότι οι τάσεις στα λειτουργικά περιθώρια ήταν χειρότερες από τις προβλέψεις, ενώ αναμένει ότι αυτή η αρνητική κατεύθυνση θα συνεχιστεί.

«Η εκτίμηση για τα P/E είναι λάθος όχι επειδή η Fed θα είναι επιθετική, αλλά επειδή η αγορά μετοχών είναι πολύ αισιόδοξη» είπε ο Wilson, προσθέτοντας ότι «πολλαπλάσια θα αρχίσουν να μειώνονται καθώς μειώνονται τα κέρδη ενώ στη συνέχεια, κάπου στη μέση αυτής της διαδικασίας περικοπής κερδών, η αγορά θα φτάσει στο κάτω μέρος.

Αυτό πιστεύουμε ότι αυτό είναι πιθανώς μεταξύ Σεπτεμβρίου και Δεκεμβρίου».

Αργεί η Fed…

Στα χαμηλά του Ιουνίου, ο S&P 500, με όρους PE, τύγχανε διαπραγμάτευσης με 18x, πολλαπλάσιο που ξεπέρασε τις κατώτερες αποτιμήσεις που παρατηρήθηκαν σε όλους τους προηγούμενους 11 κύκλους πτώσης από τη δεκαετία του 1950.

Το τρέχον P/E για τον δείκτη βρίσκεται πάνω από το 19x.

Εν τω μεταξύ, καθώς η Fed παραμένει επικεντρωμένη στα οικονομικά δεδομένα, ο Wilson πιστεύει ότι η κεντρική τράπεζα «πάντα θα καθυστερεί», καθώς βασίζεται σε δύο από τα σημεία δεδομένων: τα δεδομένα της αγοράς εργασίας και τον πληθωρισμό.

«Μέχρι να καταρρεύσει η αγορά εργασίας, θα είναι πολύ αργά», είπε, αφού ως τότε, όπως είναι προφανές, η οικονομία των ΗΠΑ θα βρίσκεται σε ύφεση.

Τέλος, ενώ ο Wilson είναι ζοφέρος για τις περισσότερες μετοχές, τηρεί… μαλακή στάση για την ενέργεια, και γι' αυτό η Morgan Stanley είναι «neutral» για τον κλάδο.

«Όταν η ενέργεια πάει καλά, είναι συνήθως κακό για όλα τα άλλα», είπε, προσθέτοντας ότι η απόκλιση θα συνεχιστεί.

«Η ενέργεια είναι πραγματικά ο αντίποδας για οτιδήποτε άλλο» καταλήγει.

www.bankingnews.gr

Σχόλια αναγνωστών