«Οι αμερικανικές μετοχές δείχνουν πιο ευπαθείς σε ό,τι αφορά πιθανές εισροές»

Eυάλωτες στην απογοήτευση είναι οι αμερικανικές μετοχές έναντι των ευρωπαϊκών, σύμφωνα με όσα αναφέρει σε πρόσφατο ενημερωτικό σημείωμά της η Citigroup...

Ειδικότερα, τo 2022, οι ευρωπαϊκές μετοχές βίωσαν εκροές πάνω από 113 δισεκατομμύρια δολάρια, γεγονός το οποίο συνάδει με την ιστορική πραγματικότητα «διορθώσεων» παρελθόντων ετών.

Από την άλλη, στις ΗΠΑ, πράγματι, οι εισροές σημείωσαν επιβράδυνση, ωστόσο δεν μετεβλήθησαν σε εκροές.

Αυτό συνέβαλε ώστε η «Ευρώπη» να τυγχάνει διαπραγμάτευσης με discount 25% έναντι των ΗΠΑ, έναντι discount 15%, που… είθισται.

Αυτός είναι ο κυριότερος λόγος που η Citigroup δίνει πλέον σύσταση Overweight για τις ευρωπαϊκές μετοχές και Underweight για τις ΗΠΑ.

«Οι αμερικανικές μετοχές δείχνουν πιο ευπαθείς σε ό,τι αφορά πιθανές εισροές εκ μέρους των funds».

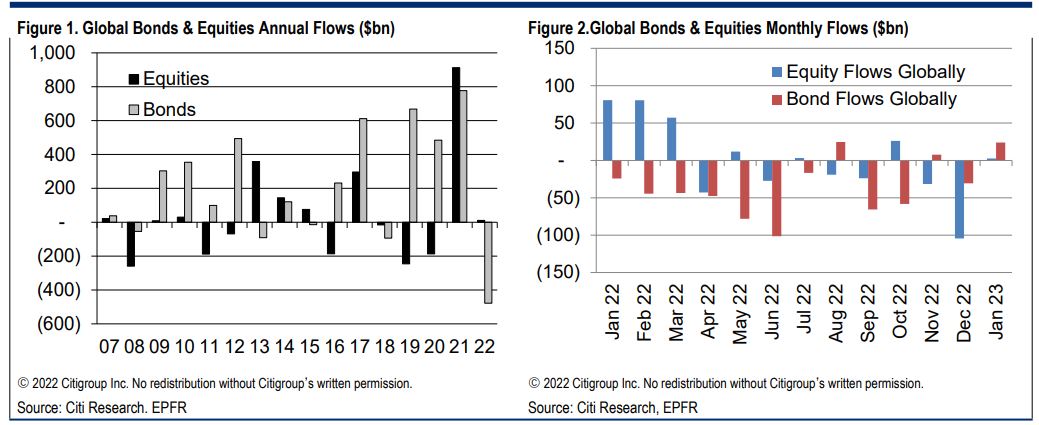

Κατά τ’ άλλα, με την άνοδο του πληθωρισμού και τη συνεπακόλουθη αύξηση των επιτοκίων, οι επενδυτές άρχισαν να πωλούν ομόλογα ενώ σταμάτησαν να αγοράζουν μετοχές.

Ως εκ τούτου, οι εκροές στην αγορά ομολόγων έφτασαν στα επίπεδα ρεκόρ των 478 δισεκατομμυρίων δολαρίων και μόλις ένα «ισχνό» ποσό 11 δισ. δολ. εισέρευσε στις μετοχές.

Τα ευρωπαϊκά Equity Funds δέχτηκαν πολύ μεγάλο χτύπημα, «δοκιμάζοντας» εκροές 11 δισεκατομμυρίων δολαρίων (7% of AUM).

Τα equity funds των ΗΠΑ απολάμβαναν συνεχείς εισροές (27 δισεκατομμύρια δολάρια) το 2022, κάτι ασυνήθιστο κατά τη διάρκεια sell off.

Αυτό θα μπορούσε να καταστήσει την αγορά ευάλωτη σε μελλοντικές εκροές.

Σε αυτό το πλαίσιο, όπως προειπώθηκε, η Citigroup δίνει σύσταση «Overweight» για την Ευρώπη και «Underweight» για τις ΗΠΑ.

Οι ροές το 2022 συνέβαλαν στη διεύρυνση των χασμάτων αποτίμησης.

Ο MSCI Europe διαπραγματεύεται τώρα με έκπτωση 25% έναντι του MSCI των ΗΠΑ, πολύ πάνω από τον μακροπρόθεσμο μέσο όρο του 15%.

Οι τομείς της Ενέργειας, Τροφίμων και Tech Hardware διαπραγματεύονται με τεράστιο discount έναντι των ανταγωνιστών τους στις ΗΠΑ.

Οι ΗΠΑ πιο ευάλωτες από την Ευρώπη

Το 2022, οι αγορές υπέφεραν από προβλήματα προσφοράς, αποδυνάμωση της ανάπτυξης και τις επιθετικές αυξήσεις επιτοκίων της κεντρικής τράπεζας.

Οι αποδόσεις σταθερού εισοδήματος αυξήθηκαν, καθώς οι παγκόσμιες εκροές κεφαλαίων ομολόγων έφθασαν τα 478 δισεκατομμύρια δολάρια – οι μεγαλύτερες από τη Μεγάλη Χρηματοπιστωτική κρίση.

Αυτό σηματοδότησε μια απότομη αντιστροφή των εισροών ρεκόρ ύψους 777 δισεκατομμυρίων δολαρίων το 2021.

Οι ροές μετοχών ήταν ελαφρώς θετικές το 2022 (+11 δισ. δολάρια), αλλά πολύ χαμηλότερες από το 2021 (+913 δις δολάρια).

Το Διάγραμμα 2 υπογραμμίζει ότι οι εκροές στα ομόλογα ήταν επίμονες κατά τη διάρκεια του έτους.

Οι ροές μετοχών έγιναν αρνητικές το β' τρίμηνο του 2022.

Μετοχές: Πουλάμε Ευρώπη, κρατάμε ΗΠΑ

Στις μετοχές, τα ευρωπαϊκά funds υπέστησαν εκροές 113 δισ. δολ. το 2022 (Εικόνα 3).

Παρά τις εξίσου κακές επενδυτικές αποδόσεις, τα αμερικανικά μετοχικά κεφάλαια απολάμβαναν μικρές εισροές (27 δισ. δολάρια).

Οι ευρωπαϊκές εκροές ανήλθαν στο 7,5% επί των AUM (Διάγραμμα 4).

Το Σχήμα 5 δείχνει ότι αυτές οι απότομες εκροές στις ευρωπαϊκές μετοχές ξεκίνησαν στις αρχές του έτους καθώς οι αγορές άρχισαν να σπάνε.

Τα αμερικανικά κεφάλαια άρχισαν να παρουσιάζουν σταθερές εκροές μόλις το 4ο τρίμηνο του 2022 (Διάγραμμα 6).

Τόσο τα αμερικανικά όσο και τα ευρωπαϊκά ομόλογα παρουσίασαν σημαντικές εκροές στις αρχές του 2022.

Οι πωλήσεις ομολόγων των ΗΠΑ συνεχίστηκαν καθ' όλη τη διάρκεια του έτους, αλλά σωρεύτηκαν το α’ εξάμηνο στην Ευρώπη.

Ροές σε «διορθώσεις»

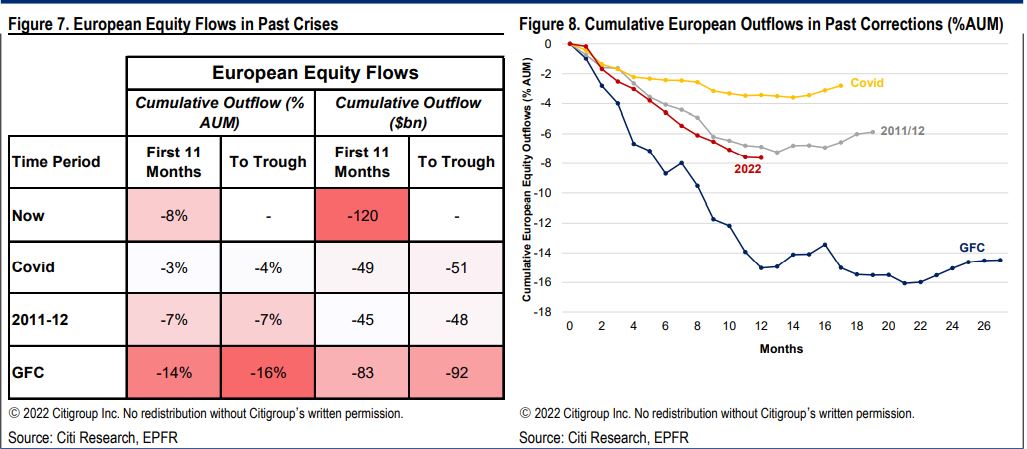

Για τις ευρωπαϊκές μετοχές, οι εκροές μοιάζουν με προηγούμενες διορθώσεις, με τους επενδυτές να μειώνουν την έκθεση.

Οι εκροές από τον Φεβρουάριο του 2022 ήταν 7% του AUM (Σχήμα 7), παρακολουθώντας στενά εκείνες κατά την κρίση της Ευρωζώνης 2011-12.

Οι ροές δεν είναι (ακόμα) τόσο κακές όσο κατά τη μεγάλη χρηματοπιστωτική κρίση.

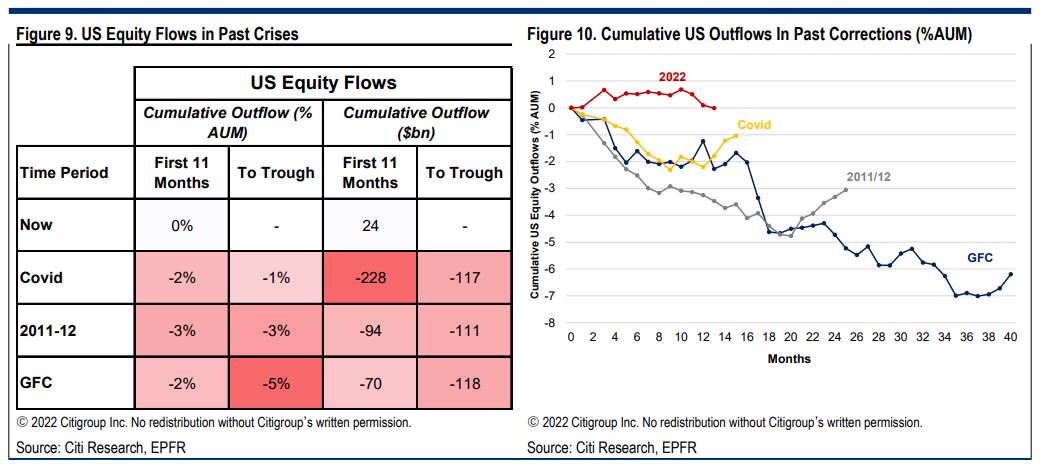

Η εμπειρία των ΗΠΑ είναι διαφορετική από τις προηγούμενες διορθώσεις.

Σε αντίθεση με προηγούμενες πτώσεις (Διάγραμμα 9), δεν υπήρξαν σημαντικές εκροές μετοχικών κεφαλαίων.

Το Σχήμα 10 υπογραμμίζει τον τρόπο με τον οποίο οι ροές στις ΗΠΑ διατηρήθηκαν καλύτερα από ό,τι κατά τη διάρκεια της Covid και των sell off στη μεγάλη χρηματοπιστωτική κρίση.

Οι αμερικανικές μετοχές έχουν ήδη υποχωρήσει 20% χωρίς καμία σημαντική πίεση πώλησης. Θα μπορούσαν να πέσουν πολύ περισσότερο εάν οι εκροές επιταχυνθούν.

Γιατί Ευρώπη;

Οι εκροές στις ευρωπαϊκές μετοχές έναντι των ΗΠΑ συνέβαλαν σε ένα ιστορικά μεγάλο χάσμα αποτίμησης μεταξύ των δύο αγορών (Διάγραμμα 11).

Ο δείκτης MSCI Europe διαπραγματεύεται τώρα με έκπτωση 25% έναντι του MSCI των ΗΠΑ, πολύ πάνω από τον μακροπρόθεσμο μέσο όρο του 15%.

Τα κενά αποτίμησης Ευρώπης έναντι ΗΠΑ είναι μεγαλύτερα στους τομείς της Ενέργειας, των Τροφίμων & Βασικών Λιανικών και του Τεχνολογικού Υλικού (Εικόνα 12).

«Αυτός είναι ένας βασικός λόγος που είμαστε πλέον Overweigh στις ευρωπαϊκές μετοχές και Underweight στις ΗΠΑ.

Ενώ τα κέρδη και στις δύο αγορές κινδυνεύουν, σημαντικές εκροές κεφαλαίων έχουν ωθήσει την ευρωπαϊκή αγορά σε αποτιμήσεις που ήδη προεξοφλούν σημαντική πτώση των κερδών.

Αντίθετα, οι ισχυρές ροές κεφαλαίων στις ΗΠΑ έχουν κρατήσει ψηλά τις αποτιμήσεις που εξακολουθούν να αποτιμούν σταθερά κέρδη, αφήνοντας έτσι τις προσδοκίες πιο ευάλωτες στην απογοήτευση.

www.bankingnews.gr

Ειδικότερα, τo 2022, οι ευρωπαϊκές μετοχές βίωσαν εκροές πάνω από 113 δισεκατομμύρια δολάρια, γεγονός το οποίο συνάδει με την ιστορική πραγματικότητα «διορθώσεων» παρελθόντων ετών.

Από την άλλη, στις ΗΠΑ, πράγματι, οι εισροές σημείωσαν επιβράδυνση, ωστόσο δεν μετεβλήθησαν σε εκροές.

Αυτό συνέβαλε ώστε η «Ευρώπη» να τυγχάνει διαπραγμάτευσης με discount 25% έναντι των ΗΠΑ, έναντι discount 15%, που… είθισται.

Αυτός είναι ο κυριότερος λόγος που η Citigroup δίνει πλέον σύσταση Overweight για τις ευρωπαϊκές μετοχές και Underweight για τις ΗΠΑ.

«Οι αμερικανικές μετοχές δείχνουν πιο ευπαθείς σε ό,τι αφορά πιθανές εισροές εκ μέρους των funds».

Κατά τ’ άλλα, με την άνοδο του πληθωρισμού και τη συνεπακόλουθη αύξηση των επιτοκίων, οι επενδυτές άρχισαν να πωλούν ομόλογα ενώ σταμάτησαν να αγοράζουν μετοχές.

Ως εκ τούτου, οι εκροές στην αγορά ομολόγων έφτασαν στα επίπεδα ρεκόρ των 478 δισεκατομμυρίων δολαρίων και μόλις ένα «ισχνό» ποσό 11 δισ. δολ. εισέρευσε στις μετοχές.

Τα ευρωπαϊκά Equity Funds δέχτηκαν πολύ μεγάλο χτύπημα, «δοκιμάζοντας» εκροές 11 δισεκατομμυρίων δολαρίων (7% of AUM).

Τα equity funds των ΗΠΑ απολάμβαναν συνεχείς εισροές (27 δισεκατομμύρια δολάρια) το 2022, κάτι ασυνήθιστο κατά τη διάρκεια sell off.

Αυτό θα μπορούσε να καταστήσει την αγορά ευάλωτη σε μελλοντικές εκροές.

Σε αυτό το πλαίσιο, όπως προειπώθηκε, η Citigroup δίνει σύσταση «Overweight» για την Ευρώπη και «Underweight» για τις ΗΠΑ.

Οι ροές το 2022 συνέβαλαν στη διεύρυνση των χασμάτων αποτίμησης.

Ο MSCI Europe διαπραγματεύεται τώρα με έκπτωση 25% έναντι του MSCI των ΗΠΑ, πολύ πάνω από τον μακροπρόθεσμο μέσο όρο του 15%.

Οι τομείς της Ενέργειας, Τροφίμων και Tech Hardware διαπραγματεύονται με τεράστιο discount έναντι των ανταγωνιστών τους στις ΗΠΑ.

Οι ΗΠΑ πιο ευάλωτες από την Ευρώπη

Το 2022, οι αγορές υπέφεραν από προβλήματα προσφοράς, αποδυνάμωση της ανάπτυξης και τις επιθετικές αυξήσεις επιτοκίων της κεντρικής τράπεζας.

Οι αποδόσεις σταθερού εισοδήματος αυξήθηκαν, καθώς οι παγκόσμιες εκροές κεφαλαίων ομολόγων έφθασαν τα 478 δισεκατομμύρια δολάρια – οι μεγαλύτερες από τη Μεγάλη Χρηματοπιστωτική κρίση.

Αυτό σηματοδότησε μια απότομη αντιστροφή των εισροών ρεκόρ ύψους 777 δισεκατομμυρίων δολαρίων το 2021.

Οι ροές μετοχών ήταν ελαφρώς θετικές το 2022 (+11 δισ. δολάρια), αλλά πολύ χαμηλότερες από το 2021 (+913 δις δολάρια).

Το Διάγραμμα 2 υπογραμμίζει ότι οι εκροές στα ομόλογα ήταν επίμονες κατά τη διάρκεια του έτους.

Οι ροές μετοχών έγιναν αρνητικές το β' τρίμηνο του 2022.

Μετοχές: Πουλάμε Ευρώπη, κρατάμε ΗΠΑ

Στις μετοχές, τα ευρωπαϊκά funds υπέστησαν εκροές 113 δισ. δολ. το 2022 (Εικόνα 3).

Παρά τις εξίσου κακές επενδυτικές αποδόσεις, τα αμερικανικά μετοχικά κεφάλαια απολάμβαναν μικρές εισροές (27 δισ. δολάρια).

Οι ευρωπαϊκές εκροές ανήλθαν στο 7,5% επί των AUM (Διάγραμμα 4).

Το Σχήμα 5 δείχνει ότι αυτές οι απότομες εκροές στις ευρωπαϊκές μετοχές ξεκίνησαν στις αρχές του έτους καθώς οι αγορές άρχισαν να σπάνε.

Τα αμερικανικά κεφάλαια άρχισαν να παρουσιάζουν σταθερές εκροές μόλις το 4ο τρίμηνο του 2022 (Διάγραμμα 6).

Τόσο τα αμερικανικά όσο και τα ευρωπαϊκά ομόλογα παρουσίασαν σημαντικές εκροές στις αρχές του 2022.

Οι πωλήσεις ομολόγων των ΗΠΑ συνεχίστηκαν καθ' όλη τη διάρκεια του έτους, αλλά σωρεύτηκαν το α’ εξάμηνο στην Ευρώπη.

Ροές σε «διορθώσεις»

Για τις ευρωπαϊκές μετοχές, οι εκροές μοιάζουν με προηγούμενες διορθώσεις, με τους επενδυτές να μειώνουν την έκθεση.

Οι εκροές από τον Φεβρουάριο του 2022 ήταν 7% του AUM (Σχήμα 7), παρακολουθώντας στενά εκείνες κατά την κρίση της Ευρωζώνης 2011-12.

Οι ροές δεν είναι (ακόμα) τόσο κακές όσο κατά τη μεγάλη χρηματοπιστωτική κρίση.

Η εμπειρία των ΗΠΑ είναι διαφορετική από τις προηγούμενες διορθώσεις.

Σε αντίθεση με προηγούμενες πτώσεις (Διάγραμμα 9), δεν υπήρξαν σημαντικές εκροές μετοχικών κεφαλαίων.

Το Σχήμα 10 υπογραμμίζει τον τρόπο με τον οποίο οι ροές στις ΗΠΑ διατηρήθηκαν καλύτερα από ό,τι κατά τη διάρκεια της Covid και των sell off στη μεγάλη χρηματοπιστωτική κρίση.

Οι αμερικανικές μετοχές έχουν ήδη υποχωρήσει 20% χωρίς καμία σημαντική πίεση πώλησης. Θα μπορούσαν να πέσουν πολύ περισσότερο εάν οι εκροές επιταχυνθούν.

Γιατί Ευρώπη;

Οι εκροές στις ευρωπαϊκές μετοχές έναντι των ΗΠΑ συνέβαλαν σε ένα ιστορικά μεγάλο χάσμα αποτίμησης μεταξύ των δύο αγορών (Διάγραμμα 11).

Ο δείκτης MSCI Europe διαπραγματεύεται τώρα με έκπτωση 25% έναντι του MSCI των ΗΠΑ, πολύ πάνω από τον μακροπρόθεσμο μέσο όρο του 15%.

Τα κενά αποτίμησης Ευρώπης έναντι ΗΠΑ είναι μεγαλύτερα στους τομείς της Ενέργειας, των Τροφίμων & Βασικών Λιανικών και του Τεχνολογικού Υλικού (Εικόνα 12).

«Αυτός είναι ένας βασικός λόγος που είμαστε πλέον Overweigh στις ευρωπαϊκές μετοχές και Underweight στις ΗΠΑ.

Ενώ τα κέρδη και στις δύο αγορές κινδυνεύουν, σημαντικές εκροές κεφαλαίων έχουν ωθήσει την ευρωπαϊκή αγορά σε αποτιμήσεις που ήδη προεξοφλούν σημαντική πτώση των κερδών.

Αντίθετα, οι ισχυρές ροές κεφαλαίων στις ΗΠΑ έχουν κρατήσει ψηλά τις αποτιμήσεις που εξακολουθούν να αποτιμούν σταθερά κέρδη, αφήνοντας έτσι τις προσδοκίες πιο ευάλωτες στην απογοήτευση.

www.bankingnews.gr

Σχόλια αναγνωστών