Ο πληθωρισμός αποτελεί την κορυφαία προτεραιότητα για την Ευρωπαϊκή Κεντρική Τράπεζα

Ο πληθωρισμός αποτελεί την κορυφαία προτεραιότητα για την Ευρωπαϊκή Κεντρική Τράπεζα, ως εκ τούτου έμεινε σταθερή στην πορεία της αυξάνοντας τα επιτόκια κατά 50 μονάδες βάσης, όπως είχε προαναγγείλει, παρά την τραπεζική κρίση που πυροδότησαν οι Silicon Valley Bank και Credit Suisse.

Κατά τη διάρκεια της καθιερωμένης συνέντευξης τύπου, η πρόεδρος της ΕΚΤ Christine Lagarde διαμήνυσε ότι ο τραπεζικός τομέας της ζώνης του ευρώ είναι ανθεκτικός, διαθέτοντας ισχυρές θέσεις κεφαλαίου και ρευστότητας.

Όπως τόνισε, ο πληθωρισμός αναμένεται, σύμφωνα με τις προβολές, να παραμείνει σε πολύ υψηλό επίπεδο για πολύ μεγάλο χρονικό διάστημα.

Η εργαλειοθήκη πολιτικής που διαθέτει η ΕΚΤ είναι πλήρως εξοπλισμένη για την παροχή στήριξης σε ρευστότητα στο χρηματοπιστωτικό σύστημα της ζώνης του ευρώ αν χρειαστεί, διαβεβαίωσε η πρόεδρος της ΕΚΤ.

Η Lagarde αποκάλυψε ότι υπήρξαν 3-4 μέλη που δεν ψήφισαν την απόφαση για αύξηση των επιτοκίων κατά 50 μ.β.

Η πρόεδρος της ΕΚΤ επανέλαβε τη θέση της ότι τα κυβερνητικά μέτρα για τη θωράκιση της οικονομίας από τις επιπτώσεις των υψηλών τιμών ενέργειας θα πρέπει να είναι προσωρινά, στοχευμένα και προσαρμοσμένα στη διατήρηση των κινήτρων για λιγότερη κατανάλωση ενέργειας.

«Θα παρέμβουμε αν χρειαστεί»

«Παρακολουθούμε στενά την κατάσταση στις αγορές και είμαστε έτοιμοι να παρέμβουμε όπου είναι απαραίτητο για να εξασφαλίσουμε την σταθερότητα των τιμών και την σταθερότητα στην ευρωζώνη»,ανέφερε η πρόεδρος της ΕΚΤ.

Οι εντάσεις στις χρηματοπιστωτικές αγορές ήταν σοβαρές, παραδέχθηκε η Lagarde, ενώ επανέλαβε την εξαρτώμενη από τα δεδομένα προσέγγιση της ΕΚΤ για το μέλλον.

«Αν η βασική γραμμή επιμένει καθώς μειώνεται η αβεβαιότητα, θα πρέπει να καλυφθεί πολύ περισσότερο έδαφος.

Αυτή είναι μια σημαντική προειδοποίηση», τόνισε η επικεφαλής της ΕΚΤ.

Να σημειωθεί ότι από την απόφαση του Διοικητικού Συμβουλίου της ΕΚΤ αφαιρέθηκε η φράση «η ΕΚΤ θα εξακολουθήσει να αυξάνει σημαντικά τα επιτόκια με σταθερό ρυθμό».

Σημειώνεται επίσης ότι οι σημερινές μακροοικονομικές προβολές της ΕΚΤ ολοκληρώθηκαν στις 15 Φεβρουαρίου και δεν περιλαμβάνουν την αναταραχή στις αγορές.

Κατά 50 μ.β. αυξάνει τα επιτόκια της η ΕΚΤ, στη σκιά της Credit Suisse

Κατά 50 μονάδες βάσης αύξησε, τελικά τα επιτόκια της η Ευρωπαϊκή Κεντρική Τράπεζα, καθώς όπως ανέφερε, η προτεραιότητα της εντολής της είναι ο έλεγχος του πληθωρισμού.

Μάλιστα, όπως παραδέχεται η ΕΚΤ, ο πληθωρισμός προβλέπεται να παραμείνει πολύ υψηλός για πολύ μεγάλο χρονικό διάστημα.

Ως εκ τούτου, το Διοικητικό Συμβούλιο αποφάσισε σήμερα να αυξήσει τα τρία βασικά επιτόκια της ΕΚΤ κατά 50 μονάδες βάσης, επιβεβαιώνοντας την αποφασιστικότητά του να διασφαλίσει την έγκαιρη επιστροφή του πληθωρισμού στον μεσοπρόθεσμο στόχο του 2%.

Βασικά επιτόκια της ΕΚΤ

Το Διοικητικό Συμβούλιο αποφάσισε να αυξήσει τα τρία βασικά επιτόκια της ΕΚΤ κατά 50 μονάδες βάσης.

Συνεπώς, το επιτόκιο των πράξεων κύριας αναχρηματοδότησης και τα επιτόκια της διευκόλυνσης οριακής χρηματοδότησης και της διευκόλυνσης αποδοχής καταθέσεων θα αυξηθούν σε 3,50%, 3,75% και 3,00% αντίστοιχα, με ισχύ από τις 22 Μαρτίου 2023.

Αυξημένη η αβεβαιότητα

Το αυξημένο επίπεδο αβεβαιότητας ενισχύει τη σημασία μιας προσέγγισης που εξαρτάται από τα δεδομένα στις αποφάσεις του Διοικητικού Συμβουλίου για τα επιτόκια πολιτικής, οι οποίες θα καθορίζονται από την εκτίμησή του για τις προοπτικές του πληθωρισμού υπό το πρίσμα των εισερχόμενων οικονομικών και χρηματοπιστωτικών δεδομένων, τη δυναμική του υποκείμενου πληθωρισμού και την ισχύ της μετάδοσης της νομισματικής πολιτικής, αναφέρει η ΕΚΤ.

Το Διοικητικό Συμβούλιο παρακολουθεί στενά τις τρέχουσες εντάσεις στις αγορές και είναι έτοιμο να αντιδράσει, εφόσον αυτό είναι απαραίτητο, για τη διατήρηση της σταθερότητας των τιμών και της χρηματοπιστωτικής σταθερότητας στη ζώνη του ευρώ.

Ο τραπεζικός τομέας της ζώνης του ευρώ είναι ανθεκτικός, με ισχυρή κεφαλαιακή θέση και ρευστότητα.

Σε κάθε περίπτωση, η εργαλειοθήκη πολιτικής της ΕΚΤ είναι πλήρως εξοπλισμένη ώστε να παρέχει στήριξη ρευστότητας στο χρηματοπιστωτικό σύστημα της ζώνης του ευρώ, αν χρειαστεί, και να διατηρεί την ομαλή μετάδοση της νομισματικής πολιτικής.

Οι προβλέψεις για την οικονομία

Οι νέες μακροοικονομικές προβολές των εμπειρογνωμόνων της ΕΚΤ ολοκληρώθηκαν στις αρχές Μαρτίου πριν από την πρόσφατη εμφάνιση των εντάσεων στις χρηματοπιστωτικές αγορές.

Ως εκ τούτου, οι εντάσεις αυτές συνεπάγονται πρόσθετη αβεβαιότητα γύρω από τις βασικές εκτιμήσεις για τον πληθωρισμό και την ανάπτυξη.

Πριν από αυτές τις τελευταίες εξελίξεις, η βασική πορεία του γενικού πληθωρισμού είχε ήδη αναθεωρηθεί προς τα κάτω, κυρίως λόγω της μικρότερης συμβολής των τιμών της ενέργειας από ό,τι αναμενόταν προηγουμένως.

Οι εμπειρογνώμονες της ΕΚΤ βλέπουν τώρα τον πληθωρισμό να διαμορφώνεται κατά μέσο όρο σε 5,3% το 2023, 2,9% το 2024 και 2,1% το 2025.

Παράλληλα, οι υποκείμενες πιέσεις στις τιμές παραμένουν ισχυρές.

Ο πληθωρισμός χωρίς την ενέργεια και τα τρόφιμα συνέχισε να αυξάνεται τον Φεβρουάριο και οι επιτελείς της ΕΚΤ αναμένουν ότι θα διαμορφωθεί κατά μέσο όρο σε 4,6% το 2023, δηλαδή υψηλότερα από ό,τι προέβλεπαν οι προβολές του Δεκεμβρίου.

Στη συνέχεια, αναμένεται να υποχωρήσει στο 2,5% το 2024 και στο 2,2% το 2025, καθώς οι ανοδικές πιέσεις από τα σοκ της προσφοράς του παρελθόντος και την επαναλειτουργία της οικονομίας εξασθενούν και καθώς η αυστηρότερη νομισματική πολιτική περιορίζει όλο και περισσότερο τη ζήτηση.

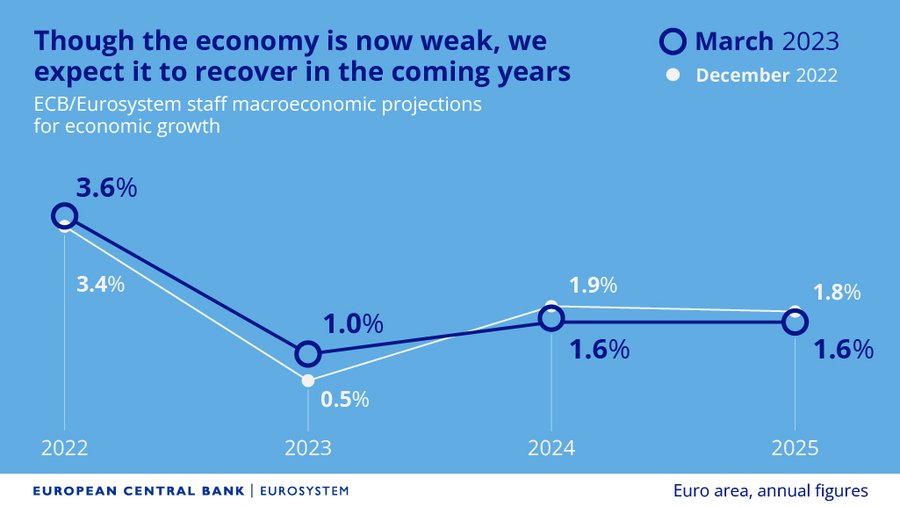

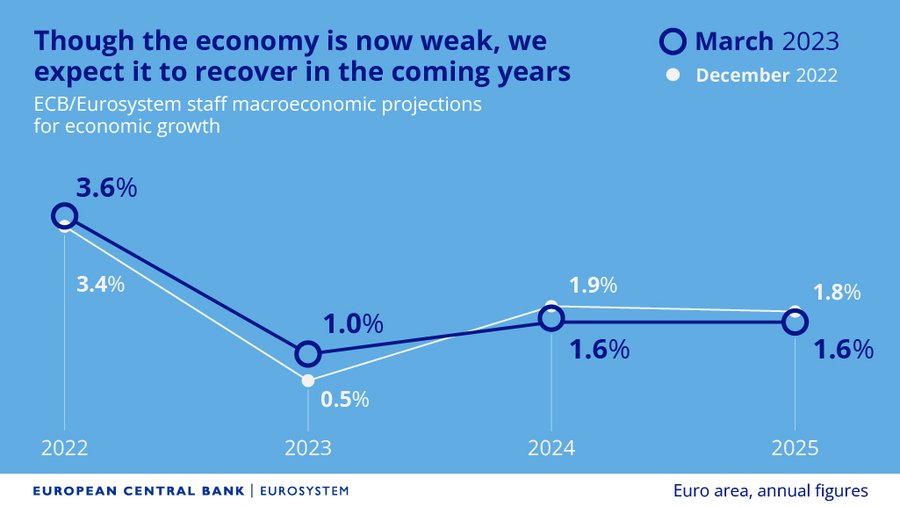

Οι βασικές προβολές για την ανάπτυξη το 2023 έχουν αναθεωρηθεί προς τα πάνω σε 1,0% κατά μέσο όρο, ως αποτέλεσμα τόσο της μείωσης των τιμών της ενέργειας όσο και της μεγαλύτερης ανθεκτικότητας της οικονομίας στο δύσκολο διεθνές περιβάλλον.

Στη συνέχεια, οι εμπειρογνώμονες της ΕΚΤ αναμένουν ότι η ανάπτυξη θα επιταχυνθεί περαιτέρω, στο 1,6%, τόσο το 2024 όσο και το 2025, υποστηριζόμενη από μια εύρωστη αγορά εργασίας, τη βελτίωση της εμπιστοσύνης και την ανάκαμψη των πραγματικών εισοδημάτων.

Ταυτόχρονα, η ανάκαμψη της ανάπτυξης το 2024 και το 2025 είναι ασθενέστερη από ό,τι προβλεπόταν τον Δεκέμβριο, λόγω της σύσφιξης της νομισματικής πολιτικής.

Βασικά επιτόκια της ΕΚΤ

Πρόγραμμα αγοράς περιουσιακών στοιχείων (APP) και πρόγραμμα αγοράς έκτακτης ανάγκης για πανδημία (PEPP)

Το χαρτοφυλάκιο του APP μειώνεται με μετρημένο και προβλέψιμο ρυθμό, καθώς το Ευρωσύστημα δεν επανεπενδύει όλες τις πληρωμές κεφαλαίου από λήξεις στις κινητές αξίες.

Η μείωση θα ανέρχεται σε 15 δισεκατομμύρια ευρώ ανά μήνα κατά μέσο όρο μέχρι το τέλος Ιουνίου 2023 και ο επόμενος ρυθμός της θα καθοριστεί με την πάροδο του χρόνου.

Όσον αφορά το PEPP, το Διοικητικό Συμβούλιο προτίθεται να επανεπενδύσει τις πληρωμές κεφαλαίου από τους τίτλους που λήγουν και αγοράζονται στο πλαίσιο του προγράμματος τουλάχιστον μέχρι το τέλος του 2024.

Σε κάθε περίπτωση, η μελλοντική μετακύλιση του χαρτοφυλακίου του PEPP θα διαχειρίζεται έτσι ώστε να αποφεύγεται η παρεμβολή στην κατάλληλη κατεύθυνση της νομισματικής πολιτικής.

Πράξεις αναχρηματοδότησης

Καθώς οι τράπεζες αποπληρώνουν τα ποσά που δανείζονται στο πλαίσιο των στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης, το Διοικητικό Συμβούλιο θα αξιολογεί τακτικά τον τρόπο με τον οποίο οι στοχευμένες δανειοδοτικές πράξεις συμβάλλουν στη χάραξη της νομισματικής του πολιτικής.

www.bankingnews.gr

Κατά τη διάρκεια της καθιερωμένης συνέντευξης τύπου, η πρόεδρος της ΕΚΤ Christine Lagarde διαμήνυσε ότι ο τραπεζικός τομέας της ζώνης του ευρώ είναι ανθεκτικός, διαθέτοντας ισχυρές θέσεις κεφαλαίου και ρευστότητας.

Όπως τόνισε, ο πληθωρισμός αναμένεται, σύμφωνα με τις προβολές, να παραμείνει σε πολύ υψηλό επίπεδο για πολύ μεγάλο χρονικό διάστημα.

Η εργαλειοθήκη πολιτικής που διαθέτει η ΕΚΤ είναι πλήρως εξοπλισμένη για την παροχή στήριξης σε ρευστότητα στο χρηματοπιστωτικό σύστημα της ζώνης του ευρώ αν χρειαστεί, διαβεβαίωσε η πρόεδρος της ΕΚΤ.

Η Lagarde αποκάλυψε ότι υπήρξαν 3-4 μέλη που δεν ψήφισαν την απόφαση για αύξηση των επιτοκίων κατά 50 μ.β.

Η πρόεδρος της ΕΚΤ επανέλαβε τη θέση της ότι τα κυβερνητικά μέτρα για τη θωράκιση της οικονομίας από τις επιπτώσεις των υψηλών τιμών ενέργειας θα πρέπει να είναι προσωρινά, στοχευμένα και προσαρμοσμένα στη διατήρηση των κινήτρων για λιγότερη κατανάλωση ενέργειας.

«Θα παρέμβουμε αν χρειαστεί»

«Παρακολουθούμε στενά την κατάσταση στις αγορές και είμαστε έτοιμοι να παρέμβουμε όπου είναι απαραίτητο για να εξασφαλίσουμε την σταθερότητα των τιμών και την σταθερότητα στην ευρωζώνη»,ανέφερε η πρόεδρος της ΕΚΤ.

Οι εντάσεις στις χρηματοπιστωτικές αγορές ήταν σοβαρές, παραδέχθηκε η Lagarde, ενώ επανέλαβε την εξαρτώμενη από τα δεδομένα προσέγγιση της ΕΚΤ για το μέλλον.

«Αν η βασική γραμμή επιμένει καθώς μειώνεται η αβεβαιότητα, θα πρέπει να καλυφθεί πολύ περισσότερο έδαφος.

Αυτή είναι μια σημαντική προειδοποίηση», τόνισε η επικεφαλής της ΕΚΤ.

Να σημειωθεί ότι από την απόφαση του Διοικητικού Συμβουλίου της ΕΚΤ αφαιρέθηκε η φράση «η ΕΚΤ θα εξακολουθήσει να αυξάνει σημαντικά τα επιτόκια με σταθερό ρυθμό».

Σημειώνεται επίσης ότι οι σημερινές μακροοικονομικές προβολές της ΕΚΤ ολοκληρώθηκαν στις 15 Φεβρουαρίου και δεν περιλαμβάνουν την αναταραχή στις αγορές.

Κατά 50 μ.β. αυξάνει τα επιτόκια της η ΕΚΤ, στη σκιά της Credit Suisse

Κατά 50 μονάδες βάσης αύξησε, τελικά τα επιτόκια της η Ευρωπαϊκή Κεντρική Τράπεζα, καθώς όπως ανέφερε, η προτεραιότητα της εντολής της είναι ο έλεγχος του πληθωρισμού.

Μάλιστα, όπως παραδέχεται η ΕΚΤ, ο πληθωρισμός προβλέπεται να παραμείνει πολύ υψηλός για πολύ μεγάλο χρονικό διάστημα.

Ως εκ τούτου, το Διοικητικό Συμβούλιο αποφάσισε σήμερα να αυξήσει τα τρία βασικά επιτόκια της ΕΚΤ κατά 50 μονάδες βάσης, επιβεβαιώνοντας την αποφασιστικότητά του να διασφαλίσει την έγκαιρη επιστροφή του πληθωρισμού στον μεσοπρόθεσμο στόχο του 2%.

Βασικά επιτόκια της ΕΚΤ

Το Διοικητικό Συμβούλιο αποφάσισε να αυξήσει τα τρία βασικά επιτόκια της ΕΚΤ κατά 50 μονάδες βάσης.

Συνεπώς, το επιτόκιο των πράξεων κύριας αναχρηματοδότησης και τα επιτόκια της διευκόλυνσης οριακής χρηματοδότησης και της διευκόλυνσης αποδοχής καταθέσεων θα αυξηθούν σε 3,50%, 3,75% και 3,00% αντίστοιχα, με ισχύ από τις 22 Μαρτίου 2023.

Αυξημένη η αβεβαιότητα

Το αυξημένο επίπεδο αβεβαιότητας ενισχύει τη σημασία μιας προσέγγισης που εξαρτάται από τα δεδομένα στις αποφάσεις του Διοικητικού Συμβουλίου για τα επιτόκια πολιτικής, οι οποίες θα καθορίζονται από την εκτίμησή του για τις προοπτικές του πληθωρισμού υπό το πρίσμα των εισερχόμενων οικονομικών και χρηματοπιστωτικών δεδομένων, τη δυναμική του υποκείμενου πληθωρισμού και την ισχύ της μετάδοσης της νομισματικής πολιτικής, αναφέρει η ΕΚΤ.

Το Διοικητικό Συμβούλιο παρακολουθεί στενά τις τρέχουσες εντάσεις στις αγορές και είναι έτοιμο να αντιδράσει, εφόσον αυτό είναι απαραίτητο, για τη διατήρηση της σταθερότητας των τιμών και της χρηματοπιστωτικής σταθερότητας στη ζώνη του ευρώ.

Ο τραπεζικός τομέας της ζώνης του ευρώ είναι ανθεκτικός, με ισχυρή κεφαλαιακή θέση και ρευστότητα.

Σε κάθε περίπτωση, η εργαλειοθήκη πολιτικής της ΕΚΤ είναι πλήρως εξοπλισμένη ώστε να παρέχει στήριξη ρευστότητας στο χρηματοπιστωτικό σύστημα της ζώνης του ευρώ, αν χρειαστεί, και να διατηρεί την ομαλή μετάδοση της νομισματικής πολιτικής.

Οι προβλέψεις για την οικονομία

Οι νέες μακροοικονομικές προβολές των εμπειρογνωμόνων της ΕΚΤ ολοκληρώθηκαν στις αρχές Μαρτίου πριν από την πρόσφατη εμφάνιση των εντάσεων στις χρηματοπιστωτικές αγορές.

Ως εκ τούτου, οι εντάσεις αυτές συνεπάγονται πρόσθετη αβεβαιότητα γύρω από τις βασικές εκτιμήσεις για τον πληθωρισμό και την ανάπτυξη.

Πριν από αυτές τις τελευταίες εξελίξεις, η βασική πορεία του γενικού πληθωρισμού είχε ήδη αναθεωρηθεί προς τα κάτω, κυρίως λόγω της μικρότερης συμβολής των τιμών της ενέργειας από ό,τι αναμενόταν προηγουμένως.

Οι εμπειρογνώμονες της ΕΚΤ βλέπουν τώρα τον πληθωρισμό να διαμορφώνεται κατά μέσο όρο σε 5,3% το 2023, 2,9% το 2024 και 2,1% το 2025.

Παράλληλα, οι υποκείμενες πιέσεις στις τιμές παραμένουν ισχυρές.

Ο πληθωρισμός χωρίς την ενέργεια και τα τρόφιμα συνέχισε να αυξάνεται τον Φεβρουάριο και οι επιτελείς της ΕΚΤ αναμένουν ότι θα διαμορφωθεί κατά μέσο όρο σε 4,6% το 2023, δηλαδή υψηλότερα από ό,τι προέβλεπαν οι προβολές του Δεκεμβρίου.

Στη συνέχεια, αναμένεται να υποχωρήσει στο 2,5% το 2024 και στο 2,2% το 2025, καθώς οι ανοδικές πιέσεις από τα σοκ της προσφοράς του παρελθόντος και την επαναλειτουργία της οικονομίας εξασθενούν και καθώς η αυστηρότερη νομισματική πολιτική περιορίζει όλο και περισσότερο τη ζήτηση.

Οι βασικές προβολές για την ανάπτυξη το 2023 έχουν αναθεωρηθεί προς τα πάνω σε 1,0% κατά μέσο όρο, ως αποτέλεσμα τόσο της μείωσης των τιμών της ενέργειας όσο και της μεγαλύτερης ανθεκτικότητας της οικονομίας στο δύσκολο διεθνές περιβάλλον.

Στη συνέχεια, οι εμπειρογνώμονες της ΕΚΤ αναμένουν ότι η ανάπτυξη θα επιταχυνθεί περαιτέρω, στο 1,6%, τόσο το 2024 όσο και το 2025, υποστηριζόμενη από μια εύρωστη αγορά εργασίας, τη βελτίωση της εμπιστοσύνης και την ανάκαμψη των πραγματικών εισοδημάτων.

Ταυτόχρονα, η ανάκαμψη της ανάπτυξης το 2024 και το 2025 είναι ασθενέστερη από ό,τι προβλεπόταν τον Δεκέμβριο, λόγω της σύσφιξης της νομισματικής πολιτικής.

Βασικά επιτόκια της ΕΚΤ

Πρόγραμμα αγοράς περιουσιακών στοιχείων (APP) και πρόγραμμα αγοράς έκτακτης ανάγκης για πανδημία (PEPP)

Το χαρτοφυλάκιο του APP μειώνεται με μετρημένο και προβλέψιμο ρυθμό, καθώς το Ευρωσύστημα δεν επανεπενδύει όλες τις πληρωμές κεφαλαίου από λήξεις στις κινητές αξίες.

Η μείωση θα ανέρχεται σε 15 δισεκατομμύρια ευρώ ανά μήνα κατά μέσο όρο μέχρι το τέλος Ιουνίου 2023 και ο επόμενος ρυθμός της θα καθοριστεί με την πάροδο του χρόνου.

Όσον αφορά το PEPP, το Διοικητικό Συμβούλιο προτίθεται να επανεπενδύσει τις πληρωμές κεφαλαίου από τους τίτλους που λήγουν και αγοράζονται στο πλαίσιο του προγράμματος τουλάχιστον μέχρι το τέλος του 2024.

Σε κάθε περίπτωση, η μελλοντική μετακύλιση του χαρτοφυλακίου του PEPP θα διαχειρίζεται έτσι ώστε να αποφεύγεται η παρεμβολή στην κατάλληλη κατεύθυνση της νομισματικής πολιτικής.

Πράξεις αναχρηματοδότησης

Καθώς οι τράπεζες αποπληρώνουν τα ποσά που δανείζονται στο πλαίσιο των στοχευμένων πράξεων πιο μακροπρόθεσμης αναχρηματοδότησης, το Διοικητικό Συμβούλιο θα αξιολογεί τακτικά τον τρόπο με τον οποίο οι στοχευμένες δανειοδοτικές πράξεις συμβάλλουν στη χάραξη της νομισματικής του πολιτικής.

www.bankingnews.gr

Σχόλια αναγνωστών