Η απόφαση θα μπορούσε να οδηγήσει σε έναν "εφιάλτη" στις ευρωπαϊκές αγορές χρέους, ιδίως δεδομένου ότι οι κάτοχοι ομολόγων υφίστανται μεγαλύτερες ζημίες από ό,τι οι μέτοχοι της Credit Suisse

Σε μηδενισμό των επενδύσεων τους θα υποχρεωθούν οι κάτοχοι ομολόγων της Credit Suisse ύψους 17 δισ. δολαρίων, μετά την εξαγορά της τράπεζας από την UBS, σε μια αιφνιδιαστική κίνηση που αναμένεται να προκαλέσει τεράστιους τριγμούς στις ευρωπαϊκές αγορές χρέους.

Στο πλαίσιο της ιστορικής συμφωνίας μεταξύ των τραπεζών, η ελβετική χρηματοπιστωτική ρυθμιστική αρχή Finma διέταξε να μηδενιστούν 16 δισ. στερλίνες από τα ομόλογα πρόσθετης κατηγορίας 1 (AT1) της Credit Suisse, μια σχετικά επικίνδυνη κατηγορία τραπεζικού χρέους.

(Οι ελληνικές τράπεζες έχουν εκδώσει περί τα 4 με 4,5 δισ. ευρώ ομόλογα AT1)

Η Credit Suisse δήλωσε ότι ενημερώθηκε για την απόφαση της ρυθμιστικής αρχής καθώς επεξεργαζόταν τις τελικές λεπτομέρειες της εξαγοράς της από την UBS ύψους 3 δισ. στερλινών, η οποία ανακοινώθηκε το βράδυ της Κυριακής 19/3 μετά από πολυήμερες εντατικές διαπραγματεύσεις.

"Η έκτακτη κυβερνητική στήριξη θα προκαλέσει πλήρη απομείωση της ονομαστικής αξίας όλων των μετοχών AT1 της Credit Suisse ύψους περίπου 16 δισ. στερλινών και συνεπώς αύξηση του βασικού κεφαλαίου", δήλωσε η Finma.

Καταρρέει η εμπιστοσύνη στα τραπεζικά ομόλογα

Αρκετοί αξιωματούχοι που συμμετείχαν στις διαπραγματεύσεις για τη συμφωνία δήλωσαν ότι η διαγραφή των κατόχων AT1 - μια κίνηση που φάνηκε να εκπλήσσει τις αγορές - θα είχε ευρύτερες επιπτώσεις και ήταν πιθανό να οδηγήσει σε πώληση άλλων τραπεζικών χρεών.

Οι επενδυτές που ανέφεραν τις τιμές των ομολόγων AT1 της Credit Suisse το απόγευμα της Κυριακής τις είχαν σημειώσει σημαντικά υψηλότερα μετά την αναφορά των Financial Times ότι επιβεβαιώθηκε η εξαγορά της UBS, με την προσδοκία ότι η συμφωνία δεν θα οδηγούσε σε απώλειες για τους κατόχους ομολόγων.

"Αυτό που έκανε η Finma σπάζοντας την κεφαλαιακή διάρθρωση θα έχει μακροπρόθεσμες συνέπειες για κάθε ελβετικό χρηματοπιστωτικό χρέος", δήλωσε ένας κάτοχος AT1 της Credit Suisse.

Ένας τραπεζίτης δήλωσε ότι η απόφαση θα μπορούσε να οδηγήσει σε έναν "εφιάλτη" στις ευρωπαϊκές αγορές χρέους, ιδίως δεδομένου ότι οι κάτοχοι ομολόγων υφίστανται μεγαλύτερες ζημίες από ό,τι οι μέτοχοι της Credit Suisse.

Ενώ τα AT1 ανήκουν συνήθως σε επαγγελματίες επενδυτές ομολόγων και hedge funds, είναι επίσης δημοφιλή μεταξύ των ιδιωτών και των επενδυτών διαχείρισης περιουσίας στην Ασία.

Σε σοκ η αγορά

"Η αγορά είναι πιθανό να σοκαριστεί από μια τόσο κατάφωρη αντιστροφή της ιεραρχίας των πιστωτών και από την απόφαση να «γλυκάνει» μια συμφωνία μετοχών εις βάρος των ομολογιούχων", δήλωσε ο Jérôme Legras, επικεφαλής έρευνας στην Axiom Alternative Investments.

Τα AT1 εισήχθησαν στο πλαίσιο των ρυθμιστικών μεταρρυθμίσεων μετά την παγκόσμια χρηματοπιστωτική κρίση, οι οποίες ώθησαν τις τράπεζες να αυξήσουν τα κεφαλαιακά τους επίπεδα.

Τα AT1 είναι μια μορφή ενδεχόμενου μετατρέψιμου τίτλου ή coco, ο οποίος μπορεί να μετατραπεί σε μετοχές εάν η τράπεζα αντιμετωπίσει προβλήματα.

Εάν ο δείκτης κεφαλαίου μιας τράπεζας πέσει κάτω από ένα προκαθορισμένο όριο, οι επενδυτές AT1 μπορούν να χάσουν το κεφάλαιό τους ή η επένδυσή τους να μετατραπεί σε μετοχικό κεφάλαιο.

Ως η πιο επικίνδυνη μορφή τραπεζικού χρέους στην Ευρώπη, τα AT1 προσφέρουν συνήθως υψηλότερες αποδόσεις από τα ασφαλέστερα ομόλογα.

Η συμφωνία της Credit Suisse απηχεί την εξαγορά του δοκιμαζόμενου ισπανικού δανειστή Banco Popular το 2017, όπου τα ομόλογα AT1 της τράπεζας εξανεμίστηκαν στο πρώτο παράδειγμα κατάρρευσης της αξίας της υβριδικής κατηγορίας περιουσιακών στοιχείων κατά τη διάσωση μιας ευρωπαϊκής τράπεζας.

Η εξαγορά από τη Santander είχε ενορχηστρωθεί από τη μονάδα εποπτείας της Ευρωπαϊκής Κεντρικής Τράπεζας, το Ενιαίο Όργανο Εξυγίανσης, αφού η ΕΚΤ έκρινε ότι η τράπεζα ήταν "αποτυχημένη ή πιθανότατα αποτυχημένη".

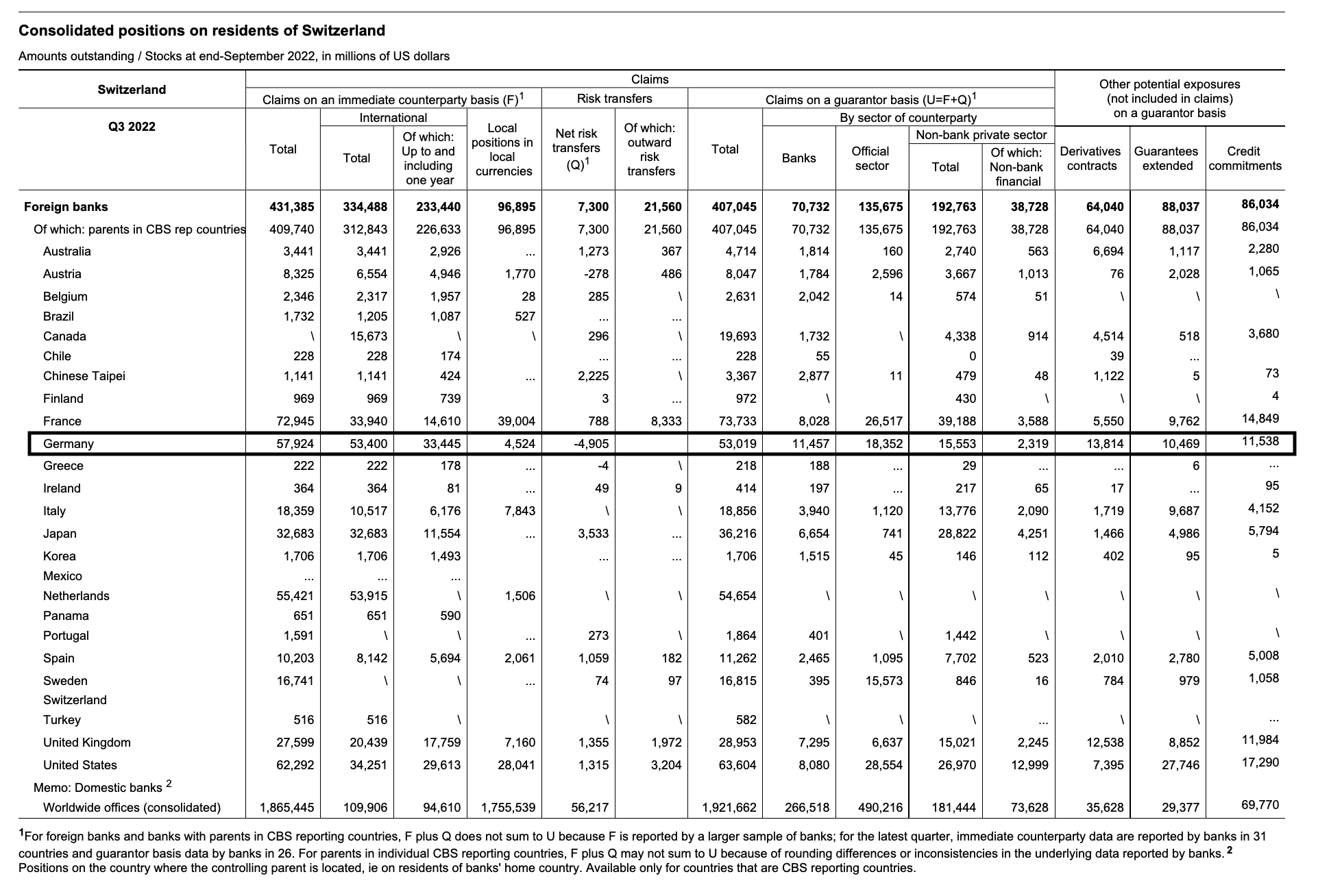

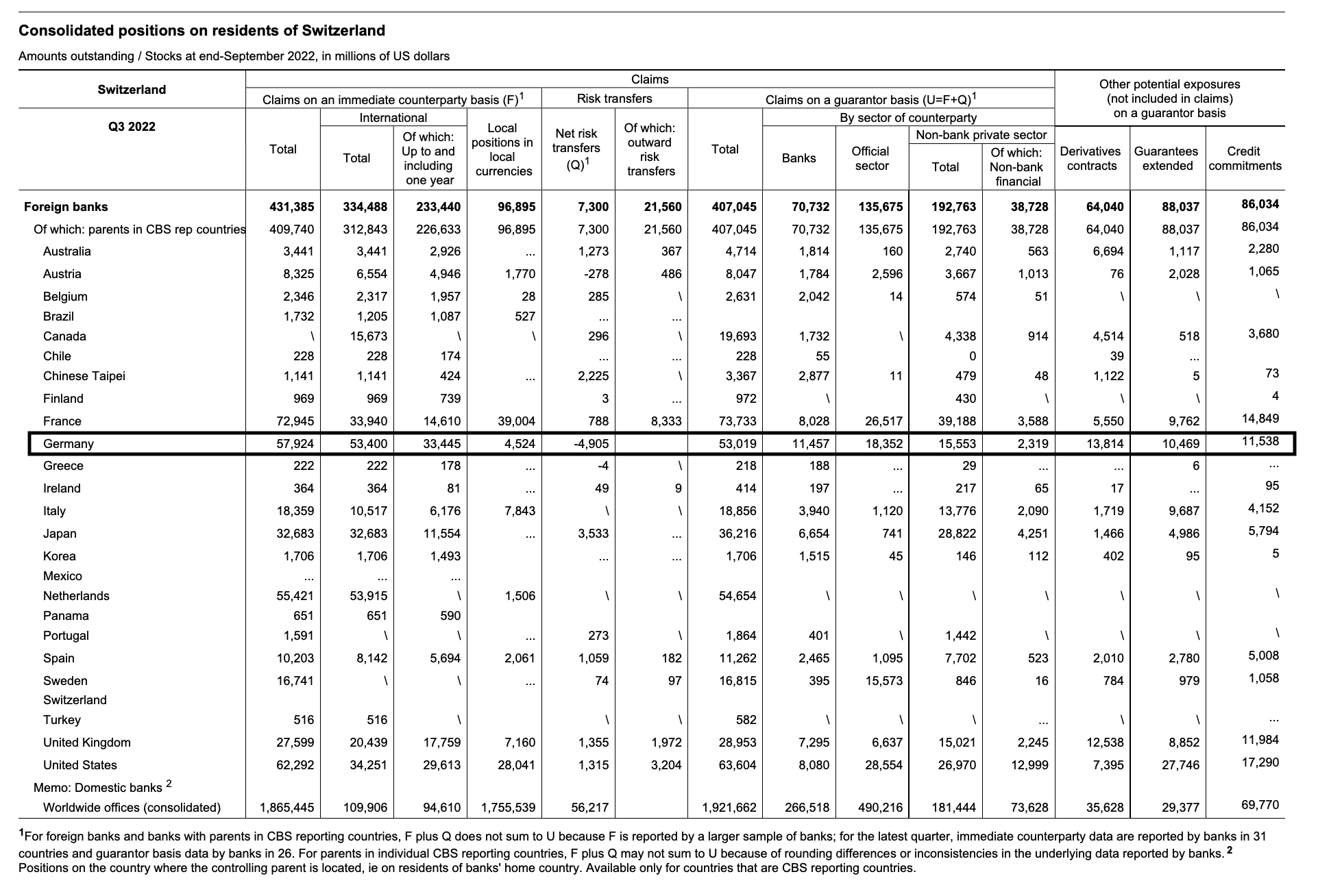

Πάντως τη μεγαλύτερη έκθεση έχουν οι οι γερμανικές τράπεζες, που έχουν άμεση χρηματοδοτική έκθεση σε τράπεζες της Ελβετίας ύψους τουλάχιστον 11,5 δισ. δολαρίων.

Έτσι, είναι πιθανό να υπάρξουν κάποιες απώλειες που επηρεάζονται από την εξάλειψη των ομολόγων CoCo της Credit Suisse ύψους 17 δισ. δολαρίων.

Οι ελληνικές τράπεζες έχουν έκθεση 222 εκατ. δολάρια.

Οργή ομολογιούχων

Ο μηδενισμός των ομολόγων της Credit Suisse είναι η μεγαλύτερη απώλεια που έχει σημειωθεί μέχρι σήμερα για την ευρωπαϊκή αγορά AT1 ύψους 275 δισεκατομμυρίων δολαρίων, επισκιάζοντας κατά πολύ τη μοναδική άλλη απομείωση που έχει γίνει μέχρι σήμερα για αυτού του είδους τους τίτλους: η ζημία ύψους 1,35 δισεκατομμυρίων ευρώ (1,44 δισεκατομμυρίων δολαρίων) που υπέστησαν οι κατώτεροι ομολογιούχοι της ισπανικής δανείστριας Banco Popular SA το 2017, όταν απορροφήθηκε από την Banco Santander SA έναντι ενός ευρώ για να αποφευχθεί η κατάρρευσή της.

Σε εκείνη την περίπτωση, το μετοχικό κεφάλαιο διαγράφηκε επίσης.

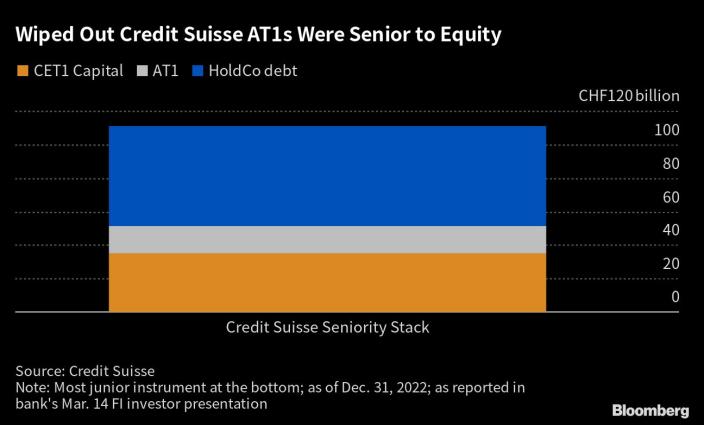

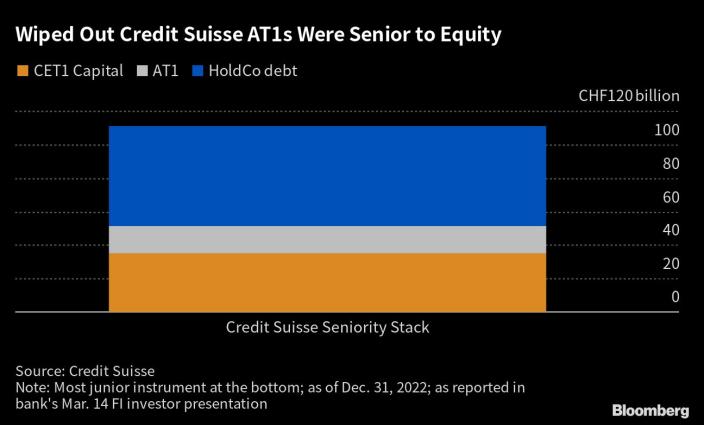

Σε ένα τυπικό σενάριο απομείωσης, οι μέτοχοι είναι οι πρώτοι που δέχονται πλήγμα πριν τα ομόλογα AT1 αντιμετωπίσουν ζημίες, όπως ανέφερε και η Credit Suisse σε παρουσίαση προς τους επενδυτές νωρίτερα αυτή την εβδομάδα.

Αυτός είναι ο λόγος για τον οποίο η απόφαση να διαγραφεί το πιο ριψοκίνδυνο χρέος της τράπεζας - και όχι οι μέτοχοι της - προκάλεσε την οργισμένη αντίδραση ορισμένων από τους κατόχους ομολόγων AT1 της Credit Suisse.

"Αυτό δεν έχει κανένα νόημα", δήλωσε ο Patrik Kauffmann, διαχειριστής χαρτοφυλακίου στην Aquila Asset Management AG.

"Αυτό θα είναι ένα ολοκληρωτικό πλήγμα για την αγορά AT1", ανέφερε.

Ο Kauffmann πιστεύει ότι τα χρήματα θα έπρεπε να είχαν πάει στους κατόχους AT1 αντί για αυτούς, χωρίς να μείνει τίποτα για τους μετόχους, καθώς "πρέπει να γίνεται σεβαστή η προτεραιότητα στην κεφαλαιακή δομή".

Ποιοι κινδυνεύουν περισσότερο

Η Pacific Investment Management Co., η Invesco και η BlueBay Funds Management ήταν μεταξύ των πολλών διαχειριστών περιουσιακών στοιχείων που κατείχαν ομόλογα AT1 της Credit Suisse, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Οι συμμετοχές τους ενδέχεται να έχουν αλλάξει ή να έχουν πωληθεί εξ ολοκλήρου από τις τελευταίες κανονιστικές καταθέσεις τους.

Η Pimco και η BlueBay αρνήθηκαν να σχολιάσουν όταν επικοινώνησε το Bloomberg News την Παρασκευή, πριν από την ανακοίνωση της συμφωνίας.

Εκπρόσωπος της Invesco δήλωσε ότι οι επενδυτικές ομάδες της συνεχίζουν να παρακολουθούν τις εξελίξεις.

Τα ομόλογα AT1 εισήχθησαν στην Ευρώπη μετά την παγκόσμια χρηματοπιστωτική κρίση για να χρησιμεύσουν ως στήριγμα όταν οι τράπεζες αρχίσουν να χρεοκοπούν.

Έχουν σχεδιαστεί για να επιβάλλουν μόνιμες ζημίες στους κατόχους ομολόγων ή να μετατρέπονται σε μετοχές εάν οι δείκτες κεφαλαίου μιας τράπεζας πέσουν κάτω από ένα προκαθορισμένο επίπεδο, στηρίζοντας ουσιαστικά τον ισολογισμό της και επιτρέποντάς της να παραμείνει στη λειτουργία.

Οι τιμές κυμαίνονταν από 20 σεντς του δολαρίου έως και 70 σεντς όταν οριστικοποιήθηκε η συμφωνία.

Μετά την ανακοίνωση της FINMA, ορισμένα γραφεία διαπραγμάτευσης απλώς ενημέρωσαν τους πελάτες τους ότι είχε γίνει απομείωση.

Η ευρύτερη αγορά για αυτά τα επικίνδυνα ευρωπαϊκά τραπεζικά ομόλογα, γνωστά και ως contingent convertibles ή CoCos, έχει επίσης κατρακυλήσει τις τελευταίες δύο εβδομάδες, με το μέσο AT1 να αναφέρεται σε τιμή περίπου 80% της ονομαστικής αξίας την Παρασκευή, μια από τις πιο απότομες εκπτώσεις που έχουν καταγραφεί ποτέ.

Τι περιλαμβάνει η συμφωνία

«Την Παρασκευή οι εκροές όσον αφορά τη ρευστότητα και η αστάθεια της αγοράς επιβεβαίωσαν ότι δεν ήταν εφικτό για να αναζωογονηθεί η εμπιστοσύνη των επενδυτών και η γρήγορη και σταθεροποιητική επίλυση ήταν απολύτως υποχρεωτική», δήλωσε ο Ελβετός πρόεδρος Alain Berset σε συνέντευξη Τύπου στη Βέρνη το βράδυ της Κυριακής 19 Μαρτίου 2023.

«Αυτή η απόφαση ήταν η εξαγορά της Credit Suisse από την UBS».

Η UBS πληρώνει περίπου 0,76 ελβετικά φράγκα ανά μετοχή στο προσωπικό της απόθεμα, τιμή 3 δισ. ελβετικά φράγκα, έναντι προσφοράς 0,25 ή 0,50 ελβετικών φραγκων νωρίτερα , τιμή γύρω από 1 δισ. δολάρια που απορρίφθηκε από το συμβούλιο Credit Suisse.

Ωστόσο, η προσφορά παραμένει πολύ κάτω από την αξία κλεισίματος της Suisse Credit score στα 1,86 SFr την Παρασκευή 18 Μαρτίου 2023.

Η ελβετική κεντρική τράπεζα συμφώνησε να παράσχει γραμμή ρευστότητας 100 δισ. ελβετικών φραγκων που υποστηρίζεται από ομοσπονδιακή διασφάλιση αθέτησης πληρωμών στην UBS ως μέρος της συμφωνίας - σε σχέση με ένα συγκεκριμένο ύψος των ασφαλίστρν κινδύνου -, δήλωσε το ελβετικό υπουργείο Οικονομικών.

Η ομοσπονδιακή κυβέρνηση έχει επίσης τη δυνατότητα να προσφέρει εγγύηση έναντι ζημιών έως και 9 δισ. ελβετικά φραγκα, ωστόσο μόνο αφού η UBS έχει αναλάβει τα κύρια 5 δισ. ελβατικά φράγκα των ζημιών σε ασφαλή χαρτοφυλάκια περιουσιακών στοιχείων.

Περίπου 16 δισ. ομόλογα της κατηγορίας Further Tier 1 της Suisse, που έχουν σχεδιαστεί για να αντιμετωπίζουν ζημίες όταν οι επιχειρήσεις αντιμετωπίζουν προβλήματα και να μεταφέρουν τον ρίσκο ενός χρηματοπιστωτικού ιδρύματος από τους φορολογούμενους στους επενδυτές μηδενίζονται.

Το Credit score Suisse ανέφερε στον ισχυρισμό της το βράδυ της Κυριακής ότι η ελβετική ρυθμιστική αρχή της αγοράς είχε αποφασίσει ότι τα ομόλογα θα «διαγραφούν».

Η εγγύηση ζημιών της ομοσπονδιακής κυβέρνησης

Τι ισχύει για τις εγγυήσεις ασφαλείας ύψους 9 δισεκατομμυρίων ελβετικών φράγκων που έχει χορηγήσει η ομοσπονδιακή κυβέρνηση στην UBS.

Αυτή η εγγύηση ζημιών ισχύει για ένα πολύ συγκεκριμένο χαρτοφυλάκιο που αναλαμβάνει η UBS από την Credit Suisse. Αυτή η εγγύηση των 9 δισεκατομμυρίων τίθεται σε ισχύ μόνο εάν οι ζημίες της UBS υπερβούν τα 5 δισεκατομμύρια φράγκα.

Η UBS πραγματοποίησε έλεγχο due diligence στην Credit Suisse, αλλά όχι στο απαραίτητο βάθος λόγω του πιεστικού χρόνου, λέει η υπουργός Οικονομικών Karin Keller-Sutter.

Ο πρόεδρος της UBS Kelleher σχολίασε επίσης ξανά την εγγύηση ζημιών της ομοσπονδιακής κυβέρνησης.

«Δεν υπάρχει κανένας λόγος να πιστεύουμε ότι η Credit Suisse δεν έχει αξιολογήσει σωστά αυτούς τους κινδύνους.

Τώρα όμως πρέπει να το εξετάσουμε πιο προσεκτικά οι ίδιοι.

Έχουμε πάρει οι ίδιοι μια σημαντική θέση για τις πρώτες ζημίες». Kelleher σημαίνει τα 5 δισεκατομμύρια φράγκα που θα έπρεπε να συγκεντρώσει η UBS σε περίπτωση ζημιών προτού αναλάβει δράση η ομοσπονδιακή κυβέρνηση.

«Πιστέψτε με, δεν έχουμε κανένα συμφέρον να χάσουμε αυτά τα χρήματα μόνο για να πληρώσει η ελβετική κυβέρνηση 9 δισεκατομμύρια φράγκα».

Το memo της διοίκησης στους εργαζόμενους της Credit Suisse

Με νέο memo πρους τους εργαζόμενους, η διοίκηση της Credit Suisse περιγράφει το πως θα πρέπει να αντιμετωπίσουν τους πελάτες τους μετά την εξαγορά. Σε αυτό το memo, η διοίκηση αναφέρει πως ενδεχομένως -μετά την ολοκλήρωση της εξαγοράς- κάποιοι πελάτες θα θελήσουν να μεταφέρουν τα assets σε άλλη τράπεζα. «Προς το παρόν τα assets εξακολουθούν είναι διαχωρισμένα. Μόλις αυτό αλλάξει, εσείς (σσ. οι πελάτες) ενδεχομένως να θέλετε να εξετάσετε το ενδεχόμενο να μεταφέρετε κάποια από τα assets σε άλλη τράπεζα, εάν η συγκέντρωση σας προκαλεί ανησυχία». Αυτή, λοιπόν, θα πρέπει να είναι η απάντηση του προσωπικού της Credit Suisse προς τους πελάτες εάν οι τελευταίοι ανησυχούν για το πως θα πρέπει να αντιδράσουν εάν ήταν επίσης πελάτες της UBS και θα ήθελαν να αποφύγουν την υπερβολική συγκέντρωση assets, που μπορεί να αποτελεί ανησυχία για τους πλούσιες πελάτες. Σημειώνεται ότι η επιστολή φέρει ημερομηνία Κυριακής (19/3/2023) και την αποκαλύπτει το Reuters.

www.bankingnews.gr

Στο πλαίσιο της ιστορικής συμφωνίας μεταξύ των τραπεζών, η ελβετική χρηματοπιστωτική ρυθμιστική αρχή Finma διέταξε να μηδενιστούν 16 δισ. στερλίνες από τα ομόλογα πρόσθετης κατηγορίας 1 (AT1) της Credit Suisse, μια σχετικά επικίνδυνη κατηγορία τραπεζικού χρέους.

(Οι ελληνικές τράπεζες έχουν εκδώσει περί τα 4 με 4,5 δισ. ευρώ ομόλογα AT1)

Η Credit Suisse δήλωσε ότι ενημερώθηκε για την απόφαση της ρυθμιστικής αρχής καθώς επεξεργαζόταν τις τελικές λεπτομέρειες της εξαγοράς της από την UBS ύψους 3 δισ. στερλινών, η οποία ανακοινώθηκε το βράδυ της Κυριακής 19/3 μετά από πολυήμερες εντατικές διαπραγματεύσεις.

"Η έκτακτη κυβερνητική στήριξη θα προκαλέσει πλήρη απομείωση της ονομαστικής αξίας όλων των μετοχών AT1 της Credit Suisse ύψους περίπου 16 δισ. στερλινών και συνεπώς αύξηση του βασικού κεφαλαίου", δήλωσε η Finma.

Καταρρέει η εμπιστοσύνη στα τραπεζικά ομόλογα

Αρκετοί αξιωματούχοι που συμμετείχαν στις διαπραγματεύσεις για τη συμφωνία δήλωσαν ότι η διαγραφή των κατόχων AT1 - μια κίνηση που φάνηκε να εκπλήσσει τις αγορές - θα είχε ευρύτερες επιπτώσεις και ήταν πιθανό να οδηγήσει σε πώληση άλλων τραπεζικών χρεών.

Οι επενδυτές που ανέφεραν τις τιμές των ομολόγων AT1 της Credit Suisse το απόγευμα της Κυριακής τις είχαν σημειώσει σημαντικά υψηλότερα μετά την αναφορά των Financial Times ότι επιβεβαιώθηκε η εξαγορά της UBS, με την προσδοκία ότι η συμφωνία δεν θα οδηγούσε σε απώλειες για τους κατόχους ομολόγων.

"Αυτό που έκανε η Finma σπάζοντας την κεφαλαιακή διάρθρωση θα έχει μακροπρόθεσμες συνέπειες για κάθε ελβετικό χρηματοπιστωτικό χρέος", δήλωσε ένας κάτοχος AT1 της Credit Suisse.

Ένας τραπεζίτης δήλωσε ότι η απόφαση θα μπορούσε να οδηγήσει σε έναν "εφιάλτη" στις ευρωπαϊκές αγορές χρέους, ιδίως δεδομένου ότι οι κάτοχοι ομολόγων υφίστανται μεγαλύτερες ζημίες από ό,τι οι μέτοχοι της Credit Suisse.

Ενώ τα AT1 ανήκουν συνήθως σε επαγγελματίες επενδυτές ομολόγων και hedge funds, είναι επίσης δημοφιλή μεταξύ των ιδιωτών και των επενδυτών διαχείρισης περιουσίας στην Ασία.

Σε σοκ η αγορά

"Η αγορά είναι πιθανό να σοκαριστεί από μια τόσο κατάφωρη αντιστροφή της ιεραρχίας των πιστωτών και από την απόφαση να «γλυκάνει» μια συμφωνία μετοχών εις βάρος των ομολογιούχων", δήλωσε ο Jérôme Legras, επικεφαλής έρευνας στην Axiom Alternative Investments.

Τα AT1 εισήχθησαν στο πλαίσιο των ρυθμιστικών μεταρρυθμίσεων μετά την παγκόσμια χρηματοπιστωτική κρίση, οι οποίες ώθησαν τις τράπεζες να αυξήσουν τα κεφαλαιακά τους επίπεδα.

Τα AT1 είναι μια μορφή ενδεχόμενου μετατρέψιμου τίτλου ή coco, ο οποίος μπορεί να μετατραπεί σε μετοχές εάν η τράπεζα αντιμετωπίσει προβλήματα.

Εάν ο δείκτης κεφαλαίου μιας τράπεζας πέσει κάτω από ένα προκαθορισμένο όριο, οι επενδυτές AT1 μπορούν να χάσουν το κεφάλαιό τους ή η επένδυσή τους να μετατραπεί σε μετοχικό κεφάλαιο.

Ως η πιο επικίνδυνη μορφή τραπεζικού χρέους στην Ευρώπη, τα AT1 προσφέρουν συνήθως υψηλότερες αποδόσεις από τα ασφαλέστερα ομόλογα.

Η συμφωνία της Credit Suisse απηχεί την εξαγορά του δοκιμαζόμενου ισπανικού δανειστή Banco Popular το 2017, όπου τα ομόλογα AT1 της τράπεζας εξανεμίστηκαν στο πρώτο παράδειγμα κατάρρευσης της αξίας της υβριδικής κατηγορίας περιουσιακών στοιχείων κατά τη διάσωση μιας ευρωπαϊκής τράπεζας.

Η εξαγορά από τη Santander είχε ενορχηστρωθεί από τη μονάδα εποπτείας της Ευρωπαϊκής Κεντρικής Τράπεζας, το Ενιαίο Όργανο Εξυγίανσης, αφού η ΕΚΤ έκρινε ότι η τράπεζα ήταν "αποτυχημένη ή πιθανότατα αποτυχημένη".

Πάντως τη μεγαλύτερη έκθεση έχουν οι οι γερμανικές τράπεζες, που έχουν άμεση χρηματοδοτική έκθεση σε τράπεζες της Ελβετίας ύψους τουλάχιστον 11,5 δισ. δολαρίων.

Έτσι, είναι πιθανό να υπάρξουν κάποιες απώλειες που επηρεάζονται από την εξάλειψη των ομολόγων CoCo της Credit Suisse ύψους 17 δισ. δολαρίων.

Οι ελληνικές τράπεζες έχουν έκθεση 222 εκατ. δολάρια.

Οργή ομολογιούχων

Ο μηδενισμός των ομολόγων της Credit Suisse είναι η μεγαλύτερη απώλεια που έχει σημειωθεί μέχρι σήμερα για την ευρωπαϊκή αγορά AT1 ύψους 275 δισεκατομμυρίων δολαρίων, επισκιάζοντας κατά πολύ τη μοναδική άλλη απομείωση που έχει γίνει μέχρι σήμερα για αυτού του είδους τους τίτλους: η ζημία ύψους 1,35 δισεκατομμυρίων ευρώ (1,44 δισεκατομμυρίων δολαρίων) που υπέστησαν οι κατώτεροι ομολογιούχοι της ισπανικής δανείστριας Banco Popular SA το 2017, όταν απορροφήθηκε από την Banco Santander SA έναντι ενός ευρώ για να αποφευχθεί η κατάρρευσή της.

Σε εκείνη την περίπτωση, το μετοχικό κεφάλαιο διαγράφηκε επίσης.

Σε ένα τυπικό σενάριο απομείωσης, οι μέτοχοι είναι οι πρώτοι που δέχονται πλήγμα πριν τα ομόλογα AT1 αντιμετωπίσουν ζημίες, όπως ανέφερε και η Credit Suisse σε παρουσίαση προς τους επενδυτές νωρίτερα αυτή την εβδομάδα.

Αυτός είναι ο λόγος για τον οποίο η απόφαση να διαγραφεί το πιο ριψοκίνδυνο χρέος της τράπεζας - και όχι οι μέτοχοι της - προκάλεσε την οργισμένη αντίδραση ορισμένων από τους κατόχους ομολόγων AT1 της Credit Suisse.

"Αυτό δεν έχει κανένα νόημα", δήλωσε ο Patrik Kauffmann, διαχειριστής χαρτοφυλακίου στην Aquila Asset Management AG.

"Αυτό θα είναι ένα ολοκληρωτικό πλήγμα για την αγορά AT1", ανέφερε.

Ο Kauffmann πιστεύει ότι τα χρήματα θα έπρεπε να είχαν πάει στους κατόχους AT1 αντί για αυτούς, χωρίς να μείνει τίποτα για τους μετόχους, καθώς "πρέπει να γίνεται σεβαστή η προτεραιότητα στην κεφαλαιακή δομή".

Ποιοι κινδυνεύουν περισσότερο

Η Pacific Investment Management Co., η Invesco και η BlueBay Funds Management ήταν μεταξύ των πολλών διαχειριστών περιουσιακών στοιχείων που κατείχαν ομόλογα AT1 της Credit Suisse, σύμφωνα με στοιχεία που συγκέντρωσε το Bloomberg.

Οι συμμετοχές τους ενδέχεται να έχουν αλλάξει ή να έχουν πωληθεί εξ ολοκλήρου από τις τελευταίες κανονιστικές καταθέσεις τους.

Η Pimco και η BlueBay αρνήθηκαν να σχολιάσουν όταν επικοινώνησε το Bloomberg News την Παρασκευή, πριν από την ανακοίνωση της συμφωνίας.

Εκπρόσωπος της Invesco δήλωσε ότι οι επενδυτικές ομάδες της συνεχίζουν να παρακολουθούν τις εξελίξεις.

Τα ομόλογα AT1 εισήχθησαν στην Ευρώπη μετά την παγκόσμια χρηματοπιστωτική κρίση για να χρησιμεύσουν ως στήριγμα όταν οι τράπεζες αρχίσουν να χρεοκοπούν.

Έχουν σχεδιαστεί για να επιβάλλουν μόνιμες ζημίες στους κατόχους ομολόγων ή να μετατρέπονται σε μετοχές εάν οι δείκτες κεφαλαίου μιας τράπεζας πέσουν κάτω από ένα προκαθορισμένο επίπεδο, στηρίζοντας ουσιαστικά τον ισολογισμό της και επιτρέποντάς της να παραμείνει στη λειτουργία.

Οι τιμές κυμαίνονταν από 20 σεντς του δολαρίου έως και 70 σεντς όταν οριστικοποιήθηκε η συμφωνία.

Μετά την ανακοίνωση της FINMA, ορισμένα γραφεία διαπραγμάτευσης απλώς ενημέρωσαν τους πελάτες τους ότι είχε γίνει απομείωση.

Η ευρύτερη αγορά για αυτά τα επικίνδυνα ευρωπαϊκά τραπεζικά ομόλογα, γνωστά και ως contingent convertibles ή CoCos, έχει επίσης κατρακυλήσει τις τελευταίες δύο εβδομάδες, με το μέσο AT1 να αναφέρεται σε τιμή περίπου 80% της ονομαστικής αξίας την Παρασκευή, μια από τις πιο απότομες εκπτώσεις που έχουν καταγραφεί ποτέ.

Τι περιλαμβάνει η συμφωνία

«Την Παρασκευή οι εκροές όσον αφορά τη ρευστότητα και η αστάθεια της αγοράς επιβεβαίωσαν ότι δεν ήταν εφικτό για να αναζωογονηθεί η εμπιστοσύνη των επενδυτών και η γρήγορη και σταθεροποιητική επίλυση ήταν απολύτως υποχρεωτική», δήλωσε ο Ελβετός πρόεδρος Alain Berset σε συνέντευξη Τύπου στη Βέρνη το βράδυ της Κυριακής 19 Μαρτίου 2023.

«Αυτή η απόφαση ήταν η εξαγορά της Credit Suisse από την UBS».

Η UBS πληρώνει περίπου 0,76 ελβετικά φράγκα ανά μετοχή στο προσωπικό της απόθεμα, τιμή 3 δισ. ελβετικά φράγκα, έναντι προσφοράς 0,25 ή 0,50 ελβετικών φραγκων νωρίτερα , τιμή γύρω από 1 δισ. δολάρια που απορρίφθηκε από το συμβούλιο Credit Suisse.

Ωστόσο, η προσφορά παραμένει πολύ κάτω από την αξία κλεισίματος της Suisse Credit score στα 1,86 SFr την Παρασκευή 18 Μαρτίου 2023.

Η ελβετική κεντρική τράπεζα συμφώνησε να παράσχει γραμμή ρευστότητας 100 δισ. ελβετικών φραγκων που υποστηρίζεται από ομοσπονδιακή διασφάλιση αθέτησης πληρωμών στην UBS ως μέρος της συμφωνίας - σε σχέση με ένα συγκεκριμένο ύψος των ασφαλίστρν κινδύνου -, δήλωσε το ελβετικό υπουργείο Οικονομικών.

Η ομοσπονδιακή κυβέρνηση έχει επίσης τη δυνατότητα να προσφέρει εγγύηση έναντι ζημιών έως και 9 δισ. ελβετικά φραγκα, ωστόσο μόνο αφού η UBS έχει αναλάβει τα κύρια 5 δισ. ελβατικά φράγκα των ζημιών σε ασφαλή χαρτοφυλάκια περιουσιακών στοιχείων.

Περίπου 16 δισ. ομόλογα της κατηγορίας Further Tier 1 της Suisse, που έχουν σχεδιαστεί για να αντιμετωπίζουν ζημίες όταν οι επιχειρήσεις αντιμετωπίζουν προβλήματα και να μεταφέρουν τον ρίσκο ενός χρηματοπιστωτικού ιδρύματος από τους φορολογούμενους στους επενδυτές μηδενίζονται.

Το Credit score Suisse ανέφερε στον ισχυρισμό της το βράδυ της Κυριακής ότι η ελβετική ρυθμιστική αρχή της αγοράς είχε αποφασίσει ότι τα ομόλογα θα «διαγραφούν».

Η εγγύηση ζημιών της ομοσπονδιακής κυβέρνησης

Τι ισχύει για τις εγγυήσεις ασφαλείας ύψους 9 δισεκατομμυρίων ελβετικών φράγκων που έχει χορηγήσει η ομοσπονδιακή κυβέρνηση στην UBS.

Αυτή η εγγύηση ζημιών ισχύει για ένα πολύ συγκεκριμένο χαρτοφυλάκιο που αναλαμβάνει η UBS από την Credit Suisse. Αυτή η εγγύηση των 9 δισεκατομμυρίων τίθεται σε ισχύ μόνο εάν οι ζημίες της UBS υπερβούν τα 5 δισεκατομμύρια φράγκα.

Η UBS πραγματοποίησε έλεγχο due diligence στην Credit Suisse, αλλά όχι στο απαραίτητο βάθος λόγω του πιεστικού χρόνου, λέει η υπουργός Οικονομικών Karin Keller-Sutter.

Ο πρόεδρος της UBS Kelleher σχολίασε επίσης ξανά την εγγύηση ζημιών της ομοσπονδιακής κυβέρνησης.

«Δεν υπάρχει κανένας λόγος να πιστεύουμε ότι η Credit Suisse δεν έχει αξιολογήσει σωστά αυτούς τους κινδύνους.

Τώρα όμως πρέπει να το εξετάσουμε πιο προσεκτικά οι ίδιοι.

Έχουμε πάρει οι ίδιοι μια σημαντική θέση για τις πρώτες ζημίες». Kelleher σημαίνει τα 5 δισεκατομμύρια φράγκα που θα έπρεπε να συγκεντρώσει η UBS σε περίπτωση ζημιών προτού αναλάβει δράση η ομοσπονδιακή κυβέρνηση.

«Πιστέψτε με, δεν έχουμε κανένα συμφέρον να χάσουμε αυτά τα χρήματα μόνο για να πληρώσει η ελβετική κυβέρνηση 9 δισεκατομμύρια φράγκα».

Το memo της διοίκησης στους εργαζόμενους της Credit Suisse

Με νέο memo πρους τους εργαζόμενους, η διοίκηση της Credit Suisse περιγράφει το πως θα πρέπει να αντιμετωπίσουν τους πελάτες τους μετά την εξαγορά. Σε αυτό το memo, η διοίκηση αναφέρει πως ενδεχομένως -μετά την ολοκλήρωση της εξαγοράς- κάποιοι πελάτες θα θελήσουν να μεταφέρουν τα assets σε άλλη τράπεζα. «Προς το παρόν τα assets εξακολουθούν είναι διαχωρισμένα. Μόλις αυτό αλλάξει, εσείς (σσ. οι πελάτες) ενδεχομένως να θέλετε να εξετάσετε το ενδεχόμενο να μεταφέρετε κάποια από τα assets σε άλλη τράπεζα, εάν η συγκέντρωση σας προκαλεί ανησυχία». Αυτή, λοιπόν, θα πρέπει να είναι η απάντηση του προσωπικού της Credit Suisse προς τους πελάτες εάν οι τελευταίοι ανησυχούν για το πως θα πρέπει να αντιδράσουν εάν ήταν επίσης πελάτες της UBS και θα ήθελαν να αποφύγουν την υπερβολική συγκέντρωση assets, που μπορεί να αποτελεί ανησυχία για τους πλούσιες πελάτες. Σημειώνεται ότι η επιστολή φέρει ημερομηνία Κυριακής (19/3/2023) και την αποκαλύπτει το Reuters.

www.bankingnews.gr

Σχόλια αναγνωστών