Δεν αναμένεται κάποια πολιτική αλλαγή από τις επερχόμενες εκλογές στην Ελλάδα στις 21 Μαΐου

Σε μια ενδιαφέρουσα μελέτη περίπτωσης για την απόδοση μετοχών γύρω από τις αναβαθμίσεις σε επενδυτική βαθμίδα προχώρησε η Morgan Stanley, καθώς η ομάδα της θεωρεί βέβαιο ότι η Ελλάδα βρίσκεται σε σαφή πορεία προς την επενδυτική βαθμίδα και ότι οι οίκοι αξιολόγησης πιθανότατα θα περιμένουν να καταλαγιάσει η πολιτική αβεβαιότητα προτού αναθεωρήσουν την πιστοληπτική αξιολόγηση σε επενδυτική βαθμίδα.

Αν και η Morgan Stanley διατηρεί την άποψη ότι η Ελλάδα θα μπορέσει να φτάσει σε καθεστώς IG από τρεις οίκους το 1ο εξάμηνο του 2024, αναγνωρίζει ότι υπάρχει πιθανότητα αναβάθμισης νωρίτερα, εάν η ανάπτυξη εκπλήξει ανοδικά σε σχέση με τις προβλέψεις και η δημοσιονομική εξυγίανση γίνει με ταχύτερο ρυθμό από τον αναμενόμενο.

Πιστεύει ότι μια αναβάθμιση της Ελλάδας σε επενδυτική βαθμίδα θα είχε θετικό αντίκτυπο στις τοπικές μετοχές.

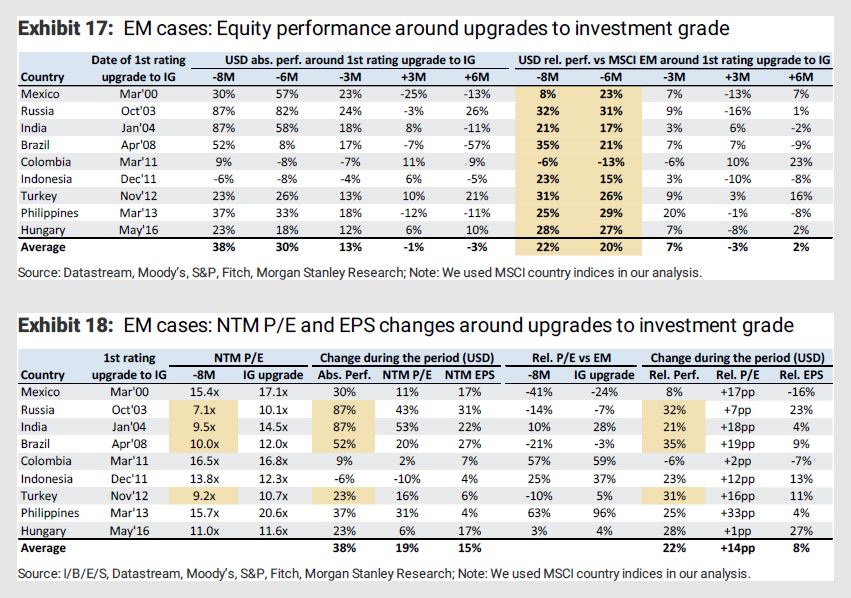

Για να το αξιολογήσει καλύτερα αυτό, εξέτασε εννέα προηγούμενες περιπτώσεις αναβάθμισης κρατικών αξιολογήσεων σε επενδυτική βαθμίδα στον χώρο των οικονομιών της Ευρώπης από τις αρχές του 2000 και τις επιδόσεις των μετοχών γύρω από αυτά τα γεγονότα.

Εξετάσε τους τρεις κύριους οίκους αξιολόγησης: S&P, Moody's και Fitch.

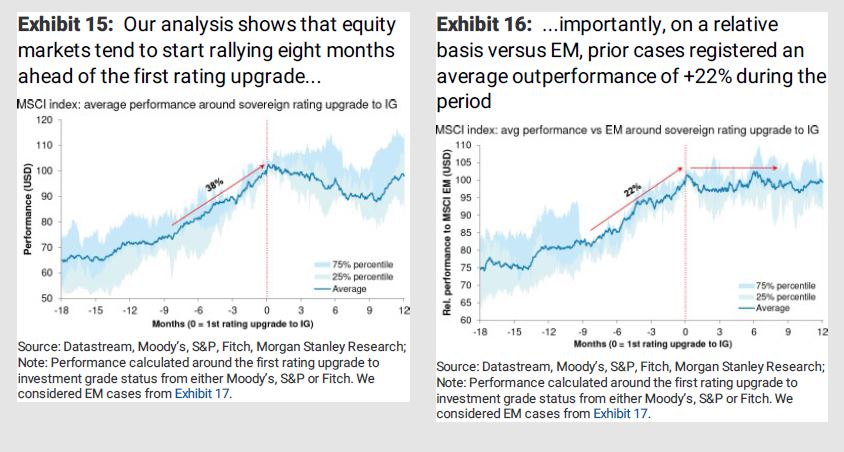

Η ανάλυσή της δείχνει ότι οι αγορές μετοχών τείνουν να αρχίζουν να αυξάνονται σε σχετική βάση περίπου οκτώ μήνες πριν από την πρώτη αναβάθμιση της αξιολόγησης σε IG.

Για παράδειγμα, σε αυτές τις περιπτώσεις, το ράλι στις μετοχές ήταν κατά μέσο όρο +22% σε σχέση με τον MSCI EM (και +38% σε απόλυτους όρους δολαρίου - USD).

Ο δείκτης επιτυχίας της υπεραπόδοσης είναι υψηλός (89%): Σε οκτώ από τις εννέα περιπτώσεις, η τοπική αγορά μετοχών υπεραπέδωσε κατά τους οκτώ μήνες πριν από την αναβάθμιση από την IG.

Συνολικά, η απόλυτη και η σχετική υπεραπόδοση οφείλεται τόσο στην αναβάθμιση όσο και στις θετικές αναθεωρήσεις των κερδών ανά μετοχή (EPS).

Το ράλι τείνει να διαρκέσει μέχρι την πρώτη αναβάθμιση της IG και στη συνέχεια η απόδοση σε σχετική βάση σταθεροποιείται.

Κατά μέσο όρο, οι εν λόγω αγορές μετοχών απέδωσαν +2% σε σχετική βάση κατά την περίοδο έξι μηνών μετά την αναβάθμιση του IG.

Ωστόσο, η αναλογία επιτυχίας είναι χαμηλότερη- σε πέντε από τις εννέα περιπτώσεις συνέχισαν να υπεραποδίδουν.

Η αποτίμηση έχει σημασία

Το σημείο εκκίνησης της αποτίμησης φαίνεται να έχει σημασία.

Οι αγορές μετοχών που διαπραγματεύονταν σε φθηνότερα επίπεδα (κάτω από 10x NTM P/E) στην αρχή του ράλι πριν από την αναβάθμιση της IG κατέγραψαν υψηλότερες απόλυτες (+62%) και σχετικές επιδόσεις (+30%) σε σύγκριση με τις άλλες περιπτώσεις.

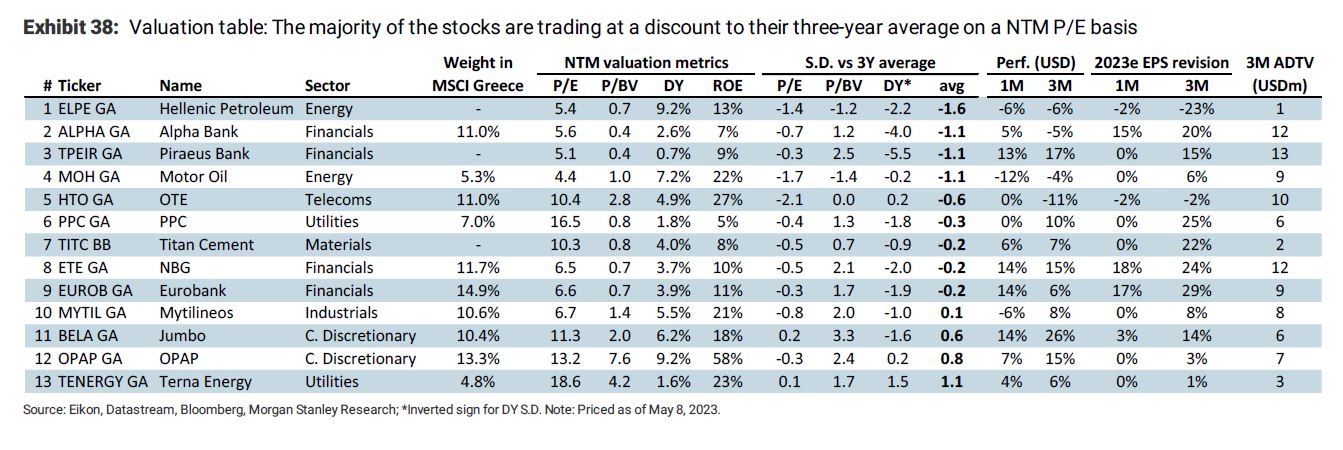

Παρά την ανθεκτικότητα των μακροοικονομικών στοιχείων και των EPS της Ελλάδας, τα μεγάλα discount παραμένουν σε απόλυτους και σχετικούς όρους.

Για παράδειγμα, με βάση το NTM P/E, η Ελλάδα διαπραγματεύεται με 7,8x, δηλαδή 1,1 π.μ. κάτω από τον μέσο όρο, ενώ η Ελλάδα προσφέρει NTM DY 4,9%, δηλαδή 1,4 π.μ. πάνω από τον μέσο όρο της.

Εν τω μεταξύ, το NTM P/BV της Ελλάδας είναι υψηλότερο σε σχέση με το ιστορικό στο 0,9x, το οποίο εξηγείται από την ταχεία ανάκαμψη του RoE της χώρας, το οποίο επί του παρόντος ανέρχεται στο 12,2%, το οποίο είναι 2,5 π.μ. πάνω από τον μέσο όρο του.

Σε σχετική βάση, τα discount αποτίμησης της Ελλάδας έναντι των χωρών των αναδυόμενων αγορών και της Ευρώπης παραμένουν υψηλές (-35% και -40% σε βάση NTM P/E, αντίστοιχα).

Σε σχέση με την Κεντρική και Ανατολική Ευρώπη, είναι περίπου στο ίδιο επίπεδο, παρά τους σχετικά χαμηλότερους ρυθμιστικούς κινδύνους στην Ελλάδα.

Στις μετοχές, η Morgan Stanley συνεχίζει να προτιμά τις τράπεζες ως τον καλύτερο τρόπο έκθεσης στα σχετικά ισχυρά μακροοικονομικά μεγέθη, σε συνδυασμό με την υψηλή ευαισθησία τους στις αυξήσεις των επιτοκίων της ΕΚΤ και τους μειωμένους κινδύνους ποιότητας ενεργητικού μετά την εξυγίανση των ισολογισμών μετά τον τελευταίο πτωτικό κύκλο.

Ελληνικές τράπεζες: Παιχνίδια με μόχλευση στις θετικές μακροοικονομικές προοπτικές

Εξυγίανση ισολογισμών, ανάπτυξη δανείων

Η έντονη πρόοδος στην εξυγίανση των μη εξυπηρετούμενων ανοιγμάτων των ελληνικών τραπεζών έχει ως αποτέλεσμα και οι τέσσερις ελληνικές τράπεζες να έχουν μονοψήφιους δείκτες μη εξυπηρετούμενων ανοιγμάτων (5-8%) από το 2022.

Παράλληλα, η πιστωτική ζήτηση που οφείλεται στην ανάκαμψη των επενδύσεων μεταφράζεται σε ~9% μέση αύξηση των εξυπηρετούμενων δανείων για τις ελληνικές τράπεζες το 2022.

Η υπεραπόδοση των ελληνικών μακροοικονομικών μεγεθών έναντι της υπόλοιπης Ευρώπης, η συνεχιζόμενη αύξηση των επενδύσεων καθώς και η καλή πρόοδος των ταμείων ανάκαμψης της ΕΕ συνηγορούν στην προτίμηση της Morgan Stanley για τις ελληνικές τράπεζες.

Άλλωστε, οι ελληνικές τράπεζες αποτέλεσαν τις προτιμώμενες επιλογές της Morgan Stanley εντός των τραπεζών της CEEMEA φέτος, λόγω:

1) της εξυγίανσης των ισολογισμών που οδήγησε σε μονοψήφιους δείκτες NPE και για τις τέσσερις ελληνικές τράπεζες από το 4ο τρίμηνο του 2022,

2) της αύξησης των δανείων λόγω της μακροοικονομικής ανάκαμψης, της ανάκαμψης των ΑΞΕ και των κονδυλίων ανάκαμψης της ΕΕ μεσοπρόθεσμα,

3) της υψηλής ευαισθησίας των επιτοκιακών περιθωρίων στις αυξήσεις των επιτοκίων της ΕΚΤ, δεδομένου του υψηλού μεριδίου των δανείων κυμαινόμενου επιτοκίου και της χρηματοδότησης που καθοδηγείται από τις καταθέσεις όψεως.

Ενώ οι ανοδικές τάσεις των ΝΙΙ θα πρέπει να μειωθούν τα επόμενα τρίμηνα, τα beta των καταθέσεων παραμένουν χαμηλά- και

4) της ποιότητας του ενεργητικού που συνεχίζει να δείχνει ανθεκτικότητα.

Η Πειραιώς και η Eurobank είναι οι προτιμώμενες επιλογές μεταξύ των ελληνικών τραπεζών, σύμφωνα με την Morgan Stanley.

Ποιότητα ενεργητικού

Σύμφωνα με την Morgan Stanley, οι κίνδυνοι της ποιότητας του ενεργητικού είναι χαμηλότεροι από ό,τι σε προηγούμενες περιόδους μακροοικονομικής αδυναμίας.

Η ανάλυσή της υποδηλώνει ότι, σε μια κατάσταση χειρότερων από τις αναμενόμενες μακροοικονομικών τάσεων, οι συνθήκες ποιότητας των περιουσιακών στοιχείων στην Ελλάδα θα πρέπει να είναι καλύτερες σε σύγκριση με προηγούμενες περιόδους αδύναμων μακροοικονομικών μεγεθών, υποστηριζόμενες από

1) τη χρηματοοικονομική απομόχλευση κατά την τελευταία δεκαετία,

2) τα χαμηλότερα μη εξυπηρετούμενα δάνεια,

3) τις αυστηρότερες πιστωτικές πολιτικές.

Παρ' όλα αυτά, η εκτίμησή της για το COR του 2023 είναι ~95 μ.β. (καθαρά δάνεια) κατά μέσο όρο, υψηλότερη από τους στόχους των διοικήσεων για 75-85 μ.β.,

Η Πειραιώς και η Eurobank είναι οι προτιμώμενες επιλογές μεταξύ των ελληνικών τραπεζών.

Με βάση τις εκτιμήσεις της Morgan Stanley, οι μετοχές διαπραγματεύονται με 0,4x σε όρους P/BV με βάση τις εκτιμήσεις για το 2023 για ROTE 9,8% και 0,7x σε όρους P/BV για ROTE 12,6%, αντίστοιχα.

Επενδυτική βαθμίδα σε λίγους μήνες;

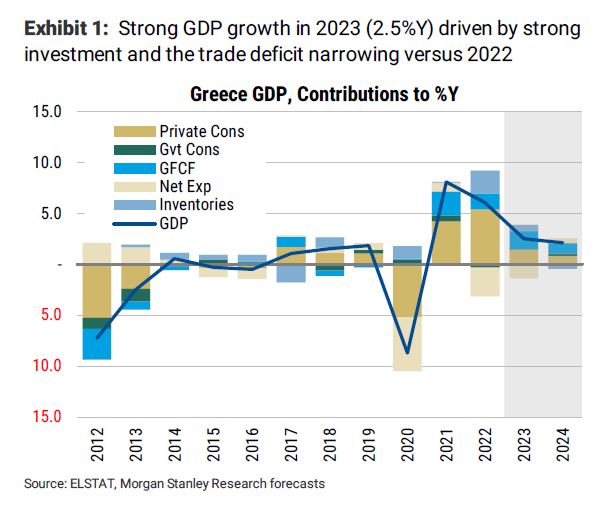

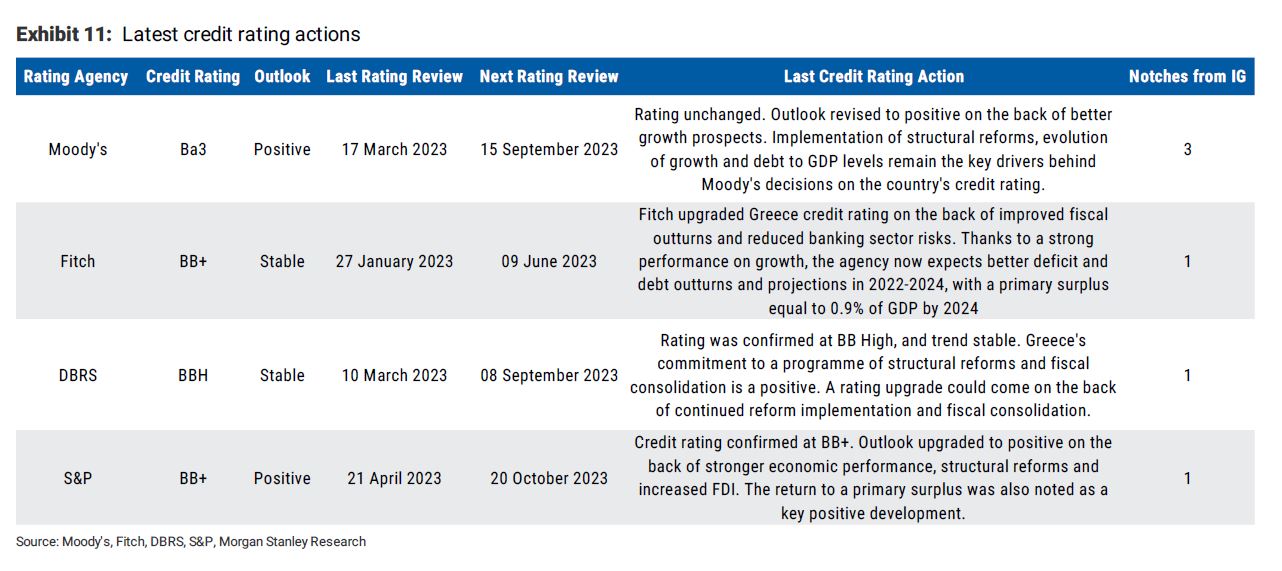

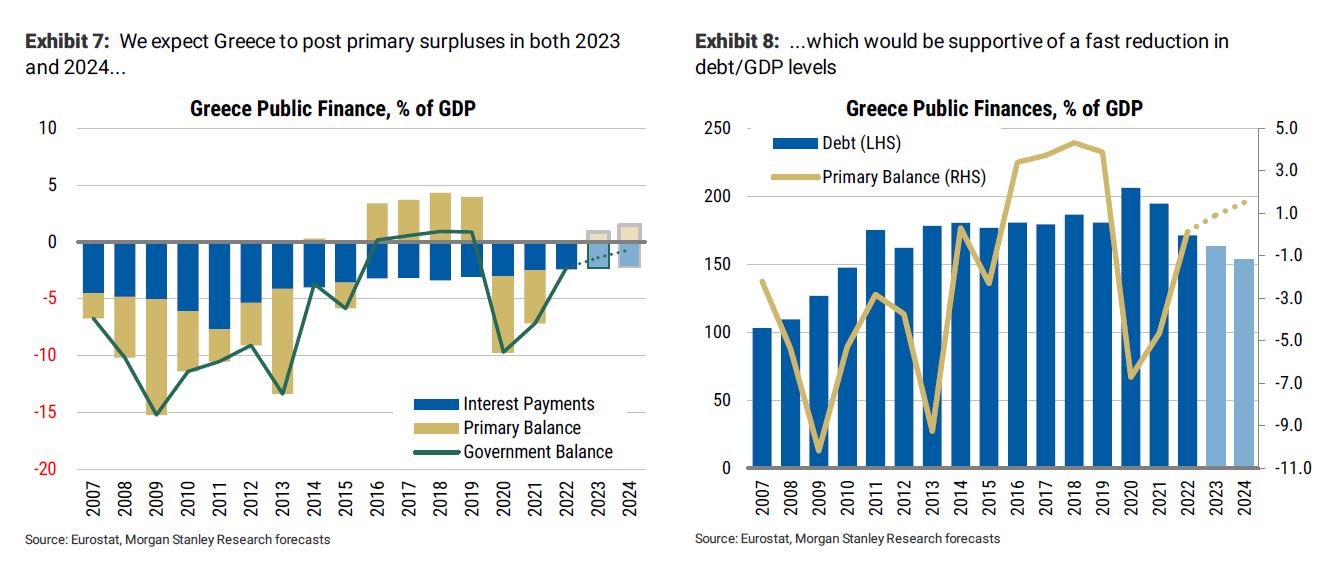

Η πιστοληπτική ικανότητα της Ελλάδας εξακολουθεί να είναι κάτω από την επενδυτική βαθμίδα, αλλά η σταδιακή βελτίωση της πιστοληπτικής ικανότητας είναι δυνατή χάρη στα ισχυρότερα οικονομικά θεμελιώδη μεγέθη και την ορατή πρόοδο που έχουν σημειώσει οι ελληνικές τράπεζες στη μείωση των μη εξυπηρετούμενων δανείων τους.

Πιο πρόσφατα, η ικανότητα της χώρας να αντιμετωπίσει την ενεργειακή κρίση, σημειώνοντας παράλληλα ισχυρή ανάπτυξη, και η ταχεία δημοσιονομική εξυγίανση που επέτρεψε στην κυβέρνηση να επιστρέψει σε πρωτογενές πλεόνασμα ήδη από το 2022, οδήγησαν δύο οίκους αξιολόγησης να αναθεωρήσουν τις προοπτικές τους για την Ελλάδα από σταθερές σε θετικές (Moody's και S&P), και τον Fitch να μετακινήσει τη χώρα μόλις μία βαθμίδα κάτω από την επενδυτική βαθμίδα.

Ενώ η χώρα βρίσκεται σε σαφή πορεία προς την IG, η Morgan Stanley πιστεύει ότι οι οίκοι αξιολόγησης θα περιμένουν να καταλαγιάσει η πολιτική αβεβαιότητα προτού αναθεωρήσουν την πιστοληπτική αξιολόγηση.

Διατηρεί επίσης την άποψή της ότι η Ελλάδα θα είναι σε θέση να αποκτήσει καθεστώς IG από τρεις από τους κύριους οίκους το 1ο εξάμηνο του 2024, αλλά βλέπει την πιθανότητα μιας αναβάθμισης νωρίτερα, εάν η ανάπτυξη εκπλήξει ανοδικά σε σχέση με τις προβλέψεις και η δημοσιονομική εξυγίανση συμβεί με ταχύτερο ρυθμό.

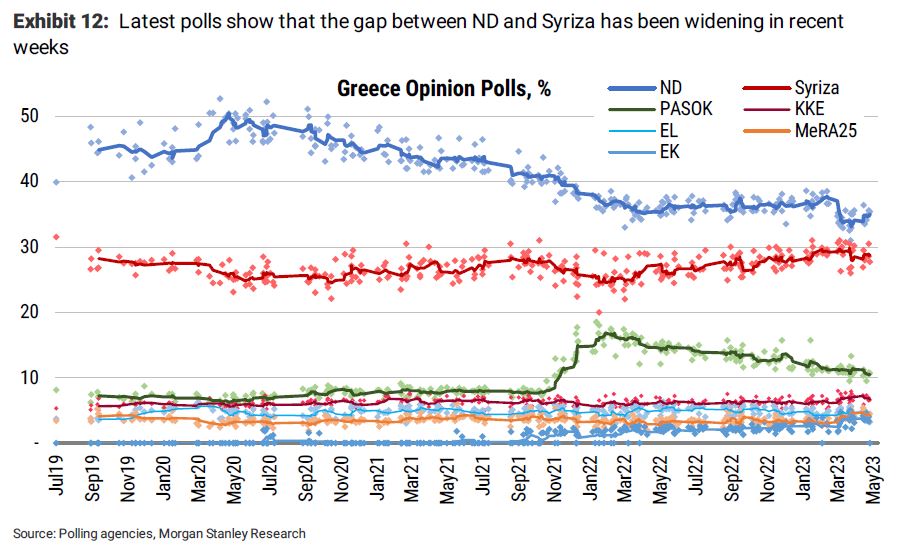

Δεν προβλέπεται σημαντική αλλαγή πολιτικής

Η Morgan Stanley εκτιμά ότι η Ελλάδα θα συνεχίσει την πορεία υπεραπόδοσης της ανάπτυξης και της δημοσιονομικής εξυγίανσης με μια κυβέρνηση πλειοψηφίας της Νέας Δημοκρατίας στην εξουσία.

Ένας συνασπισμός μεταξύ του ΠΑΣΟΚ και του ΣΥΡΙΖΑ θα ήταν το σενάριο που θα αντιπροσώπευε μια μεγαλύτερη αλλαγή σε σχέση με το status quo, αλλά μόνο οριακά.

Με το ταμείο Ανάκαμψης να διατηρεί υπό έλεγχο πολλές από τις βασικές επενδύσεις και μεταρρυθμίσεις μέχρι το 2026, η Morgan Stanley εκτιμά ότι οι μεγάλες αλλαγές στην πολιτική είναι απίθανες μετά από αυτές τις εκλογές.

Αυτό συνάδει και με τη σκέψη που εκφράζουν οίκοι αξιολόγησης, όπως η Fitch, η οποία στην πρόσφατη αναβάθμιση της αξιολόγησης της Ελλάδας τόνισε πως "ο εκλογικός κύκλος είναι πιθανό να είναι πιο μακρύς, μειώνοντας τα περιθώρια εφαρμογής πολιτικής φέτος.

Παρ' όλα αυτά, οι απότομες αλλαγές πολιτικής είναι απίθανες ακόμη και αν υπάρξει αλλαγή κυβέρνησης.

Οι σχέσεις με την ΕΕ έχουν παγιωθεί υπό τις κυβερνήσεις τόσο της κυβερνώσας κεντροδεξιάς Νέας Δημοκρατίας όσο και του αριστερού ΣΥΡΙΖΑ, με τη χώρα να απομακρύνεται σταδιακά από το εποπτικό πλαίσιο της εποχής μετά την κρίση".

www.bankingnews.gr

Αν και η Morgan Stanley διατηρεί την άποψη ότι η Ελλάδα θα μπορέσει να φτάσει σε καθεστώς IG από τρεις οίκους το 1ο εξάμηνο του 2024, αναγνωρίζει ότι υπάρχει πιθανότητα αναβάθμισης νωρίτερα, εάν η ανάπτυξη εκπλήξει ανοδικά σε σχέση με τις προβλέψεις και η δημοσιονομική εξυγίανση γίνει με ταχύτερο ρυθμό από τον αναμενόμενο.

Πιστεύει ότι μια αναβάθμιση της Ελλάδας σε επενδυτική βαθμίδα θα είχε θετικό αντίκτυπο στις τοπικές μετοχές.

Για να το αξιολογήσει καλύτερα αυτό, εξέτασε εννέα προηγούμενες περιπτώσεις αναβάθμισης κρατικών αξιολογήσεων σε επενδυτική βαθμίδα στον χώρο των οικονομιών της Ευρώπης από τις αρχές του 2000 και τις επιδόσεις των μετοχών γύρω από αυτά τα γεγονότα.

Εξετάσε τους τρεις κύριους οίκους αξιολόγησης: S&P, Moody's και Fitch.

Η ανάλυσή της δείχνει ότι οι αγορές μετοχών τείνουν να αρχίζουν να αυξάνονται σε σχετική βάση περίπου οκτώ μήνες πριν από την πρώτη αναβάθμιση της αξιολόγησης σε IG.

Για παράδειγμα, σε αυτές τις περιπτώσεις, το ράλι στις μετοχές ήταν κατά μέσο όρο +22% σε σχέση με τον MSCI EM (και +38% σε απόλυτους όρους δολαρίου - USD).

Ο δείκτης επιτυχίας της υπεραπόδοσης είναι υψηλός (89%): Σε οκτώ από τις εννέα περιπτώσεις, η τοπική αγορά μετοχών υπεραπέδωσε κατά τους οκτώ μήνες πριν από την αναβάθμιση από την IG.

Συνολικά, η απόλυτη και η σχετική υπεραπόδοση οφείλεται τόσο στην αναβάθμιση όσο και στις θετικές αναθεωρήσεις των κερδών ανά μετοχή (EPS).

Το ράλι τείνει να διαρκέσει μέχρι την πρώτη αναβάθμιση της IG και στη συνέχεια η απόδοση σε σχετική βάση σταθεροποιείται.

Κατά μέσο όρο, οι εν λόγω αγορές μετοχών απέδωσαν +2% σε σχετική βάση κατά την περίοδο έξι μηνών μετά την αναβάθμιση του IG.

Ωστόσο, η αναλογία επιτυχίας είναι χαμηλότερη- σε πέντε από τις εννέα περιπτώσεις συνέχισαν να υπεραποδίδουν.

Η αποτίμηση έχει σημασία

Το σημείο εκκίνησης της αποτίμησης φαίνεται να έχει σημασία.

Οι αγορές μετοχών που διαπραγματεύονταν σε φθηνότερα επίπεδα (κάτω από 10x NTM P/E) στην αρχή του ράλι πριν από την αναβάθμιση της IG κατέγραψαν υψηλότερες απόλυτες (+62%) και σχετικές επιδόσεις (+30%) σε σύγκριση με τις άλλες περιπτώσεις.

Παρά την ανθεκτικότητα των μακροοικονομικών στοιχείων και των EPS της Ελλάδας, τα μεγάλα discount παραμένουν σε απόλυτους και σχετικούς όρους.

Για παράδειγμα, με βάση το NTM P/E, η Ελλάδα διαπραγματεύεται με 7,8x, δηλαδή 1,1 π.μ. κάτω από τον μέσο όρο, ενώ η Ελλάδα προσφέρει NTM DY 4,9%, δηλαδή 1,4 π.μ. πάνω από τον μέσο όρο της.

Εν τω μεταξύ, το NTM P/BV της Ελλάδας είναι υψηλότερο σε σχέση με το ιστορικό στο 0,9x, το οποίο εξηγείται από την ταχεία ανάκαμψη του RoE της χώρας, το οποίο επί του παρόντος ανέρχεται στο 12,2%, το οποίο είναι 2,5 π.μ. πάνω από τον μέσο όρο του.

Σε σχετική βάση, τα discount αποτίμησης της Ελλάδας έναντι των χωρών των αναδυόμενων αγορών και της Ευρώπης παραμένουν υψηλές (-35% και -40% σε βάση NTM P/E, αντίστοιχα).

Σε σχέση με την Κεντρική και Ανατολική Ευρώπη, είναι περίπου στο ίδιο επίπεδο, παρά τους σχετικά χαμηλότερους ρυθμιστικούς κινδύνους στην Ελλάδα.

Στις μετοχές, η Morgan Stanley συνεχίζει να προτιμά τις τράπεζες ως τον καλύτερο τρόπο έκθεσης στα σχετικά ισχυρά μακροοικονομικά μεγέθη, σε συνδυασμό με την υψηλή ευαισθησία τους στις αυξήσεις των επιτοκίων της ΕΚΤ και τους μειωμένους κινδύνους ποιότητας ενεργητικού μετά την εξυγίανση των ισολογισμών μετά τον τελευταίο πτωτικό κύκλο.

Ελληνικές τράπεζες: Παιχνίδια με μόχλευση στις θετικές μακροοικονομικές προοπτικές

Εξυγίανση ισολογισμών, ανάπτυξη δανείων

Η έντονη πρόοδος στην εξυγίανση των μη εξυπηρετούμενων ανοιγμάτων των ελληνικών τραπεζών έχει ως αποτέλεσμα και οι τέσσερις ελληνικές τράπεζες να έχουν μονοψήφιους δείκτες μη εξυπηρετούμενων ανοιγμάτων (5-8%) από το 2022.

Παράλληλα, η πιστωτική ζήτηση που οφείλεται στην ανάκαμψη των επενδύσεων μεταφράζεται σε ~9% μέση αύξηση των εξυπηρετούμενων δανείων για τις ελληνικές τράπεζες το 2022.

Η υπεραπόδοση των ελληνικών μακροοικονομικών μεγεθών έναντι της υπόλοιπης Ευρώπης, η συνεχιζόμενη αύξηση των επενδύσεων καθώς και η καλή πρόοδος των ταμείων ανάκαμψης της ΕΕ συνηγορούν στην προτίμηση της Morgan Stanley για τις ελληνικές τράπεζες.

Άλλωστε, οι ελληνικές τράπεζες αποτέλεσαν τις προτιμώμενες επιλογές της Morgan Stanley εντός των τραπεζών της CEEMEA φέτος, λόγω:

1) της εξυγίανσης των ισολογισμών που οδήγησε σε μονοψήφιους δείκτες NPE και για τις τέσσερις ελληνικές τράπεζες από το 4ο τρίμηνο του 2022,

2) της αύξησης των δανείων λόγω της μακροοικονομικής ανάκαμψης, της ανάκαμψης των ΑΞΕ και των κονδυλίων ανάκαμψης της ΕΕ μεσοπρόθεσμα,

3) της υψηλής ευαισθησίας των επιτοκιακών περιθωρίων στις αυξήσεις των επιτοκίων της ΕΚΤ, δεδομένου του υψηλού μεριδίου των δανείων κυμαινόμενου επιτοκίου και της χρηματοδότησης που καθοδηγείται από τις καταθέσεις όψεως.

Ενώ οι ανοδικές τάσεις των ΝΙΙ θα πρέπει να μειωθούν τα επόμενα τρίμηνα, τα beta των καταθέσεων παραμένουν χαμηλά- και

4) της ποιότητας του ενεργητικού που συνεχίζει να δείχνει ανθεκτικότητα.

Η Πειραιώς και η Eurobank είναι οι προτιμώμενες επιλογές μεταξύ των ελληνικών τραπεζών, σύμφωνα με την Morgan Stanley.

Ποιότητα ενεργητικού

Σύμφωνα με την Morgan Stanley, οι κίνδυνοι της ποιότητας του ενεργητικού είναι χαμηλότεροι από ό,τι σε προηγούμενες περιόδους μακροοικονομικής αδυναμίας.

Η ανάλυσή της υποδηλώνει ότι, σε μια κατάσταση χειρότερων από τις αναμενόμενες μακροοικονομικών τάσεων, οι συνθήκες ποιότητας των περιουσιακών στοιχείων στην Ελλάδα θα πρέπει να είναι καλύτερες σε σύγκριση με προηγούμενες περιόδους αδύναμων μακροοικονομικών μεγεθών, υποστηριζόμενες από

1) τη χρηματοοικονομική απομόχλευση κατά την τελευταία δεκαετία,

2) τα χαμηλότερα μη εξυπηρετούμενα δάνεια,

3) τις αυστηρότερες πιστωτικές πολιτικές.

Παρ' όλα αυτά, η εκτίμησή της για το COR του 2023 είναι ~95 μ.β. (καθαρά δάνεια) κατά μέσο όρο, υψηλότερη από τους στόχους των διοικήσεων για 75-85 μ.β.,

Η Πειραιώς και η Eurobank είναι οι προτιμώμενες επιλογές μεταξύ των ελληνικών τραπεζών.

Με βάση τις εκτιμήσεις της Morgan Stanley, οι μετοχές διαπραγματεύονται με 0,4x σε όρους P/BV με βάση τις εκτιμήσεις για το 2023 για ROTE 9,8% και 0,7x σε όρους P/BV για ROTE 12,6%, αντίστοιχα.

Επενδυτική βαθμίδα σε λίγους μήνες;

Η πιστοληπτική ικανότητα της Ελλάδας εξακολουθεί να είναι κάτω από την επενδυτική βαθμίδα, αλλά η σταδιακή βελτίωση της πιστοληπτικής ικανότητας είναι δυνατή χάρη στα ισχυρότερα οικονομικά θεμελιώδη μεγέθη και την ορατή πρόοδο που έχουν σημειώσει οι ελληνικές τράπεζες στη μείωση των μη εξυπηρετούμενων δανείων τους.

Πιο πρόσφατα, η ικανότητα της χώρας να αντιμετωπίσει την ενεργειακή κρίση, σημειώνοντας παράλληλα ισχυρή ανάπτυξη, και η ταχεία δημοσιονομική εξυγίανση που επέτρεψε στην κυβέρνηση να επιστρέψει σε πρωτογενές πλεόνασμα ήδη από το 2022, οδήγησαν δύο οίκους αξιολόγησης να αναθεωρήσουν τις προοπτικές τους για την Ελλάδα από σταθερές σε θετικές (Moody's και S&P), και τον Fitch να μετακινήσει τη χώρα μόλις μία βαθμίδα κάτω από την επενδυτική βαθμίδα.

Ενώ η χώρα βρίσκεται σε σαφή πορεία προς την IG, η Morgan Stanley πιστεύει ότι οι οίκοι αξιολόγησης θα περιμένουν να καταλαγιάσει η πολιτική αβεβαιότητα προτού αναθεωρήσουν την πιστοληπτική αξιολόγηση.

Διατηρεί επίσης την άποψή της ότι η Ελλάδα θα είναι σε θέση να αποκτήσει καθεστώς IG από τρεις από τους κύριους οίκους το 1ο εξάμηνο του 2024, αλλά βλέπει την πιθανότητα μιας αναβάθμισης νωρίτερα, εάν η ανάπτυξη εκπλήξει ανοδικά σε σχέση με τις προβλέψεις και η δημοσιονομική εξυγίανση συμβεί με ταχύτερο ρυθμό.

Δεν προβλέπεται σημαντική αλλαγή πολιτικής

Η Morgan Stanley εκτιμά ότι η Ελλάδα θα συνεχίσει την πορεία υπεραπόδοσης της ανάπτυξης και της δημοσιονομικής εξυγίανσης με μια κυβέρνηση πλειοψηφίας της Νέας Δημοκρατίας στην εξουσία.

Ένας συνασπισμός μεταξύ του ΠΑΣΟΚ και του ΣΥΡΙΖΑ θα ήταν το σενάριο που θα αντιπροσώπευε μια μεγαλύτερη αλλαγή σε σχέση με το status quo, αλλά μόνο οριακά.

Με το ταμείο Ανάκαμψης να διατηρεί υπό έλεγχο πολλές από τις βασικές επενδύσεις και μεταρρυθμίσεις μέχρι το 2026, η Morgan Stanley εκτιμά ότι οι μεγάλες αλλαγές στην πολιτική είναι απίθανες μετά από αυτές τις εκλογές.

Αυτό συνάδει και με τη σκέψη που εκφράζουν οίκοι αξιολόγησης, όπως η Fitch, η οποία στην πρόσφατη αναβάθμιση της αξιολόγησης της Ελλάδας τόνισε πως "ο εκλογικός κύκλος είναι πιθανό να είναι πιο μακρύς, μειώνοντας τα περιθώρια εφαρμογής πολιτικής φέτος.

Παρ' όλα αυτά, οι απότομες αλλαγές πολιτικής είναι απίθανες ακόμη και αν υπάρξει αλλαγή κυβέρνησης.

Οι σχέσεις με την ΕΕ έχουν παγιωθεί υπό τις κυβερνήσεις τόσο της κυβερνώσας κεντροδεξιάς Νέας Δημοκρατίας όσο και του αριστερού ΣΥΡΙΖΑ, με τη χώρα να απομακρύνεται σταδιακά από το εποπτικό πλαίσιο της εποχής μετά την κρίση".

www.bankingnews.gr

Σχόλια αναγνωστών