Πρώτα οι τράπεζες στις ΗΠΑ, μετά κρίση στο δολάριο, στο τέλος... γιουάν…

Σε μια σοβαρή προειδοποίηση σχετικά με το μέλλον της οικονομίας των ΗΠΑ και του δολαρίου ως παγκόσμιου αποθεματικού και συναλλακτικού νομίσματος προέβη σε πρόσφατη έκθεσή του ο ελβετικός οίκος Gold Switzerland, εκφράζοντας συνάμα την ανησυχία του για επερχόμενη κρίση του δολαρίου και το ολοένα αυξανόμενο αμερικανικό χρέος.

Ειδικότερα, παρακάτω εξετάζεται η πορεία του δολαρίου σε έναν κόσμο σπασμένο, που υποφέρει από συσσωρευμένα χρέη, τη Realpolitik και την ανατολή του άστρου των χωρών της Ασίας.

H Ομοσπονδιακή Τράπεζα των ΗΠΑ εδώ και καιρό είναι ανήσυχη.

Ο πρόεδρος Powell ήξερε πως χρειαζόταν να αυξήσει τα επιτόκια προκειμένου να καταφέρει να αντιπαλέψει το φάντασμα του πληθωρισμού, αλλά επίσης γνώριζε πως το άνοιγμα ενός κύκλου επιτοκιακών αυξήσεων, μεσούσης μιας τεράστιας φούσκας χρέους, που πλέον είναι ιστορικών διαστάσεων, σημαίνει «πιστωτικό γεγονός» ή «πιστωτική κρίση». Υπενθυμίζεται πως από τη βύθιση των ομολόγων το 2020 καταλήξαμε στο τραπεζικό χάος, με τις διαδοχικές πτωχεύσεις χρηματοπιστωτικών ιδρυμάτων, το 2022.

Προς επίρρωσιν των λεγομένων, αξίζει να δει κανείς τι αναφέρουν ο επικεφαλής αναλυτής της Wall Street Journal, Nick Timiraos, αλλά και ο πρώην κεντρικός τραπεζίτης της Ινδίας, Rajan.

Ωστόσο, ο Powell είναι κάτι παραπάνω από ένας προβληματισμένος κεντρικός τραπεζίτης.

Είναι ένας ανασφαλής αξιωματούχος που τρέφει περισσότερους προβληματισμούς για την υστεροφημία του, παρά για το αν υπάρξει ύφεση ή για το αν θα βουλιάξει η αγορά.

Όπως έχει αναφέρει πολλάκις, «δεν πρόκειται να γίνω Arthur Burns», όπερ σημαίνει πως «δεν πρόκειται να μεταλλαχθώ σε… περιστέρι για την οικονομία με αποτέλεσμα οι αγορές να εξελιχθούν σε ταινία τρόμου σε σκηνοθεσία της Fed, όπως τότε που ο άλλοτε κεντρικός τραπεζίτης Alan Greenspan σκότωσε τον καπιταλισμό.

Με άλλα λόγια, ο Powell, αδιαφορώντας για την κοινή λογική, τα βασικά μαθηματικά και την οικονομική ιστορία, προσπαθεί περισσότερο να γίνει Paul Volcker, λησμονώντας όμως πως ο Volcker αύξησε τα επιτόκια για να μειώσει τον πληθωρισμό με το αμερικανικό χρέος στα 800 δισεκατομμύρια δολάρια, και όχι στα 32 τρισεκατομμύρια δολάρια, όπως ισχύει τώρα.

Δεν είναι ο Vocker…

Επιπλέον, ο Volcker ήταν στην ηγεσία της Fed όταν οι επενδυτές ήταν ακόμη ερωτευμένοι με τα αμερικανικά ομόλογα. Από το 2014 και εξής, και ειδικότερα το 2022, ο αριθμός των ξένων επενδυτών που εγκαταλείπουν τα IOU του «θείου Σαμ» κόβει την ανάσα και καθιστά σαφές σε οποιονδήποτε τα διατηρεί στο χαρτοφυλάκιό του και έχει τη στοιχειώδη κατανόηση της αγοράς ομολόγων ότι οι ΗΠΑ θα χρηματοδοτήσουν τα δικά τους ελλείμματα τυπώνοντας τρισεκατομμύρια δολάρια.

Επί χρόνια, οι ΗΠΑ προσποιούνταν αυτό το οποίο ήταν κάποτε: Σεβαστές και αξιόπιστες. Όμως, ο προϋπολογισμός τους, όπως είναι κοινώς παραδεδεγμένο, δεν διαφέρει σε σχέση με τις δημοσιονομικές καταστάσεις οποιασδήποτε άλλης μπανανίας.

Όπως άλλα έθνη που κάποτε ο «θείος Σαμ» κορόιδευε (π.χ. Αργεντινή), οι ΗΠΑ εκδίδουν πιο πολλά ΙOUs από ποτέ, παρά το γεγονός πως ο κόσμος τα αγοράζει σε πολύ μικρότερο βαθμό. Έτσι, όπως και η Αργεντινή το 2000, έχουν αρχίσει να επεμβαίνουν ρυθμίζοντας τη λειτουργία των αμερικανικών τραπεζών, αναγκάζοντάς τες, όπως και τα money market funds, να αγοράσουν τίτλους χρέους, με τα γνωστά αποτελέσματα: όταν ετέθη σε λειτουργία το γνωστό τοξικό QT (ποσοτική συρρίκνωση), επήλθε η μοιραία κατάρρευση.

Συνεπώς με φίλους όπως η Fed, ποιος χρειάζεται τους εχθρούς;...

Πράγματι, όπως όλες οι υπόλοιπες μπανανίες, οι ΗΠΑ είναι σε εκείνη τη γωνία που ο πληθωρισμός παραείναι επίμονος για να γίνουν περικοπές επιτοκίων, ωστόσο ο πόνος για τις τράπεζες καθώς επίσης και για άλλους μετέχοντες στην αγορά είναι τόσο επώδυνος που θεωρείται αδύνατο να υπάρξουν περαιτέρω επιτοκιακές αυξήσεις.

Από το 2014 είναι ολοένα και πιο δύσκολο για τον «θείο Σαμ» να κάνει εξαγωγή πληθωρισμού (ή, αλλιώς, να ξεπλύνει το χρέος του) με την απορρόφησή του, μέσω της αγοράς αμερικανικών ομολόγων, από άλλα έθνη.

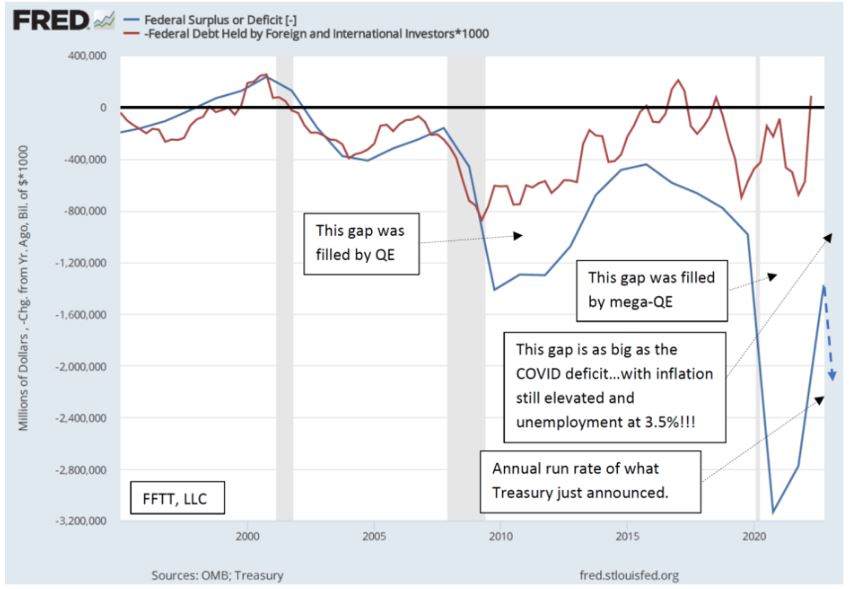

Όπως δείχνει το γραφικό του Luke Gromen (παρακάτω), αυτό γίνεται συνεχώς πιο ξεκάθαρο. Το κενό ανάμεσα στο ντροπιαστικό έλλειμμα του «θείου Σαμ» (μπλε γραμμή) και το ισχνό επίπεδο των ξένων αγοραστών αμερικανικού χρέους αποκαλύπτει δύο πολύ σημαντικά έως και αναπάντητα ερωτήματα:

α. Τα ελλείμματα των ΗΠΑ είναι τρομακτικά…

β. Ποιος ή τι θα καλύψει αυτό το «κενό»;

Να σκοτώσεις το νόμισμα ή να διασώσεις το «σπασμένο» σύστημα;

Αν η Ιστορία των παρηκμασμένων και σπασμένων αυτοκρατοριών, εθνών και βασιλείων, καθώς επίσης και αν η ψυχολογία των κοντόφθαλμων πολιτικών ανδρών και γυναικών που αναζητούν επανεκλογή παντί τρόπω (π.χ. με την εκτύπωση ολοένα και περισσότερο χρήματος), αποτελούν οδηγό, τότε το δίλημμα ενώπιον του οποίου θα βρεθεί η Fed είναι το εξής: να διασώσει το σύστημα ή να σκοτώσει το νόμισμα - εν προκειμένω το δολάριο.

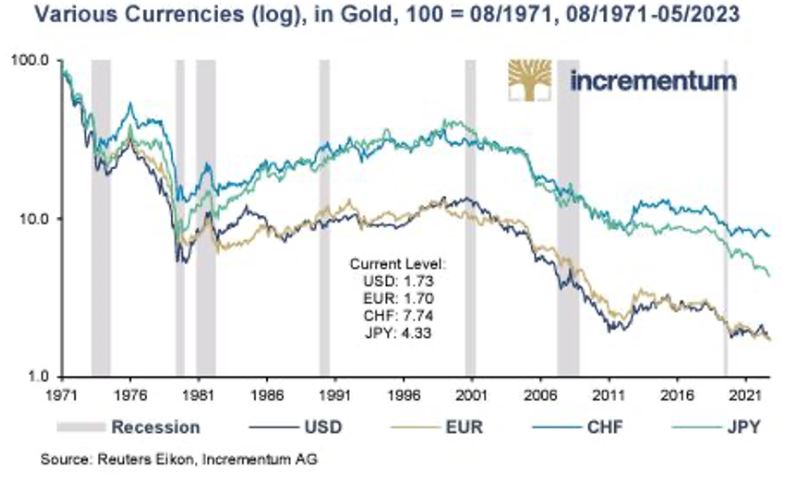

Σύμφωνα με την Gold Switzerland, η επιλογή είναι κάτι περισσότερο από προφανής, ήτοι ο χρυσός, που ίπταται σαν όρνεο πάνω από τα υποτιμημένα νομίσματα, τα επόμενα χρόνια θα γλείψει τα κόκκαλά τους.

Αλλά ο χρυσός δεν είναι το μοναδικό όρνεο που πρόκειται να παχύνει σε αυτό το ολοένα και πιο αποδολαριοποιημένο σκηνικό. Η Κίνα ακονίζει τα μαχαίρια και τα πιρούνια της εδώ και χρόνια, σε ένα υπομονετικό και μακροχρόνιο παιχνίδι για να κερδίσει τον οικονομικό και νομισματικό πόλεμο που διεξάγει εναντίον του «θείου Σαμ».

Άλλωστε, οι ισόβιοι αυτοκράτορες, όπως ο Xi, έχουν την πολυτέλεια να είναι πιο διορατικοί από τους πολιτικούς των ΗΠΑ που «εκπορνεύονται» με αντάλλαγμα την εύκολη επανεκλογή τους.

Αυτός μπορεί να είναι ο λόγος για τον οποίο μικρόνοοι στοχαστές όπως ο Trudeau ή άνθρωποι που πιθανώς δεν είχαν ποτέ κοπέλα, όπως ο Klaus Schwab, τρέφουν τέτοια αγάπη με τον Xi και το είδος της εξουσίας που μπορεί να ασκήσει χωρίς να χρειάζεται να ανησυχούν για ανόητα μικρά πράγματα όπως οι δημοκρατικές εκλογές …

Επιστρέφοντας στις «μπανανίες», όρο που χρησιμοποιούν πολλές φορές οι αναλυτές για να λοιδωρήσουν τις ΗΠΑ, αξίζει να αναφερθεί πως η Αργεντινή έχει διπλασιάσει τις συμβάσεις ανταλλαγής νομισμάτων (swap currency) στα 10 δισεκατομμύρια δολάρια (Swap ή Σύμβαση Ανταλλαγής αποτελεί μια συμφωνία μεταξύ δύο συμβαλλομένων για ανταλλαγή μελλοντικών χρηματοροών -legs- με τρόπο που έχουν προκαθορίσει μεταξύ τους. Τα χρηματικά ποσά που ανταλλάσσονται μπορεί να αναφέρονται σε διαφορετικά νομίσματα και σταθερά ποσά).

Ωστόσο, το μείζον είναι πως τα swap είναι εκφρασμένα σε γιουάν, ουχί σε δολάρια. Και αυτή είναι η τάση…

Είναι η ίδια η τάση για την οποία η Gold Switzerland είχε προειδοποιήσει όταν ο «θείος Σαμ» εργαλειοποίησε το παγκόσμιο αποθεματικό και συναλλακτικό νόμισμα σε εκείνες τις τρελά μυωπικές (δηλαδή, ανόητες) κυρώσεις κατά της Ρωσίας, στις αρχές του 2022.

Συμφωνίες διακανονισμού όπως αυτές (FX και ενέργεια) σχεδόν σίγουρα περιλαμβάνουν γραμμές ανταλλαγής με κινεζικά δακτυλικά αποτυπώματα και με χώρες (όπως η Αργεντινή και το Πακιστάν) που διατηρούν όλο και λιγότερα αποθέματα συναλλάγματος σε δολάρια ΗΠΑ, κάτι που δεν αποτελεί έκπληξη, δεδομένου ότι λίγες χώρες επιθυμούν να διατηρούν «αποθεματικά στοιχεία ενεργητικού». που μπορεί να απενεργοποιηθούν λόγω πολιτικής ιδιοτροπία ή μη οικονομικών επιλογών.

Εν ολίγοις, το ότι ο κόσμος κοιτάζει αργά αλλά σταθερά πέρα από το δολάριο, οφείλεται στο ότι οι ΗΠΑ αργά αλλά σταθερά πυροβολούν (και το δολάριο τους) τα πόδια τους από τον Μάρτιο του 2022, αναφέρει ο ελβετικός επενδυτικός οίκος.

Στην πραγματικότητα, καθ' όλη τη διάρκεια του α’ τριμήνου, οι παγκόσμιες κεντρικές τράπεζες συσσώρευσαν γιουάν σε επίπεδα ρεκόρ (109 δισεκατομμύρια γιουάν έως το τέλος Μαρτίου) μέσω γραμμών ανταλλαγής συναλλάγματος.

Μέχρι σήμερα, η κινεζική κεντρική τράπεζα (PBOC) δεν έχει αποκαλύψει τα ονόματα αυτών των εθνών και τραπεζών, αλλά η τάση απομάκρυνσης από το δολάριο ΗΠΑ και η άνοδος της Κίνας είναι πολύ δύσκολο να αγνοηθούν, καθώς περισσότερα έθνη χρησιμοποιούν το γιουάν για ενέργεια και συναλλαγές πραγματικών περιουσιακών στοιχείων, διατηρώντας το USD/UST (δολάρια και αμερικανικά ομόλογα) απλώς για την εξόφληση των παλαιών χρεών.

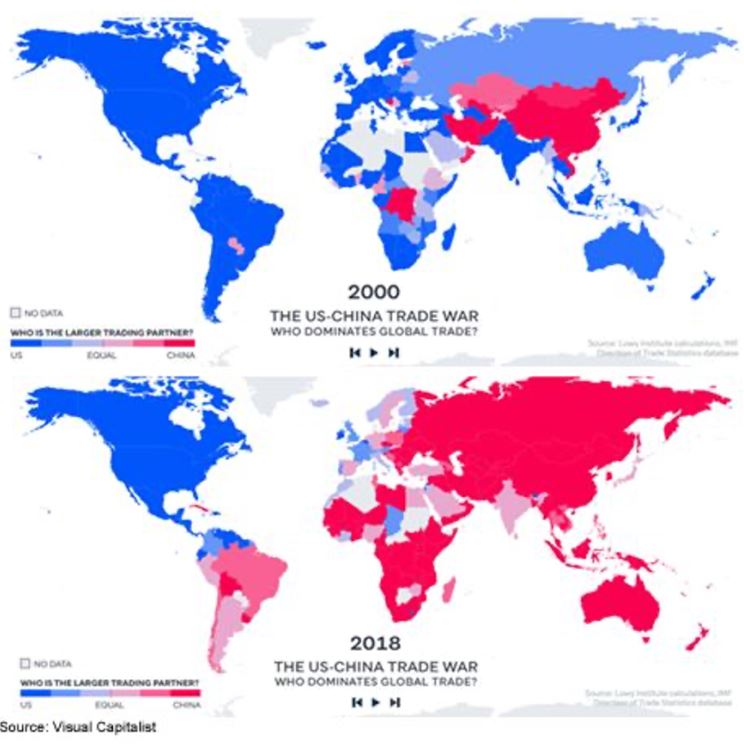

Γιατί; Επειδή ο υπόλοιπος κόσμος βλέπει αυτό που αρνούνται να ομολογήσουν τα αμερικανικά μέσα ενημέρωσης και οι εξωνημένοι πολιτικοί της Ουάσιγκτον: η Κίνα είχε κερδίσει τον παγκόσμιο εμπορικό πόλεμο πριν ακόμη η αμερικανική κυβέρνηση μετατρέψει το δολάριο σε όπλο: Δείτε την τάση, προτρέπει η Gold Switzerland.

Στον κόσμο των κοντόφθαλμων

Όμως, όπως αναφέρθηκε σε πρόσφατα άρθρα και συνεντεύξεις, το γιουάν δεν πρόκειται να γίνει το παγκόσμιο αποθεματικό νόμισμα. Η αγορά ομολόγων και το κράτος δικαίου στην Κίνα είναι δεκαετίες μακριά ώστε να προσφέρει την απαιτούμενη αξιοπιστία ή χρήση. Αλλά αυτό δεν σημαίνει ότι η Κίνα της πρέπει να ανησυχεί, γιατί ο αυξανόμενος ρόλος του γιουάν ως εμπορικού νομίσματος αντί για αποθεματικό νόμισμα ταιριάζει προς το παρόν στη Χώρα του Δράκου.

Επιπλέον, η Κίνα, όπως και η Ρωσία, έχει πλήρη επίγνωση της Realpolitik (δηλαδή, της δυσπιστίας) των νόμων και των αγορών ομολόγων. Γνωρίζουν, όπως γνώριζε ο Τζορτζ Ουάσιγκτον, ότι «τα έθνη δεν έχουν ούτε μόνιμους φίλους ούτε εχθρούς, μόνο μόνιμα συμφέροντα».

Με άλλα λόγια, για να κερδίσουν η Κίνα και η Ρωσία το παιχνίδι, πρέπει να κερδίσουν την εμπιστοσύνη των άλλων εθνών, επικαλούμενες τα συμφέροντά τους και όχι τις κοινοτοπίες. Και τίποτα άλλο δεν υπηρετεί τα συμφέροντα των δύσπιστων αλλά κουρασμένων από το δολάριο εθνών όπως ο χρυσός, καθώς, είτε τον αγαπούν είτε τον μισούν, είναι πολύ πιο αξιόπιστος από τους πολιτικούς, είτε στην Ουάσιγκτον, είτε στο Μπουένος Άιρες, είτε στη Μόσχα, είτε στο Πεκίνο, είτε στο Παρίσι.

Πώς το δολάριο απώλεσε εμπιστοσύνη

Για σύντομο χρονικό διάστημα μετά το 1944, όταν το δολάριο υποστηρίχθηκε από τον χρυσό, άλλα έθνη μπορούσαν να το εμπιστευτούν ως σωσίβια σχεδία σε περιόδους κρίσης. Ο Nixon, φυσικά, βύθισε αυτή τη σχεδία το 1971 καταργώντας τον κανόνα του χρυσού, για να εξασφαλίσει την επανεκλογή του εις βάρος της χώρας του μακροπρόθεσμα.

Τώρα, περίπου 50+ χρόνια αργότερα, το αργό τέλος του δολαρίου ως αξιόπιστου περιουσιακού στοιχείου ή ακόμα και ως εμπορικού νομίσματος οφείλεται στο κόστος των πολιτικών, ανθρώπινων και νομισματικών αμαρτιών του.

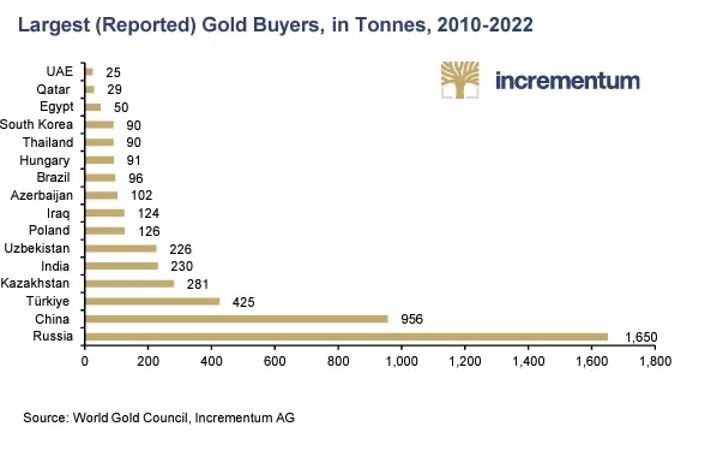

Η εργαλειοποίηση και η χρησιμοποίησή του ως όπλου ήταν η ύστατη πινελιά πριν από την τελική πτώση. Η Κίνα διαθέτει τώρα περισσότερη ρευστότητα κάθε μέρα που περνά, καθώς έχει γραμμές ανταλλαγής νομισμάτων σχεδόν με όλους. Ο Xi, όπως και ο Putin, επίσης σωρεύουν χρυσό σε επίπεδα που δεν έχουν αποκαλυφθεί, αλλά ακόμη και τα επίσημα νούμερα είναι ενδεικτικά.

Και τι μας λένε; Ή τι επινοεί, για παράδειγμα, ο Sergei Glasyex στα παρασκήνια; «Λοιπόν, υποθέτω ότι έχει να κάνει με την οικοδόμηση εμπιστοσύνης με τον παλιομοδίτικο τρόπο—δηλαδή: Με τον χρυσό στο μείγμα των πλατφορμών διακανονισμού εμπορικών συναλλαγών και των ανταλλαγών.

Τα επόμενα χρόνια, αυτή η «εικασία» πρόκειται να γίνει πραγματικότητα και, όπως ένας σκακιστής ή παίκτης πόλο, εγώ, όπως πολλοί άλλοι επενδυτές, έθνη και κεντρικές τράπεζες, παίζω χρυσό τρεις κινήσεις μπροστά καθώς ο χρυσός γίνεται περιουσιακό στοιχείο διακανονισμού» αναφέρει ο αναλυτής της Gold Switzerland.

Φθηνός χρυσός

Παρά τα κατά τ’ άλλα αναμφισβήτητα μεταβαλλόμενα μοτίβα στην προαναφερθείσα αγορά συναλλάγματος, πρέπει απλώς να εξετάσει κανείς τη φαινομενικά απεριόριστη προσφορά των κατά τα άλλα ανεπιθύμητων USTs, με την εγγενώς περιορισμένη διάρκειά τους, και στη συνέχεια να συγκρίνει αυτή την τοξικότητα με μια απλή ράβδο χρυσού, η οποία, σε αντίθεση με το τα IOU του «θείου Σαμ», έχουν άπειρη διάρκεια και περιορισμένη προσφορά.

Εν ολίγοις: Η προσφορά και η ζήτηση εξακολουθούν να έχουν σημασία.

«Προς τον σκοπό αυτό, αξίζει να σημειωθεί ότι η παραγωγή χρυσού συρρικνώνεται ενώ η ζήτηση θα συνεχίσει να αυξάνεται.

Στη δεκαετία του 1990, για παράδειγμα, υπήρχαν πάνω από 180 σημαντικές ανακαλύψεις χρυσού (δηλαδή, 1 εκατομμύριο ουγγιές και άνω).

Τη δεκαετία του 2000 υπήρχαν 120 τέτοιες ανακαλύψεις, 40 το 2010 και ΚΑΜΙΑ από το 2019.

Σκεφτείτε το για ένα ή δύο δευτερόλεπτα.

Επίσης, σκεφτείτε το απλό γεγονός ότι ο θείος Σαμ, ο κάτοχος του παγκόσμιου αποθεματικού νομίσματος, αυξάνει τα επιτόκια στη μεγαλύτερη φούσκα χρέους στην πάλαι ποτέ περήφανη αμερικανική ιστορία, αυξάνοντας έτσι τον κίνδυνο φερεγγυότητας των ΗΠΑ (και δείχνοντας έτσι την υποτίμηση του δολαρίου στην πορεία) που αναβοσβήνον νέον.

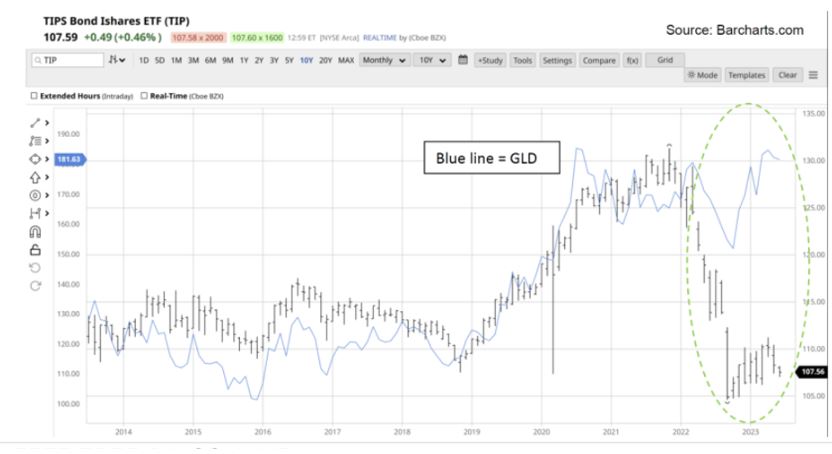

Ο χρυσός, πολύ απλά, διαχωρίζεται από τα πραγματικά επιτόκια και ενεργεί όλο και περισσότερο από μόνος του, καθώς το εμπόριο φόβου γίνεται ευκολότερο και πιο ευδιάκριτο, και ο χρυσός γίνεται όλο και πιο… εύκολος» καταλήγει η Gold Switzerland.

www.bankingnews.gr

Ειδικότερα, παρακάτω εξετάζεται η πορεία του δολαρίου σε έναν κόσμο σπασμένο, που υποφέρει από συσσωρευμένα χρέη, τη Realpolitik και την ανατολή του άστρου των χωρών της Ασίας.

H Ομοσπονδιακή Τράπεζα των ΗΠΑ εδώ και καιρό είναι ανήσυχη.

Ο πρόεδρος Powell ήξερε πως χρειαζόταν να αυξήσει τα επιτόκια προκειμένου να καταφέρει να αντιπαλέψει το φάντασμα του πληθωρισμού, αλλά επίσης γνώριζε πως το άνοιγμα ενός κύκλου επιτοκιακών αυξήσεων, μεσούσης μιας τεράστιας φούσκας χρέους, που πλέον είναι ιστορικών διαστάσεων, σημαίνει «πιστωτικό γεγονός» ή «πιστωτική κρίση». Υπενθυμίζεται πως από τη βύθιση των ομολόγων το 2020 καταλήξαμε στο τραπεζικό χάος, με τις διαδοχικές πτωχεύσεις χρηματοπιστωτικών ιδρυμάτων, το 2022.

Προς επίρρωσιν των λεγομένων, αξίζει να δει κανείς τι αναφέρουν ο επικεφαλής αναλυτής της Wall Street Journal, Nick Timiraos, αλλά και ο πρώην κεντρικός τραπεζίτης της Ινδίας, Rajan.

Ωστόσο, ο Powell είναι κάτι παραπάνω από ένας προβληματισμένος κεντρικός τραπεζίτης.

Είναι ένας ανασφαλής αξιωματούχος που τρέφει περισσότερους προβληματισμούς για την υστεροφημία του, παρά για το αν υπάρξει ύφεση ή για το αν θα βουλιάξει η αγορά.

Όπως έχει αναφέρει πολλάκις, «δεν πρόκειται να γίνω Arthur Burns», όπερ σημαίνει πως «δεν πρόκειται να μεταλλαχθώ σε… περιστέρι για την οικονομία με αποτέλεσμα οι αγορές να εξελιχθούν σε ταινία τρόμου σε σκηνοθεσία της Fed, όπως τότε που ο άλλοτε κεντρικός τραπεζίτης Alan Greenspan σκότωσε τον καπιταλισμό.

Με άλλα λόγια, ο Powell, αδιαφορώντας για την κοινή λογική, τα βασικά μαθηματικά και την οικονομική ιστορία, προσπαθεί περισσότερο να γίνει Paul Volcker, λησμονώντας όμως πως ο Volcker αύξησε τα επιτόκια για να μειώσει τον πληθωρισμό με το αμερικανικό χρέος στα 800 δισεκατομμύρια δολάρια, και όχι στα 32 τρισεκατομμύρια δολάρια, όπως ισχύει τώρα.

Δεν είναι ο Vocker…

Επιπλέον, ο Volcker ήταν στην ηγεσία της Fed όταν οι επενδυτές ήταν ακόμη ερωτευμένοι με τα αμερικανικά ομόλογα. Από το 2014 και εξής, και ειδικότερα το 2022, ο αριθμός των ξένων επενδυτών που εγκαταλείπουν τα IOU του «θείου Σαμ» κόβει την ανάσα και καθιστά σαφές σε οποιονδήποτε τα διατηρεί στο χαρτοφυλάκιό του και έχει τη στοιχειώδη κατανόηση της αγοράς ομολόγων ότι οι ΗΠΑ θα χρηματοδοτήσουν τα δικά τους ελλείμματα τυπώνοντας τρισεκατομμύρια δολάρια.

Επί χρόνια, οι ΗΠΑ προσποιούνταν αυτό το οποίο ήταν κάποτε: Σεβαστές και αξιόπιστες. Όμως, ο προϋπολογισμός τους, όπως είναι κοινώς παραδεδεγμένο, δεν διαφέρει σε σχέση με τις δημοσιονομικές καταστάσεις οποιασδήποτε άλλης μπανανίας.

Όπως άλλα έθνη που κάποτε ο «θείος Σαμ» κορόιδευε (π.χ. Αργεντινή), οι ΗΠΑ εκδίδουν πιο πολλά ΙOUs από ποτέ, παρά το γεγονός πως ο κόσμος τα αγοράζει σε πολύ μικρότερο βαθμό. Έτσι, όπως και η Αργεντινή το 2000, έχουν αρχίσει να επεμβαίνουν ρυθμίζοντας τη λειτουργία των αμερικανικών τραπεζών, αναγκάζοντάς τες, όπως και τα money market funds, να αγοράσουν τίτλους χρέους, με τα γνωστά αποτελέσματα: όταν ετέθη σε λειτουργία το γνωστό τοξικό QT (ποσοτική συρρίκνωση), επήλθε η μοιραία κατάρρευση.

Συνεπώς με φίλους όπως η Fed, ποιος χρειάζεται τους εχθρούς;...

Πράγματι, όπως όλες οι υπόλοιπες μπανανίες, οι ΗΠΑ είναι σε εκείνη τη γωνία που ο πληθωρισμός παραείναι επίμονος για να γίνουν περικοπές επιτοκίων, ωστόσο ο πόνος για τις τράπεζες καθώς επίσης και για άλλους μετέχοντες στην αγορά είναι τόσο επώδυνος που θεωρείται αδύνατο να υπάρξουν περαιτέρω επιτοκιακές αυξήσεις.

Από το 2014 είναι ολοένα και πιο δύσκολο για τον «θείο Σαμ» να κάνει εξαγωγή πληθωρισμού (ή, αλλιώς, να ξεπλύνει το χρέος του) με την απορρόφησή του, μέσω της αγοράς αμερικανικών ομολόγων, από άλλα έθνη.

Όπως δείχνει το γραφικό του Luke Gromen (παρακάτω), αυτό γίνεται συνεχώς πιο ξεκάθαρο. Το κενό ανάμεσα στο ντροπιαστικό έλλειμμα του «θείου Σαμ» (μπλε γραμμή) και το ισχνό επίπεδο των ξένων αγοραστών αμερικανικού χρέους αποκαλύπτει δύο πολύ σημαντικά έως και αναπάντητα ερωτήματα:

α. Τα ελλείμματα των ΗΠΑ είναι τρομακτικά…

β. Ποιος ή τι θα καλύψει αυτό το «κενό»;

Να σκοτώσεις το νόμισμα ή να διασώσεις το «σπασμένο» σύστημα;

Αν η Ιστορία των παρηκμασμένων και σπασμένων αυτοκρατοριών, εθνών και βασιλείων, καθώς επίσης και αν η ψυχολογία των κοντόφθαλμων πολιτικών ανδρών και γυναικών που αναζητούν επανεκλογή παντί τρόπω (π.χ. με την εκτύπωση ολοένα και περισσότερο χρήματος), αποτελούν οδηγό, τότε το δίλημμα ενώπιον του οποίου θα βρεθεί η Fed είναι το εξής: να διασώσει το σύστημα ή να σκοτώσει το νόμισμα - εν προκειμένω το δολάριο.

Σύμφωνα με την Gold Switzerland, η επιλογή είναι κάτι περισσότερο από προφανής, ήτοι ο χρυσός, που ίπταται σαν όρνεο πάνω από τα υποτιμημένα νομίσματα, τα επόμενα χρόνια θα γλείψει τα κόκκαλά τους.

Αλλά ο χρυσός δεν είναι το μοναδικό όρνεο που πρόκειται να παχύνει σε αυτό το ολοένα και πιο αποδολαριοποιημένο σκηνικό. Η Κίνα ακονίζει τα μαχαίρια και τα πιρούνια της εδώ και χρόνια, σε ένα υπομονετικό και μακροχρόνιο παιχνίδι για να κερδίσει τον οικονομικό και νομισματικό πόλεμο που διεξάγει εναντίον του «θείου Σαμ».

Άλλωστε, οι ισόβιοι αυτοκράτορες, όπως ο Xi, έχουν την πολυτέλεια να είναι πιο διορατικοί από τους πολιτικούς των ΗΠΑ που «εκπορνεύονται» με αντάλλαγμα την εύκολη επανεκλογή τους.

Αυτός μπορεί να είναι ο λόγος για τον οποίο μικρόνοοι στοχαστές όπως ο Trudeau ή άνθρωποι που πιθανώς δεν είχαν ποτέ κοπέλα, όπως ο Klaus Schwab, τρέφουν τέτοια αγάπη με τον Xi και το είδος της εξουσίας που μπορεί να ασκήσει χωρίς να χρειάζεται να ανησυχούν για ανόητα μικρά πράγματα όπως οι δημοκρατικές εκλογές …

Επιστρέφοντας στις «μπανανίες», όρο που χρησιμοποιούν πολλές φορές οι αναλυτές για να λοιδωρήσουν τις ΗΠΑ, αξίζει να αναφερθεί πως η Αργεντινή έχει διπλασιάσει τις συμβάσεις ανταλλαγής νομισμάτων (swap currency) στα 10 δισεκατομμύρια δολάρια (Swap ή Σύμβαση Ανταλλαγής αποτελεί μια συμφωνία μεταξύ δύο συμβαλλομένων για ανταλλαγή μελλοντικών χρηματοροών -legs- με τρόπο που έχουν προκαθορίσει μεταξύ τους. Τα χρηματικά ποσά που ανταλλάσσονται μπορεί να αναφέρονται σε διαφορετικά νομίσματα και σταθερά ποσά).

Ωστόσο, το μείζον είναι πως τα swap είναι εκφρασμένα σε γιουάν, ουχί σε δολάρια. Και αυτή είναι η τάση…

Είναι η ίδια η τάση για την οποία η Gold Switzerland είχε προειδοποιήσει όταν ο «θείος Σαμ» εργαλειοποίησε το παγκόσμιο αποθεματικό και συναλλακτικό νόμισμα σε εκείνες τις τρελά μυωπικές (δηλαδή, ανόητες) κυρώσεις κατά της Ρωσίας, στις αρχές του 2022.

Συμφωνίες διακανονισμού όπως αυτές (FX και ενέργεια) σχεδόν σίγουρα περιλαμβάνουν γραμμές ανταλλαγής με κινεζικά δακτυλικά αποτυπώματα και με χώρες (όπως η Αργεντινή και το Πακιστάν) που διατηρούν όλο και λιγότερα αποθέματα συναλλάγματος σε δολάρια ΗΠΑ, κάτι που δεν αποτελεί έκπληξη, δεδομένου ότι λίγες χώρες επιθυμούν να διατηρούν «αποθεματικά στοιχεία ενεργητικού». που μπορεί να απενεργοποιηθούν λόγω πολιτικής ιδιοτροπία ή μη οικονομικών επιλογών.

Εν ολίγοις, το ότι ο κόσμος κοιτάζει αργά αλλά σταθερά πέρα από το δολάριο, οφείλεται στο ότι οι ΗΠΑ αργά αλλά σταθερά πυροβολούν (και το δολάριο τους) τα πόδια τους από τον Μάρτιο του 2022, αναφέρει ο ελβετικός επενδυτικός οίκος.

Στην πραγματικότητα, καθ' όλη τη διάρκεια του α’ τριμήνου, οι παγκόσμιες κεντρικές τράπεζες συσσώρευσαν γιουάν σε επίπεδα ρεκόρ (109 δισεκατομμύρια γιουάν έως το τέλος Μαρτίου) μέσω γραμμών ανταλλαγής συναλλάγματος.

Μέχρι σήμερα, η κινεζική κεντρική τράπεζα (PBOC) δεν έχει αποκαλύψει τα ονόματα αυτών των εθνών και τραπεζών, αλλά η τάση απομάκρυνσης από το δολάριο ΗΠΑ και η άνοδος της Κίνας είναι πολύ δύσκολο να αγνοηθούν, καθώς περισσότερα έθνη χρησιμοποιούν το γιουάν για ενέργεια και συναλλαγές πραγματικών περιουσιακών στοιχείων, διατηρώντας το USD/UST (δολάρια και αμερικανικά ομόλογα) απλώς για την εξόφληση των παλαιών χρεών.

Γιατί; Επειδή ο υπόλοιπος κόσμος βλέπει αυτό που αρνούνται να ομολογήσουν τα αμερικανικά μέσα ενημέρωσης και οι εξωνημένοι πολιτικοί της Ουάσιγκτον: η Κίνα είχε κερδίσει τον παγκόσμιο εμπορικό πόλεμο πριν ακόμη η αμερικανική κυβέρνηση μετατρέψει το δολάριο σε όπλο: Δείτε την τάση, προτρέπει η Gold Switzerland.

Στον κόσμο των κοντόφθαλμων

Όμως, όπως αναφέρθηκε σε πρόσφατα άρθρα και συνεντεύξεις, το γιουάν δεν πρόκειται να γίνει το παγκόσμιο αποθεματικό νόμισμα. Η αγορά ομολόγων και το κράτος δικαίου στην Κίνα είναι δεκαετίες μακριά ώστε να προσφέρει την απαιτούμενη αξιοπιστία ή χρήση. Αλλά αυτό δεν σημαίνει ότι η Κίνα της πρέπει να ανησυχεί, γιατί ο αυξανόμενος ρόλος του γιουάν ως εμπορικού νομίσματος αντί για αποθεματικό νόμισμα ταιριάζει προς το παρόν στη Χώρα του Δράκου.

Επιπλέον, η Κίνα, όπως και η Ρωσία, έχει πλήρη επίγνωση της Realpolitik (δηλαδή, της δυσπιστίας) των νόμων και των αγορών ομολόγων. Γνωρίζουν, όπως γνώριζε ο Τζορτζ Ουάσιγκτον, ότι «τα έθνη δεν έχουν ούτε μόνιμους φίλους ούτε εχθρούς, μόνο μόνιμα συμφέροντα».

Με άλλα λόγια, για να κερδίσουν η Κίνα και η Ρωσία το παιχνίδι, πρέπει να κερδίσουν την εμπιστοσύνη των άλλων εθνών, επικαλούμενες τα συμφέροντά τους και όχι τις κοινοτοπίες. Και τίποτα άλλο δεν υπηρετεί τα συμφέροντα των δύσπιστων αλλά κουρασμένων από το δολάριο εθνών όπως ο χρυσός, καθώς, είτε τον αγαπούν είτε τον μισούν, είναι πολύ πιο αξιόπιστος από τους πολιτικούς, είτε στην Ουάσιγκτον, είτε στο Μπουένος Άιρες, είτε στη Μόσχα, είτε στο Πεκίνο, είτε στο Παρίσι.

Πώς το δολάριο απώλεσε εμπιστοσύνη

Για σύντομο χρονικό διάστημα μετά το 1944, όταν το δολάριο υποστηρίχθηκε από τον χρυσό, άλλα έθνη μπορούσαν να το εμπιστευτούν ως σωσίβια σχεδία σε περιόδους κρίσης. Ο Nixon, φυσικά, βύθισε αυτή τη σχεδία το 1971 καταργώντας τον κανόνα του χρυσού, για να εξασφαλίσει την επανεκλογή του εις βάρος της χώρας του μακροπρόθεσμα.

Τώρα, περίπου 50+ χρόνια αργότερα, το αργό τέλος του δολαρίου ως αξιόπιστου περιουσιακού στοιχείου ή ακόμα και ως εμπορικού νομίσματος οφείλεται στο κόστος των πολιτικών, ανθρώπινων και νομισματικών αμαρτιών του.

Η εργαλειοποίηση και η χρησιμοποίησή του ως όπλου ήταν η ύστατη πινελιά πριν από την τελική πτώση. Η Κίνα διαθέτει τώρα περισσότερη ρευστότητα κάθε μέρα που περνά, καθώς έχει γραμμές ανταλλαγής νομισμάτων σχεδόν με όλους. Ο Xi, όπως και ο Putin, επίσης σωρεύουν χρυσό σε επίπεδα που δεν έχουν αποκαλυφθεί, αλλά ακόμη και τα επίσημα νούμερα είναι ενδεικτικά.

Και τι μας λένε; Ή τι επινοεί, για παράδειγμα, ο Sergei Glasyex στα παρασκήνια; «Λοιπόν, υποθέτω ότι έχει να κάνει με την οικοδόμηση εμπιστοσύνης με τον παλιομοδίτικο τρόπο—δηλαδή: Με τον χρυσό στο μείγμα των πλατφορμών διακανονισμού εμπορικών συναλλαγών και των ανταλλαγών.

Τα επόμενα χρόνια, αυτή η «εικασία» πρόκειται να γίνει πραγματικότητα και, όπως ένας σκακιστής ή παίκτης πόλο, εγώ, όπως πολλοί άλλοι επενδυτές, έθνη και κεντρικές τράπεζες, παίζω χρυσό τρεις κινήσεις μπροστά καθώς ο χρυσός γίνεται περιουσιακό στοιχείο διακανονισμού» αναφέρει ο αναλυτής της Gold Switzerland.

Φθηνός χρυσός

Παρά τα κατά τ’ άλλα αναμφισβήτητα μεταβαλλόμενα μοτίβα στην προαναφερθείσα αγορά συναλλάγματος, πρέπει απλώς να εξετάσει κανείς τη φαινομενικά απεριόριστη προσφορά των κατά τα άλλα ανεπιθύμητων USTs, με την εγγενώς περιορισμένη διάρκειά τους, και στη συνέχεια να συγκρίνει αυτή την τοξικότητα με μια απλή ράβδο χρυσού, η οποία, σε αντίθεση με το τα IOU του «θείου Σαμ», έχουν άπειρη διάρκεια και περιορισμένη προσφορά.

Εν ολίγοις: Η προσφορά και η ζήτηση εξακολουθούν να έχουν σημασία.

«Προς τον σκοπό αυτό, αξίζει να σημειωθεί ότι η παραγωγή χρυσού συρρικνώνεται ενώ η ζήτηση θα συνεχίσει να αυξάνεται.

Στη δεκαετία του 1990, για παράδειγμα, υπήρχαν πάνω από 180 σημαντικές ανακαλύψεις χρυσού (δηλαδή, 1 εκατομμύριο ουγγιές και άνω).

Τη δεκαετία του 2000 υπήρχαν 120 τέτοιες ανακαλύψεις, 40 το 2010 και ΚΑΜΙΑ από το 2019.

Σκεφτείτε το για ένα ή δύο δευτερόλεπτα.

Επίσης, σκεφτείτε το απλό γεγονός ότι ο θείος Σαμ, ο κάτοχος του παγκόσμιου αποθεματικού νομίσματος, αυξάνει τα επιτόκια στη μεγαλύτερη φούσκα χρέους στην πάλαι ποτέ περήφανη αμερικανική ιστορία, αυξάνοντας έτσι τον κίνδυνο φερεγγυότητας των ΗΠΑ (και δείχνοντας έτσι την υποτίμηση του δολαρίου στην πορεία) που αναβοσβήνον νέον.

Ο χρυσός, πολύ απλά, διαχωρίζεται από τα πραγματικά επιτόκια και ενεργεί όλο και περισσότερο από μόνος του, καθώς το εμπόριο φόβου γίνεται ευκολότερο και πιο ευδιάκριτο, και ο χρυσός γίνεται όλο και πιο… εύκολος» καταλήγει η Gold Switzerland.

www.bankingnews.gr

Σχόλια αναγνωστών