Τα 4 γραφήματα που αποκαλύπτουν την άθλια πραγματικότητα της αμερικανικής οικονομίας – Οι «ακτιβιστές επενδυτές» θα επιβάλλουν την επιστροφή στον ενάρετο δημοσιονομικό κύκλο;

Η γεωπολιτική ισχύς των ΗΠΑ θα καταρρεύσει εξαιτίας της δεινής κατάστασης στην οποία έχει περιέλθει η αμερικανική οικονομία η οποία πλέον θυμίζει την… υπερχρεωμένη Ελλάδα, επισημαίνουν διεθνείς αναλυτές.

Το ποσό πάνω από τα 106 δισ. δολ. εντός του Οκτωβρίου o Biden από το Κογκρέσο ως αμυντικές δαπάνες για τις ανάγκες στήριξης της Ουκρανίας και του Ισραήλ δεν είναι τίποτε άλλο από τη σταγόνα που ξεχειλίζει το ποτήρι σε ένα ολοένα και διευρυνόμενο δημοσιονομικό χάος.

Οι επενδυτές τον Οκτώβριο προχώρησαν με μαζική αποχώρηση από το χρέος των ΗΠΑ, λόγω των αμφιβολιών που αρχίσουν να καταγράφονται για το αξιόχρεο της χώρας.

Αναμένεται με την στάση τους να επιχειρήσουν να επιβάλουν τέλος στο δημοσιονομικό εκτροχιασμό και την επιστροφή στον ενάρετο δημοσιονομικό κύκλο, καθώς η οικονομία έχει και… επισήμως εκτροχιαστεί.

«Σκάει» η οικονομική «φούσκα» της Fed με το τύπωμα δολαρίων και τη δίχως τέλος μόχλευση της οικονομίας μέσω του χρηματοπιστωτικού συστήματος που βασίζεται πλέον εδώ και δυο δεκαετίες όχι στην παραγωγή αλλά στην κατανάλωση.

Η ίδια η διαδικασία της παγκοσμιοποίησης ανέδειξε τους αντιπάλους του αμερικανικού imperium που με τη μορφή των BRICS θα διεκδικήσουν μια πολυπολική πραγματικότητα της Νέας Τάξης Πραγμάτων, με νέες ισορροπίες ισχύος και όχι μονομερή ηγεμονία της Δύσης.

Η Νύχτα των Μεγάλων Μαχαιριών για το αμερικανικό χρέος

Η επιταχυνόμενη αύξηση του χρέους της Αμερικής έχει ήδη προκαλέσει ανησυχία για τους επενδυτές το 2023, με τους γερουσιαστές να αποτρέπουν την τελευταία στιγμή μια καταστροφική χρεοκοπία τον Ιούνιο χάρη στον Πρόεδρο Joe Biden και τον τότε πρόεδρο της Βουλής Kevin McCarthy που μεσολάβησαν για μια διαπραγμάτευση 11 ωρών την αύξηση του ομοσπονδιακού ορίου δανεισμού.

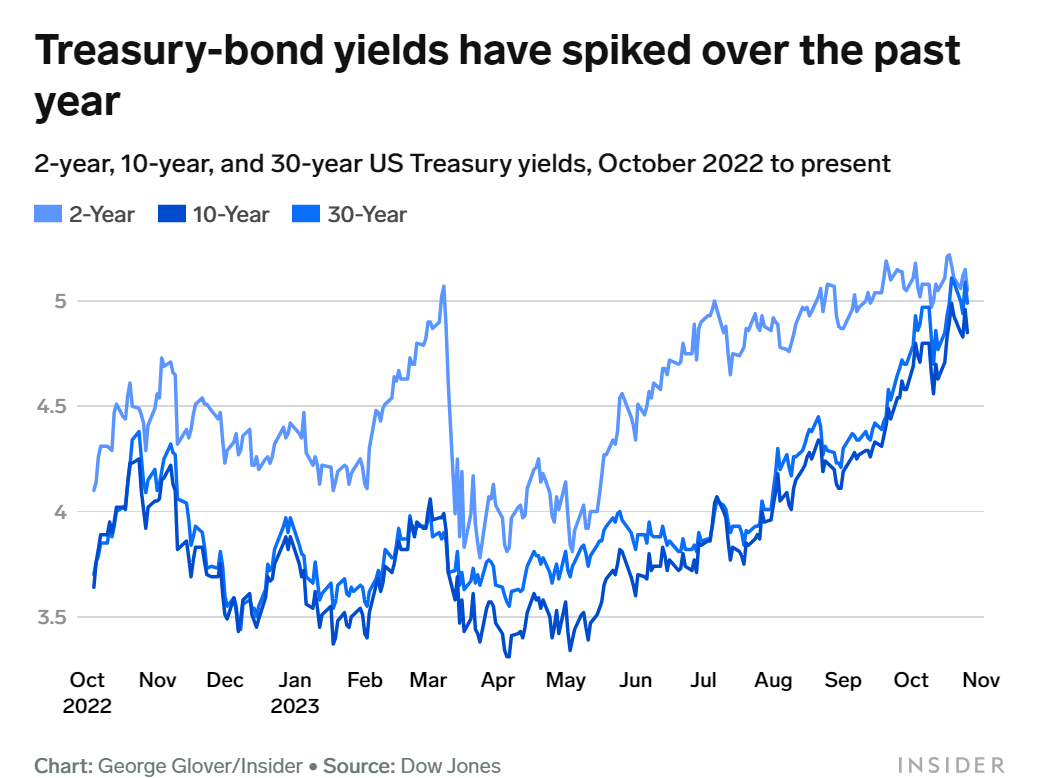

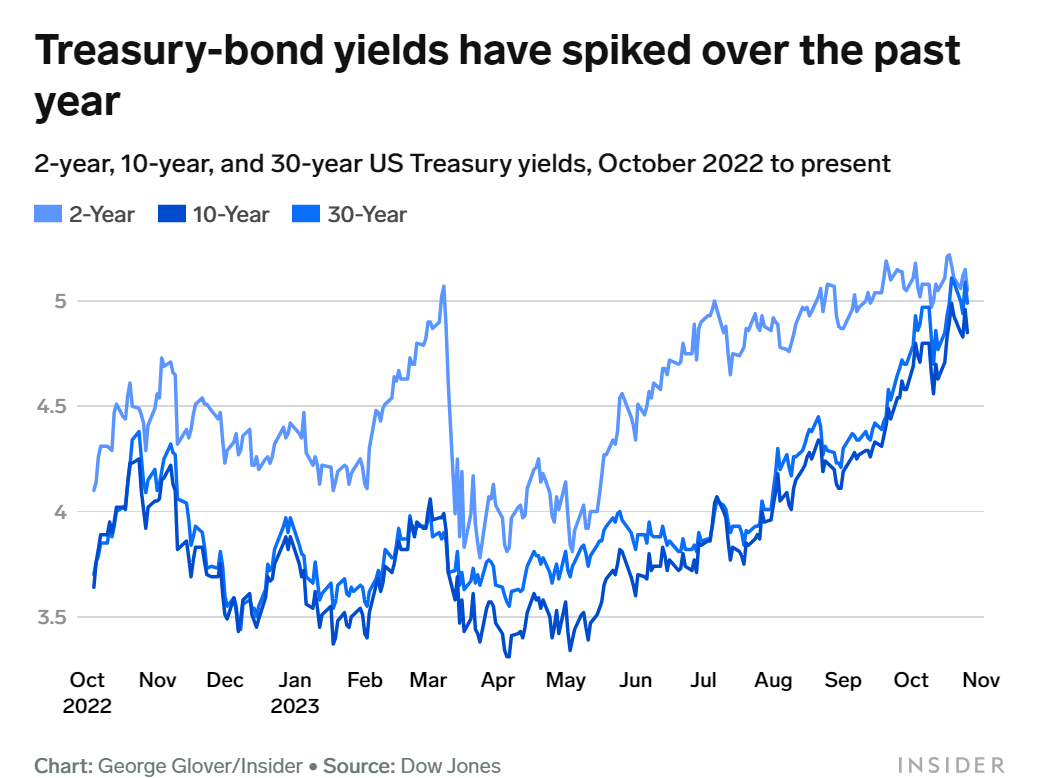

Τώρα, μερικά από τα πιο γνωστά ονόματα της Wall Street αναφέρονται την πιθανότητα ότι οι λεγόμενοι «ακτιβιστές της αγοράς ομολόγων» «bond vigilantes» - οι οποίοι ξεφορτώνονται περιουσιακά στοιχεία σταθερού εισοδήματος σε μια προσπάθεια να οδηγήσουν τη δημοσιονομική πολιτική σε έναν ενάρετο κύκλο - να έχουν τροφοδοτήσει το sell off στα αμερικανικά ομόλογα με τις αποδόσεις να βρίσκονται σε υψηλά 16 ετών.

Το «βουνό χρέους» των ΗΠΑ συνεχίζει να μεγαλώνει

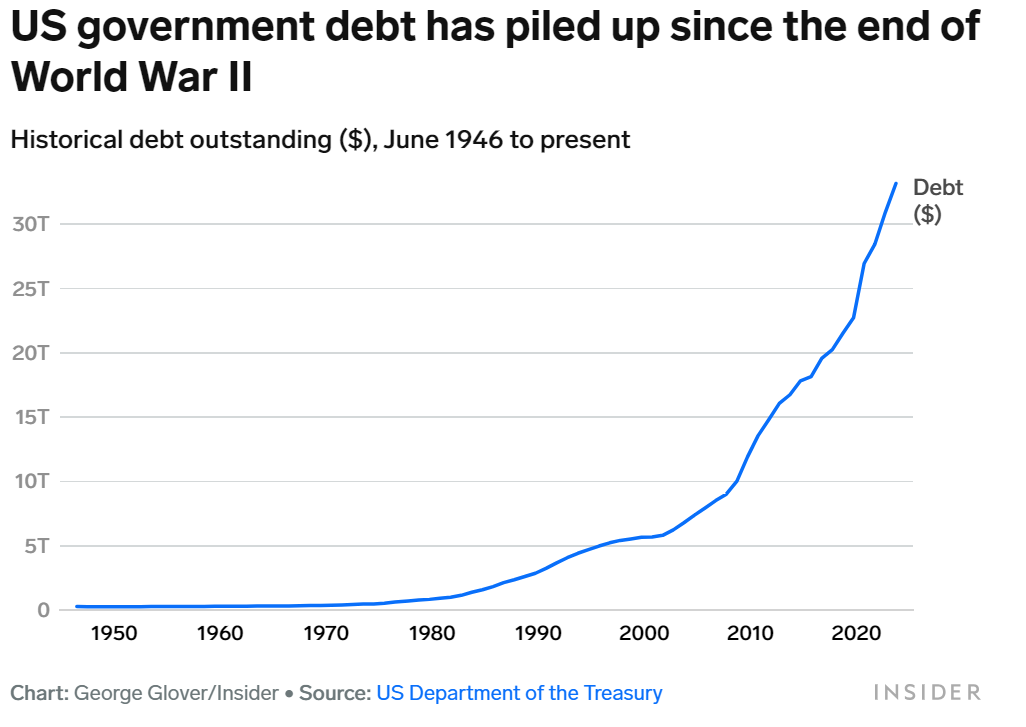

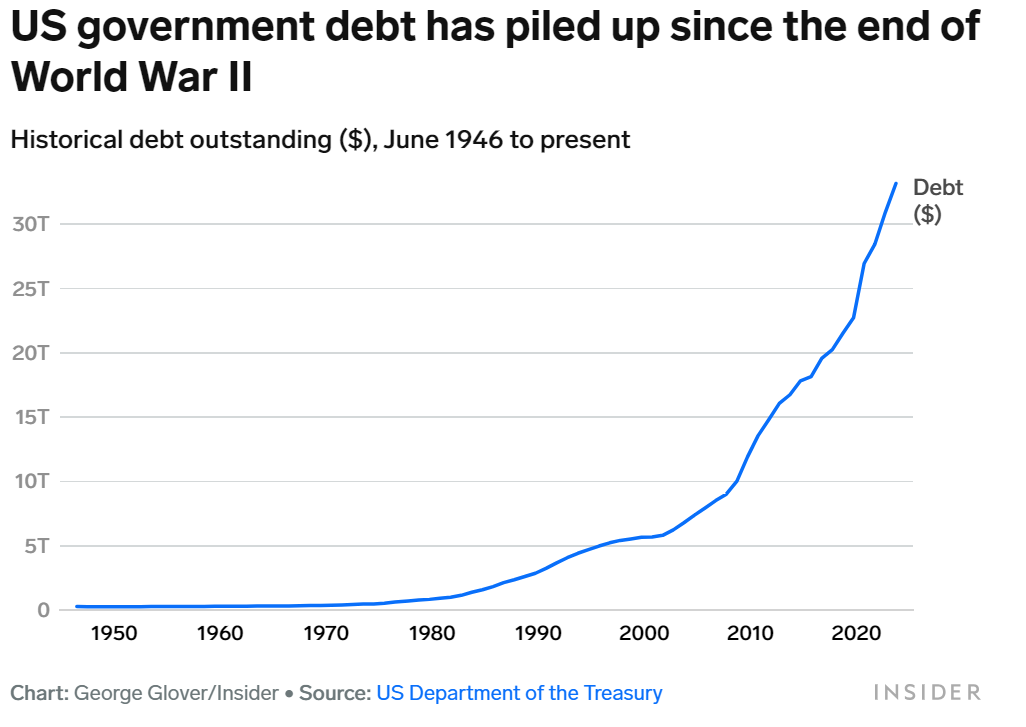

Από το τέλος του Β' Παγκοσμίου Πολέμου, η κυβέρνηση των ΗΠΑ δανείζεται όλο και περισσότερα χρήματα για να χρηματοδοτήσει τις δημοσιονομικές δαπάνες.

Σύμφωνα με ιστορικά στοιχεία του Υπουργείου Οικονομικών, το εθνικό χρέος έχει εκτοξευθεί από κάτω από 300 δισεκατομμύρια δολάρια τον Ιούνιο του 1946 σε 33 τρισεκατομμύρια δολάρια μέχρι τον Σεπτέμβριο του 2023 – που σημαίνει ότι οι υποχρεώσεις που πρέπει να εξυπηρετήσουν οι ΗΠΑ έχουν φτάσει στο μέγεθος των οικονομιών της Κίνας, της Ιαπωνίας, της Γερμανίας, της Ινδίας και της Βρετανίας μαζί!

Οι φορολογικές περικοπές της εποχής Reagan - Bush, η μαζική αύξηση του μεγέθους της αγοράς ομολόγων του Δημοσίου και γεγονότα όπως η εισβολή στο Ιράκ και η οικονομική κρίση του 2008 συνέβαλαν στην τεράστια αύξηση του χρέους, σύμφωνα με οικονομολόγους.

Οι διαρκώς αυξανόμενες υποχρεώσεις της ομοσπονδιακής κυβέρνησης άνοιξαν επίσης ένα χάσμα στην Ουάσιγκτον, με υψηλού προφίλ, Ρεπουμπλικάνους όπως ο κυβερνήτης της Φλόριντα r Ron DeSantis και ο βουλευτής Matt Gaetz να μιλούν εναντίον του συμβιβασμού για το ανώτατο όριο του χρέους και να αντιτίθενται στην προσπάθεια της κυβέρνησης Biden για την ελάφρυνση των φοιτητικών δανείων.

Ο λόγος χρέους /ΑΕΠ των ΗΠΑ έχει περάσει ένα βασικό όριο

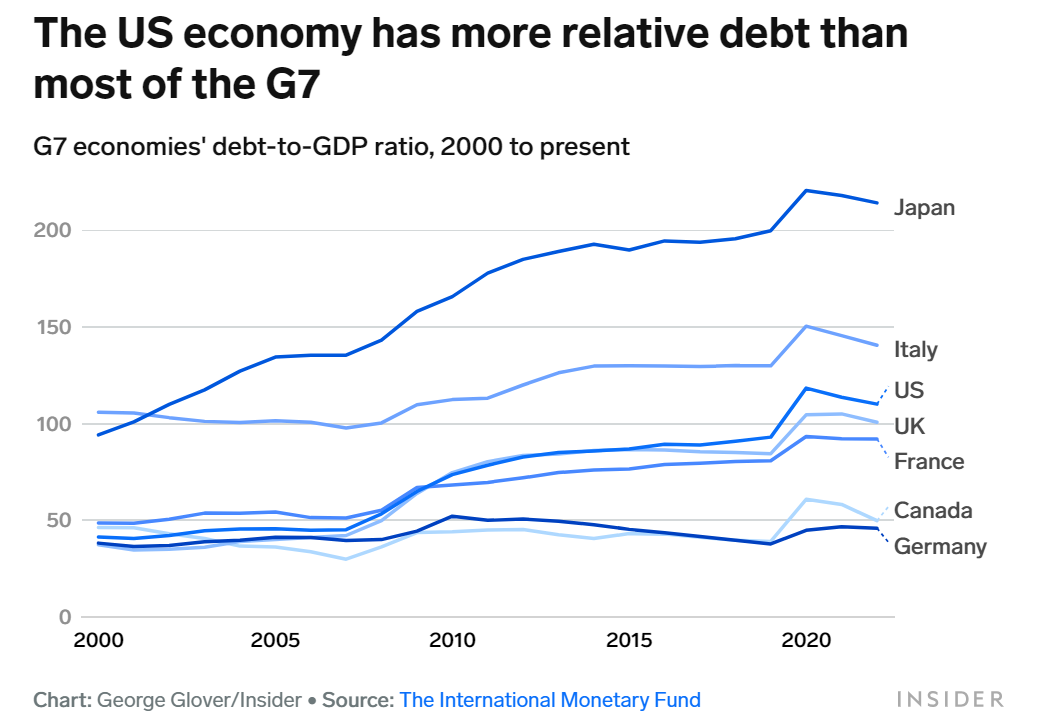

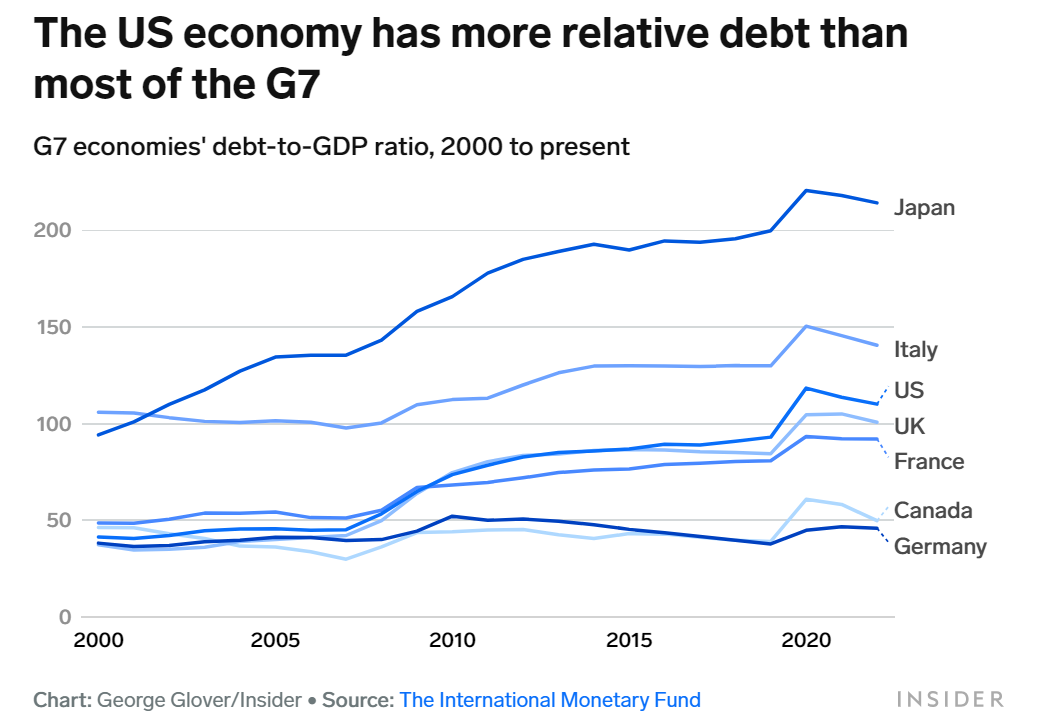

Δεν είναι μόνο το ποσό του χρέους με ονομαστικούς όρους που έχει αυξηθεί τις τελευταίες δεκαετίες.

Το επίπεδο του ελλείμματος σε σχέση με το συνολικό μέγεθος της οικονομίας των ΗΠΑ, όπως μετράται από το λόγο χρέους προς ΑΕΠ της χώρας, αυξάνεται επίσης σταθερά από το 2000 και ξεπέρασε το 100% για πρώτη φορά το 2019, σύμφωνα με στοιχεία του Διεθνούς Νομισματικού Ταμείου.

Αυτό το όριο σηματοδοτεί το σημείο όπου μια χώρα μπορεί να χρειαστεί να αρχίσει να ανησυχεί για το δημοσιονομικό της έλλειμμα ο οποίο επιβραδύνει τη συνολική ανάπτυξη, σύμφωνα με τον οικονομολόγο της Capital Group, Darrell Spence..

«Θα υπάρξουν άμεσα προβλήματα όταν το ανεξόφλητο χρέος ξεπεράσει το 100% του ΑΕΠ;

Μάλλον όχι...

Την ίδια ώρα, η δυναμική του χρέους των ΗΠΑ εξελίσσεται με τρόπο που απαιτεί προσοχή, έγραψε σε ένα σημείωμα την περασμένη εβδομάδα, προειδοποιώντας ότι η ανάληψη μεγαλύτερου χρέους θα μπορούσε αναγκάσει την κυβέρνηση να αυξήσει τους φόρους, να τροφοδοτήσει περαιτέρω sell off και να οδηγήσει σε ένα περιβάλλον σταθερά υψηλών επιτοκίων.

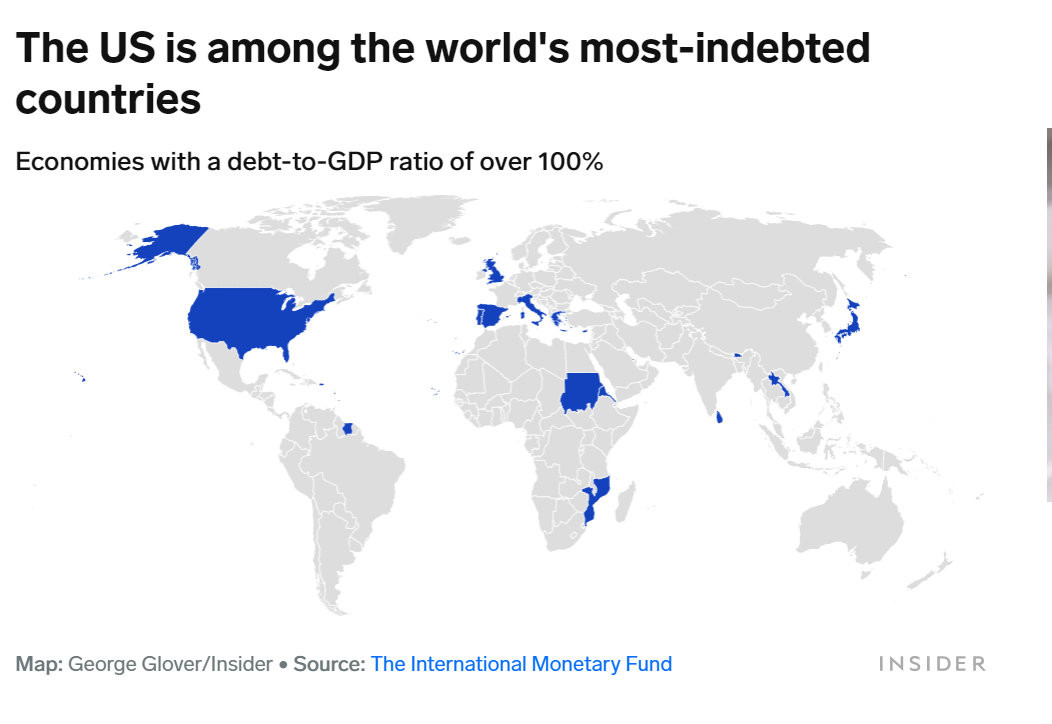

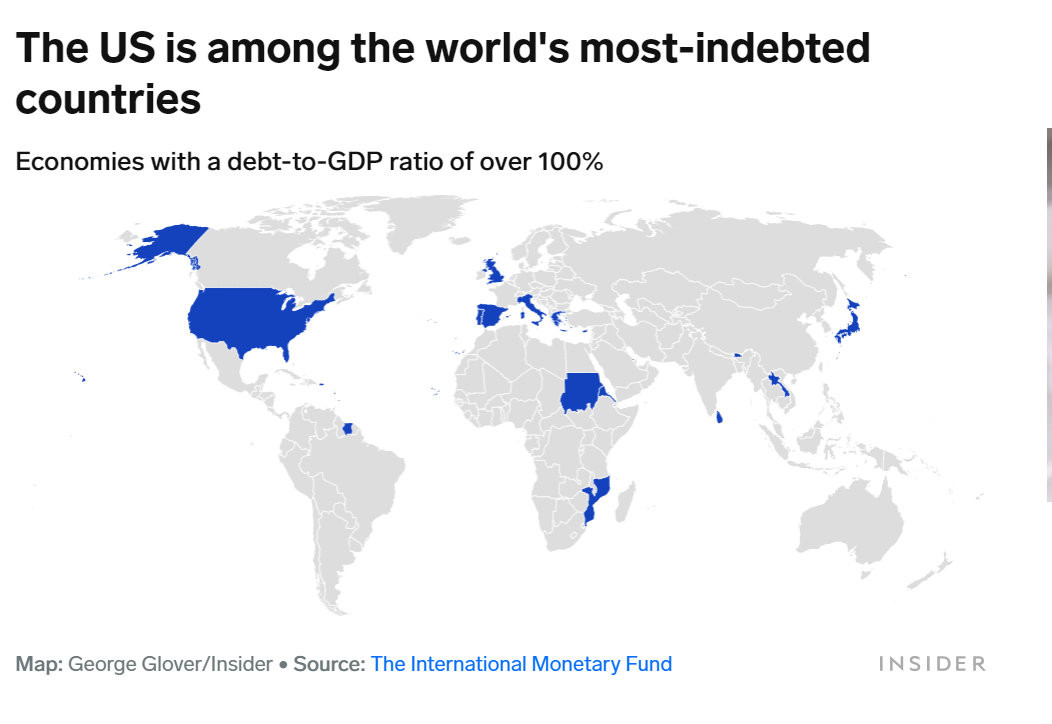

Οι ΗΠΑ είναι μία από τις μόλις 21 χώρες παγκοσμίως όπου το μέγεθος του ελλείμματος υπερβαίνει το συνολικό ΑΕΠ, με βάση τα στοιχεία του ΔΝΤ – τοποθετώντας τις σε μια λίστα οικονομιών που περιλαμβάνει την Ελλάδα, τη Σρι Λάνκα και το κατεστραμμένο από τον πόλεμο Σουδάν.

Εν τω μεταξύ, ο λόγος χρέους προς ΑΕΠ των ΗΠΑ έχει επίσης αυξηθεί με ταχύτερο ρυθμό από τις περισσότερες οικονομίες των G7 τις τελευταίες δύο δεκαετίες. Η Ιταλία και η Ιαπωνία είναι τα μόνα δύο μέλη της ομάδας των οποίων οι κυβερνήσεις έχουν μεγαλύτερο χρέος σε σχέση με το συνολικό τους ΑΕΠ.

Υπάρχει ακόμη μια συζήτηση σε εξέλιξη για το αν κάτι από αυτά έχει πραγματικά σημασία.

Για ορισμένους, η κυβέρνηση των ΗΠΑ μπορεί απλώς να συνεχίσει να συσσωρεύει όσο χρέος θέλει, γνωρίζοντας ότι θα θωρακιστεί από τη θέση της οικονομίας της ως της μεγαλύτερης στον κόσμο και τη θέση του δολαρίου ως παγκόσμιου αποθεματικού νομίσματος.

Όμως τα γεγονότα των τελευταίων εβδομάδων υποδηλώνουν ότι η πίστη των επενδυτών ότι οι ΗΠΑ θα πληρώνουν πάντα τα χρέη τους μπορεί να μειώνεται – και το αξιόχρεο της αμερικανικής οικονομίας αναμένεται να πληγεί.

Τα αμερικανικά ομόλογα έχουν καταρρεύσει σε μια από τις χειρότερες πτώσεις στην ιστορία της αγοράς χρέους, στέλνοντας τις αποδόσεις των 10ετών ομολόγων και των 30ετών ομολόγων πάνω από το 5% για πρώτη φορά από το 2007.

Ο φόβος των επενδυτών ότι η Federal Reserve θα διατηρήσει το κόστος δανεισμού σε υψηλά επίπεδα μέχρι το 2024, σε μια προσπάθεια να εξουδετερώσει τον πληθωρισμό, οδήγησε το sell-off – γιατί όταν τα επιτόκια είναι υψηλότερα, οι χαμηλού κινδύνου αλλά σταθερές αποδόσεις των ομολόγων γίνονται λιγότερο ελκυστικές.

Αλλά κάποιοι στη Wall Street πιστεύουν ότι η κατάρρευση της αγοράς οφείλεται επίσης σε ακτιβιστές στην αγορά των ομολόγων («bond vigilantes») που προσπαθούν να προκαλέσουν μια στροφή στη δημοσιονομική πολιτικώ των ΗΠΑ.

«Από τότε που υποβαθμίστηκε το δημόσιο χρέος την 1η Αυγούστου, ο κόσμος εστιάζεται στο ζήτημα του ελλείμματος», δήλωσε τον Σεπτέμβριο ο βετεράνος αναλυτής Ed Yardeni, ο οποίος επινόησε τον όρο «vigilantes» ή εκδικήτές τη δεκαετία του 1980.

«Πιστεύω ότι θα έχουμε πραγματικό πρόβλημα και οι φίλοι μου, ακτιβιστές στην αγορά των ομολόγων μπορεί να χρειαστεί ενεγοποιηθούν για να πείσουν τους πολιτικούς ότι πρέπει να κάνουμε κάτι πιο θεμελιώδες για τη βελτίωση της μακροπρόθεσμης προοπτικής για το έλλειμμα», επισήμανε.

Ο συνιδρυτής της PIMCO Bill Gross, αποκαλούμενος «βασιλιάς των ομολόγων» που έχει κερδίσει δισεκατομμύρια δολάρια από αυτή την κατηγορία περιουσιακών στοιχείων, υποστηρίζει επίσης τα επιχειρήματα των ακτιβιστών, δηλώνοντας νωρίτερα αυτό το μήνα ότι μια ομάδα επενδυτών στην αγορά αμερικανικού χρέους πιθανότατα είχε κρατήσει την αγορά δέσμια και καθοδηγούσε αποδόσεις προς 5%.

Εάν το χρέος μπορεί να συνεισφέρει σε μια περίοδο ανατατάξεων την αγορά, είναι σημάδι ότι οι επενδυτές θα πρέπει να ανησυχούν – και με το έλλειμμα που αναμένεται να συνεχίσει να αυξάνεται κατά τρισεκατομμύρια δολάρια ετησίως, μην περιμένετε η Wall Street να σταματήσει να ανησυχεί σύντομα.

www.bankingnews.gr

Το ποσό πάνω από τα 106 δισ. δολ. εντός του Οκτωβρίου o Biden από το Κογκρέσο ως αμυντικές δαπάνες για τις ανάγκες στήριξης της Ουκρανίας και του Ισραήλ δεν είναι τίποτε άλλο από τη σταγόνα που ξεχειλίζει το ποτήρι σε ένα ολοένα και διευρυνόμενο δημοσιονομικό χάος.

Οι επενδυτές τον Οκτώβριο προχώρησαν με μαζική αποχώρηση από το χρέος των ΗΠΑ, λόγω των αμφιβολιών που αρχίσουν να καταγράφονται για το αξιόχρεο της χώρας.

Αναμένεται με την στάση τους να επιχειρήσουν να επιβάλουν τέλος στο δημοσιονομικό εκτροχιασμό και την επιστροφή στον ενάρετο δημοσιονομικό κύκλο, καθώς η οικονομία έχει και… επισήμως εκτροχιαστεί.

«Σκάει» η οικονομική «φούσκα» της Fed με το τύπωμα δολαρίων και τη δίχως τέλος μόχλευση της οικονομίας μέσω του χρηματοπιστωτικού συστήματος που βασίζεται πλέον εδώ και δυο δεκαετίες όχι στην παραγωγή αλλά στην κατανάλωση.

Η ίδια η διαδικασία της παγκοσμιοποίησης ανέδειξε τους αντιπάλους του αμερικανικού imperium που με τη μορφή των BRICS θα διεκδικήσουν μια πολυπολική πραγματικότητα της Νέας Τάξης Πραγμάτων, με νέες ισορροπίες ισχύος και όχι μονομερή ηγεμονία της Δύσης.

Η Νύχτα των Μεγάλων Μαχαιριών για το αμερικανικό χρέος

Η επιταχυνόμενη αύξηση του χρέους της Αμερικής έχει ήδη προκαλέσει ανησυχία για τους επενδυτές το 2023, με τους γερουσιαστές να αποτρέπουν την τελευταία στιγμή μια καταστροφική χρεοκοπία τον Ιούνιο χάρη στον Πρόεδρο Joe Biden και τον τότε πρόεδρο της Βουλής Kevin McCarthy που μεσολάβησαν για μια διαπραγμάτευση 11 ωρών την αύξηση του ομοσπονδιακού ορίου δανεισμού.

Τώρα, μερικά από τα πιο γνωστά ονόματα της Wall Street αναφέρονται την πιθανότητα ότι οι λεγόμενοι «ακτιβιστές της αγοράς ομολόγων» «bond vigilantes» - οι οποίοι ξεφορτώνονται περιουσιακά στοιχεία σταθερού εισοδήματος σε μια προσπάθεια να οδηγήσουν τη δημοσιονομική πολιτική σε έναν ενάρετο κύκλο - να έχουν τροφοδοτήσει το sell off στα αμερικανικά ομόλογα με τις αποδόσεις να βρίσκονται σε υψηλά 16 ετών.

Το «βουνό χρέους» των ΗΠΑ συνεχίζει να μεγαλώνει

Από το τέλος του Β' Παγκοσμίου Πολέμου, η κυβέρνηση των ΗΠΑ δανείζεται όλο και περισσότερα χρήματα για να χρηματοδοτήσει τις δημοσιονομικές δαπάνες.

Σύμφωνα με ιστορικά στοιχεία του Υπουργείου Οικονομικών, το εθνικό χρέος έχει εκτοξευθεί από κάτω από 300 δισεκατομμύρια δολάρια τον Ιούνιο του 1946 σε 33 τρισεκατομμύρια δολάρια μέχρι τον Σεπτέμβριο του 2023 – που σημαίνει ότι οι υποχρεώσεις που πρέπει να εξυπηρετήσουν οι ΗΠΑ έχουν φτάσει στο μέγεθος των οικονομιών της Κίνας, της Ιαπωνίας, της Γερμανίας, της Ινδίας και της Βρετανίας μαζί!

Οι φορολογικές περικοπές της εποχής Reagan - Bush, η μαζική αύξηση του μεγέθους της αγοράς ομολόγων του Δημοσίου και γεγονότα όπως η εισβολή στο Ιράκ και η οικονομική κρίση του 2008 συνέβαλαν στην τεράστια αύξηση του χρέους, σύμφωνα με οικονομολόγους.

Οι διαρκώς αυξανόμενες υποχρεώσεις της ομοσπονδιακής κυβέρνησης άνοιξαν επίσης ένα χάσμα στην Ουάσιγκτον, με υψηλού προφίλ, Ρεπουμπλικάνους όπως ο κυβερνήτης της Φλόριντα r Ron DeSantis και ο βουλευτής Matt Gaetz να μιλούν εναντίον του συμβιβασμού για το ανώτατο όριο του χρέους και να αντιτίθενται στην προσπάθεια της κυβέρνησης Biden για την ελάφρυνση των φοιτητικών δανείων.

Ο λόγος χρέους /ΑΕΠ των ΗΠΑ έχει περάσει ένα βασικό όριο

Δεν είναι μόνο το ποσό του χρέους με ονομαστικούς όρους που έχει αυξηθεί τις τελευταίες δεκαετίες.

Το επίπεδο του ελλείμματος σε σχέση με το συνολικό μέγεθος της οικονομίας των ΗΠΑ, όπως μετράται από το λόγο χρέους προς ΑΕΠ της χώρας, αυξάνεται επίσης σταθερά από το 2000 και ξεπέρασε το 100% για πρώτη φορά το 2019, σύμφωνα με στοιχεία του Διεθνούς Νομισματικού Ταμείου.

Αυτό το όριο σηματοδοτεί το σημείο όπου μια χώρα μπορεί να χρειαστεί να αρχίσει να ανησυχεί για το δημοσιονομικό της έλλειμμα ο οποίο επιβραδύνει τη συνολική ανάπτυξη, σύμφωνα με τον οικονομολόγο της Capital Group, Darrell Spence..

«Θα υπάρξουν άμεσα προβλήματα όταν το ανεξόφλητο χρέος ξεπεράσει το 100% του ΑΕΠ;

Μάλλον όχι...

Την ίδια ώρα, η δυναμική του χρέους των ΗΠΑ εξελίσσεται με τρόπο που απαιτεί προσοχή, έγραψε σε ένα σημείωμα την περασμένη εβδομάδα, προειδοποιώντας ότι η ανάληψη μεγαλύτερου χρέους θα μπορούσε αναγκάσει την κυβέρνηση να αυξήσει τους φόρους, να τροφοδοτήσει περαιτέρω sell off και να οδηγήσει σε ένα περιβάλλον σταθερά υψηλών επιτοκίων.

Οι ΗΠΑ είναι μία από τις μόλις 21 χώρες παγκοσμίως όπου το μέγεθος του ελλείμματος υπερβαίνει το συνολικό ΑΕΠ, με βάση τα στοιχεία του ΔΝΤ – τοποθετώντας τις σε μια λίστα οικονομιών που περιλαμβάνει την Ελλάδα, τη Σρι Λάνκα και το κατεστραμμένο από τον πόλεμο Σουδάν.

Εν τω μεταξύ, ο λόγος χρέους προς ΑΕΠ των ΗΠΑ έχει επίσης αυξηθεί με ταχύτερο ρυθμό από τις περισσότερες οικονομίες των G7 τις τελευταίες δύο δεκαετίες. Η Ιταλία και η Ιαπωνία είναι τα μόνα δύο μέλη της ομάδας των οποίων οι κυβερνήσεις έχουν μεγαλύτερο χρέος σε σχέση με το συνολικό τους ΑΕΠ.

Υπάρχει ακόμη μια συζήτηση σε εξέλιξη για το αν κάτι από αυτά έχει πραγματικά σημασία.

Για ορισμένους, η κυβέρνηση των ΗΠΑ μπορεί απλώς να συνεχίσει να συσσωρεύει όσο χρέος θέλει, γνωρίζοντας ότι θα θωρακιστεί από τη θέση της οικονομίας της ως της μεγαλύτερης στον κόσμο και τη θέση του δολαρίου ως παγκόσμιου αποθεματικού νομίσματος.

Όμως τα γεγονότα των τελευταίων εβδομάδων υποδηλώνουν ότι η πίστη των επενδυτών ότι οι ΗΠΑ θα πληρώνουν πάντα τα χρέη τους μπορεί να μειώνεται – και το αξιόχρεο της αμερικανικής οικονομίας αναμένεται να πληγεί.

Τα αμερικανικά ομόλογα έχουν καταρρεύσει σε μια από τις χειρότερες πτώσεις στην ιστορία της αγοράς χρέους, στέλνοντας τις αποδόσεις των 10ετών ομολόγων και των 30ετών ομολόγων πάνω από το 5% για πρώτη φορά από το 2007.

Ο φόβος των επενδυτών ότι η Federal Reserve θα διατηρήσει το κόστος δανεισμού σε υψηλά επίπεδα μέχρι το 2024, σε μια προσπάθεια να εξουδετερώσει τον πληθωρισμό, οδήγησε το sell-off – γιατί όταν τα επιτόκια είναι υψηλότερα, οι χαμηλού κινδύνου αλλά σταθερές αποδόσεις των ομολόγων γίνονται λιγότερο ελκυστικές.

Αλλά κάποιοι στη Wall Street πιστεύουν ότι η κατάρρευση της αγοράς οφείλεται επίσης σε ακτιβιστές στην αγορά των ομολόγων («bond vigilantes») που προσπαθούν να προκαλέσουν μια στροφή στη δημοσιονομική πολιτικώ των ΗΠΑ.

«Από τότε που υποβαθμίστηκε το δημόσιο χρέος την 1η Αυγούστου, ο κόσμος εστιάζεται στο ζήτημα του ελλείμματος», δήλωσε τον Σεπτέμβριο ο βετεράνος αναλυτής Ed Yardeni, ο οποίος επινόησε τον όρο «vigilantes» ή εκδικήτές τη δεκαετία του 1980.

«Πιστεύω ότι θα έχουμε πραγματικό πρόβλημα και οι φίλοι μου, ακτιβιστές στην αγορά των ομολόγων μπορεί να χρειαστεί ενεγοποιηθούν για να πείσουν τους πολιτικούς ότι πρέπει να κάνουμε κάτι πιο θεμελιώδες για τη βελτίωση της μακροπρόθεσμης προοπτικής για το έλλειμμα», επισήμανε.

Ο συνιδρυτής της PIMCO Bill Gross, αποκαλούμενος «βασιλιάς των ομολόγων» που έχει κερδίσει δισεκατομμύρια δολάρια από αυτή την κατηγορία περιουσιακών στοιχείων, υποστηρίζει επίσης τα επιχειρήματα των ακτιβιστών, δηλώνοντας νωρίτερα αυτό το μήνα ότι μια ομάδα επενδυτών στην αγορά αμερικανικού χρέους πιθανότατα είχε κρατήσει την αγορά δέσμια και καθοδηγούσε αποδόσεις προς 5%.

Εάν το χρέος μπορεί να συνεισφέρει σε μια περίοδο ανατατάξεων την αγορά, είναι σημάδι ότι οι επενδυτές θα πρέπει να ανησυχούν – και με το έλλειμμα που αναμένεται να συνεχίσει να αυξάνεται κατά τρισεκατομμύρια δολάρια ετησίως, μην περιμένετε η Wall Street να σταματήσει να ανησυχεί σύντομα.

www.bankingnews.gr

Σχόλια αναγνωστών