γράφει : Πέτρος Λεωτσάκος

Το Fairfax θα πρέπει να το αποτιμούμε ως δυνητικό πωλητή......

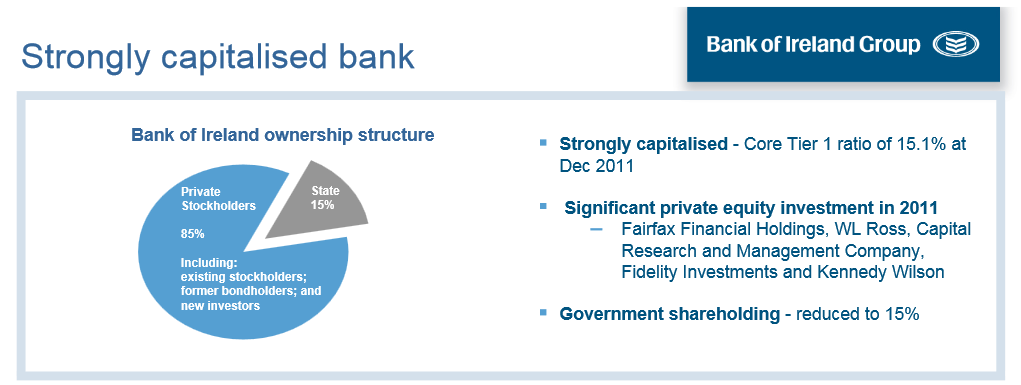

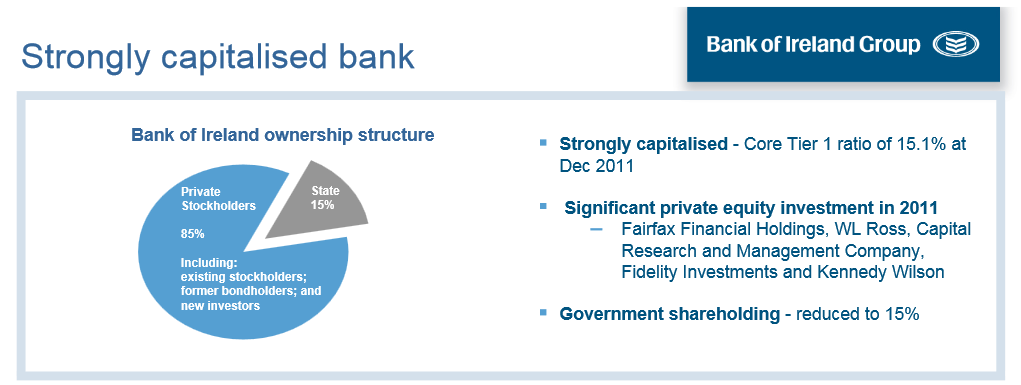

Το Fairfax, το Fidelity, ο Wilbur Ross, το Capital έχουν κάτι κοινό ως παγκόσμια επενδυτικά fund.

Ενίοτε συνασπίζονται, δημιουργούν Group και αγοράζουν μετοχές τραπεζών ή εταιριών όταν βρίσκονται στην χειρότερη τους οικονομική θέση, άρα αγοράζουν πολύ φθηνά και διαμορφώνουν μια στρατηγική αναδιάρθρωσης και ανάκαμψης ώστε να πουλήσουν με μεγάλο κέρδος.

Το κλειδί στην στρατηγική του Group αυτού είναι οι αγορές στο ναδίρ και οι πωλήσεις στα υψηλά.

Αυτή την στρατηγική ακολούθησαν το 2011 στην Bank of Ireland όταν αποφάσισαν από κοινού να τοποθετηθούν στρατηγικά ποντάροντας σε υψηλές αποδόσεις.

Το group αυτό των διεθνών funds με Fairfax, Fidelity, Ross και άλλους αγόρασε στα 0,10 ευρώ την Bank of Ireland και το επενδυτικό πείραμα κρίθηκε επιτυχημένο.

Ο Wilbur Ross πούλησε το 5,5% των μετοχών της Bank of Ireland τον Ιούνιο του 2014 στα 0,2650 ευρώ αποκομίζοντας κέρδος 165%.

Στις 30 Μαρτίου του 2015 το Fairfax μέσω της Deutsche bank πούλησε περίπου το 2,9% των μετοχών σε σύνολο 5,8% που κατείχε στην Bank of Ireland ή 935 εκατ μετοχές στα 0,36 ευρώ δηλαδή κέρδος 260%.

Μόνο από αυτή την διάθεση μετοχών μέσω placement το Fairfax κάλυψε όλο το κόστος της επένδυσης, ενώ υπενθυμίζεται ότι είχε πουλήσει και αρχές του 2014 πακέτο μετοχών.

Αγόρασαν στα 0,10 ευρώ και πούλησαν στα 0,36 ευρώ προφανώς αρκετά επιτυχημένη επένδυση λόγω της εντυπωσιακής απόδοσης 260%.

Τα ερωτήματα είναι τρία

1)Γιατί πουλάει το group των διεθνών fund όπως το Fairfax μετοχές της Bank of Ireland;

Η Bank of Ireland μετά από μια μακρά περίοδο προσαρμογής το 2014 πέρασε σε κέρδη πέτυχε 921 εκατ προ φόρων.

Μια τράπεζα με 114 δισεκ. ενεργητικό όσο η Εθνική με κεφάλαια 9 δισεκ. αλλά common equity 6,1 δισεκ με φουλ εφαρμογή της Βασιλείας ΙΙΙ και μέσο σταθμισμένο ενεργητικό 51,6 δισεκ. (της Eurobank είναι 39 δισ το RWA) αρχίζει να επιστρέφει στην κανονικότητα αν και θα χρειαστεί στο μέλλον νέα κεφάλαια.

Ορισμένοι δείκτες π.χ. όπως το coverage ratio στο 52% έναντι 58% που είναι ο μέσος ελληνικός όρος δεν ενθουσιάζει.

Η επιστροφή στην κανονικότητα όμως για μια τράπεζα σημαίνει ότι κατεβαίνει αισθητά ο πήχης των προσδοκιών για θεαματικές αποδόσεις.

Μια τράπεζα που έχει καταρρεύσει όπως η Bank of Ireland το 2011 είχε περιθώρια αποδόσεων 200% ή 300%.

Μια τράπεζα όμως που εμφανίζει κεφαλαιοποίηση 11,5 δισεκ. με πραγματικό κεφάλαιο 6,1 δισεκ. δηλαδή P/BV περίπου 1,88 αρχίζει να μην αποτελεί hot story για τα κερδοσκοπικά κεφάλαια τύπου Fairfax.

To placement της Fairfax που αφορούσε το 2,9% της bank of Ireland 935 εκατ μετοχές στις 30 Μαρτίου του 2015 είχε ως αποτέλεσμα να ασκηθούν πιέσεις στην μετοχή και να κλείσει με απώλειες -7,79% στα 0,3541 ευρώ.

Το πρώτο συμπέρασμα είναι ότι τα διεθνή funds όταν διαπιστώσουν ότι ήρθε το πλήρωμα του χρόνου…για ρευστοποιήσεις…απλά ρευστοποιούν.

Η διαχρονική εξέλιξη της μετοχής της Bank of Ireland

2)Πως συνδέονται οι πωλήσεις αυτές με τις αγορές που πραγματοποιεί το Fairfax στην Eurobank;

Η ερώτηση αυτή είναι πολύ ενδιαφέρουσα.

Το Fairfax πουλάει στην Ιρλανδία στην Bank of Ireland στις 30 Μαρτίου του 2015 αυτό τι σημαίνει….για τους οικονομικούς διευθυντές;

Σημαίνει ότι στο α΄ τρίμηνο θα εγγράψει ένα σημαντικό κεφαλαιακό κέρδος η Fairfax από την Bank of Ireland.

Ταυτόχρονα όμως το Καναδικό fund με επικεφαλής τον P. Watsa αγοράζει επιθετικά Eurobank.

Χθες 31 Μαρτίου του 2015 η Eurobank πραγματοποίησε εντυπωσιακό όγκο 337 εκατ μετοχές.

Η πλειονότητα των πακέτων ήταν από το Capital που έχει αποφασίσει να αποεπενδύσει με μεγάλη ζημία.

Το Fairfax αγοράζει όμως, έφθασε να ελέγχει το 15,2% και μετά τις χθεσινές αγορές θα άγγιξε το 17-18% της Eurobank, εξαιρώντας το ποσοστό του ΤΧΣ.

Δεν αγοράζει μόνο το Fairfax αλλά και το Fidelity και άλλα funds.

Οι λόγοι για τους οποίους αποχωρεί το Capital έχουν εξηγηθεί αναλυτικότατα, το email (το email που έμπλεξε σε πολιτικά παιχνίδια το Capital) και συνάμα η βασική εκτίμηση ότι είναι ακραία επικίνδυνο το ελληνικό ρίσκο οδήγησαν το αμερικανικό fund στην οριστική αποχώρηση, πουλάνε Eurobank, πούλησαν Πειραιώς, πούλησαν τα πάντα.

To Capital ακόμη διαθέτει 300-400 εκατ μετοχές της Eurobank και μετά τέλος.

Θυμίζουμε ότι το Fairfax κατείχε 8,77% ή 1,29 δισεκ. μετοχές με την ΑΜΚ του 2014, το Capital που αποχωρεί το 2014 απέκτησε μέσω της αύξησης κεφαλαίου 1,91 δισεκ. μετοχές ή 13%

Το καναδικό fund Fairfax επαναλαμβάνει την στρατηγική που ακολούθησε στην Bank of Ireland πιστά.

Συμμετείχε στην ΑΜΚ της Eurobank των 2,86 δισεκ. στα 0,31 ευρώ, ωστόσο η νέα ελληνική κρίση έχει οδηγήσει τις τραπεζικές μετοχές – και της Eurobank – σε κατάρρευση.

Η μετοχή της Eurobank έφθασε έως τα 0,0850 ευρώ σε ιστορικά χαμηλά και το Fairfax άδραξε την ευκαιρία άπαξ και έχει εγκλωβιστεί να αγοράσει μετοχές της Eurobank στα ιστορικά χαμηλά ποντάροντας στο θετικό σενάριο για την Ελλάδα και την Eurobank.

Προσέξτε και τον χρόνο που επέλεξε το Fairfax να αγοράσει μετοχές της Eurobank, αγόρασε στο τέλος του α΄ τριμήνου του 2015 για να κατεβάσει προφανώς και τον μέσο όρο κτήσης άρα να μην εμφανίσει τόσο μεγάλη ζημία στα χαρτοφυλάκια του....

Οι επενδυτές του Fairfax (αυτοί που έχουν επενδύσει δισεκ. δολάρια στους Καναδούς για να διαχειριστούν τα κεφάλαια τους) είναι όπως όλοι οι επενδυτές πολλοί αυστηροί με τις αποδόσεις των χαρτοφυλακίων τους.

Οι μέτοχοι της Bank of Ireland είναι και μέτοχοι της Eurobank

3)Τι υποδηλώνει αυτή η στρατηγική του Fairfax για το μέλλον της Eurobank;

Αυτή προφανώς είναι η πιο κρίσιμη ερώτηση.

Η Eurobank το 2014 εμφάνισε ζημίες -1,21 δισεκ. διαθέτει 39-40 δισεκ. καταθέσεις ενώ το καθαρό κεφάλαιο με φουλ εφαρμογή της Βασιλείας ΙΙΙ διαμορφώνεται στα 4 με 4,4 δισεκ. ευρώ.

Οι ζημίες του 2015 θα είναι προφανώς πολύ μικρότερες του 2014 ενώ αν η Ελλάδα διασωθεί, που αποτελεί και το βασικό σενάριο, ο τραπεζικός κλάδος χρηματιστηριακά θα ανακάμψει σημειώνοντας ράλι έως και 100%.

Σε αυτό το σενάριο προφανώς ποντάρει το Fairfax, μειώνει το κόστος κτήσης από 0,31 ευρώ (εκτιμάται) ότι έχει περιοριστεί στα 0,15 ευρώ και ποντάρει στο θετικό σενάριο της ελληνικής οικονομίας και της Eurobank.

Αν αποτιμηθούν οι εξελίξεις πιο μακροσκοπικά αν και όποτε βρεθεί ξανά στην ζώνη των 0,30 ευρώ η Eurobank θα είναι μια καλή ευκαιρία…για το Fairfax να αρχίσει να πουλάει μετοχές Eurobank.

Πότε μπορεί να γίνει χρονικά αυτό;

Ουδείς γνωρίζει στην Bank of Ireland κράτησε περίπου 4 χρόνια δηλαδή 48 μήνες και στην Ελλάδα το Fairfax είναι επενδεδυμένο 12 μήνες.

Υπομονή λοιπόν.

Εκτίμηση του γράφοντος

Όλοι αποτιμούν το Fairfax ως αγοραστή των μετοχών της Eurobank αλλά η άποψη μας είναι ότι το Fairfax θα πρέπει να το αποτιμούμε ως δυνητικό πωλητή.

www.bankingnews.gr

Ενίοτε συνασπίζονται, δημιουργούν Group και αγοράζουν μετοχές τραπεζών ή εταιριών όταν βρίσκονται στην χειρότερη τους οικονομική θέση, άρα αγοράζουν πολύ φθηνά και διαμορφώνουν μια στρατηγική αναδιάρθρωσης και ανάκαμψης ώστε να πουλήσουν με μεγάλο κέρδος.

Το κλειδί στην στρατηγική του Group αυτού είναι οι αγορές στο ναδίρ και οι πωλήσεις στα υψηλά.

Αυτή την στρατηγική ακολούθησαν το 2011 στην Bank of Ireland όταν αποφάσισαν από κοινού να τοποθετηθούν στρατηγικά ποντάροντας σε υψηλές αποδόσεις.

Το group αυτό των διεθνών funds με Fairfax, Fidelity, Ross και άλλους αγόρασε στα 0,10 ευρώ την Bank of Ireland και το επενδυτικό πείραμα κρίθηκε επιτυχημένο.

Ο Wilbur Ross πούλησε το 5,5% των μετοχών της Bank of Ireland τον Ιούνιο του 2014 στα 0,2650 ευρώ αποκομίζοντας κέρδος 165%.

Στις 30 Μαρτίου του 2015 το Fairfax μέσω της Deutsche bank πούλησε περίπου το 2,9% των μετοχών σε σύνολο 5,8% που κατείχε στην Bank of Ireland ή 935 εκατ μετοχές στα 0,36 ευρώ δηλαδή κέρδος 260%.

Μόνο από αυτή την διάθεση μετοχών μέσω placement το Fairfax κάλυψε όλο το κόστος της επένδυσης, ενώ υπενθυμίζεται ότι είχε πουλήσει και αρχές του 2014 πακέτο μετοχών.

Αγόρασαν στα 0,10 ευρώ και πούλησαν στα 0,36 ευρώ προφανώς αρκετά επιτυχημένη επένδυση λόγω της εντυπωσιακής απόδοσης 260%.

Τα ερωτήματα είναι τρία

1)Γιατί πουλάει το group των διεθνών fund όπως το Fairfax μετοχές της Bank of Ireland;

Η Bank of Ireland μετά από μια μακρά περίοδο προσαρμογής το 2014 πέρασε σε κέρδη πέτυχε 921 εκατ προ φόρων.

Μια τράπεζα με 114 δισεκ. ενεργητικό όσο η Εθνική με κεφάλαια 9 δισεκ. αλλά common equity 6,1 δισεκ με φουλ εφαρμογή της Βασιλείας ΙΙΙ και μέσο σταθμισμένο ενεργητικό 51,6 δισεκ. (της Eurobank είναι 39 δισ το RWA) αρχίζει να επιστρέφει στην κανονικότητα αν και θα χρειαστεί στο μέλλον νέα κεφάλαια.

Ορισμένοι δείκτες π.χ. όπως το coverage ratio στο 52% έναντι 58% που είναι ο μέσος ελληνικός όρος δεν ενθουσιάζει.

Η επιστροφή στην κανονικότητα όμως για μια τράπεζα σημαίνει ότι κατεβαίνει αισθητά ο πήχης των προσδοκιών για θεαματικές αποδόσεις.

Μια τράπεζα που έχει καταρρεύσει όπως η Bank of Ireland το 2011 είχε περιθώρια αποδόσεων 200% ή 300%.

Μια τράπεζα όμως που εμφανίζει κεφαλαιοποίηση 11,5 δισεκ. με πραγματικό κεφάλαιο 6,1 δισεκ. δηλαδή P/BV περίπου 1,88 αρχίζει να μην αποτελεί hot story για τα κερδοσκοπικά κεφάλαια τύπου Fairfax.

To placement της Fairfax που αφορούσε το 2,9% της bank of Ireland 935 εκατ μετοχές στις 30 Μαρτίου του 2015 είχε ως αποτέλεσμα να ασκηθούν πιέσεις στην μετοχή και να κλείσει με απώλειες -7,79% στα 0,3541 ευρώ.

Το πρώτο συμπέρασμα είναι ότι τα διεθνή funds όταν διαπιστώσουν ότι ήρθε το πλήρωμα του χρόνου…για ρευστοποιήσεις…απλά ρευστοποιούν.

Η διαχρονική εξέλιξη της μετοχής της Bank of Ireland

2)Πως συνδέονται οι πωλήσεις αυτές με τις αγορές που πραγματοποιεί το Fairfax στην Eurobank;

Η ερώτηση αυτή είναι πολύ ενδιαφέρουσα.

Το Fairfax πουλάει στην Ιρλανδία στην Bank of Ireland στις 30 Μαρτίου του 2015 αυτό τι σημαίνει….για τους οικονομικούς διευθυντές;

Σημαίνει ότι στο α΄ τρίμηνο θα εγγράψει ένα σημαντικό κεφαλαιακό κέρδος η Fairfax από την Bank of Ireland.

Ταυτόχρονα όμως το Καναδικό fund με επικεφαλής τον P. Watsa αγοράζει επιθετικά Eurobank.

Χθες 31 Μαρτίου του 2015 η Eurobank πραγματοποίησε εντυπωσιακό όγκο 337 εκατ μετοχές.

Η πλειονότητα των πακέτων ήταν από το Capital που έχει αποφασίσει να αποεπενδύσει με μεγάλη ζημία.

Το Fairfax αγοράζει όμως, έφθασε να ελέγχει το 15,2% και μετά τις χθεσινές αγορές θα άγγιξε το 17-18% της Eurobank, εξαιρώντας το ποσοστό του ΤΧΣ.

Δεν αγοράζει μόνο το Fairfax αλλά και το Fidelity και άλλα funds.

Οι λόγοι για τους οποίους αποχωρεί το Capital έχουν εξηγηθεί αναλυτικότατα, το email (το email που έμπλεξε σε πολιτικά παιχνίδια το Capital) και συνάμα η βασική εκτίμηση ότι είναι ακραία επικίνδυνο το ελληνικό ρίσκο οδήγησαν το αμερικανικό fund στην οριστική αποχώρηση, πουλάνε Eurobank, πούλησαν Πειραιώς, πούλησαν τα πάντα.

To Capital ακόμη διαθέτει 300-400 εκατ μετοχές της Eurobank και μετά τέλος.

Θυμίζουμε ότι το Fairfax κατείχε 8,77% ή 1,29 δισεκ. μετοχές με την ΑΜΚ του 2014, το Capital που αποχωρεί το 2014 απέκτησε μέσω της αύξησης κεφαλαίου 1,91 δισεκ. μετοχές ή 13%

Το καναδικό fund Fairfax επαναλαμβάνει την στρατηγική που ακολούθησε στην Bank of Ireland πιστά.

Συμμετείχε στην ΑΜΚ της Eurobank των 2,86 δισεκ. στα 0,31 ευρώ, ωστόσο η νέα ελληνική κρίση έχει οδηγήσει τις τραπεζικές μετοχές – και της Eurobank – σε κατάρρευση.

Η μετοχή της Eurobank έφθασε έως τα 0,0850 ευρώ σε ιστορικά χαμηλά και το Fairfax άδραξε την ευκαιρία άπαξ και έχει εγκλωβιστεί να αγοράσει μετοχές της Eurobank στα ιστορικά χαμηλά ποντάροντας στο θετικό σενάριο για την Ελλάδα και την Eurobank.

Προσέξτε και τον χρόνο που επέλεξε το Fairfax να αγοράσει μετοχές της Eurobank, αγόρασε στο τέλος του α΄ τριμήνου του 2015 για να κατεβάσει προφανώς και τον μέσο όρο κτήσης άρα να μην εμφανίσει τόσο μεγάλη ζημία στα χαρτοφυλάκια του....

Οι επενδυτές του Fairfax (αυτοί που έχουν επενδύσει δισεκ. δολάρια στους Καναδούς για να διαχειριστούν τα κεφάλαια τους) είναι όπως όλοι οι επενδυτές πολλοί αυστηροί με τις αποδόσεις των χαρτοφυλακίων τους.

Οι μέτοχοι της Bank of Ireland είναι και μέτοχοι της Eurobank

3)Τι υποδηλώνει αυτή η στρατηγική του Fairfax για το μέλλον της Eurobank;

Αυτή προφανώς είναι η πιο κρίσιμη ερώτηση.

Η Eurobank το 2014 εμφάνισε ζημίες -1,21 δισεκ. διαθέτει 39-40 δισεκ. καταθέσεις ενώ το καθαρό κεφάλαιο με φουλ εφαρμογή της Βασιλείας ΙΙΙ διαμορφώνεται στα 4 με 4,4 δισεκ. ευρώ.

Οι ζημίες του 2015 θα είναι προφανώς πολύ μικρότερες του 2014 ενώ αν η Ελλάδα διασωθεί, που αποτελεί και το βασικό σενάριο, ο τραπεζικός κλάδος χρηματιστηριακά θα ανακάμψει σημειώνοντας ράλι έως και 100%.

Σε αυτό το σενάριο προφανώς ποντάρει το Fairfax, μειώνει το κόστος κτήσης από 0,31 ευρώ (εκτιμάται) ότι έχει περιοριστεί στα 0,15 ευρώ και ποντάρει στο θετικό σενάριο της ελληνικής οικονομίας και της Eurobank.

Αν αποτιμηθούν οι εξελίξεις πιο μακροσκοπικά αν και όποτε βρεθεί ξανά στην ζώνη των 0,30 ευρώ η Eurobank θα είναι μια καλή ευκαιρία…για το Fairfax να αρχίσει να πουλάει μετοχές Eurobank.

Πότε μπορεί να γίνει χρονικά αυτό;

Ουδείς γνωρίζει στην Bank of Ireland κράτησε περίπου 4 χρόνια δηλαδή 48 μήνες και στην Ελλάδα το Fairfax είναι επενδεδυμένο 12 μήνες.

Υπομονή λοιπόν.

Εκτίμηση του γράφοντος

Όλοι αποτιμούν το Fairfax ως αγοραστή των μετοχών της Eurobank αλλά η άποψη μας είναι ότι το Fairfax θα πρέπει να το αποτιμούμε ως δυνητικό πωλητή.

www.bankingnews.gr

Σχόλια αναγνωστών