Τράπεζες σε κίνδυνο από τη θετική συσχέτιση μετοχών-ομολόγων

Σε μεγάλο κίνδυνο είναι εκτεθειμένες για άλλη μία φορά οι αμερικανικές τράπεζες.

Οι τιμές των ομολόγων τελούν σε… ελεύθερη πτώση, και μάλιστα με ανησυχητικά αυξανόμενο ρυθμό, δεδομένου ότι η αυξανόμενη και θετική συσχέτιση μετοχών - τίτλων χρέους οδηγεί σε διεύρυνση του επασφάλιστρου κινδύνου (risk premium).

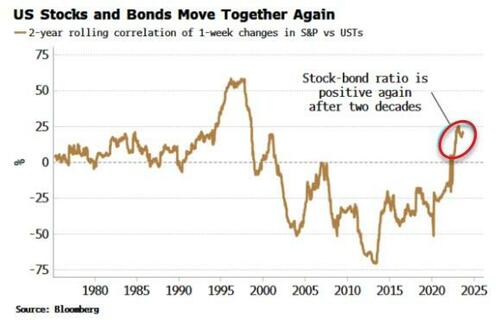

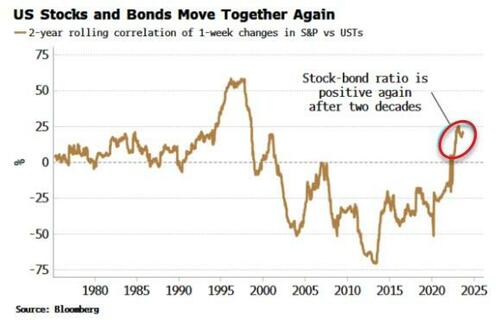

Μετά από δύο δεκαετίες με αρνητικό πρόσημο, πλέον η συσχέτιση μετοχών-ομολογιών -μια από τις πιο σημαντικές σχέσεις στα χρηματοοικονομικά- έχει γίνει και πάλι θετική…

Οι τιμές των ομολόγων λόγω της Fed δέχονται εκ νέου πιέσεις, καθώς το επασφάλιστρο κινδύνου για τους τίτλους χρέους αυξάνεται, αφήνοντας τους κατόχους τους, και ειδικά τις τράπεζες, εκτεθειμένες στην πιθανότητα να γράψουν σημαντικές απώλειες.

Από όλες τις προκαταλήψεις, η μεροληψία επιβεβαίωσης είναι μία από τις πιο ολέθριες και διαδεδομένες.

Τίποτε στις αγορές δεν είναι πιο σημαντικό από τη σχέση μεταξύ μετοχών και ομολόγων.

Κατά το μεγαλύτερο μέρος του περασμένου αιώνα κινούνταν μαζί, δηλαδή ο συσχετισμός τους ήταν θετικός.

Όμως, όπως προειπώθηκε, τα τελευταία 20 χρόνια ο συσχετισμός ήταν αρνητικός.

Η λειτουργία της αγοράς ομολόγων, που λειτουργούσαν ως φυσικός αντισταθμιστής για τις μετοχές, είχε βαθιές επιπτώσεις στις επενδύσεις, τροφοδοτώντας στρατηγικές όπως η ισοτιμία κινδύνου (risk parity) - η ισοτιμία κινδύνου είναι μια προσέγγιση στη διαχείριση επενδύσεων που επικεντρώνεται στην κατανομή του κινδύνου, που συνήθως ορίζεται ως αστάθεια, αντί στην κατανομή του κεφαλαίου.

Αυτή η συσχέτιση λοιπόν είναι πλέον και πάλι θετική, αλλά η μεροληψία επιβεβαίωσης της μέχρι πρότινος πρόσφατης σχέσης σημαίνει ότι οι περισσότεροι δεν έχουν ακόμη κατανοήσει πλήρως τι σημαίνει αυτό.

Γιατί οι μετοχές και τα ομόλογα άρχισαν να κινούνται ξανά μαζί;

Όπως συμβαίνει με οτιδήποτε στις αγορές, ο ένοχος είναι ο πληθωρισμός.

Προς επίρρωση αυτού του ισχυρισμού αρκεί μια ματιά στις ονομαστικές αποδόσεις στο αναμενόμενο πραγματικό βραχυπρόθεσμο επιτόκιο, το πραγματικό ασφάλιστρο κινδύνου ομολόγων (γνωστό και ως premium), τον αναμενόμενο πληθωρισμό και το ασφάλιστρο κινδύνου πληθωρισμού (το μοντέλο DKW, που εξηγείται σε έγγραφο της Fed).

Με απλά λόγια, υπάρχει θετική σχέση μεταξύ των ονομαστικών αποδόσεων και της συσχέτισης μετοχών-ομολόγων (σ.σ. οι υψηλότερες αποδόσεις συμπίπτουν με μια υψηλότερη συσχέτιση μετοχών-ομολογιών) – αν και οι υποκείμενες εισροές είναι στατιστικά σημαντικές θετικές κινητήριες δυνάμεις του δείκτη, με υψηλά t-stats και σχετικά υψηλές συσχετίσεις.

Οι υψηλότερες συσχετίσεις οφείλονται στο αναμενόμενο βραχυπρόθεσμο επιτόκιο και τον αναμενόμενο πληθωρισμό, αλλά, καθώς η Fed αναμένεται να αυξήσει τα επιτόκια ως απάντηση στον υψηλότερο πληθωρισμό, αυτά τα δύο συνδέονται θετικά.

Επομένως, κύριος μοχλός του λόγου μετοχών-ομολογιών είναι οι προσδοκίες για τον ρυθμό αύξησης των τιμών.

Αυτό είδαμε από τα μέσα της δεκαετίας του 1960 έως τα τέλη της δεκαετίας του 1990: περίοδο αυξημένου πληθωρισμού και θετικής συσχέτισης μετοχών-ομολογιών, ήτοι οι προσδοκίες για τον πληθωρισμό οδήγησαν μετοχές τε και ομόλογα.

Τώρα επιστρέφουμε σε αυτόν τον κόσμο, όπου οι αυξανόμενες προσδοκίες για τον πληθωρισμό προκαλούν συν-κινήσεις μετοχών και ομολόγων, γεγονός που έχει δύο βασικές συνέπειες:

• Τα ομόλογα δεν αποτελούν πλέον αντιστάθμιση χαρτοφυλακίου

• Τα ομόλογα δεν αποτελούν αντιστάθμιση ύφεσης

Όταν οι μετοχές παρουσιάζουν αρνητική συσχέτιση με τα ομόλογα, είναι περιζήτητες καθώς όχι μόνο βγάζουν χρήματα όταν τα ομόλογα χάνουν χρήματα, αλλά εξομαλύνουν και τις αποδόσεις τους.

Σε πρόσφατη εργασία του Roderick Molenaar et al της Robeco, αναφέρεται ότι, όταν οι μετοχές και τα ομόλογα συσχετίζονται αρνητικά, το 100% της διακύμανσης ενός χαρτοφυλακίου πολλαπλών περιουσιακών στοιχείων προέρχεται από τη συνεισφορά των ιδίων κεφαλαίων.

Η στρατηγική ισοτιμίας κινδύνου των χαρτοφυλακίων στάθμισης μεταβλητότητας μετοχών και ομολόγων ωφελήθηκε από την αρνητική συσχέτιση μετοχών-ομολογιών.

Ίσως δεν προκαλεί έκπληξη το γεγονός ότι ο Ray Dalio, co-CIO της Bridgewater Associates, σκαναπεύς του risk parity, είπε πρόσφατα ότι θα προτιμούσε να έχει μετρητά παρά ομόλογα.

Τα τελευταία χρόνια, η «σούπερ ισχύς» των χαρτοφυλακίων ομολόγων οδήγησε το risk premium σε ιστορικά χαμηλά επίπεδα…

Καθώς, όμως, χάνουν αυτή την αξιοζήλευτη ικανότητα, το risk premium, που εξακολουθεί να είναι αρνητικό για τους δείκτες της αγοράς, είναι πολύ πιθανό να συνεχίσει να αυξάνεται, ίσως σημαντικά, προκαλώντας διολίσθηση στις τιμές των ομολόγων.

Το πρόβλημα είναι ότι τα ομόλογα χάνουν την αποτελεσματικότητά τους λειτουργώντας ως αντιστάθμιση ύφεσης.

Στο προηγούμενο καθεστώς, του χαμηλού και σταθερού πληθωρισμού, η καμπύλη Phillips (αν πιστεύετε σε τέτοια πράγματα) ήταν γραμμική και σταθερή, πράγμα που σημαίνει ότι ενώ αυξανόταν η ανεργία ο πληθωρισμός συνήθως έπεφτε.

Αυτό λειτουργεί ως αυτοεκπληρούμενη προφητεία, καθώς, όταν οι μετοχές πέφτουν ως απάντηση σε ένα αναπτυξιακό σοκ, τα ομόλογα θα πρέπει να αυξάνονται δεδομένου ότι ο πληθωρισμός υποχωρεί.

Ακόμα κι αν δεν είστε λάτρης των ακαδημαϊκών μοντέλων όπως η καμπύλη Phillips, εμπειρικά αυτό το είδαμε στις υφέσεις του 21ου αιώνα.

Αλλά για άλλη μια φορά, ο αυξημένος και ασταθής πληθωρισμός έχει ανατρέψει τα πάντα.

Ο υψηλότερος πέρα από ένα συγκεκριμένο όριο πληθωρισμός συνήθως οδηγεί σε μια μη γραμμική και ασταθή καμπύλη Phillips, σύμφωνη με αυτό που παρατηρούμε σήμερα.

Τώρα, ο πληθωρισμός και η ανεργία δεν θεωρείται ότι κινούνται αντιστρόφως ή με την ίδια κανονικότητα.

Ένα αναπτυξιακό σοκ μπορεί να επέλθει με αύξηση του πληθωρισμού, κάτι κακό για τα ομόλογα καθώς και για τις μετοχές.

Η προσδοκία ότι ο υψηλότερος πληθωρισμός έχει καταστρέψει την καμπύλη Phillips προσθέτει επιπλέον ανοδική πίεση στη συσχέτιση μετοχών-ομολόγων, καθιστώντας τη θετική και διασφαλίζοντας ότι τα ομόλογα δεν θα λειτουργήσουν ως αντιστάθμιση ύφεσης όταν χτυπήσει η επόμενη ύφεση.

Επομένως, τα ομόλογα υφίστανται διπλό σοκ και, επομένως, δεν μπορούν να έχουν το ίδιο discount απόδοσης.

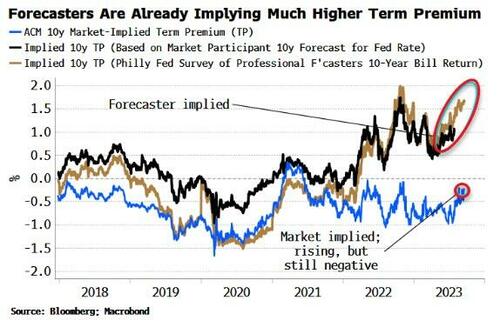

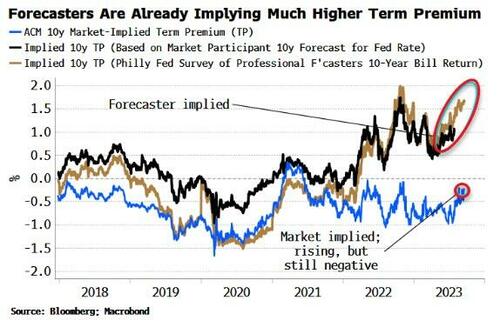

Ωστόσο, παρόλο που οι εκτιμήσεις της αγοράς για το ασφάλιστρο διάρκειας, όπως το μοντέλο ADM, έχουν αυξηθεί, εξακολουθούν να είναι αρνητικές.

Το προθεσμιακό ασφάλιστρο είναι επιρρεπές στο να κινηθεί πολύ υψηλότερα, και επομένως οι τιμές των ομολόγων πολύ χαμηλότερα, για να εκφράσει πλήρως τους κινδύνους από μια θετική συσχέτιση μετοχών-ομολογιών που ίσως ήδη επισημάνθηκε στις έρευνες των αναλυτών.

Το άνοιγμα long θέσεων στα αμερικανικά ομόλογα εγκυμονεί κινδύνους για τους κατόχους τους, τις αποδόσεις και την ευρύτερη αγορά.

Η έρευνα πελατών της JPM σχετικά με το άνοιγμα long θέσεων στα αμερικανικά ομόλογα δείχνει πως είναι στο peak, ενώ οι διαχειριστές περιουσιακών στοιχείων είναι πολύ long, με βάση τα δεδομένα COT.

Αλλά είναι τα hedge funds και οι τράπεζες που θα μπορούσαν να εγκυμονούν τους μεγαλύτερους κινδύνους.

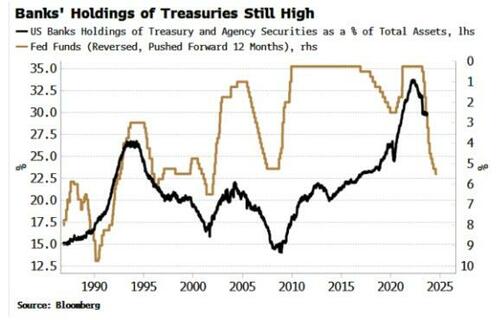

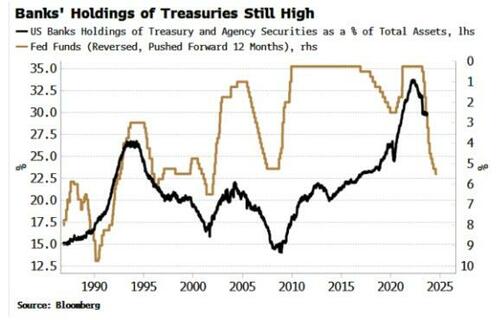

Οι αμερικανικές τράπεζες έχουν μειώσει την έκθεσή τους σε αμερικανικά ομόλογα, αλλά παραμένα σε ιστορικά υψηλά επίπεδα - σε πάνω από το 30% επί του συνόλου των περιουσιακών τους στοιχείων.

Γενικά μειώνουν τις διακρατήσεις τους όταν αυξάνονται τα επιτόκια, αλλά αυτήν τη φορά δεν κινήθηκαν αρκετά γρήγορα.

Η αντιστάθμιση θα βοηθήσει, αλλά αυτό δεν μπορεί πάντα να θεωρείται δεδομένο.

Με π.χ. τα 30ετή ομόλογα, που εκδόθηκαν πριν από τρία χρόνια, σε πτώση σχεδόν 50%, οι αντισταθμίσεις μπορεί να μην έχουν επαρκές μέγεθος για να αντιμετωπίσουν τόσο μεγάλες κινήσεις σε αυτό που υποτίθεται ότι είναι ένα περιουσιακό στοιχείο χωρίς κινδύνους.

Εάν η μεροληψία επιβεβαίωσης της πρόσφατης συμπεριφοράς είναι λανθασμένη όταν μας ενημερώνει για το πώς συμπεριφέρονται τώρα οι μετοχές και τα ομόλογα, μπορεί να είναι ωφέλιμο να μας υπενθυμίσει ότι τράπεζες, όπως η SVB, μπορεί να χρεοκοπήσουν όταν οι τιμές των ομολόγων πέφτουν απότομα.

www.bankingnews.gr

Οι τιμές των ομολόγων τελούν σε… ελεύθερη πτώση, και μάλιστα με ανησυχητικά αυξανόμενο ρυθμό, δεδομένου ότι η αυξανόμενη και θετική συσχέτιση μετοχών - τίτλων χρέους οδηγεί σε διεύρυνση του επασφάλιστρου κινδύνου (risk premium).

Μετά από δύο δεκαετίες με αρνητικό πρόσημο, πλέον η συσχέτιση μετοχών-ομολογιών -μια από τις πιο σημαντικές σχέσεις στα χρηματοοικονομικά- έχει γίνει και πάλι θετική…

Οι τιμές των ομολόγων λόγω της Fed δέχονται εκ νέου πιέσεις, καθώς το επασφάλιστρο κινδύνου για τους τίτλους χρέους αυξάνεται, αφήνοντας τους κατόχους τους, και ειδικά τις τράπεζες, εκτεθειμένες στην πιθανότητα να γράψουν σημαντικές απώλειες.

Από όλες τις προκαταλήψεις, η μεροληψία επιβεβαίωσης είναι μία από τις πιο ολέθριες και διαδεδομένες.

Τίποτε στις αγορές δεν είναι πιο σημαντικό από τη σχέση μεταξύ μετοχών και ομολόγων.

Κατά το μεγαλύτερο μέρος του περασμένου αιώνα κινούνταν μαζί, δηλαδή ο συσχετισμός τους ήταν θετικός.

Όμως, όπως προειπώθηκε, τα τελευταία 20 χρόνια ο συσχετισμός ήταν αρνητικός.

Η λειτουργία της αγοράς ομολόγων, που λειτουργούσαν ως φυσικός αντισταθμιστής για τις μετοχές, είχε βαθιές επιπτώσεις στις επενδύσεις, τροφοδοτώντας στρατηγικές όπως η ισοτιμία κινδύνου (risk parity) - η ισοτιμία κινδύνου είναι μια προσέγγιση στη διαχείριση επενδύσεων που επικεντρώνεται στην κατανομή του κινδύνου, που συνήθως ορίζεται ως αστάθεια, αντί στην κατανομή του κεφαλαίου.

Αυτή η συσχέτιση λοιπόν είναι πλέον και πάλι θετική, αλλά η μεροληψία επιβεβαίωσης της μέχρι πρότινος πρόσφατης σχέσης σημαίνει ότι οι περισσότεροι δεν έχουν ακόμη κατανοήσει πλήρως τι σημαίνει αυτό.

Γιατί οι μετοχές και τα ομόλογα άρχισαν να κινούνται ξανά μαζί;

Όπως συμβαίνει με οτιδήποτε στις αγορές, ο ένοχος είναι ο πληθωρισμός.

Προς επίρρωση αυτού του ισχυρισμού αρκεί μια ματιά στις ονομαστικές αποδόσεις στο αναμενόμενο πραγματικό βραχυπρόθεσμο επιτόκιο, το πραγματικό ασφάλιστρο κινδύνου ομολόγων (γνωστό και ως premium), τον αναμενόμενο πληθωρισμό και το ασφάλιστρο κινδύνου πληθωρισμού (το μοντέλο DKW, που εξηγείται σε έγγραφο της Fed).

Με απλά λόγια, υπάρχει θετική σχέση μεταξύ των ονομαστικών αποδόσεων και της συσχέτισης μετοχών-ομολόγων (σ.σ. οι υψηλότερες αποδόσεις συμπίπτουν με μια υψηλότερη συσχέτιση μετοχών-ομολογιών) – αν και οι υποκείμενες εισροές είναι στατιστικά σημαντικές θετικές κινητήριες δυνάμεις του δείκτη, με υψηλά t-stats και σχετικά υψηλές συσχετίσεις.

Οι υψηλότερες συσχετίσεις οφείλονται στο αναμενόμενο βραχυπρόθεσμο επιτόκιο και τον αναμενόμενο πληθωρισμό, αλλά, καθώς η Fed αναμένεται να αυξήσει τα επιτόκια ως απάντηση στον υψηλότερο πληθωρισμό, αυτά τα δύο συνδέονται θετικά.

Επομένως, κύριος μοχλός του λόγου μετοχών-ομολογιών είναι οι προσδοκίες για τον ρυθμό αύξησης των τιμών.

Αυτό είδαμε από τα μέσα της δεκαετίας του 1960 έως τα τέλη της δεκαετίας του 1990: περίοδο αυξημένου πληθωρισμού και θετικής συσχέτισης μετοχών-ομολογιών, ήτοι οι προσδοκίες για τον πληθωρισμό οδήγησαν μετοχές τε και ομόλογα.

Τώρα επιστρέφουμε σε αυτόν τον κόσμο, όπου οι αυξανόμενες προσδοκίες για τον πληθωρισμό προκαλούν συν-κινήσεις μετοχών και ομολόγων, γεγονός που έχει δύο βασικές συνέπειες:

• Τα ομόλογα δεν αποτελούν πλέον αντιστάθμιση χαρτοφυλακίου

• Τα ομόλογα δεν αποτελούν αντιστάθμιση ύφεσης

Όταν οι μετοχές παρουσιάζουν αρνητική συσχέτιση με τα ομόλογα, είναι περιζήτητες καθώς όχι μόνο βγάζουν χρήματα όταν τα ομόλογα χάνουν χρήματα, αλλά εξομαλύνουν και τις αποδόσεις τους.

Σε πρόσφατη εργασία του Roderick Molenaar et al της Robeco, αναφέρεται ότι, όταν οι μετοχές και τα ομόλογα συσχετίζονται αρνητικά, το 100% της διακύμανσης ενός χαρτοφυλακίου πολλαπλών περιουσιακών στοιχείων προέρχεται από τη συνεισφορά των ιδίων κεφαλαίων.

Η στρατηγική ισοτιμίας κινδύνου των χαρτοφυλακίων στάθμισης μεταβλητότητας μετοχών και ομολόγων ωφελήθηκε από την αρνητική συσχέτιση μετοχών-ομολογιών.

Ίσως δεν προκαλεί έκπληξη το γεγονός ότι ο Ray Dalio, co-CIO της Bridgewater Associates, σκαναπεύς του risk parity, είπε πρόσφατα ότι θα προτιμούσε να έχει μετρητά παρά ομόλογα.

Τα τελευταία χρόνια, η «σούπερ ισχύς» των χαρτοφυλακίων ομολόγων οδήγησε το risk premium σε ιστορικά χαμηλά επίπεδα…

Καθώς, όμως, χάνουν αυτή την αξιοζήλευτη ικανότητα, το risk premium, που εξακολουθεί να είναι αρνητικό για τους δείκτες της αγοράς, είναι πολύ πιθανό να συνεχίσει να αυξάνεται, ίσως σημαντικά, προκαλώντας διολίσθηση στις τιμές των ομολόγων.

Το πρόβλημα είναι ότι τα ομόλογα χάνουν την αποτελεσματικότητά τους λειτουργώντας ως αντιστάθμιση ύφεσης.

Στο προηγούμενο καθεστώς, του χαμηλού και σταθερού πληθωρισμού, η καμπύλη Phillips (αν πιστεύετε σε τέτοια πράγματα) ήταν γραμμική και σταθερή, πράγμα που σημαίνει ότι ενώ αυξανόταν η ανεργία ο πληθωρισμός συνήθως έπεφτε.

Αυτό λειτουργεί ως αυτοεκπληρούμενη προφητεία, καθώς, όταν οι μετοχές πέφτουν ως απάντηση σε ένα αναπτυξιακό σοκ, τα ομόλογα θα πρέπει να αυξάνονται δεδομένου ότι ο πληθωρισμός υποχωρεί.

Ακόμα κι αν δεν είστε λάτρης των ακαδημαϊκών μοντέλων όπως η καμπύλη Phillips, εμπειρικά αυτό το είδαμε στις υφέσεις του 21ου αιώνα.

Αλλά για άλλη μια φορά, ο αυξημένος και ασταθής πληθωρισμός έχει ανατρέψει τα πάντα.

Ο υψηλότερος πέρα από ένα συγκεκριμένο όριο πληθωρισμός συνήθως οδηγεί σε μια μη γραμμική και ασταθή καμπύλη Phillips, σύμφωνη με αυτό που παρατηρούμε σήμερα.

Τώρα, ο πληθωρισμός και η ανεργία δεν θεωρείται ότι κινούνται αντιστρόφως ή με την ίδια κανονικότητα.

Ένα αναπτυξιακό σοκ μπορεί να επέλθει με αύξηση του πληθωρισμού, κάτι κακό για τα ομόλογα καθώς και για τις μετοχές.

Η προσδοκία ότι ο υψηλότερος πληθωρισμός έχει καταστρέψει την καμπύλη Phillips προσθέτει επιπλέον ανοδική πίεση στη συσχέτιση μετοχών-ομολόγων, καθιστώντας τη θετική και διασφαλίζοντας ότι τα ομόλογα δεν θα λειτουργήσουν ως αντιστάθμιση ύφεσης όταν χτυπήσει η επόμενη ύφεση.

Επομένως, τα ομόλογα υφίστανται διπλό σοκ και, επομένως, δεν μπορούν να έχουν το ίδιο discount απόδοσης.

Ωστόσο, παρόλο που οι εκτιμήσεις της αγοράς για το ασφάλιστρο διάρκειας, όπως το μοντέλο ADM, έχουν αυξηθεί, εξακολουθούν να είναι αρνητικές.

Το προθεσμιακό ασφάλιστρο είναι επιρρεπές στο να κινηθεί πολύ υψηλότερα, και επομένως οι τιμές των ομολόγων πολύ χαμηλότερα, για να εκφράσει πλήρως τους κινδύνους από μια θετική συσχέτιση μετοχών-ομολογιών που ίσως ήδη επισημάνθηκε στις έρευνες των αναλυτών.

Το άνοιγμα long θέσεων στα αμερικανικά ομόλογα εγκυμονεί κινδύνους για τους κατόχους τους, τις αποδόσεις και την ευρύτερη αγορά.

Η έρευνα πελατών της JPM σχετικά με το άνοιγμα long θέσεων στα αμερικανικά ομόλογα δείχνει πως είναι στο peak, ενώ οι διαχειριστές περιουσιακών στοιχείων είναι πολύ long, με βάση τα δεδομένα COT.

Αλλά είναι τα hedge funds και οι τράπεζες που θα μπορούσαν να εγκυμονούν τους μεγαλύτερους κινδύνους.

Οι αμερικανικές τράπεζες έχουν μειώσει την έκθεσή τους σε αμερικανικά ομόλογα, αλλά παραμένα σε ιστορικά υψηλά επίπεδα - σε πάνω από το 30% επί του συνόλου των περιουσιακών τους στοιχείων.

Γενικά μειώνουν τις διακρατήσεις τους όταν αυξάνονται τα επιτόκια, αλλά αυτήν τη φορά δεν κινήθηκαν αρκετά γρήγορα.

Η αντιστάθμιση θα βοηθήσει, αλλά αυτό δεν μπορεί πάντα να θεωρείται δεδομένο.

Με π.χ. τα 30ετή ομόλογα, που εκδόθηκαν πριν από τρία χρόνια, σε πτώση σχεδόν 50%, οι αντισταθμίσεις μπορεί να μην έχουν επαρκές μέγεθος για να αντιμετωπίσουν τόσο μεγάλες κινήσεις σε αυτό που υποτίθεται ότι είναι ένα περιουσιακό στοιχείο χωρίς κινδύνους.

Εάν η μεροληψία επιβεβαίωσης της πρόσφατης συμπεριφοράς είναι λανθασμένη όταν μας ενημερώνει για το πώς συμπεριφέρονται τώρα οι μετοχές και τα ομόλογα, μπορεί να είναι ωφέλιμο να μας υπενθυμίσει ότι τράπεζες, όπως η SVB, μπορεί να χρεοκοπήσουν όταν οι τιμές των ομολόγων πέφτουν απότομα.

www.bankingnews.gr

Σχόλια αναγνωστών