Η χρήση μιας κοινής λογιστικής μονάδας θα έλυνε το πρόβλημα της αστάθειας των συναλλαγματικών ισοτιμιών όταν τα ταμειακά υπόλοιπα συσσωρεύονται σε εθνικά νομίσματα

Το οικονομικό μπλοκ της ομάδας των BRICS προωθεί σχέδια για την ανάπτυξη ενός νομισματικού συστήματος που θα διευκολύνει τις διεθνείς πληρωμές εκτός του συστήματος του δολαρίου, με τον χρυσό να διαδραματίζει σημαντικό ρόλο στη νέα νομισματική τάξη.

Σύμφωνα με το ρωσικό πρακτορείο ειδήσεων TASS, οι αξιωματούχοι των BRICS «αναπτύσσουν ένα ευρύ φάσμα μέσων για τη δημιουργία ενός διεθνούς χρηματοπιστωτικού συστήματος χωρίς αποκλεισμούς».

Ο Andrey Mikhailishin ηγείται της ειδικής ομάδας BRICS Business Council που έχει αντικείμενο τις χρηματοοικονομικές υπηρεσίες.

Δήλωσε στο TASS ότι τμήματα του σχεδίου θα παρουσιαστούν στη φθινοπωρινή σύνοδο κορυφής των BRICS στα τέλη Οκτωβρίου.

Αρκετά από τα υπό ανάπτυξη projects περιλαμβάνουν μια κοινή λογιστική μονάδα (νόμισμα), μια πλατφόρμα για διεθνείς πληρωμές με χρήση ψηφιακού νομίσματος BRICS, ένα σύστημα πληρωμών, ένα αποθετήριο διακανονισμών, ένα σύστημα ασφαλών συναλλαγών και μια επιτροπή επιτήρησης.

Σύμφωνα με το TASS, το κλειδί για το νέο σύστημα είναι η «αποκέντρωση της διεθνούς χρηματοπιστωτικής αλληλεπίδρασης».

Το αποθετήριο διακανονισμών θα βασίζεται στην τεχνολογία blockchain «για την καταγραφή τίτλων και την ανταλλαγή τους».

Ο χρυσός θα παίξει σημαντικό ρόλο στο σύστημα.

Η κοινή λογιστική μονάδα θα ήταν συνδεδεμένη κατά 40% με την τιμή του χρυσού.

Το υπόλοιπο 60% θα ήταν συνδεδεμένο με ένα καλάθι νομισμάτων BRICS. Σύμφωνα με τον Mikhailishin, αυτή η προσέγγιση θα τον καθιστούσε «ένα βολικό και καθολικό νομισματικό εργαλείο».

«Όταν έχετε μια λογιστική μονάδα που μπορεί να μετατραπεί σε οποιοδήποτε εθνικό νόμισμα, είναι πιο βολικό για εσάς να την κρατάτε, καθώς είναι ένα πιο ρευστό μέσο».

Η χρήση μιας κοινής λογιστικής μονάδας θα έλυνε το πρόβλημα της αστάθειας των συναλλαγματικών ισοτιμιών όταν τα ταμειακά υπόλοιπα συσσωρεύονται σε εθνικά νομίσματα.

Ο πύρετός του χρυσού

Ο χρυσός βρίσκεται σε τροχιά για την καλύτερη απόδοση από το 2010, ξεπερνώντας ακόμη και το κέρδος 25,1% του 2020, καθώς η πανδημία του COVID-19 έδωσε ώθηση στο «ασφαλές επενδυτικό καταφύγιο».

Κατά 811% έχουν εκτοξευθεί οι τιμές του πολυτιμού μετάλλου από την αλλαγή της χιλιετίας, ξεπερνώντας την απόδοση 517% του S&P από τις 31 Δεκεμβρίου 1999

Η πιο πρόσφατη άνοδος στις τιμές του χρυσού ήταν η απόφαση της Ομοσπονδιακής Τράπεζας την Τετάρτη (18/9) για την πρώτη μείωση των επιτοκίων εδώ και 4,5 χρόνια, η οποία θα ωθήσει το πολύτιμο μέταλλο, σύμφωνα με τη συμβατική σοφία, καθώς οι τιμές του χρυσού αυξήθηκαν 2% από την Τρίτη έως την Παρασκευή (20/7).

Τα χαμηλότερα ποσοστά απόδοσης άλλων μη μετοχικών περιουσιακών στοιχείων που προσφέρουν σταθερές πληρωμές που συνδέονται με τα επιτόκια που ορίζει η Fed, όπως κρατικά ομόλογα βραχείας λήξης και πιστοποιητικά καταθέσεων (CD), ενδέχεται να κάνουν τον χρυσό πιο δημοφιλή επιλογή επενδυτικής διαφοροποίησης καθώς θεωρείται ίσως το πιο δημοφιλές αντιστάθμισμα έναντι του πληθωρισμού - ο οποίος μάλλον δεν φαίνεται να έχει αντιμετωπιστεί.

Πράγμα που σημαίνει ότι εάν ο πληθωρισμός στις ΗΠΑ επιδεινωθεί, οι τιμές του χρυσού θα έχουν ανοδική ώθηση.

Αλλά δεν είναι μόνο η νομισματική πολιτική των ΗΠΑ που ενισχύει τον χρυσό, καθώς οι ειδικοί συνδέουν την αυξημένη… όρεξη για χρυσό με γεωπολιτικούς κινδύνους παγκοσμίως, μεταξύ άλλων από τις εκλογές στις ΗΠΑ και τους συνεχιζόμενες αντιπαραθέσεις μεταξύ Ρωσίας και Ουκρανίας και Ισραήλ και Hamas.

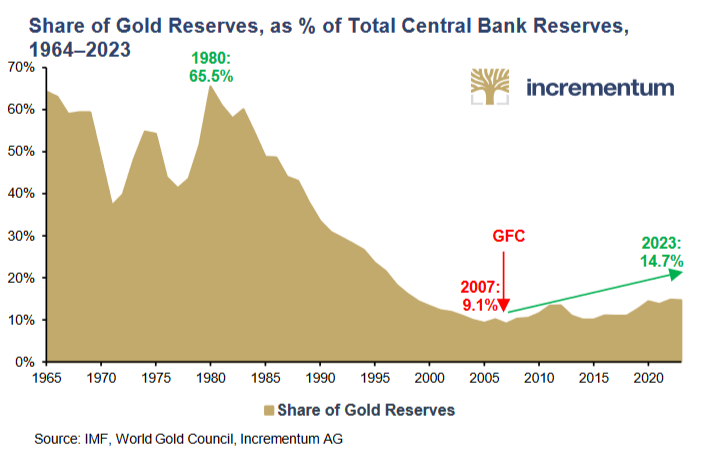

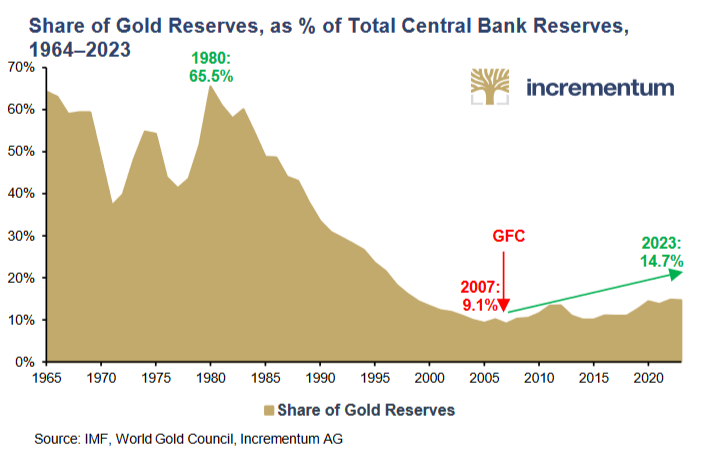

Οι κεντρικές τράπεζες γεμίζουν τα θησαυροφυλάκια

Ο όγκος των παγκόσμιων αγορών χρυσού από τις κεντρικές τράπεζες έχει τριπλασιαστεί από την στρατιωτική επιχείρηση της Ρωσίας στην Ουκρανία στις αρχές του 2022, σύμφωνα με την Goldman Sachs, η οποία κατονομάζει επίσης τις ανησυχίες για την άνοδο του ομοσπονδιακού χρέους των ΗΠΑ και την πιθανότητα αύξησης θεσμικού κεφαλαίου σε χρηματιστήρια χρυσού (ETFs) ως παράγοντες ώθησης των τιμών.

Τα δύο μεγαλύτερα χρόνια για αγορές χρυσού από την κεντρική τράπεζα που έχουν καταγραφεί ήταν το 2022 και το 2023, σύμφωνα με την Wall Street Journal.

Η Κίνα ήταν ο μεγαλύτερος αγοραστής του εμπορεύματος κατά τη διάρκεια αυτής της περιόδου, αν και η Λαϊκή Τράπεζα της Κίνας αρνήθηκε να ενισχύσει τα αποθέματά της σε χρυσό από τον Μάιο έως τον Αύγουστο, τερματίζοντας ένα σερί αγορών χρυσού 18 μηνών.

Οι τιμές του χρυσού συνήθως αυξάνονται σε περιόδους αβεβαιότητας, καθώς οι επενδυτές προσπαθούν να προσκολληθούν στο μέταλλο που θεωρείται πηγή αξίας για αιώνες, ξεπερνώντας τις αμέτρητες νομισματικές αλλαγές και συγκρούσεις.

Ο χρυσός, ο οποίος διαπραγματεύτηκε έως και 255 δολάρια ανά ουγγιά το 2001, έχει γνωρίσει τρία ξεχωριστά ράλι από το 2000, συμπεριλαμβανομένων γύρω από την οικονομική κρίση του 2008, γύρω από την πανδημία COVID-19 και την περίοδο του παγκόσμιου πληθωρισμού των τελευταίων δύο ετών.

Το τελευταίο ράλι έρχεται καθώς οι περισσότεροι ειδικοί πιστεύουν ότι οι ενδείξεις μιας ύφεσης στις ΗΠΑ είναι απίθανο να εκδηλωθούν άμεσα, με αποτέλεσμα να υποχωρήσει η ιστορική ώθηση του χρυσού εξαιτίας των φόβων για ύφεση.

Αποδολαριοποίηση και υπερπληθωρισμός στις ΗΠΑ

Η συσσώρευση δολαρίων στο εξωτερικό είναι ένας σημαντικός παράγοντας για τη στήριξη του δολαρίου.

Επειδή λειτουργεί ως αποθεματικό νόμισμα, ο κόσμος χρειάζεται δολάρια

Αυτή η ζήτηση για δολάρια δίνει τη δυνατότητα στις ΗΠΑ να προχωρούν σε ασταμάτητο τύπωμα του νομίσματός τους.

Εάν η παγκόσμια ζήτηση για δολάρια μειωθεί, θα ήταν καταστροφικό για την αμερικανική οικονομία.

Μια υπερβολική προσφορά δολαρίων θα υποτίμησε περαιτέρω το νόμισμα και θα οδηγήσει σε ραγδαία αύξηση των τιμών στις Η.Π.Α.

Εάν η αποδολαριοποίηση φτάσει αρκετά μακριά, θα μπορούσε να οδηγήσει σε υπερπληθωρισμό – δηλαδή σχδόν πλήρη εκμηδένιση της αγοραστικής αξίας του δολαρίου.

Ενώ το δολάριο εξακολουθεί να είναι το κύριο παγκόσμιο μέσο συναλλαγής, ο ρόλος του ως αποθήκης αξίας ήδη διαβρώνεται.

Ολοένα και περισσότερες χώρες στρέφονται στον χρυσό ως αποθήκη αξίας, όπως αποδεικνύεται από την επιθετική αγορά χρυσού από την κεντρική τράπεζα.

Τα αποθεματικά του δολαρίου παγκοσμίως έχουν μειωθεί κατά 14% από το 2002 και η αποδολαριοποίηση επιταχύνθηκε μετά τις Η.Π.Α. και οι δυτικοί σύμμαχοί της επέβαλαν επιθετικές κυρώσεις στη Ρωσία και πάγωσαν τα περιουσιακά στοιχεία της χώρας μετά την εισβολή της στην Ουκρανία με πολλές χώρες να είναι επιφυλακτικές έναντι των ΗΠΑ. εξοπλίζοντας το δολάριο.

«Το project προσδιορίζει τα BRICS ως μια πιθανή πρόκληση για το καθεστώς του δολαρίου λόγω του σήματος των μεμονωμένων μελών της πρόθεσης να εμπορεύονται περισσότερο σε εθνικά νομίσματα και του αυξανόμενου μεριδίου των BRICS στο παγκόσμιο ΑΕΠ».

Οι BRICS είναι ένα μπλοκ οικονομικής συνεργασίας που αρχικά αποτελούνταν από τη Βραζιλία, τη Ρωσία, την Ινδία, την Κίνα και τη Νότια Αφρική. Από την 1η Ιανουαρίου 2024, το μπλοκ επεκτάθηκε για να συμπεριλάβει τη Σαουδική Αραβία, την Αίγυπτο, τα Ηνωμένα Αραβικά Εμιράτα, το Ιράν και την Αιθιοπία.

Περισσότερες από 40 άλλες χώρες, συμπεριλαμβανομένης της Τουρκίας, μέλους του ΝΑΤΟ, έχουν εκφράσει ενδιαφέρον για ένταξη στις BRICS.

Οι διευρυμένη ομάδα BRICS+ έχει συνολικό πληθυσμό περίπου 3,5 δισεκατομμυρίων ανθρώπων.

Οι οικονομίες των χωρών BRICS αξίζουν πάνω από 28,5 τρισεκατομμύρια δολάρια και αποτελούν περίπου το 28% της παγκόσμιας οικονομίας.

Τα κράτη της ομάδας αντιπροσωπεύουν επίσης περίπου το 42% της παγκόσμιας παραγωγής αργού πετρελαίου.

www.bankingnews.gr

Σύμφωνα με το ρωσικό πρακτορείο ειδήσεων TASS, οι αξιωματούχοι των BRICS «αναπτύσσουν ένα ευρύ φάσμα μέσων για τη δημιουργία ενός διεθνούς χρηματοπιστωτικού συστήματος χωρίς αποκλεισμούς».

Ο Andrey Mikhailishin ηγείται της ειδικής ομάδας BRICS Business Council που έχει αντικείμενο τις χρηματοοικονομικές υπηρεσίες.

Δήλωσε στο TASS ότι τμήματα του σχεδίου θα παρουσιαστούν στη φθινοπωρινή σύνοδο κορυφής των BRICS στα τέλη Οκτωβρίου.

Αρκετά από τα υπό ανάπτυξη projects περιλαμβάνουν μια κοινή λογιστική μονάδα (νόμισμα), μια πλατφόρμα για διεθνείς πληρωμές με χρήση ψηφιακού νομίσματος BRICS, ένα σύστημα πληρωμών, ένα αποθετήριο διακανονισμών, ένα σύστημα ασφαλών συναλλαγών και μια επιτροπή επιτήρησης.

Σύμφωνα με το TASS, το κλειδί για το νέο σύστημα είναι η «αποκέντρωση της διεθνούς χρηματοπιστωτικής αλληλεπίδρασης».

Το αποθετήριο διακανονισμών θα βασίζεται στην τεχνολογία blockchain «για την καταγραφή τίτλων και την ανταλλαγή τους».

Ο χρυσός θα παίξει σημαντικό ρόλο στο σύστημα.

Η κοινή λογιστική μονάδα θα ήταν συνδεδεμένη κατά 40% με την τιμή του χρυσού.

Το υπόλοιπο 60% θα ήταν συνδεδεμένο με ένα καλάθι νομισμάτων BRICS. Σύμφωνα με τον Mikhailishin, αυτή η προσέγγιση θα τον καθιστούσε «ένα βολικό και καθολικό νομισματικό εργαλείο».

«Όταν έχετε μια λογιστική μονάδα που μπορεί να μετατραπεί σε οποιοδήποτε εθνικό νόμισμα, είναι πιο βολικό για εσάς να την κρατάτε, καθώς είναι ένα πιο ρευστό μέσο».

Η χρήση μιας κοινής λογιστικής μονάδας θα έλυνε το πρόβλημα της αστάθειας των συναλλαγματικών ισοτιμιών όταν τα ταμειακά υπόλοιπα συσσωρεύονται σε εθνικά νομίσματα.

Ο πύρετός του χρυσού

Ο χρυσός βρίσκεται σε τροχιά για την καλύτερη απόδοση από το 2010, ξεπερνώντας ακόμη και το κέρδος 25,1% του 2020, καθώς η πανδημία του COVID-19 έδωσε ώθηση στο «ασφαλές επενδυτικό καταφύγιο».

Κατά 811% έχουν εκτοξευθεί οι τιμές του πολυτιμού μετάλλου από την αλλαγή της χιλιετίας, ξεπερνώντας την απόδοση 517% του S&P από τις 31 Δεκεμβρίου 1999

Η πιο πρόσφατη άνοδος στις τιμές του χρυσού ήταν η απόφαση της Ομοσπονδιακής Τράπεζας την Τετάρτη (18/9) για την πρώτη μείωση των επιτοκίων εδώ και 4,5 χρόνια, η οποία θα ωθήσει το πολύτιμο μέταλλο, σύμφωνα με τη συμβατική σοφία, καθώς οι τιμές του χρυσού αυξήθηκαν 2% από την Τρίτη έως την Παρασκευή (20/7).

Τα χαμηλότερα ποσοστά απόδοσης άλλων μη μετοχικών περιουσιακών στοιχείων που προσφέρουν σταθερές πληρωμές που συνδέονται με τα επιτόκια που ορίζει η Fed, όπως κρατικά ομόλογα βραχείας λήξης και πιστοποιητικά καταθέσεων (CD), ενδέχεται να κάνουν τον χρυσό πιο δημοφιλή επιλογή επενδυτικής διαφοροποίησης καθώς θεωρείται ίσως το πιο δημοφιλές αντιστάθμισμα έναντι του πληθωρισμού - ο οποίος μάλλον δεν φαίνεται να έχει αντιμετωπιστεί.

Πράγμα που σημαίνει ότι εάν ο πληθωρισμός στις ΗΠΑ επιδεινωθεί, οι τιμές του χρυσού θα έχουν ανοδική ώθηση.

Αλλά δεν είναι μόνο η νομισματική πολιτική των ΗΠΑ που ενισχύει τον χρυσό, καθώς οι ειδικοί συνδέουν την αυξημένη… όρεξη για χρυσό με γεωπολιτικούς κινδύνους παγκοσμίως, μεταξύ άλλων από τις εκλογές στις ΗΠΑ και τους συνεχιζόμενες αντιπαραθέσεις μεταξύ Ρωσίας και Ουκρανίας και Ισραήλ και Hamas.

Οι κεντρικές τράπεζες γεμίζουν τα θησαυροφυλάκια

Ο όγκος των παγκόσμιων αγορών χρυσού από τις κεντρικές τράπεζες έχει τριπλασιαστεί από την στρατιωτική επιχείρηση της Ρωσίας στην Ουκρανία στις αρχές του 2022, σύμφωνα με την Goldman Sachs, η οποία κατονομάζει επίσης τις ανησυχίες για την άνοδο του ομοσπονδιακού χρέους των ΗΠΑ και την πιθανότητα αύξησης θεσμικού κεφαλαίου σε χρηματιστήρια χρυσού (ETFs) ως παράγοντες ώθησης των τιμών.

Τα δύο μεγαλύτερα χρόνια για αγορές χρυσού από την κεντρική τράπεζα που έχουν καταγραφεί ήταν το 2022 και το 2023, σύμφωνα με την Wall Street Journal.

Η Κίνα ήταν ο μεγαλύτερος αγοραστής του εμπορεύματος κατά τη διάρκεια αυτής της περιόδου, αν και η Λαϊκή Τράπεζα της Κίνας αρνήθηκε να ενισχύσει τα αποθέματά της σε χρυσό από τον Μάιο έως τον Αύγουστο, τερματίζοντας ένα σερί αγορών χρυσού 18 μηνών.

Οι τιμές του χρυσού συνήθως αυξάνονται σε περιόδους αβεβαιότητας, καθώς οι επενδυτές προσπαθούν να προσκολληθούν στο μέταλλο που θεωρείται πηγή αξίας για αιώνες, ξεπερνώντας τις αμέτρητες νομισματικές αλλαγές και συγκρούσεις.

Ο χρυσός, ο οποίος διαπραγματεύτηκε έως και 255 δολάρια ανά ουγγιά το 2001, έχει γνωρίσει τρία ξεχωριστά ράλι από το 2000, συμπεριλαμβανομένων γύρω από την οικονομική κρίση του 2008, γύρω από την πανδημία COVID-19 και την περίοδο του παγκόσμιου πληθωρισμού των τελευταίων δύο ετών.

Το τελευταίο ράλι έρχεται καθώς οι περισσότεροι ειδικοί πιστεύουν ότι οι ενδείξεις μιας ύφεσης στις ΗΠΑ είναι απίθανο να εκδηλωθούν άμεσα, με αποτέλεσμα να υποχωρήσει η ιστορική ώθηση του χρυσού εξαιτίας των φόβων για ύφεση.

Αποδολαριοποίηση και υπερπληθωρισμός στις ΗΠΑ

Η συσσώρευση δολαρίων στο εξωτερικό είναι ένας σημαντικός παράγοντας για τη στήριξη του δολαρίου.

Επειδή λειτουργεί ως αποθεματικό νόμισμα, ο κόσμος χρειάζεται δολάρια

Αυτή η ζήτηση για δολάρια δίνει τη δυνατότητα στις ΗΠΑ να προχωρούν σε ασταμάτητο τύπωμα του νομίσματός τους.

Εάν η παγκόσμια ζήτηση για δολάρια μειωθεί, θα ήταν καταστροφικό για την αμερικανική οικονομία.

Μια υπερβολική προσφορά δολαρίων θα υποτίμησε περαιτέρω το νόμισμα και θα οδηγήσει σε ραγδαία αύξηση των τιμών στις Η.Π.Α.

Εάν η αποδολαριοποίηση φτάσει αρκετά μακριά, θα μπορούσε να οδηγήσει σε υπερπληθωρισμό – δηλαδή σχδόν πλήρη εκμηδένιση της αγοραστικής αξίας του δολαρίου.

Ενώ το δολάριο εξακολουθεί να είναι το κύριο παγκόσμιο μέσο συναλλαγής, ο ρόλος του ως αποθήκης αξίας ήδη διαβρώνεται.

Ολοένα και περισσότερες χώρες στρέφονται στον χρυσό ως αποθήκη αξίας, όπως αποδεικνύεται από την επιθετική αγορά χρυσού από την κεντρική τράπεζα.

Τα αποθεματικά του δολαρίου παγκοσμίως έχουν μειωθεί κατά 14% από το 2002 και η αποδολαριοποίηση επιταχύνθηκε μετά τις Η.Π.Α. και οι δυτικοί σύμμαχοί της επέβαλαν επιθετικές κυρώσεις στη Ρωσία και πάγωσαν τα περιουσιακά στοιχεία της χώρας μετά την εισβολή της στην Ουκρανία με πολλές χώρες να είναι επιφυλακτικές έναντι των ΗΠΑ. εξοπλίζοντας το δολάριο.

«Το project προσδιορίζει τα BRICS ως μια πιθανή πρόκληση για το καθεστώς του δολαρίου λόγω του σήματος των μεμονωμένων μελών της πρόθεσης να εμπορεύονται περισσότερο σε εθνικά νομίσματα και του αυξανόμενου μεριδίου των BRICS στο παγκόσμιο ΑΕΠ».

Οι BRICS είναι ένα μπλοκ οικονομικής συνεργασίας που αρχικά αποτελούνταν από τη Βραζιλία, τη Ρωσία, την Ινδία, την Κίνα και τη Νότια Αφρική. Από την 1η Ιανουαρίου 2024, το μπλοκ επεκτάθηκε για να συμπεριλάβει τη Σαουδική Αραβία, την Αίγυπτο, τα Ηνωμένα Αραβικά Εμιράτα, το Ιράν και την Αιθιοπία.

Περισσότερες από 40 άλλες χώρες, συμπεριλαμβανομένης της Τουρκίας, μέλους του ΝΑΤΟ, έχουν εκφράσει ενδιαφέρον για ένταξη στις BRICS.

Οι διευρυμένη ομάδα BRICS+ έχει συνολικό πληθυσμό περίπου 3,5 δισεκατομμυρίων ανθρώπων.

Οι οικονομίες των χωρών BRICS αξίζουν πάνω από 28,5 τρισεκατομμύρια δολάρια και αποτελούν περίπου το 28% της παγκόσμιας οικονομίας.

Τα κράτη της ομάδας αντιπροσωπεύουν επίσης περίπου το 42% της παγκόσμιας παραγωγής αργού πετρελαίου.

www.bankingnews.gr

Σχόλια αναγνωστών