Nέο χτύπημα στα ιαπωνικά ομόλογα από τις αποφάσεις της κεντρικής τράπεζας…

Οι τιμές στα κρατικά ομόλογα της Ιαπωνίας μειώθηκαν για δεύτερη συνεχόμενη ημέρα, καθώς οι αγορές αμφισβήτησαν σθεναρά τον ισχυρισμό της κεντρικής τράπεζας ότι δεν σχεδίαζε να αυξήσει τα επιτόκια.

Εύλογα, οι αποδόσεις των τυπικά «νυσταγμένων» ιαπωνικών ομολόγων εκτινάχθηκαν υψηλότερα την Τρίτη 20 Δεκεμβρίου, προκαλώντας χάος στις παγκόσμιες αγορές χρέους.

Υπενθυμίζεται ότι ο διοικητής της Τράπεζας της Ιαπωνίας Ηarukido Kuroda προκάλεσε σοκ στους επενδυτές ενώ διανύει τους τελευταίους μήνες της θητείας του, με μια προσαρμογή που διατηρεί μακροπρόθεσμα ένα «ταβάνι» στο κόστος δανεισμού της χώρας του.

«Αυτό το μέτρο δεν είναι αύξηση επιτοκίων» είπε ο Kuroda, προσθέτοντας:

«Η προσαρμογή (έλεγχος καμπύλης απόδοσης) δεν σηματοδοτεί… στρατηγική εξόδου».

Ωστόσο, την Τετάρτη 21 Δεκεμβρίου, οι αποδόσεις συνέχισαν να κινούνται προς υψηλότερα επίπεδα, με τους 10ετείς τίτλους να φτάνουν το 0,5% - σχετικά χαμηλές σε σύγκριση με τα παγκόσμια πρότυπα, αλλά σε διπλάσια επίπεδα από την αρχή αυτής της εβδομάδας και στο υψηλότερο σημείο από τα μέσα του 2015.

Η πίεση στο χρέος υποδηλώνει ότι οι επενδυτές θα δουν την αρχή του τέλους του εξαετούς πειράματος της Ιαπωνίας, που προϋπέθετε αρνητικά επιτόκια και στόχευση απόδοσης.

«Όλοι γνωρίζουμε ότι αυτό είναι ένα βήμα προς αυτή την κατεύθυνση» δήλωσε ο Mark Dowding, επικεφαλής επενδύσεων στην BlueBay Asset Management, του οποίου το μακροχρόνιο short στοίχημα στα ιαπωνικά ομόλογα αυτή την εβδομάδα «γύρισε» μεγάλες αποδόσεις.

«Το τζίνι έχει βγει από το μπουκάλι και περιφέρεται στις αγορές που πλέον αναμένουν περαιτέρω αλλαγές στην πολιτική».

Υπενθυμίζεται πως την Τρίτη 20 Δεκεμβρίου η κεντρική τράπεζα της Ιαπωνίας δήλωσε ότι θα επιτρέψει στις αποδόσεις των 10ετών ομολόγων στο +/-0,5% από τον στόχο του μηδέν, αντικαθιστώντας το προηγούμενο όριο των 0,25 ποσοστιαίων μονάδων.

Η Ιαπωνία έχει καθηλώσει τις αποδόσεις των μακροπρόθεσμων τίτλων χρέους από το 2016, ενώ το προηγούμενο εύρος είχε τεθεί σε ισχύ από το 2021, σε μια προσπάθεια να θερμάνει τον μακροχρόνια αδρανή πληθωρισμό.

Ο Kuroda, ο οποίος παραιτείται από τη θέση του κυβερνήτη τον Απρίλιο, αρνήθηκε ότι η προσαρμογή αποτελούσε σύσφιξη της νομισματικής πολιτικής, λέγοντας ότι η BoJ είναι αποφασισμένη να χαλαρώσει προκειμένου να επιτύχει τον στόχο πληθωρισμού 2%.

Ωστόσο, αυτό το αφήγημα δεν το «αγόρασαν» οι αγορές, καθώς ο δομικός πληθωρισμός, που αποκλείει τις ασταθείς τιμές στα τρόφιμα, υπερέβη τον στόχο της BoJ για έβδομο συνεχόμενο μήνα, σκαρφαλώνοντας σε υψηλά 40ετίας τον Οκτώβριο, στο 3,6%.

«Η αγορά ομολόγων έχει ήδη αρχίσει να προεξοφλεί καθώς η BoJ κατευθύνεται σταθερά προς το τέλος του προγράμματος νομισματικής χαλάρωσης με την αλλαγή του κυβερνήτη [τον Απρίλιο]», δήλωσε ο Takeshi Yamaguchi, επικεφαλής οικονομολόγος της Ιαπωνίας στη Morgan Stanley.

«Όσο και αν ο Kuroda λέει ότι δεν πρόκειται για αύξηση επιτοκίων και ότι ενισχύονται τα μέτρα χαλάρωσης, τόσο κανείς δεν τον πιστεύει.

Είναι θέμα αξιοπιστίας».

Η κεντρική τράπεζα της Ιαπωνίας προσπάθησε να πείσει πως είναι αφοσιωμένη σε ένα μονοπάτι χαλαρής νομισματικής πολιτικής.

Εκτός από τη διεύρυνση της ζώνης αποδόσεων στα 10ετή, αύξησε επίσης τις μηνιαίες αγορές ομολόγων, από τα 7,3 τρισεκατομμύρια ¥, σε 9 τρισεκατομμύρια ¥ (68 δισεκατομμύρια δολάρια), ενώ πρόσφερε ένα ευρύτερο φάσμα για αγορές ομολόγων.

Ορισμένοι αναλυτές λένε ότι αυτό στέλνει το σωστό μήνυμα.

«Αυτό δεν είναι ένα σημείο καμπής στην πολιτική της BoJ» δήλωσε ο Kazuo Momma, ο πρώην επικεφαλής της νομισματικής πολιτικής στην BoJ, ο οποίος είναι τώρα οικονομολόγος στο Ερευνητικό Ινστιτούτο Mizuho.

«Εάν βελτιωθεί η λειτουργία της αγοράς, αυτό θα είναι ένα εφάπαξ μέτρο».

Ο Momma είπε ότι η απόφαση της BoJ βασίστηκε εν μέρει σε έρευνα στην αγορά ομολόγων που πραγματοποιήθηκε τον Νοέμβριο, η οποία έδειξε ότι οι συνθήκες επιδεινώνονταν και μάλιστα ήταν στα χειρότερα επίπεδα των τελευταίων 15 ετών.

Η κεντρική τράπεζα κατέχει πλέον περισσότερα από τα μισά ομόλογα που είναι σε κυκλοφορία.

Μερικές ημέρες, δεν πραγματοποιούνται καθόλου συναλλαγές - μια έντονη αντίθεση με άλλες μεγάλες αγορές ομολόγων, στις ΗΠΑ και την Ευρώπη, όπου δισεκατομμύρια αλλάζουν χέρια κάθε μέρα.

Οι traders διαμαρτύρονταν εδώ και καιρό για αυτή την παγωμένη ρευστότητα.

Ωστόσο, λένε ότι το χρονοδιάγραμμα της προσπάθειας του Kuroda να θερμάνει τη λειτουργία της αγοράς, σε ένα σημείο όπου ο πληθωρισμός επιταχύνεται και άλλες κεντρικές τράπεζες τραβούν τα επιτόκια σε υψηλότερα επίπεδα, δείχνει μια μεγαλύτερη αλλαγή.

Είναι πιθανό να δοκιμαστεί η ικανότητα της κεντρικής τράπεζας να τηρήσει τα νέα όρια μεταβλητότητας, λένε οι αναλυτές.

«Η BoJ μπορεί να αναγκαστεί να λάβει [περαιτέρω] μέτρα εάν οι παράγοντες της αγοράς, ιδιαίτερα εκτός Ιαπωνίας, δεν πιστέψουν τις παρατηρήσεις του Kuroda και συνεχίσουν να βραχυκυκλώνουν τα ιαπωνικά κρατικά ομόλογα» δήλωσε ο Kiichi Murashima, οικονομολόγος της Citigroup.

«Ένα σημαντικό καθήκον για τον νέο διοικητή είναι να αποκαταστήσει τη μειωμένη αξιοπιστία της BoJ και να ξαναχτίσει την επικοινωνία με τις αγορές», πρόσθεσε.

Ο Momma της Mizuho και ο Yamaguchi της Morgan Stanley λένε ότι η BoJ θα μπορούσε να καταργήσει τους ελέγχους της καμπύλης αποδόσεων (YCC) υπό τον νέο κυβερνήτη το επόμενο έτος, αλλά το εμπόδιο στην αύξηση των επιτοκίων θα είναι υψηλότερο από τότε λόγω των παγκόσμιων οικονομικών πιέσεων.

«Η επόμενη απόφαση πολιτικής που θα λάβει η BoJ θα είναι πιθανότατα σημαντική – όπως η αλλαγή μακροπρόθεσμων ή βραχυπρόθεσμων στόχων πολιτικής ή ο τερματισμός του YCC, αλλά αυτό θα εξαρτηθεί από τον κίνδυνο παγκόσμιας οικονομικής επιβράδυνσης το 2023» δήλωσε ο Naohiko Baba, επικεφαλής οικονομολόγος της Ιαπωνίας στην Goldman Sachs, λέγοντας ότι η κεντρική τράπεζα θα μπορούσε να εγκαταλείψει την πολιτική αρνητικών επιτοκίων.

Η κεντρική τράπεζα της Ιαπωνίας θέτει σε λειτουργία το... τείχος του χρήματος

Πού εντοπίζεται ο μεγαλύτερος και πιο διαρκής αντίκτυπος στην αγορά μετά την έκπληξη της πολιτικής της κεντρικής τράπεζας της Ιαπωνίας (Bank of Japan – BoJ) αυτή την εβδομάδα;

Κατά την άποψή της Deutsche Bank είναι απλό: το ιαπωνικό γεν, που ενισχύεται.

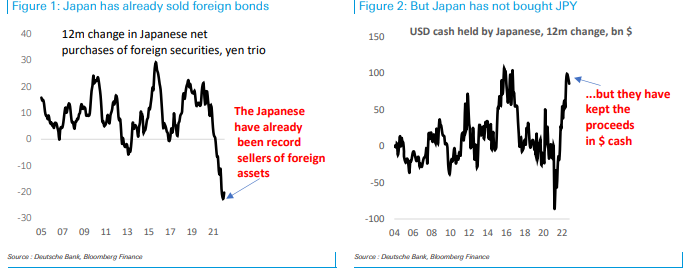

Οι Ιάπωνες επενδυτές ήδη προβαίνουν σε πωλήσεις των παγκόσμιων περιουσιακών τους στοιχείων, ιδίως ομολόγων.

Τα στοιχεία ροών χαρτοφυλακίου Ιαπωνίας δείχνουν ρευστοποιήσεις ρεκόρ στα ξένα ομόλογα τους τελευταίους δώδεκα μήνες.

Ιστορικά, αυτό θα είχε οδηγήσει σε ροές επαναπατρισμού και σε ενίσχυση του γεν.

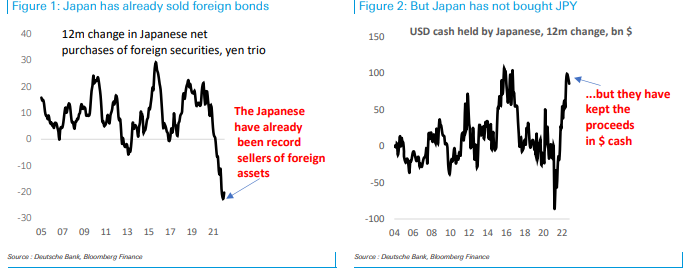

Αλλά αυτό δεν συνέβη καθώς οι Ιάπωνες συσσώρευσαν μετρητά στις υπεράκτιες περιοχές.

Σύμφωνα με τη γερμανική τράπεζα, μόνο σε δολάρια υπήρξε συσσώρευση 100 δισ. υπολοίπων τους τελευταίους δώδεκα μήνες.

Αυτό εξηγεί γιατί το γεν αποδυναμώθηκε δραματικά το 2022: η χαλάρωση της BoJ και οι τεχνητά χαμηλές αποδόσεις στα ιαπωνικά ομόλογα εμπόδισαν τον επαναπατρισμό των Ιαπώνων.

Aλλαγή πολιτικής

Μια αλλαγή πολιτικής της BoJ οδηγεί φυσικά στην ακόλουθη ροή κεφαλαίων:

Οι Ιάπωνες αγοραστές είναι ήδη overweight σε μετρητά (δολάρια) και θα τα χρησιμοποιήσουν για να αγοράσουν γεν και ιαπωνικά ομόλογα, αφού οι αποδόσεις αυξάνονται.

Κατ’ επέκταση, η προσαρμογή της εγχώριας (και ξένης) αγοράς ομολόγων είναι πιθανό να αποδειχθεί αρκετά εύρυθμη.

Περαιτέρω, ο μεγαλύτερος αντίκτυπος αφορά πιθανόν την αγορά συναλλάγματος.

«Υποδεικνύουμε εδώ και καιρό την πολιτική της BoJ ως παράγοντα αδυναμίας του γιεν.

Η μετατόπιση πολιτικής της BoJ (παρά τους ισχυρισμούς του κυβερνήτη Kuroda για το αντίθετο) θα πρέπει να αρχίσει να θέτει σε λειτουργία το ιαπωνικό τείχος του χρήματος.

Υπάρχουν πολλά να κινηθούν» καταλήγει η Deutsche Bank.

www.bankingnews.gr

Εύλογα, οι αποδόσεις των τυπικά «νυσταγμένων» ιαπωνικών ομολόγων εκτινάχθηκαν υψηλότερα την Τρίτη 20 Δεκεμβρίου, προκαλώντας χάος στις παγκόσμιες αγορές χρέους.

Υπενθυμίζεται ότι ο διοικητής της Τράπεζας της Ιαπωνίας Ηarukido Kuroda προκάλεσε σοκ στους επενδυτές ενώ διανύει τους τελευταίους μήνες της θητείας του, με μια προσαρμογή που διατηρεί μακροπρόθεσμα ένα «ταβάνι» στο κόστος δανεισμού της χώρας του.

«Αυτό το μέτρο δεν είναι αύξηση επιτοκίων» είπε ο Kuroda, προσθέτοντας:

«Η προσαρμογή (έλεγχος καμπύλης απόδοσης) δεν σηματοδοτεί… στρατηγική εξόδου».

Ωστόσο, την Τετάρτη 21 Δεκεμβρίου, οι αποδόσεις συνέχισαν να κινούνται προς υψηλότερα επίπεδα, με τους 10ετείς τίτλους να φτάνουν το 0,5% - σχετικά χαμηλές σε σύγκριση με τα παγκόσμια πρότυπα, αλλά σε διπλάσια επίπεδα από την αρχή αυτής της εβδομάδας και στο υψηλότερο σημείο από τα μέσα του 2015.

Η πίεση στο χρέος υποδηλώνει ότι οι επενδυτές θα δουν την αρχή του τέλους του εξαετούς πειράματος της Ιαπωνίας, που προϋπέθετε αρνητικά επιτόκια και στόχευση απόδοσης.

«Όλοι γνωρίζουμε ότι αυτό είναι ένα βήμα προς αυτή την κατεύθυνση» δήλωσε ο Mark Dowding, επικεφαλής επενδύσεων στην BlueBay Asset Management, του οποίου το μακροχρόνιο short στοίχημα στα ιαπωνικά ομόλογα αυτή την εβδομάδα «γύρισε» μεγάλες αποδόσεις.

«Το τζίνι έχει βγει από το μπουκάλι και περιφέρεται στις αγορές που πλέον αναμένουν περαιτέρω αλλαγές στην πολιτική».

Υπενθυμίζεται πως την Τρίτη 20 Δεκεμβρίου η κεντρική τράπεζα της Ιαπωνίας δήλωσε ότι θα επιτρέψει στις αποδόσεις των 10ετών ομολόγων στο +/-0,5% από τον στόχο του μηδέν, αντικαθιστώντας το προηγούμενο όριο των 0,25 ποσοστιαίων μονάδων.

Η Ιαπωνία έχει καθηλώσει τις αποδόσεις των μακροπρόθεσμων τίτλων χρέους από το 2016, ενώ το προηγούμενο εύρος είχε τεθεί σε ισχύ από το 2021, σε μια προσπάθεια να θερμάνει τον μακροχρόνια αδρανή πληθωρισμό.

Ο Kuroda, ο οποίος παραιτείται από τη θέση του κυβερνήτη τον Απρίλιο, αρνήθηκε ότι η προσαρμογή αποτελούσε σύσφιξη της νομισματικής πολιτικής, λέγοντας ότι η BoJ είναι αποφασισμένη να χαλαρώσει προκειμένου να επιτύχει τον στόχο πληθωρισμού 2%.

Ωστόσο, αυτό το αφήγημα δεν το «αγόρασαν» οι αγορές, καθώς ο δομικός πληθωρισμός, που αποκλείει τις ασταθείς τιμές στα τρόφιμα, υπερέβη τον στόχο της BoJ για έβδομο συνεχόμενο μήνα, σκαρφαλώνοντας σε υψηλά 40ετίας τον Οκτώβριο, στο 3,6%.

«Η αγορά ομολόγων έχει ήδη αρχίσει να προεξοφλεί καθώς η BoJ κατευθύνεται σταθερά προς το τέλος του προγράμματος νομισματικής χαλάρωσης με την αλλαγή του κυβερνήτη [τον Απρίλιο]», δήλωσε ο Takeshi Yamaguchi, επικεφαλής οικονομολόγος της Ιαπωνίας στη Morgan Stanley.

«Όσο και αν ο Kuroda λέει ότι δεν πρόκειται για αύξηση επιτοκίων και ότι ενισχύονται τα μέτρα χαλάρωσης, τόσο κανείς δεν τον πιστεύει.

Είναι θέμα αξιοπιστίας».

Η κεντρική τράπεζα της Ιαπωνίας προσπάθησε να πείσει πως είναι αφοσιωμένη σε ένα μονοπάτι χαλαρής νομισματικής πολιτικής.

Εκτός από τη διεύρυνση της ζώνης αποδόσεων στα 10ετή, αύξησε επίσης τις μηνιαίες αγορές ομολόγων, από τα 7,3 τρισεκατομμύρια ¥, σε 9 τρισεκατομμύρια ¥ (68 δισεκατομμύρια δολάρια), ενώ πρόσφερε ένα ευρύτερο φάσμα για αγορές ομολόγων.

Ορισμένοι αναλυτές λένε ότι αυτό στέλνει το σωστό μήνυμα.

«Αυτό δεν είναι ένα σημείο καμπής στην πολιτική της BoJ» δήλωσε ο Kazuo Momma, ο πρώην επικεφαλής της νομισματικής πολιτικής στην BoJ, ο οποίος είναι τώρα οικονομολόγος στο Ερευνητικό Ινστιτούτο Mizuho.

«Εάν βελτιωθεί η λειτουργία της αγοράς, αυτό θα είναι ένα εφάπαξ μέτρο».

Ο Momma είπε ότι η απόφαση της BoJ βασίστηκε εν μέρει σε έρευνα στην αγορά ομολόγων που πραγματοποιήθηκε τον Νοέμβριο, η οποία έδειξε ότι οι συνθήκες επιδεινώνονταν και μάλιστα ήταν στα χειρότερα επίπεδα των τελευταίων 15 ετών.

Η κεντρική τράπεζα κατέχει πλέον περισσότερα από τα μισά ομόλογα που είναι σε κυκλοφορία.

Μερικές ημέρες, δεν πραγματοποιούνται καθόλου συναλλαγές - μια έντονη αντίθεση με άλλες μεγάλες αγορές ομολόγων, στις ΗΠΑ και την Ευρώπη, όπου δισεκατομμύρια αλλάζουν χέρια κάθε μέρα.

Οι traders διαμαρτύρονταν εδώ και καιρό για αυτή την παγωμένη ρευστότητα.

Ωστόσο, λένε ότι το χρονοδιάγραμμα της προσπάθειας του Kuroda να θερμάνει τη λειτουργία της αγοράς, σε ένα σημείο όπου ο πληθωρισμός επιταχύνεται και άλλες κεντρικές τράπεζες τραβούν τα επιτόκια σε υψηλότερα επίπεδα, δείχνει μια μεγαλύτερη αλλαγή.

Είναι πιθανό να δοκιμαστεί η ικανότητα της κεντρικής τράπεζας να τηρήσει τα νέα όρια μεταβλητότητας, λένε οι αναλυτές.

«Η BoJ μπορεί να αναγκαστεί να λάβει [περαιτέρω] μέτρα εάν οι παράγοντες της αγοράς, ιδιαίτερα εκτός Ιαπωνίας, δεν πιστέψουν τις παρατηρήσεις του Kuroda και συνεχίσουν να βραχυκυκλώνουν τα ιαπωνικά κρατικά ομόλογα» δήλωσε ο Kiichi Murashima, οικονομολόγος της Citigroup.

«Ένα σημαντικό καθήκον για τον νέο διοικητή είναι να αποκαταστήσει τη μειωμένη αξιοπιστία της BoJ και να ξαναχτίσει την επικοινωνία με τις αγορές», πρόσθεσε.

Ο Momma της Mizuho και ο Yamaguchi της Morgan Stanley λένε ότι η BoJ θα μπορούσε να καταργήσει τους ελέγχους της καμπύλης αποδόσεων (YCC) υπό τον νέο κυβερνήτη το επόμενο έτος, αλλά το εμπόδιο στην αύξηση των επιτοκίων θα είναι υψηλότερο από τότε λόγω των παγκόσμιων οικονομικών πιέσεων.

«Η επόμενη απόφαση πολιτικής που θα λάβει η BoJ θα είναι πιθανότατα σημαντική – όπως η αλλαγή μακροπρόθεσμων ή βραχυπρόθεσμων στόχων πολιτικής ή ο τερματισμός του YCC, αλλά αυτό θα εξαρτηθεί από τον κίνδυνο παγκόσμιας οικονομικής επιβράδυνσης το 2023» δήλωσε ο Naohiko Baba, επικεφαλής οικονομολόγος της Ιαπωνίας στην Goldman Sachs, λέγοντας ότι η κεντρική τράπεζα θα μπορούσε να εγκαταλείψει την πολιτική αρνητικών επιτοκίων.

Η κεντρική τράπεζα της Ιαπωνίας θέτει σε λειτουργία το... τείχος του χρήματος

Πού εντοπίζεται ο μεγαλύτερος και πιο διαρκής αντίκτυπος στην αγορά μετά την έκπληξη της πολιτικής της κεντρικής τράπεζας της Ιαπωνίας (Bank of Japan – BoJ) αυτή την εβδομάδα;

Κατά την άποψή της Deutsche Bank είναι απλό: το ιαπωνικό γεν, που ενισχύεται.

Οι Ιάπωνες επενδυτές ήδη προβαίνουν σε πωλήσεις των παγκόσμιων περιουσιακών τους στοιχείων, ιδίως ομολόγων.

Τα στοιχεία ροών χαρτοφυλακίου Ιαπωνίας δείχνουν ρευστοποιήσεις ρεκόρ στα ξένα ομόλογα τους τελευταίους δώδεκα μήνες.

Ιστορικά, αυτό θα είχε οδηγήσει σε ροές επαναπατρισμού και σε ενίσχυση του γεν.

Αλλά αυτό δεν συνέβη καθώς οι Ιάπωνες συσσώρευσαν μετρητά στις υπεράκτιες περιοχές.

Σύμφωνα με τη γερμανική τράπεζα, μόνο σε δολάρια υπήρξε συσσώρευση 100 δισ. υπολοίπων τους τελευταίους δώδεκα μήνες.

Αυτό εξηγεί γιατί το γεν αποδυναμώθηκε δραματικά το 2022: η χαλάρωση της BoJ και οι τεχνητά χαμηλές αποδόσεις στα ιαπωνικά ομόλογα εμπόδισαν τον επαναπατρισμό των Ιαπώνων.

Aλλαγή πολιτικής

Μια αλλαγή πολιτικής της BoJ οδηγεί φυσικά στην ακόλουθη ροή κεφαλαίων:

Οι Ιάπωνες αγοραστές είναι ήδη overweight σε μετρητά (δολάρια) και θα τα χρησιμοποιήσουν για να αγοράσουν γεν και ιαπωνικά ομόλογα, αφού οι αποδόσεις αυξάνονται.

Κατ’ επέκταση, η προσαρμογή της εγχώριας (και ξένης) αγοράς ομολόγων είναι πιθανό να αποδειχθεί αρκετά εύρυθμη.

Περαιτέρω, ο μεγαλύτερος αντίκτυπος αφορά πιθανόν την αγορά συναλλάγματος.

«Υποδεικνύουμε εδώ και καιρό την πολιτική της BoJ ως παράγοντα αδυναμίας του γιεν.

Η μετατόπιση πολιτικής της BoJ (παρά τους ισχυρισμούς του κυβερνήτη Kuroda για το αντίθετο) θα πρέπει να αρχίσει να θέτει σε λειτουργία το ιαπωνικό τείχος του χρήματος.

Υπάρχουν πολλά να κινηθούν» καταλήγει η Deutsche Bank.

www.bankingnews.gr

Σχόλια αναγνωστών