σύμβολα :

Εθνική Τράπεζα της Ελλάδος

Οι επιδόσεις της Eθνικής τράπεζας το 2022 ήταν ιδιαίτερα ισχυρές και ξεπέρασαν τις προσδοκίες...

Με κέρδη ολοκλήρωσε το 2022 η Εθνική Τράπεζα, εμφανίζοντας αισθητά βελτιωμένα μεγέθη, που ξεπέρασαν τις προσδοκίες…

Σύμφωνα με όσα ανακοινώνει η τράπεζα, οι επιδόσεις το 2022 ήταν ιδιαίτερα ισχυρές σε όρους κερδοφορίας, ποιότητας ενεργητικού και κεφαλαιακής επάρκειας.

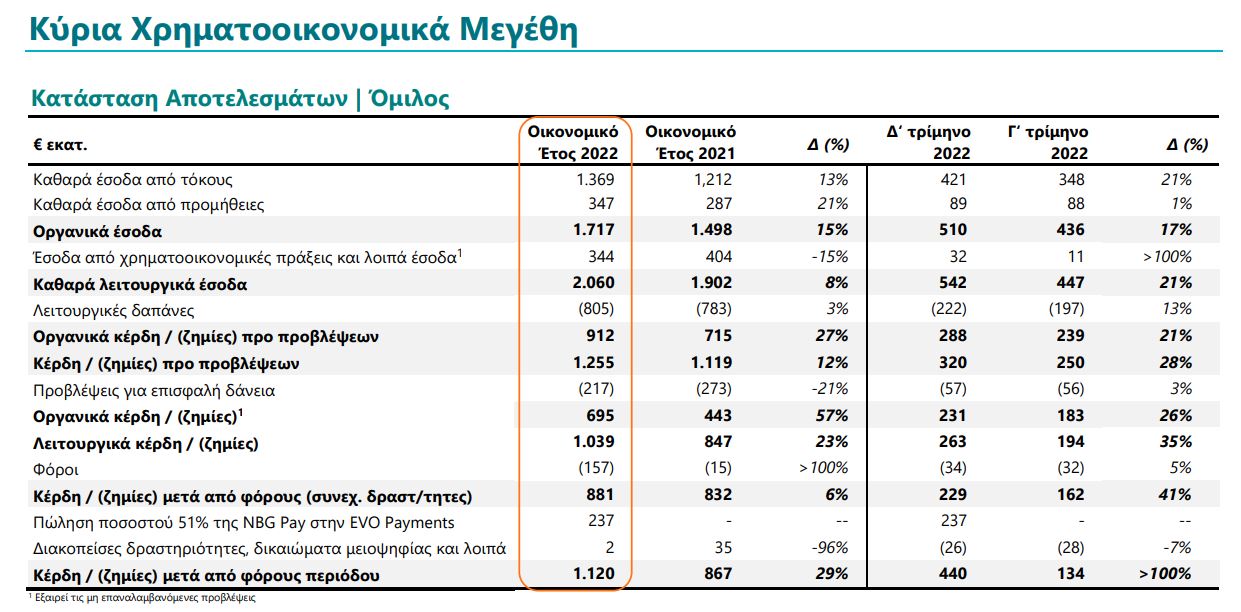

Τα κέρδη ανήλθαν σε 881 εκατ. ευρώ (συνεχιζόμενες δραστηριότητες) ή 1,12 δισ. ευρώ (μετά από φόρους περιόδου), με τα κεφάλαια να ανέρχονται σε 6,45 δισεκ. ευρώ και τα NPEs να υποχωρούν στο 5,2%.

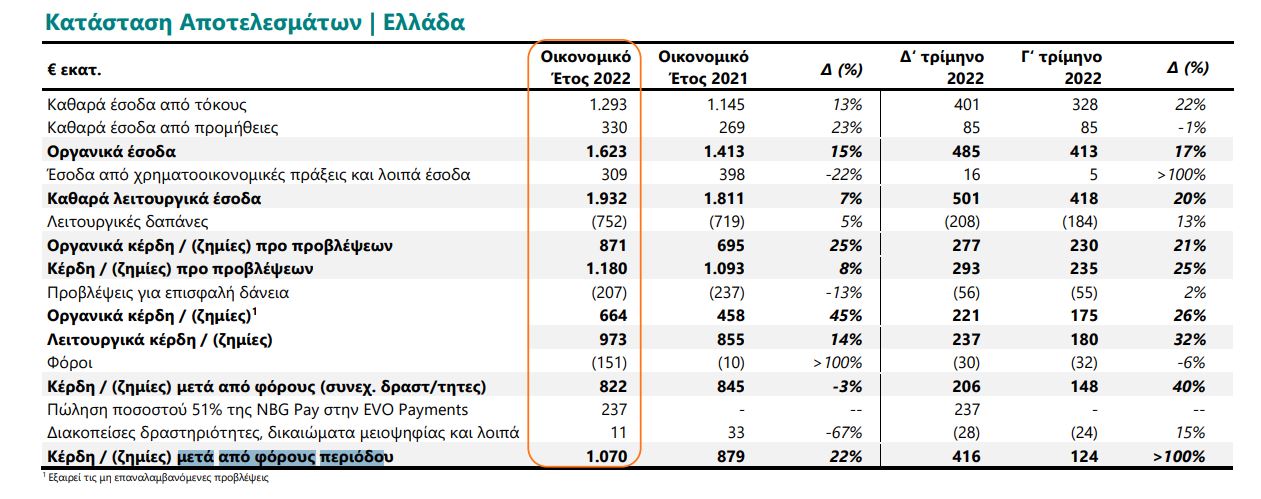

Ειδικότερα, τα καθαρά κέρδη της περιόδου διαμορφώθηκαν σε €1.070 εκατ. το 2022, αντανακλώντας την ισχυρή οργανική κερδοφορία της Τράπεζας, αυξημένη κατά 45% σε ετήσια βάση, σε €664 εκατ.

Βασικοί συντελεστές της επίδοσης αυτής ήταν η ισχυρή ανάκαμψη των καθαρών εσόδων από τόκους, η εντυπωσιακή αύξηση των καθαρών εσόδων από προμήθειες, καθώς και η αποκλιμάκωση του κόστους πιστωτικού κινδύνου στις 70μ.β. καθ’ όλη τη διάρκεια του 2022, παρά τη διατήρηση των οργανικών ροών ΜΕΑ σε αρνητικά επίπεδα.

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €1.293 εκατ. το 2022, αυξημένα κατά 13% ετησίως, αποτυπώνοντας τη θετική επίπτωση από την αύξηση των δανειακών υπολοίπων και του βασικού επιτοκίου της ΕΚΤ κατά το Β’ Εξάμηνο 2022.

Ως αποτέλεσμα, τα καθαρά έσοδα από τόκους εξυπηρετούμενων δανείων ενισχύθηκαν κατά 23% σε ετήσια βάση.

Θετική ήταν και η συνεισφορά των εσόδων από ομόλογα (+€78 εκατ. σε ετήσια βάση), μετά την αναδιάταξη του χαρτοφυλακίου της Τράπεζας προς χρεόγραφα με υψηλότερες αποδόσεις.

Τα υψηλότερα καθαρά επιτοκιακά έσοδα εξυπηρετούμενων δανείων και ομολόγων απορρόφησαν πλήρως τη δραστική μείωση των καθαρών εσόδων από τόκους ΜΕΑ (-€87 εκατ. σε ετήσια βάση), καθώς και τη μικρότερη συνεισφορά του Προγράμματος TLTRO ΙΙΙ.

Το Δ’ τρίμηνο 2022, τα καθαρά έσοδα από τόκους ενισχύθηκαν κατά 22% σε τριμηνιαία βάση σε €401 εκατ., με το καθαρό επιτοκιακό περιθώριο να σημειώνει ισχυρή ανάκαμψη και να διαμορφώνεται σε 256μ.β. από 209μ.β. το Γ’ τρίμηνο 2022.

Τα καθαρά έσοδα από προμήθειες σημείωσαν εντυπωσιακή αύξηση ύψους 23% σε ετήσια βάση σε €330 εκατ. το 2022, αντανακλώντας τις ισχυρές τάσεις στις προμήθειες Λιανικής και Εταιρικής Τραπεζικής, καθώς και την ενίσχυση των προμηθειών από μη τραπεζικές εργασίες.

Τα κέρδη από χρηματοοικονομικές πράξεις και λοιπά έσοδα διαμορφώθηκαν σε €309 εκατ. το 2022, ενσωματώνοντας το όφελος από τις θέσεις παραγώγων της Τράπεζας που χρησιμοποιούνται για σκοπούς αντιστάθμισης κινδύνου.

Οι λειτουργικές δαπάνες αυξήθηκαν κατά 5% σε ετήσια βάση, σε €752 εκατ. το 2022, αποτυπώνοντας τις πληθωριστικές πιέσεις στα γενικά και διοικητικά έξοδα και τις υψηλότερες αποσβέσεις λόγω των στρατηγικών επενδύσεων της Τράπεζας στον τομέα της πληροφορικής, συμπεριλαμβανομένης της εν εξελίξει αντικατάστασης του συστήματος Βασικών Τραπεζικών Εργασιών (Core Banking System). Στο μέλλον, η αυστηρή διαχείριση του κόστους θα μας επιτρέψει να συνεχίσουμε να απορροφούμε τους κραδασμούς που δημιουργεί ο υψηλός πληθωρισμός, διατηρώντας τις λειτουργικές μας δαπάνες περιορισμένες.

Οι προβλέψεις για επισφαλείς απαιτήσεις διαμορφώθηκαν σε €207 εκατ. το 2022, ήτοι 70μ.β. επί του μέσου όρου δανείων μετά από προβλέψεις, σε ευθυγράμμιση με το στόχο που είχαμε θέσει, ενισχύοντας το δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις κατά σχεδόν 11 ποσοστιαίες μονάδες ετησίως σε 88% περίπου.

Το κόστος πιστωτικού κινδύνου παρέμεινε στις 70μ.β. καθ' όλη τη διάρκεια του 2022, σύμφωνα με τον στόχο που είχαμε θέσει για το 2022, παρά τη διατήρηση των οργανικών ροών ΜΕΑ σε αρνητικά επίπεδα, οδηγώντας σε αυξημένα επίπεδα κάλυψης ΜΕΑ από σωρευμένες προβλέψεις

Η σημαντική αύξηση των οργανικών εσόδων (+15% ετησίως), σε συνδυασμό με τη συγκράτηση των δαπανών και των προβλέψεων για επισφαλείς απαιτήσεις, οδήγησε τα οργανικά κέρδη 57% υψηλότερα σε ετήσια βάση, σε €695 εκατ.

Τα κέρδη περιόδου ανήλθαν σε €1.120 εκατ., αυξημένα κατά 29% ετησίως, συμπεριλαμβανομένων των κερδών από χρηματοοικονομικές πράξεις, καθώς και του κέρδους από την πώληση του 51% της NBG Pay.

Ενσωματώνοντας ισχυρές εκταμιεύσεις ύψους €2,7 δισ. το Δ’ τρίμηνο 2022, τα εξυπηρετούμενα δάνεια στην Ελλάδα ανήλθαν σε €27,7 δισ., αυξημένα κατά €1,2 δισ. σε σχέση με το Γ’ Τρίμηνο 2022 και €2,5 δισ. σε ετήσια βάση

Οι εκταμιεύσεις δανείων διαμορφώθηκαν σε €6,7 δισ. το 2022, αντανακλώντας τις εκταμιεύσεις Εταιρικής Τραπεζικής (83% του συνόλου), ενώ η νέα παραγωγή δανείων Λιανικής Τραπεζικής επίσης σημείωσε ισχυρή ανάκαμψη κατά σχεδόν 30% σε ετήσια βάση σε €1,2 δισ.

Η ΕΤΕ υπέγραψε δανειακές συμβάσεις στο πλαίσιο του Ευρωπαϊκού Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF) ύψους €0,3 δισ. περίπου (29% μερίδιο αγοράς), εκ των οποίων περίπου το ένα τρίτο αφορά δάνεια που εμπίπτουν στον πυλώνα της πράσινης μετάβασης

Ο χαμηλός ρυθμός αθετήσεων (defaults) και εκ νέου αθετήσεων (redefaults) συντέλεσε στη διατήρηση των οργανικών ροών σε αρνητικά επίπεδα συνολικού ύψους -€0,3 δισ. το 2022. Λαμβάνοντας υπόψη μη οργανικές ενέργειες και λογιστικές διαγραφές, η μείωση ΜΕΑ διαμορφώθηκε σε -€0,5 δισ. σε ετήσια βάση το 2022

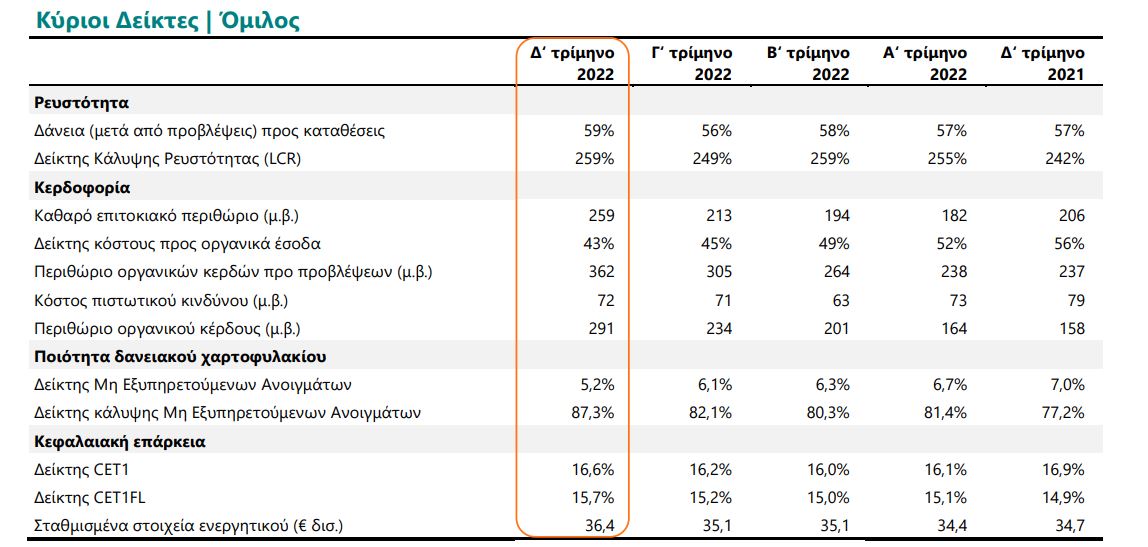

Ο δείκτης ΜΕΑ μειώθηκε κατά περίπου 80μ.β. σε τριμηνιαία βάση και 180μ.β. σε ετήσια βάση και διαμορφώθηκε σε 5,1% στην Ελλάδα (5,2% σε επίπεδο Ομίλου)

Το κόστος πιστωτικού κινδύνου ύψους 70μ.β. το 2022 συντέλεσε στην περαιτέρω αύξηση του δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις σε 88% περίπου στην Ελλάδα (δείκτης κάλυψης των αναμενόμενων πιστωτικών ζημιών «ΑΠΖ» ύψους 58% σε επίπεδο Ομίλου)

Μετά την πλήρη εφαρμογή του ΔΠΧΑ9, ο δείκτης CET1 FL ενισχύθηκε κατά >80μ.β. ετησίως (+50μ.β. σε σχέση με το προηγούμενο τρίμηνο), σε 15,7% το 2022, με το Συνολικό Δείκτη Κεφαλαιακής Επάρκειας να διαμορφώνεται σε 16,8% (+120μ.β. ετησίως)

Η ισχυρή κερδοφορία της Τράπεζας το 2022 (+190μ.β.) αντιστάθμισε πλήρως την αύξηση των σταθμισμένων στοιχείων του Ενεργητικού (-100μ.β.)

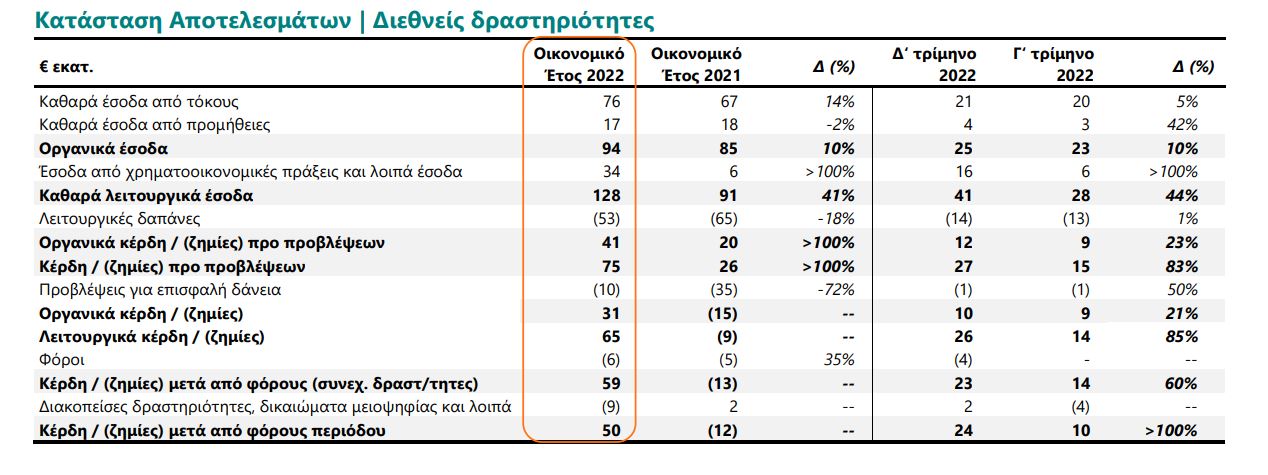

Διεθνείς δραστηριότητες

Στις διεθνείς δραστηριότητες, ο Όμιλος παρουσίασε κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες ύψους €59 εκατ. το 2022 έναντι ζημιών ύψους €13 εκατ. το 2021.

Η επίδοση αυτή αποτυπώνει τη σημαντική ενίσχυση των καθαρών επιτοκιακών εσόδων (+14% ετησίως), τα αυξημένα κέρδη από χρηματοοικονομικές πράξεις (€34 εκατ. έναντι €6 εκατ. το 2021), καθώς και τη δραστική περιστολή τόσο των λειτουργικών δαπανών (-18% ετησίως), όσο και των προβλέψεων για επισφαλείς απαιτήσεις (€10 εκατ. έναντι €35 εκατ. το 2021)

Ποιότητα Δανειακού Χαρτοφυλακίου

Σε επίπεδο έτους, η οργανική μείωση ΜΕΑ στην Ελλάδα ανήλθε σε -€0,3 δισ., με τη συνολική μείωσή τους από το τέλος του 2021 να ανέρχεται σε €0,5 δισ., λαμβάνοντας υπόψη μη οργανικές ενέργειες και λογιστικές διαγραφές.

Παρά τις πληθωριστικές πιέσεις και την αβεβαιότητα, οι οργανικές ροές ΜΕΑ παρέμειναν σε αρνητικά επίπεδα καθ’ όλη τη διάρκεια του 2022, χωρίς ενδείξεις επιδείνωσης από δημιουργία νέων ΜΕΑ ή καθυστερήσεων άνω των 30 ημερών, με τον αριθμό αθετήσεων (defaults) και εκ νέου αθετήσεων (redefaults) να παραμένει περιορισμένος.

Τα ποσοστά αποκατάστασης της τακτικής εξυπηρέτησης δανείων (cure rates) παραμένουν υψηλά στη Λιανική Τραπεζική, και ειδικότερα τα στεγαστικά δάνεια

Ο δείκτης ΜΕΑ στην Ελλάδα μειώθηκε περαιτέρω κατά περίπου 80μ.β. σε τριμηνιαία βάση και 180μ.β. σε ετήσια βάση, σε 5,1% το Δ’ τρίμηνο 2022, με το δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις να ενισχύεται κατά 550μ.β. περίπου σε τριμηνιαία βάση, σε 88,4%, παραμένοντας στα υψηλότερα επίπεδα του κλάδου.

Στις διεθνείς δραστηριότητες, ο δείκτης ΜΕΑ διαμορφώθηκε σε 7,6% το Δ’ τρίμηνο 2022, με τον αντίστοιχο δείκτη κάλυψης από σωρευμένες προβλέψεις να ανέρχεται σε 73,7%.

Κεφαλαιακή Επάρκεια

Με πλήρη εφαρμογή του ΔΠΧΑ9, ο δείκτης CET1 FL αυξήθηκε κατά >80μ.β. σε 15,7% το 2022, με το Συνολικό Δείκτη Κεφαλαιακής Επάρκειας (CAD FL) να ανέρχεται σε 16,8%. Η ισχυρή κερδοφορία ύψους 190μ.β. στο έτος απορρόφησε πλήρως την αύξηση των σταθμισμένων στοιχείων του Ενεργητικού κατά 100μ.β. και τις αποσβέσεις φορολογικών απαιτήσεων (DTC) ύψους 50μ.β.

Ρευστότητα

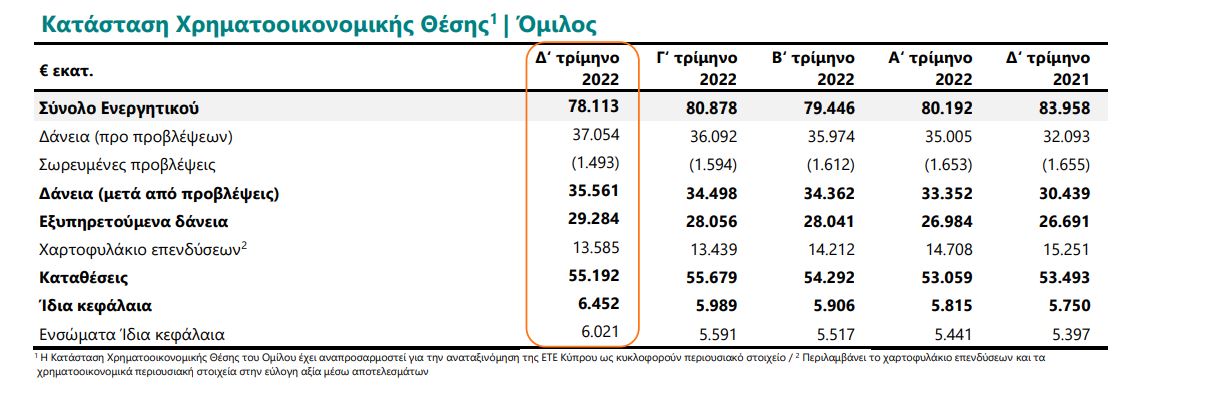

Oι καταθέσεις του Ομίλου διαμορφώθηκαν σε €55,2 δισ. το Δ’ τρίμηνο 2022, ενισχυμένες κατά €1,7 δισ. σε ετήσια βάση, αποτελώντας το 95% περίπου των συνολικών πηγών χρηματοδότησης της Τράπεζας, εξαιρουμένης της μακροπρόθεσμης χρηματοδότησης TLTRO ΙΙΙ.

Στην Ελλάδα, οι καταθέσεις ενισχύθηκαν κατά €1,8 δισ. ετησίως και διαμορφώθηκαν σε €53,4 δισ., αντανακλώντας τις εισροές καταθέσεων όψεως και ταμιευτηρίου, χωρίς ενδείξεις αλλαγής της σύνθεσης των καταθέσεων.

Στις διεθνείς δραστηριότητες, οι καταθέσεις μειώθηκαν κατά €0,1 δισ. σε ετήσια βάση, σε €1,8 δισ.

Ο δείκτης Δανείων προς Καταθέσεις ανήλθε σε 57,7% στην Ελλάδα και σε 58,6% σε επίπεδο Ομίλου το Δ’ τρίμηνο 2022, με τους δείκτες Κάλυψης Ρευστότητας (LCR) και Καθαρής Σταθερής Χρηματοδότησης (NSFR) να διαμορφώνονται σε 259% και 146%, αντίστοιχα, υπερβαίνοντας κατά πολύ το ελάχιστο εποπτικό όριο, παρά τη λήξη €1,5 δισ. του Προγράμματος TLTRO ΙΙΙ τον Δεκέμβριο 2022 και την αποπληρωμή €2,0 δισ. τον Νοέμβριο 2022 και €2,1 δισ. τον Ιανουάριο 2023.

Ως αποτέλεσμα, η χρηματοδότηση από το Ευρωσύστημα μειώθηκε σε €8,1 δισ. το Δ’ τρίμηνο 2022 από €11,6 δισ. το Γ’ τρίμηνο 2022, με το τρέχον υπόλοιπο του Προγράμματος TLTRO ΙΙΙ να διαμορφώνεται σε περίπου €6 δισ. Η πλεονάζουσα ρευστότητα της ΕΤΕ συνιστά συγκριτικό πλεονέκτημα για την Τράπεζα, παρέχοντας στήριξη στα καθαρά έσοδα από τόκους από εδώ και στο εξής.

Μυλωνάς (CEO ΕΤΕ): Η Εθνική απέδειξε τη δυναμική της, καταγράφοντας ισχυρές επιδόσεις σε όλους τους τομείς

«Προτού σχολιάσω τις οικονομικές επιδόσεις της Ελλάδας, καθώς και τα οικονομικά αποτελέσματα και τις προοπτικές Τράπεζας, θα ήθελα να εκφράσω τα θερμά μας συλλυπητήρια στις οικογένειες των θυμάτων του τραγικού σιδηροδρομικού δυστυχήματος στα Τέμπη που συγκλόνισε ολόκληρη τη χώρα.

Ξεκινώντας με τις οικονομικές επιδόσεις της Ελλάδας, η ανάπτυξη της οικονομίας συνεχίστηκε με ταχύ ρυθμό καθ’ όλη τη διάρκεια του 2022, απορροφώντας τους κραδασμούς του υψηλού πληθωρισμού, καθώς στηρίχθηκε στην ισχυρή επίδοση του τουρισμού, στα συνεχιζόμενα μέτρα δημοσιονομικής στήριξης, στις ευνοϊκές συνθήκες στην αγορά εργασίας και στην ανάκαμψη της κερδοφορίας των επιχειρήσεων.

Σε αυτήν τη θετική οικονομική συγκυρία, η Εθνική απέδειξε τη δυναμική της, καταγράφοντας ισχυρές επιδόσεις σε όλους τους τομείς δραστηριοτήτων, αξιοποιώντας το βελτιωμένο μοντέλο λειτουργίας που διαμορφώθηκε κατά την 4-ετή πορεία του επιτυχημένου Προγράμματος Μετασχηματισμού της Τράπεζας.

Όσον αφορά στην κερδοφορία, τα οργανικά κέρδη σε επίπεδο Ομίλου σημείωσαν αύξηση κατά 57% σε ετήσια βάση και ανήλθαν στο νέο υψηλό επίπεδο των €0,7 δισ. το 2022, υπερβαίνοντας το στόχο που είχαμε θέσει για το έτος ύψους ~€0,5 δισ., ενώ τα κέρδη περιόδου διαμορφώθηκαν σε €1,1 δισ., ενισχυμένα κατά 29% σε ετήσια βάση.

Η ισχυρή αυτή εικόνα προήλθε από καλύτερες επιδόσεις σε σχέση με τις εκτιμώμενες σε όλους τους τομείς κερδοφορίας της Τράπεζας. Επιταχύνθηκε η ανάκαμψη των καθαρών εσόδων από τόκους (+13% σε ετήσια βάση), μερικώς λόγω της ισχυρής επέκτασης του χαρτοφυλακίου εξυπηρετούμενων δανείων στην Ελλάδα (+€2,5 δισ. ή +10% σε ετήσια βάση), συντελώντας στην αύξηση των οργανικών εσόδων κατά 15% σε ετήσια βάση.

Οι λειτουργικές δαπάνες παρέμειναν συγκρατημένες παρά τις έντονες πληθωριστικές πιέσεις.

H ρευστότητα, η κεφαλαιακή επάρκεια και τα Μη Εξυπηρετούμενα Ανοίγματα βρίσκονται σε επίπεδα που παρέχουν στην ΕΤΕ συγκριτικό πλεονέκτημα, ιδιαίτερα σε αυτό το ευμετάβλητο χρηματοοικονομικό περιβάλλον.

Η υψηλή ρευστότητα απορρέει από τη μεγάλη και σταθερή βάση καταθέσεων όψεως και ταμιευτηρίου, με τα ταμειακά μας διαθέσιμα να παραμένουν στα ~€7 δισ., ακόμη και μετά την πλήρη αποπληρωμή του προγράμματος TLTRO ΙΙΙ. Όσον αφορά στην κεφαλαιακή επάρκεια, βελτιώσαμε την ήδη ισχυρή κεφαλαιακή μας θέση το 2022, με τον δείκτη CET1 και τον Συνολικό Δείκτη Κεφαλαιακής Επάρκειας, μετά την πλήρη επίπτωση του ΔΠΧΑ9, να ανέρχονται σε 15,7% και 16,8% αντίστοιχα. Αναφορικά με την ποιότητα του δανειακού χαρτοφυλακίου, οι οργανικές ροές Μη Εξυπηρετούμενων Ανοιγμάτων παρέμειναν αρνητικές καθ’ όλη τη διάρκεια του 2022, οδηγώντας τον δείκτη Μη Εξυπηρετούμενων Ανοιγμάτων προ προβλέψεων στο 5,1% στην Ελλάδα, αρκετά χαμηλότερα από τον στόχο του ~6% που είχαμε θέσει για το 2022.

Αναφορικά με τους τομείς του Περιβάλλοντος και της Κοινωνικής Ευθύνης (ESG), προωθούμε την στρατηγική μας για το κλίμα και το περιβάλλον, καθώς και την ευρύτερη κοινωνικά βιώσιμη ανάπτυξη, έχοντας πρωταγωνιστικό ρόλο στην αγορά της χρηματοδότησης της βιώσιμης ενέργειας, αλλά και παρακολουθώντας το αποτύπωμα άνθρακα των πελατών μας, ενώ παράλληλα εφαρμόζουμε περιβαλλοντικά υπεύθυνες πρακτικές.

Με το βλέμμα στραμμένο στο μέλλον, οι ισχυρές βάσεις της ελληνικής οικονομίας αναμένεται να διατηρήσουν θετικό το πρόσημο της ανάπτυξης της χώρας για το 2023, υπεραποδίδοντας σε σχέση με την υπόλοιπη Ευρώπη.

Σε αυτό το ευνοϊκό περιβάλλον και αξιοποιώντας τον ισχυρό ισολογισμό και τη θετική δυναμική της κερδοφορίας μας, φιλοδοξούμε να πετύχουμε Απόδοση Ιδίων Κεφαλαίων άνω του 12% το 2025, ενώ η συστηματική δημιουργία κεφαλαίου προσφέρει επιλογές επιστροφής αξίας στους μετόχους μας. Τα επιτεύγματα αυτά συνάδουν με τον στόχο μας να συνεχίσουμε να παρέχουμε στους πελάτες μας τα κατάλληλα προϊόντα και υπηρεσίες, διατηρώντας την εμπιστοσύνη και την πίστη τους στην Εθνική Τράπεζα, την Τράπεζα Πρώτης Επιλογής.»

www.bankingnews.gr

Σύμφωνα με όσα ανακοινώνει η τράπεζα, οι επιδόσεις το 2022 ήταν ιδιαίτερα ισχυρές σε όρους κερδοφορίας, ποιότητας ενεργητικού και κεφαλαιακής επάρκειας.

Τα κέρδη ανήλθαν σε 881 εκατ. ευρώ (συνεχιζόμενες δραστηριότητες) ή 1,12 δισ. ευρώ (μετά από φόρους περιόδου), με τα κεφάλαια να ανέρχονται σε 6,45 δισεκ. ευρώ και τα NPEs να υποχωρούν στο 5,2%.

Ειδικότερα, τα καθαρά κέρδη της περιόδου διαμορφώθηκαν σε €1.070 εκατ. το 2022, αντανακλώντας την ισχυρή οργανική κερδοφορία της Τράπεζας, αυξημένη κατά 45% σε ετήσια βάση, σε €664 εκατ.

Βασικοί συντελεστές της επίδοσης αυτής ήταν η ισχυρή ανάκαμψη των καθαρών εσόδων από τόκους, η εντυπωσιακή αύξηση των καθαρών εσόδων από προμήθειες, καθώς και η αποκλιμάκωση του κόστους πιστωτικού κινδύνου στις 70μ.β. καθ’ όλη τη διάρκεια του 2022, παρά τη διατήρηση των οργανικών ροών ΜΕΑ σε αρνητικά επίπεδα.

Τα καθαρά έσοδα από τόκους διαμορφώθηκαν σε €1.293 εκατ. το 2022, αυξημένα κατά 13% ετησίως, αποτυπώνοντας τη θετική επίπτωση από την αύξηση των δανειακών υπολοίπων και του βασικού επιτοκίου της ΕΚΤ κατά το Β’ Εξάμηνο 2022.

Ως αποτέλεσμα, τα καθαρά έσοδα από τόκους εξυπηρετούμενων δανείων ενισχύθηκαν κατά 23% σε ετήσια βάση.

Θετική ήταν και η συνεισφορά των εσόδων από ομόλογα (+€78 εκατ. σε ετήσια βάση), μετά την αναδιάταξη του χαρτοφυλακίου της Τράπεζας προς χρεόγραφα με υψηλότερες αποδόσεις.

Τα υψηλότερα καθαρά επιτοκιακά έσοδα εξυπηρετούμενων δανείων και ομολόγων απορρόφησαν πλήρως τη δραστική μείωση των καθαρών εσόδων από τόκους ΜΕΑ (-€87 εκατ. σε ετήσια βάση), καθώς και τη μικρότερη συνεισφορά του Προγράμματος TLTRO ΙΙΙ.

Το Δ’ τρίμηνο 2022, τα καθαρά έσοδα από τόκους ενισχύθηκαν κατά 22% σε τριμηνιαία βάση σε €401 εκατ., με το καθαρό επιτοκιακό περιθώριο να σημειώνει ισχυρή ανάκαμψη και να διαμορφώνεται σε 256μ.β. από 209μ.β. το Γ’ τρίμηνο 2022.

Τα καθαρά έσοδα από προμήθειες σημείωσαν εντυπωσιακή αύξηση ύψους 23% σε ετήσια βάση σε €330 εκατ. το 2022, αντανακλώντας τις ισχυρές τάσεις στις προμήθειες Λιανικής και Εταιρικής Τραπεζικής, καθώς και την ενίσχυση των προμηθειών από μη τραπεζικές εργασίες.

Τα κέρδη από χρηματοοικονομικές πράξεις και λοιπά έσοδα διαμορφώθηκαν σε €309 εκατ. το 2022, ενσωματώνοντας το όφελος από τις θέσεις παραγώγων της Τράπεζας που χρησιμοποιούνται για σκοπούς αντιστάθμισης κινδύνου.

Οι λειτουργικές δαπάνες αυξήθηκαν κατά 5% σε ετήσια βάση, σε €752 εκατ. το 2022, αποτυπώνοντας τις πληθωριστικές πιέσεις στα γενικά και διοικητικά έξοδα και τις υψηλότερες αποσβέσεις λόγω των στρατηγικών επενδύσεων της Τράπεζας στον τομέα της πληροφορικής, συμπεριλαμβανομένης της εν εξελίξει αντικατάστασης του συστήματος Βασικών Τραπεζικών Εργασιών (Core Banking System). Στο μέλλον, η αυστηρή διαχείριση του κόστους θα μας επιτρέψει να συνεχίσουμε να απορροφούμε τους κραδασμούς που δημιουργεί ο υψηλός πληθωρισμός, διατηρώντας τις λειτουργικές μας δαπάνες περιορισμένες.

Οι προβλέψεις για επισφαλείς απαιτήσεις διαμορφώθηκαν σε €207 εκατ. το 2022, ήτοι 70μ.β. επί του μέσου όρου δανείων μετά από προβλέψεις, σε ευθυγράμμιση με το στόχο που είχαμε θέσει, ενισχύοντας το δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις κατά σχεδόν 11 ποσοστιαίες μονάδες ετησίως σε 88% περίπου.

Το κόστος πιστωτικού κινδύνου παρέμεινε στις 70μ.β. καθ' όλη τη διάρκεια του 2022, σύμφωνα με τον στόχο που είχαμε θέσει για το 2022, παρά τη διατήρηση των οργανικών ροών ΜΕΑ σε αρνητικά επίπεδα, οδηγώντας σε αυξημένα επίπεδα κάλυψης ΜΕΑ από σωρευμένες προβλέψεις

Η σημαντική αύξηση των οργανικών εσόδων (+15% ετησίως), σε συνδυασμό με τη συγκράτηση των δαπανών και των προβλέψεων για επισφαλείς απαιτήσεις, οδήγησε τα οργανικά κέρδη 57% υψηλότερα σε ετήσια βάση, σε €695 εκατ.

Τα κέρδη περιόδου ανήλθαν σε €1.120 εκατ., αυξημένα κατά 29% ετησίως, συμπεριλαμβανομένων των κερδών από χρηματοοικονομικές πράξεις, καθώς και του κέρδους από την πώληση του 51% της NBG Pay.

Ενσωματώνοντας ισχυρές εκταμιεύσεις ύψους €2,7 δισ. το Δ’ τρίμηνο 2022, τα εξυπηρετούμενα δάνεια στην Ελλάδα ανήλθαν σε €27,7 δισ., αυξημένα κατά €1,2 δισ. σε σχέση με το Γ’ Τρίμηνο 2022 και €2,5 δισ. σε ετήσια βάση

Οι εκταμιεύσεις δανείων διαμορφώθηκαν σε €6,7 δισ. το 2022, αντανακλώντας τις εκταμιεύσεις Εταιρικής Τραπεζικής (83% του συνόλου), ενώ η νέα παραγωγή δανείων Λιανικής Τραπεζικής επίσης σημείωσε ισχυρή ανάκαμψη κατά σχεδόν 30% σε ετήσια βάση σε €1,2 δισ.

Η ΕΤΕ υπέγραψε δανειακές συμβάσεις στο πλαίσιο του Ευρωπαϊκού Μηχανισμού Ανάκαμψης και Ανθεκτικότητας (RRF) ύψους €0,3 δισ. περίπου (29% μερίδιο αγοράς), εκ των οποίων περίπου το ένα τρίτο αφορά δάνεια που εμπίπτουν στον πυλώνα της πράσινης μετάβασης

Ο χαμηλός ρυθμός αθετήσεων (defaults) και εκ νέου αθετήσεων (redefaults) συντέλεσε στη διατήρηση των οργανικών ροών σε αρνητικά επίπεδα συνολικού ύψους -€0,3 δισ. το 2022. Λαμβάνοντας υπόψη μη οργανικές ενέργειες και λογιστικές διαγραφές, η μείωση ΜΕΑ διαμορφώθηκε σε -€0,5 δισ. σε ετήσια βάση το 2022

Ο δείκτης ΜΕΑ μειώθηκε κατά περίπου 80μ.β. σε τριμηνιαία βάση και 180μ.β. σε ετήσια βάση και διαμορφώθηκε σε 5,1% στην Ελλάδα (5,2% σε επίπεδο Ομίλου)

Το κόστος πιστωτικού κινδύνου ύψους 70μ.β. το 2022 συντέλεσε στην περαιτέρω αύξηση του δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις σε 88% περίπου στην Ελλάδα (δείκτης κάλυψης των αναμενόμενων πιστωτικών ζημιών «ΑΠΖ» ύψους 58% σε επίπεδο Ομίλου)

Μετά την πλήρη εφαρμογή του ΔΠΧΑ9, ο δείκτης CET1 FL ενισχύθηκε κατά >80μ.β. ετησίως (+50μ.β. σε σχέση με το προηγούμενο τρίμηνο), σε 15,7% το 2022, με το Συνολικό Δείκτη Κεφαλαιακής Επάρκειας να διαμορφώνεται σε 16,8% (+120μ.β. ετησίως)

Η ισχυρή κερδοφορία της Τράπεζας το 2022 (+190μ.β.) αντιστάθμισε πλήρως την αύξηση των σταθμισμένων στοιχείων του Ενεργητικού (-100μ.β.)

Διεθνείς δραστηριότητες

Στις διεθνείς δραστηριότητες, ο Όμιλος παρουσίασε κέρδη μετά από φόρους από συνεχιζόμενες δραστηριότητες ύψους €59 εκατ. το 2022 έναντι ζημιών ύψους €13 εκατ. το 2021.

Η επίδοση αυτή αποτυπώνει τη σημαντική ενίσχυση των καθαρών επιτοκιακών εσόδων (+14% ετησίως), τα αυξημένα κέρδη από χρηματοοικονομικές πράξεις (€34 εκατ. έναντι €6 εκατ. το 2021), καθώς και τη δραστική περιστολή τόσο των λειτουργικών δαπανών (-18% ετησίως), όσο και των προβλέψεων για επισφαλείς απαιτήσεις (€10 εκατ. έναντι €35 εκατ. το 2021)

Ποιότητα Δανειακού Χαρτοφυλακίου

Σε επίπεδο έτους, η οργανική μείωση ΜΕΑ στην Ελλάδα ανήλθε σε -€0,3 δισ., με τη συνολική μείωσή τους από το τέλος του 2021 να ανέρχεται σε €0,5 δισ., λαμβάνοντας υπόψη μη οργανικές ενέργειες και λογιστικές διαγραφές.

Παρά τις πληθωριστικές πιέσεις και την αβεβαιότητα, οι οργανικές ροές ΜΕΑ παρέμειναν σε αρνητικά επίπεδα καθ’ όλη τη διάρκεια του 2022, χωρίς ενδείξεις επιδείνωσης από δημιουργία νέων ΜΕΑ ή καθυστερήσεων άνω των 30 ημερών, με τον αριθμό αθετήσεων (defaults) και εκ νέου αθετήσεων (redefaults) να παραμένει περιορισμένος.

Τα ποσοστά αποκατάστασης της τακτικής εξυπηρέτησης δανείων (cure rates) παραμένουν υψηλά στη Λιανική Τραπεζική, και ειδικότερα τα στεγαστικά δάνεια

Ο δείκτης ΜΕΑ στην Ελλάδα μειώθηκε περαιτέρω κατά περίπου 80μ.β. σε τριμηνιαία βάση και 180μ.β. σε ετήσια βάση, σε 5,1% το Δ’ τρίμηνο 2022, με το δείκτη κάλυψης ΜΕΑ από σωρευμένες προβλέψεις να ενισχύεται κατά 550μ.β. περίπου σε τριμηνιαία βάση, σε 88,4%, παραμένοντας στα υψηλότερα επίπεδα του κλάδου.

Στις διεθνείς δραστηριότητες, ο δείκτης ΜΕΑ διαμορφώθηκε σε 7,6% το Δ’ τρίμηνο 2022, με τον αντίστοιχο δείκτη κάλυψης από σωρευμένες προβλέψεις να ανέρχεται σε 73,7%.

Κεφαλαιακή Επάρκεια

Με πλήρη εφαρμογή του ΔΠΧΑ9, ο δείκτης CET1 FL αυξήθηκε κατά >80μ.β. σε 15,7% το 2022, με το Συνολικό Δείκτη Κεφαλαιακής Επάρκειας (CAD FL) να ανέρχεται σε 16,8%. Η ισχυρή κερδοφορία ύψους 190μ.β. στο έτος απορρόφησε πλήρως την αύξηση των σταθμισμένων στοιχείων του Ενεργητικού κατά 100μ.β. και τις αποσβέσεις φορολογικών απαιτήσεων (DTC) ύψους 50μ.β.

Ρευστότητα

Oι καταθέσεις του Ομίλου διαμορφώθηκαν σε €55,2 δισ. το Δ’ τρίμηνο 2022, ενισχυμένες κατά €1,7 δισ. σε ετήσια βάση, αποτελώντας το 95% περίπου των συνολικών πηγών χρηματοδότησης της Τράπεζας, εξαιρουμένης της μακροπρόθεσμης χρηματοδότησης TLTRO ΙΙΙ.

Στην Ελλάδα, οι καταθέσεις ενισχύθηκαν κατά €1,8 δισ. ετησίως και διαμορφώθηκαν σε €53,4 δισ., αντανακλώντας τις εισροές καταθέσεων όψεως και ταμιευτηρίου, χωρίς ενδείξεις αλλαγής της σύνθεσης των καταθέσεων.

Στις διεθνείς δραστηριότητες, οι καταθέσεις μειώθηκαν κατά €0,1 δισ. σε ετήσια βάση, σε €1,8 δισ.

Ο δείκτης Δανείων προς Καταθέσεις ανήλθε σε 57,7% στην Ελλάδα και σε 58,6% σε επίπεδο Ομίλου το Δ’ τρίμηνο 2022, με τους δείκτες Κάλυψης Ρευστότητας (LCR) και Καθαρής Σταθερής Χρηματοδότησης (NSFR) να διαμορφώνονται σε 259% και 146%, αντίστοιχα, υπερβαίνοντας κατά πολύ το ελάχιστο εποπτικό όριο, παρά τη λήξη €1,5 δισ. του Προγράμματος TLTRO ΙΙΙ τον Δεκέμβριο 2022 και την αποπληρωμή €2,0 δισ. τον Νοέμβριο 2022 και €2,1 δισ. τον Ιανουάριο 2023.

Ως αποτέλεσμα, η χρηματοδότηση από το Ευρωσύστημα μειώθηκε σε €8,1 δισ. το Δ’ τρίμηνο 2022 από €11,6 δισ. το Γ’ τρίμηνο 2022, με το τρέχον υπόλοιπο του Προγράμματος TLTRO ΙΙΙ να διαμορφώνεται σε περίπου €6 δισ. Η πλεονάζουσα ρευστότητα της ΕΤΕ συνιστά συγκριτικό πλεονέκτημα για την Τράπεζα, παρέχοντας στήριξη στα καθαρά έσοδα από τόκους από εδώ και στο εξής.

Μυλωνάς (CEO ΕΤΕ): Η Εθνική απέδειξε τη δυναμική της, καταγράφοντας ισχυρές επιδόσεις σε όλους τους τομείς

«Προτού σχολιάσω τις οικονομικές επιδόσεις της Ελλάδας, καθώς και τα οικονομικά αποτελέσματα και τις προοπτικές Τράπεζας, θα ήθελα να εκφράσω τα θερμά μας συλλυπητήρια στις οικογένειες των θυμάτων του τραγικού σιδηροδρομικού δυστυχήματος στα Τέμπη που συγκλόνισε ολόκληρη τη χώρα.

Ξεκινώντας με τις οικονομικές επιδόσεις της Ελλάδας, η ανάπτυξη της οικονομίας συνεχίστηκε με ταχύ ρυθμό καθ’ όλη τη διάρκεια του 2022, απορροφώντας τους κραδασμούς του υψηλού πληθωρισμού, καθώς στηρίχθηκε στην ισχυρή επίδοση του τουρισμού, στα συνεχιζόμενα μέτρα δημοσιονομικής στήριξης, στις ευνοϊκές συνθήκες στην αγορά εργασίας και στην ανάκαμψη της κερδοφορίας των επιχειρήσεων.

Σε αυτήν τη θετική οικονομική συγκυρία, η Εθνική απέδειξε τη δυναμική της, καταγράφοντας ισχυρές επιδόσεις σε όλους τους τομείς δραστηριοτήτων, αξιοποιώντας το βελτιωμένο μοντέλο λειτουργίας που διαμορφώθηκε κατά την 4-ετή πορεία του επιτυχημένου Προγράμματος Μετασχηματισμού της Τράπεζας.

Όσον αφορά στην κερδοφορία, τα οργανικά κέρδη σε επίπεδο Ομίλου σημείωσαν αύξηση κατά 57% σε ετήσια βάση και ανήλθαν στο νέο υψηλό επίπεδο των €0,7 δισ. το 2022, υπερβαίνοντας το στόχο που είχαμε θέσει για το έτος ύψους ~€0,5 δισ., ενώ τα κέρδη περιόδου διαμορφώθηκαν σε €1,1 δισ., ενισχυμένα κατά 29% σε ετήσια βάση.

Η ισχυρή αυτή εικόνα προήλθε από καλύτερες επιδόσεις σε σχέση με τις εκτιμώμενες σε όλους τους τομείς κερδοφορίας της Τράπεζας. Επιταχύνθηκε η ανάκαμψη των καθαρών εσόδων από τόκους (+13% σε ετήσια βάση), μερικώς λόγω της ισχυρής επέκτασης του χαρτοφυλακίου εξυπηρετούμενων δανείων στην Ελλάδα (+€2,5 δισ. ή +10% σε ετήσια βάση), συντελώντας στην αύξηση των οργανικών εσόδων κατά 15% σε ετήσια βάση.

Οι λειτουργικές δαπάνες παρέμειναν συγκρατημένες παρά τις έντονες πληθωριστικές πιέσεις.

H ρευστότητα, η κεφαλαιακή επάρκεια και τα Μη Εξυπηρετούμενα Ανοίγματα βρίσκονται σε επίπεδα που παρέχουν στην ΕΤΕ συγκριτικό πλεονέκτημα, ιδιαίτερα σε αυτό το ευμετάβλητο χρηματοοικονομικό περιβάλλον.

Η υψηλή ρευστότητα απορρέει από τη μεγάλη και σταθερή βάση καταθέσεων όψεως και ταμιευτηρίου, με τα ταμειακά μας διαθέσιμα να παραμένουν στα ~€7 δισ., ακόμη και μετά την πλήρη αποπληρωμή του προγράμματος TLTRO ΙΙΙ. Όσον αφορά στην κεφαλαιακή επάρκεια, βελτιώσαμε την ήδη ισχυρή κεφαλαιακή μας θέση το 2022, με τον δείκτη CET1 και τον Συνολικό Δείκτη Κεφαλαιακής Επάρκειας, μετά την πλήρη επίπτωση του ΔΠΧΑ9, να ανέρχονται σε 15,7% και 16,8% αντίστοιχα. Αναφορικά με την ποιότητα του δανειακού χαρτοφυλακίου, οι οργανικές ροές Μη Εξυπηρετούμενων Ανοιγμάτων παρέμειναν αρνητικές καθ’ όλη τη διάρκεια του 2022, οδηγώντας τον δείκτη Μη Εξυπηρετούμενων Ανοιγμάτων προ προβλέψεων στο 5,1% στην Ελλάδα, αρκετά χαμηλότερα από τον στόχο του ~6% που είχαμε θέσει για το 2022.

Αναφορικά με τους τομείς του Περιβάλλοντος και της Κοινωνικής Ευθύνης (ESG), προωθούμε την στρατηγική μας για το κλίμα και το περιβάλλον, καθώς και την ευρύτερη κοινωνικά βιώσιμη ανάπτυξη, έχοντας πρωταγωνιστικό ρόλο στην αγορά της χρηματοδότησης της βιώσιμης ενέργειας, αλλά και παρακολουθώντας το αποτύπωμα άνθρακα των πελατών μας, ενώ παράλληλα εφαρμόζουμε περιβαλλοντικά υπεύθυνες πρακτικές.

Με το βλέμμα στραμμένο στο μέλλον, οι ισχυρές βάσεις της ελληνικής οικονομίας αναμένεται να διατηρήσουν θετικό το πρόσημο της ανάπτυξης της χώρας για το 2023, υπεραποδίδοντας σε σχέση με την υπόλοιπη Ευρώπη.

Σε αυτό το ευνοϊκό περιβάλλον και αξιοποιώντας τον ισχυρό ισολογισμό και τη θετική δυναμική της κερδοφορίας μας, φιλοδοξούμε να πετύχουμε Απόδοση Ιδίων Κεφαλαίων άνω του 12% το 2025, ενώ η συστηματική δημιουργία κεφαλαίου προσφέρει επιλογές επιστροφής αξίας στους μετόχους μας. Τα επιτεύγματα αυτά συνάδουν με τον στόχο μας να συνεχίσουμε να παρέχουμε στους πελάτες μας τα κατάλληλα προϊόντα και υπηρεσίες, διατηρώντας την εμπιστοσύνη και την πίστη τους στην Εθνική Τράπεζα, την Τράπεζα Πρώτης Επιλογής.»

www.bankingnews.gr

Σχόλια αναγνωστών