Η αμερικανική τραπεζική κρίση αναμένεται να ενισχύσει τον σωρευτικό αντίκτυπο της σύσφιξης της Fed, σύμφωνα με τον Kolanovic

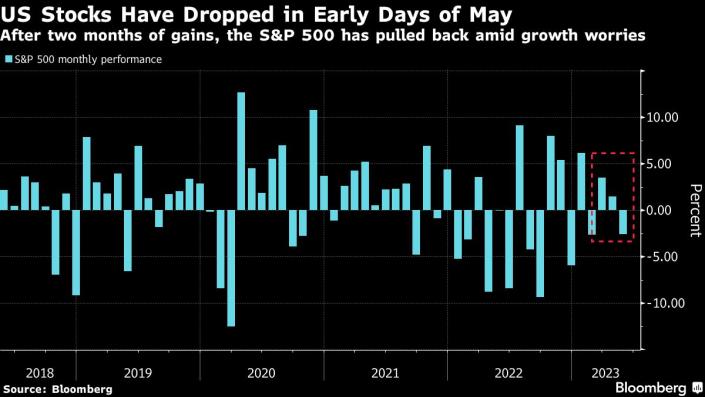

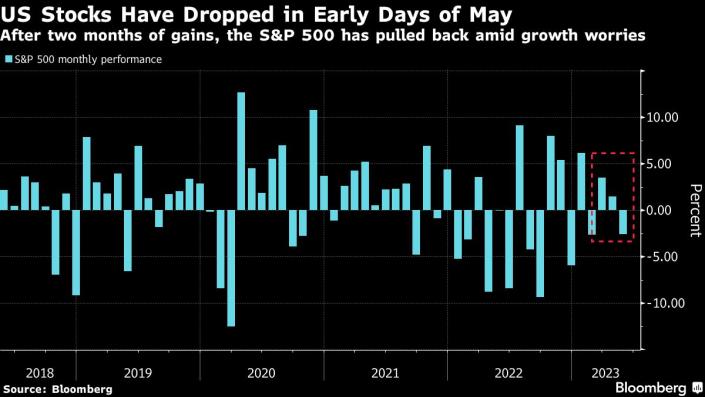

Οι προσδοκίες των επενδυτών στις αμερικανικές μετοχές ότι τα χειρότερα από τις πιέσεις μπορεί να έχουν περάσει θα διαψευστούν, καθώς ο κίνδυνος ύφεσης εξακολουθεί να ελλοχεύει, σύμφωνα με τον Marko Kolanovic της JPMorgan.

Ο στρατηγικός αναλυτής επανέλαβε ότι οι μετοχές πρόκειται να υποχωρήσουν για το υπόλοιπο του έτους, καθώς ο πλήρης αντίκτυπος των αυξήσεων των επιτοκίων φτάνει στην οικονομία και ορισμένοι παράγοντες που στηρίζουν την ανάπτυξη - όπως τα ισχυρά εταιρικά περιθώρια κέρδους - εξασθενούν.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ αύξησε το επιτόκιο αναφοράς της κατά άλλες 25 μονάδες βάσης την περασμένη εβδομάδα στο υψηλότερο επίπεδο από το 2007 - μια κίνηση που θεωρείται από αρκετούς επενδυτές ως η τελευταία αύξηση του τρέχοντος κύκλου νομισματικής σύσφιξης.

Η τιμολόγηση της αγοράς υποδηλώνει ότι οι επενδυτές αναμένουν ότι η κεντρική τράπεζα των ΗΠΑ θα αρχίσει να μειώνει τα επιτόκια πριν από το τέλος του έτους.

"Αυτό που αρνούνται να αναγνωρίσουν οι αγορές μετοχών και ευρύτερα οι αγορές κινδύνου είναι ότι αν οι μειώσεις των επιτοκίων συμβούν φέτος, αυτό θα γίνει είτε λόγω της έναρξης ύφεσης είτε λόγω μιας σημαντικής κρίσης στις χρηματοπιστωτικές αγορές", έγραψε ο Kolanovic.

Κανείς δεν τιμολογεί τα αρνητικά

Ο Kolanovic ήταν ένας από τους μεγαλύτερους αισιόδοξους της Wall Street καθ' όλη τη διάρκεια του μεγαλύτερου μέρους του ξεπουλήματος των μετοχών το 2022, αλλά έκτοτε έχει αντιστρέψει την άποψή του, μειώνοντας την κατανομή των μετοχών στο πρότυπο χαρτοφυλάκιο της τράπεζάς του στα μέσα Δεκεμβρίου, τον Ιανουάριο και τον Μάρτιο λόγω της επιδείνωσης των οικονομικών προοπτικών φέτος.

Η JPMorgan δήλωσε ότι η ιστορικά χαμηλή στροφή σε αμυντικούς θύλακες της αγοράς σε σύγκριση με το τέλος προηγούμενων οικονομικών κύκλων υποδηλώνει ότι ο κίνδυνος ύφεσης απέχει πολύ από το να έχει τιμολογηθεί.

Η αμερικανική τραπεζική κρίση αναμένεται επίσης να ενισχύσει τον σωρευτικό αντίκτυπο της σύσφιξης της Fed, σύμφωνα με τον Kolanovic.

"Ποτέ δεν είχαμε ένα διαρκές ράλι προτού η Fed σταματήσει καν την αύξηση των αυξήσεων, ούτε προτού ξεκινήσει η ύφεση", δήλωσε.

Άλλοι αντίξοοι άνεμοι που αντιμετωπίζουν οι επενδυτές περιλαμβάνουν τη μείωση του χάσματος μεταξύ της αγοράς ομολόγων, της αγοράς μετοχών και της Ομοσπονδιακής Τράπεζας, καθώς και την προθεσμία για την αύξηση του ανώτατου ορίου χρέους των ΗΠΑ.

Εν τω μεταξύ, οι θετικές εκπλήξεις στα κέρδη δεν έχουν αλλάξει την άποψη της τράπεζας για επιβράδυνση της ανάπτυξης, λόγω των σημαντικών μειώσεων των εκτιμήσεων πριν από την έναρξη της σεζόν που μείωσαν σημαντικά τον πήχη.

"Έξω από αυτές τις δύσκολα ερμηνεύσιμες εκπλήξεις σε σχέση με τις bottom up προβλέψεις των αναλυτών, κατά τη γνώμη μας, η μεγάλη εικόνα παραμένει ότι τόσο η αύξηση των εσόδων όσο και των κερδών παραμένει σε πτωτική τροχιά", δήλωσε ο Kolanovic.

www.bankingnews.gr

Ο στρατηγικός αναλυτής επανέλαβε ότι οι μετοχές πρόκειται να υποχωρήσουν για το υπόλοιπο του έτους, καθώς ο πλήρης αντίκτυπος των αυξήσεων των επιτοκίων φτάνει στην οικονομία και ορισμένοι παράγοντες που στηρίζουν την ανάπτυξη - όπως τα ισχυρά εταιρικά περιθώρια κέρδους - εξασθενούν.

Η Ομοσπονδιακή Τράπεζα των ΗΠΑ αύξησε το επιτόκιο αναφοράς της κατά άλλες 25 μονάδες βάσης την περασμένη εβδομάδα στο υψηλότερο επίπεδο από το 2007 - μια κίνηση που θεωρείται από αρκετούς επενδυτές ως η τελευταία αύξηση του τρέχοντος κύκλου νομισματικής σύσφιξης.

Η τιμολόγηση της αγοράς υποδηλώνει ότι οι επενδυτές αναμένουν ότι η κεντρική τράπεζα των ΗΠΑ θα αρχίσει να μειώνει τα επιτόκια πριν από το τέλος του έτους.

"Αυτό που αρνούνται να αναγνωρίσουν οι αγορές μετοχών και ευρύτερα οι αγορές κινδύνου είναι ότι αν οι μειώσεις των επιτοκίων συμβούν φέτος, αυτό θα γίνει είτε λόγω της έναρξης ύφεσης είτε λόγω μιας σημαντικής κρίσης στις χρηματοπιστωτικές αγορές", έγραψε ο Kolanovic.

Κανείς δεν τιμολογεί τα αρνητικά

Ο Kolanovic ήταν ένας από τους μεγαλύτερους αισιόδοξους της Wall Street καθ' όλη τη διάρκεια του μεγαλύτερου μέρους του ξεπουλήματος των μετοχών το 2022, αλλά έκτοτε έχει αντιστρέψει την άποψή του, μειώνοντας την κατανομή των μετοχών στο πρότυπο χαρτοφυλάκιο της τράπεζάς του στα μέσα Δεκεμβρίου, τον Ιανουάριο και τον Μάρτιο λόγω της επιδείνωσης των οικονομικών προοπτικών φέτος.

Η JPMorgan δήλωσε ότι η ιστορικά χαμηλή στροφή σε αμυντικούς θύλακες της αγοράς σε σύγκριση με το τέλος προηγούμενων οικονομικών κύκλων υποδηλώνει ότι ο κίνδυνος ύφεσης απέχει πολύ από το να έχει τιμολογηθεί.

Η αμερικανική τραπεζική κρίση αναμένεται επίσης να ενισχύσει τον σωρευτικό αντίκτυπο της σύσφιξης της Fed, σύμφωνα με τον Kolanovic.

"Ποτέ δεν είχαμε ένα διαρκές ράλι προτού η Fed σταματήσει καν την αύξηση των αυξήσεων, ούτε προτού ξεκινήσει η ύφεση", δήλωσε.

Άλλοι αντίξοοι άνεμοι που αντιμετωπίζουν οι επενδυτές περιλαμβάνουν τη μείωση του χάσματος μεταξύ της αγοράς ομολόγων, της αγοράς μετοχών και της Ομοσπονδιακής Τράπεζας, καθώς και την προθεσμία για την αύξηση του ανώτατου ορίου χρέους των ΗΠΑ.

Εν τω μεταξύ, οι θετικές εκπλήξεις στα κέρδη δεν έχουν αλλάξει την άποψη της τράπεζας για επιβράδυνση της ανάπτυξης, λόγω των σημαντικών μειώσεων των εκτιμήσεων πριν από την έναρξη της σεζόν που μείωσαν σημαντικά τον πήχη.

"Έξω από αυτές τις δύσκολα ερμηνεύσιμες εκπλήξεις σε σχέση με τις bottom up προβλέψεις των αναλυτών, κατά τη γνώμη μας, η μεγάλη εικόνα παραμένει ότι τόσο η αύξηση των εσόδων όσο και των κερδών παραμένει σε πτωτική τροχιά", δήλωσε ο Kolanovic.

www.bankingnews.gr

Σχόλια αναγνωστών