Το ελληνικό οικονομικό μοντέλο έχει αλλάξει βαθιά και οι προοπτικές είναι τώρα πολύ καλύτερες και πολύ πιο βιώσιμες

Overweight για την Ελλάδα παραμένει η HSBC, η οποία υπογραμμίζει τις σημαντικές αλλαγές που έχουν επιτευχθεί στο οικονομικό μοντέλο της χώρας.

Το ελληνικό οικονομικό μοντέλο έχει αλλάξει βαθιά και οι προοπτικές είναι τώρα πολύ καλύτερες και πολύ πιο βιώσιμες, σημειώνουν οι αναλυτές στην έκθεση με ημερομηνία 18 Αυγούστου την οποία παρουσιάζει το bankingnews.gr.

Όπως τονίζουν οι αναλυτές, η ελληνική οικονομία δεν καθοδηγείται πλέον δημοσιονομικά- αντιθέτως, οι κύριοι οδηγοί ανάπτυξης σχετίζονται περισσότερο με τις εξαγωγές και τις επενδύσεις.

Μετά την επιτυχία της Νέας Δημοκρατίας στις πρόσφατες εκλογές, περαιτέρω μεταρρυθμίσεις αναμένεται να στηρίξουν το νέο αναπτυξιακό μοντέλο. Υποστηρίζουμε ότι

ότι η Ελλάδα ξεχωρίζει ως μία από τις πραγματικά επιτυχημένες ιστορίες μεταρρυθμίσεων στον χώρο των οικονομιών της Ευρώπης.

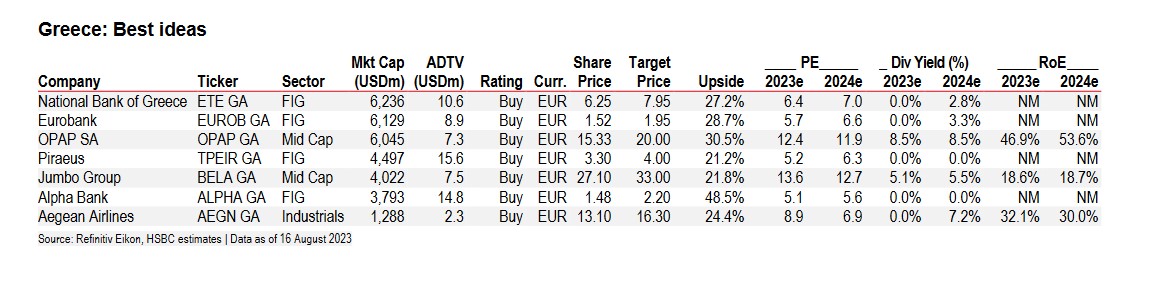

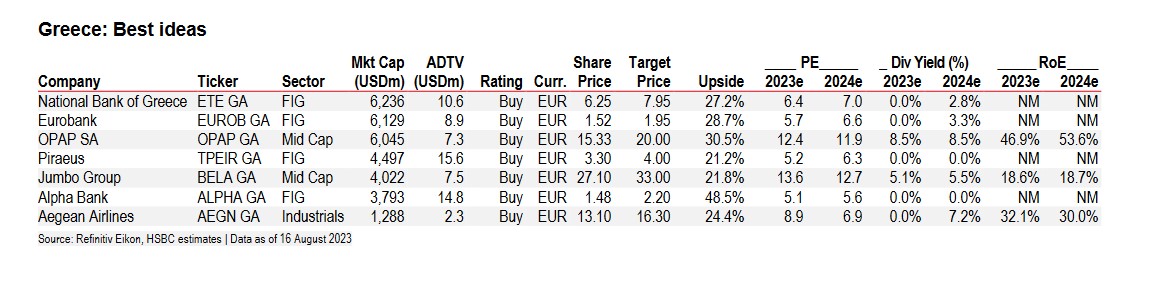

Η HSBC δίνει αξιολογήσεις "Buy" και για τις επτά ελληνικές μετοχές υπό κάλυψη.

Για την Εθνική Τράπεζα, η τιμή στόχος διαμορφώνεται στα 7,95 ευρώ με ανοδικό περιθώριο 27,2%, για την Eurobank στα 1,95 ευρώ με ανοδικό περιθώριο 28,3% , για την Πειραιώς στα 4 ευρώ με ανοδικό περιθώριο +21,2% και για την Alpha Bank 2,2 ευρώ με ανοδικό περιθώριο 48,6%.

Επίσης, συνεχίζει με τον ΟΠΑΠ με τιμή στόχο στα 20 ευρώ με ανοδικό +30,4% , Jumbo στα 33 ευρώ με ανοδικό περιθώριο +21,8% και ολοκληρώνει με την Aegean στα 16,30 με ανοδικό περιθώριο 24,4%.

Προτιμά Alpha Bank και Aegean

Δεδομένων των ισχυρών επιδόσεών, το story των ελληνικών μετοχών δεν είναι τόσο ελκυστικό όσο ήταν στις αρχές του έτους, ωστόσο εξακολουθεί να φαίνεται ελκυστική

σε σύγκριση με πολλές από τις αντίστοιχες μετοχές των αναδυόμενων οικονομιών.

Για τις ελληνικές τράπεζες, η hawkish στάση της ΕΚΤ και τα beta των καταθέσεων συνεπάγονται υψηλότερο μέγιστο NII σε σχέση με το consecus.

Η HSΒC εκφράζει την προτίμησή της στη μετοχή της Αlpha Bank, αλλά δίνει σύσταση buy και για τις τρεις άλλες ελληνικές τράπεζες υπό κάλυψη.

Ο αναλυτής για τις αεροπορικές εταιρείες θεωρεί την Aegean Airlines ως την καλύτερη μετοχή στην ελληνική αναψυχή.

Η βελτίωση της δημοσιονομικής βιωσιμότητας διαδραμάτισε σαφώς ρόλο στις ισχυρές επιδόσεις της χρηματιστηριακής αγοράς φέτος, σημειώνει η HSBC.

Η πιθανότητα η Ελλάδα να ανακτήσει την επενδυτική της βαθμίδα προβάλλεται συχνά στα μέσα μαζικής ενημέρωσης.

Ωστόσο, σύμφωνα με τους αναλυτές, αυτό είναι δύσκολο να προεξοφληθεί πλήρως εκ των προτέρων, δεδομένου ότι υπάρχουν πολλά κεφάλαια που μπορούν να επενδύσουν στην Ελλάδα μόνο όταν αυτό συμβεί, οπότε σε αυτή τη λογική θα μπορούσε να υπάρξει ακόμα περιθώριο για το κόστος των ιδίων κεφαλαίων και το κόστος κεφαλαίου ευρύτερα να μειωθεί περαιτέρω.

Πότε θα έρθει η επενδυτική βαθμίδα

Ένα σημαντικό ανοδικό ρίσκο από την άποψη της αγοράς είναι η πιθανότητα το δημόσιο χρέος της Ελλάδας σύντομα να καταταγεί στην επενδυτική βαθμίδα (IG), γεγονός που θα μπορούσε να συμβάλει σημαντικά στη διεύρυνση της επενδυτικής βάσης της Ελλάδας.

Η Ελλάδα χρειάζεται να ανέβει μόνο μία θέση στην κλίμακα αξιολόγησης της DBRS ("BB high", "σταθερή"), της Fitch ("BB+", "σταθερή") και της S&P ("BB+", "θετική").

Στις 24 Απριλίου η S&P αναβάθμισε τις προοπτικές της αξιολόγησής της σε "θετικές" - που σημαίνει πιθανή αναβάθμιση σε επενδυτική βαθμίδα τους επόμενους 6-12 μήνες

- επικαλούμενη το πρόσφατο ισχυρό ιστορικό εφαρμογής διαρθρωτικών μεταρρυθμίσεων και έχοντας κλείσει το δημοσιονομικό έλλειμμα ταχύτερα από ό,τι ανέμενε, και μέσω βιώσιμων βελτιώσεων.

Με τη ΝΔ εδραιωμένη στην εξουσία, η συνέχιση των πολιτικών που παρατηρήθηκαν τα τελευταία τέσσερα χρόνια θα μπορούσε να σημαίνει ότι η Ελλάδα μπορεί να μην απέχει πολύ από το να ανακτήσει την επενδυτική βαθμίδα για πρώτη φορά από το 2010, σημειώνουν οι αναλυτές.

Μείωση των ελληνικών spreads

Η διεύρυνση των spreads της Ευρωζώνης πέρυσι λόγω των ανησυχιών για το ιταλικό χρέος ήταν δύσκολο να απορροφηθεί από τις ελληνικές μετοχές.

Ωστόσο, τα spreads έχουν συμπιεστεί φέτος, με την απόδοση των ελληνικών δεκαετών ομολόγων να υποχωρεί στην πραγματικότητα κάτω από εκείνη της Ιταλίας.

Αυτό έχει αφαιρέσει ένα σημαντικό αρνητικό παράγοντα.

Σαφώς, εάν η Ελλάδα συνεχίσει να παρουσιάζει ισχυρή ανάπτυξη και αντίστοιχη μείωση του χρέους λόγου, θα μπορούσε να υπάρξει περιθώριο για περαιτέρω μείωση των ελληνικών spreads.

Τα καλύτερα μακροοικονομικά θεμελιώδη μεγέθη θα μπορούσαν να επιτρέψουν στην Ελλάδα να επηρεαστεί λιγότερο από τη μετάδοση που σχετίζεται με τις εξελίξεις αλλού στην περιφέρεια της Ευρωζώνης.

Αυτός είναι ένας σημαντικός τρόπος με τον οποίο η επιτυχία του ελληνικού μεταρρυθμιστικού προγράμματος θα μπορούσε να να έχει σημαντική θετική επίδραση στις αποτιμήσεις των εγχώριων μετοχών.

Λογικές αποτιμήσεις

Παρά τις ισχυρές επιδόσεις φέτος, οι αποτιμήσεις φαίνονται περισσότερο λογικές.

Το ελληνικό PE είναι μόλις 7,8x έναντι 13,2x για την ΕΜ και 12,6x για την Ευρώπη.

Το PE σε σχέση με τις αναδυόμενες βρίσκεται σε μεγάλο discount σε σχέση με την 5ετή και ιδιαίτερα την 15ετή προιστορία.

Αυτό συνέβη κυρίως επειδή η βάση των κερδών ήταν σε κάποιο βαθμό συμπιεσμένη και στις δύο χρονικές περιόδους λόγω της επίμονης αύξησης του ΑΕΠ.

Η HSBC έχει και τις επτά μετοχές που καλύπτουν οι αναλυτές της στην Ελλάδα με σύσταση Buy.

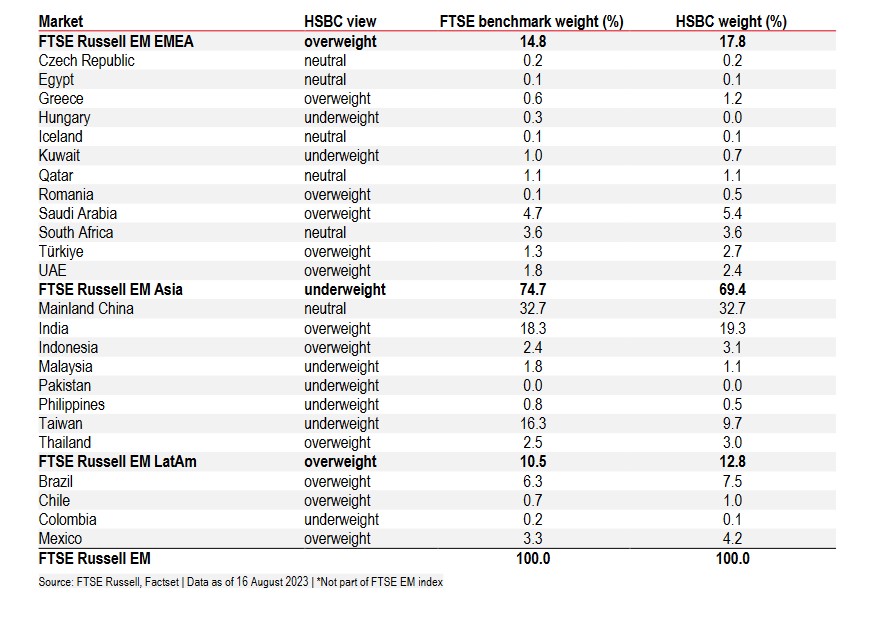

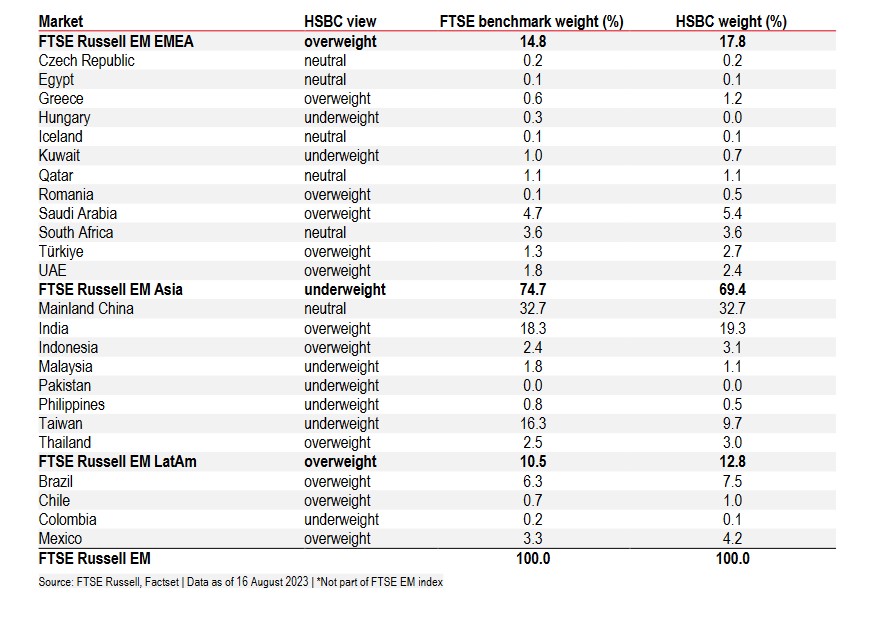

Όσον αφορά τη ρευστότητα, παρά τις ισχυρές επιδόσεις φέτος, οι ελληνικές μετοχές δεν έχουν δει πολύ ισχυρές εισροές.

Παραμένουν ήπια (c10%) υποεπενδεδυμένες σε σχέση με τον δείκτη αναφοράς στο μέσο χαρτοφυλάκιο και δύσκολα μπορούν να χαρακτηριστεί ως αγορά με συνωστισμό.

Η ανάκαμψη του τουρισμού ενισχύει την ανάπτυξη

Μετά τις ισχυρές επιδόσεις του 4ου τριμήνου του 2022, το ελληνικό ΑΕΠ συρρικνώθηκε κατά 0,1% το α' τρίμηνο του 2023.

Παρά τον υψηλό πληθωρισμό, η ιδιωτική ζήτηση παρέμεινε ισχυρή, ενώ οι επενδύσεις μειώθηκαν κατά 1% μετά από οκτώ διαδοχικές τριμηνιαίες αυξήσεις (αλλά εξακολουθούν να είναι σχεδόν 50% υψηλότερες από τις προ πανδημίας επίπεδα).

Οι εξαγωγές αυξήθηκαν κατακόρυφα (+5,7% q-o-q) με κινητήρια δύναμη τα αγαθά (οι εξαγωγές αγαθών αυξήθηκαν κατά 18% σε ετήσια βάση) και τις υπηρεσίες (οι εισπράξεις από τον εξωτερικό τουρισμό αυξήθηκαν κατά 60% σε σχέση με το α' τρίμηνο του 2022, ενώ ο κύκλος εργασιών στον τουρισμό τομέα ήταν 25% υψηλότερος).

Ο τουρισμός αναμένεται να συμβάλει σημαντικά στην ανάπτυξη φέτος, σημειώνει η HSBC.

Οι αφίξεις ξένων τουριστών τον Μάιο 2023 ήταν αυξημένες κατά σχεδόν 15% σε σχέση με τον περασμένο Μάιο και κατά 5% σε σχέση με τα προ της πανδημίας επίπεδα, ενώ οι τουριστικές εισπράξεις αυξήθηκαν περισσότερο από 10% λόγω των υψηλότερων εγχώριων τιμών.

Οι τουριστικές εισπράξεις συνέβαλαν περίπου 10% του ΑΕΠ το 2019 και περίπου 8,5% του ΑΕΠ πέρυσι - αν συνεχίσουν να αυξάνονται με το ρυθμό που παρατηρήθηκε το

Απρίλιο θα μπορούσαν να συμβάλουν σχεδόν στο 10% του ΑΕΠ φέτος, προσθέτοντας πάνω από 1 μονάδα στην αύξηση του ΑΕΠ μόνο μέσω των εισπράξεων από το εξωτερικό.

Η δυναμική της ανάπτυξης εξακολουθεί να είναι θετική, σύμφωνα με τους αναλυτές.

www.bankingnews.gr

Το ελληνικό οικονομικό μοντέλο έχει αλλάξει βαθιά και οι προοπτικές είναι τώρα πολύ καλύτερες και πολύ πιο βιώσιμες, σημειώνουν οι αναλυτές στην έκθεση με ημερομηνία 18 Αυγούστου την οποία παρουσιάζει το bankingnews.gr.

Όπως τονίζουν οι αναλυτές, η ελληνική οικονομία δεν καθοδηγείται πλέον δημοσιονομικά- αντιθέτως, οι κύριοι οδηγοί ανάπτυξης σχετίζονται περισσότερο με τις εξαγωγές και τις επενδύσεις.

Μετά την επιτυχία της Νέας Δημοκρατίας στις πρόσφατες εκλογές, περαιτέρω μεταρρυθμίσεις αναμένεται να στηρίξουν το νέο αναπτυξιακό μοντέλο. Υποστηρίζουμε ότι

ότι η Ελλάδα ξεχωρίζει ως μία από τις πραγματικά επιτυχημένες ιστορίες μεταρρυθμίσεων στον χώρο των οικονομιών της Ευρώπης.

Η HSBC δίνει αξιολογήσεις "Buy" και για τις επτά ελληνικές μετοχές υπό κάλυψη.

Για την Εθνική Τράπεζα, η τιμή στόχος διαμορφώνεται στα 7,95 ευρώ με ανοδικό περιθώριο 27,2%, για την Eurobank στα 1,95 ευρώ με ανοδικό περιθώριο 28,3% , για την Πειραιώς στα 4 ευρώ με ανοδικό περιθώριο +21,2% και για την Alpha Bank 2,2 ευρώ με ανοδικό περιθώριο 48,6%.

Επίσης, συνεχίζει με τον ΟΠΑΠ με τιμή στόχο στα 20 ευρώ με ανοδικό +30,4% , Jumbo στα 33 ευρώ με ανοδικό περιθώριο +21,8% και ολοκληρώνει με την Aegean στα 16,30 με ανοδικό περιθώριο 24,4%.

Προτιμά Alpha Bank και Aegean

Δεδομένων των ισχυρών επιδόσεών, το story των ελληνικών μετοχών δεν είναι τόσο ελκυστικό όσο ήταν στις αρχές του έτους, ωστόσο εξακολουθεί να φαίνεται ελκυστική

σε σύγκριση με πολλές από τις αντίστοιχες μετοχές των αναδυόμενων οικονομιών.

Για τις ελληνικές τράπεζες, η hawkish στάση της ΕΚΤ και τα beta των καταθέσεων συνεπάγονται υψηλότερο μέγιστο NII σε σχέση με το consecus.

Η HSΒC εκφράζει την προτίμησή της στη μετοχή της Αlpha Bank, αλλά δίνει σύσταση buy και για τις τρεις άλλες ελληνικές τράπεζες υπό κάλυψη.

Ο αναλυτής για τις αεροπορικές εταιρείες θεωρεί την Aegean Airlines ως την καλύτερη μετοχή στην ελληνική αναψυχή.

Η βελτίωση της δημοσιονομικής βιωσιμότητας διαδραμάτισε σαφώς ρόλο στις ισχυρές επιδόσεις της χρηματιστηριακής αγοράς φέτος, σημειώνει η HSBC.

Η πιθανότητα η Ελλάδα να ανακτήσει την επενδυτική της βαθμίδα προβάλλεται συχνά στα μέσα μαζικής ενημέρωσης.

Ωστόσο, σύμφωνα με τους αναλυτές, αυτό είναι δύσκολο να προεξοφληθεί πλήρως εκ των προτέρων, δεδομένου ότι υπάρχουν πολλά κεφάλαια που μπορούν να επενδύσουν στην Ελλάδα μόνο όταν αυτό συμβεί, οπότε σε αυτή τη λογική θα μπορούσε να υπάρξει ακόμα περιθώριο για το κόστος των ιδίων κεφαλαίων και το κόστος κεφαλαίου ευρύτερα να μειωθεί περαιτέρω.

Πότε θα έρθει η επενδυτική βαθμίδα

Ένα σημαντικό ανοδικό ρίσκο από την άποψη της αγοράς είναι η πιθανότητα το δημόσιο χρέος της Ελλάδας σύντομα να καταταγεί στην επενδυτική βαθμίδα (IG), γεγονός που θα μπορούσε να συμβάλει σημαντικά στη διεύρυνση της επενδυτικής βάσης της Ελλάδας.

Η Ελλάδα χρειάζεται να ανέβει μόνο μία θέση στην κλίμακα αξιολόγησης της DBRS ("BB high", "σταθερή"), της Fitch ("BB+", "σταθερή") και της S&P ("BB+", "θετική").

Στις 24 Απριλίου η S&P αναβάθμισε τις προοπτικές της αξιολόγησής της σε "θετικές" - που σημαίνει πιθανή αναβάθμιση σε επενδυτική βαθμίδα τους επόμενους 6-12 μήνες

- επικαλούμενη το πρόσφατο ισχυρό ιστορικό εφαρμογής διαρθρωτικών μεταρρυθμίσεων και έχοντας κλείσει το δημοσιονομικό έλλειμμα ταχύτερα από ό,τι ανέμενε, και μέσω βιώσιμων βελτιώσεων.

Με τη ΝΔ εδραιωμένη στην εξουσία, η συνέχιση των πολιτικών που παρατηρήθηκαν τα τελευταία τέσσερα χρόνια θα μπορούσε να σημαίνει ότι η Ελλάδα μπορεί να μην απέχει πολύ από το να ανακτήσει την επενδυτική βαθμίδα για πρώτη φορά από το 2010, σημειώνουν οι αναλυτές.

Μείωση των ελληνικών spreads

Η διεύρυνση των spreads της Ευρωζώνης πέρυσι λόγω των ανησυχιών για το ιταλικό χρέος ήταν δύσκολο να απορροφηθεί από τις ελληνικές μετοχές.

Ωστόσο, τα spreads έχουν συμπιεστεί φέτος, με την απόδοση των ελληνικών δεκαετών ομολόγων να υποχωρεί στην πραγματικότητα κάτω από εκείνη της Ιταλίας.

Αυτό έχει αφαιρέσει ένα σημαντικό αρνητικό παράγοντα.

Σαφώς, εάν η Ελλάδα συνεχίσει να παρουσιάζει ισχυρή ανάπτυξη και αντίστοιχη μείωση του χρέους λόγου, θα μπορούσε να υπάρξει περιθώριο για περαιτέρω μείωση των ελληνικών spreads.

Τα καλύτερα μακροοικονομικά θεμελιώδη μεγέθη θα μπορούσαν να επιτρέψουν στην Ελλάδα να επηρεαστεί λιγότερο από τη μετάδοση που σχετίζεται με τις εξελίξεις αλλού στην περιφέρεια της Ευρωζώνης.

Αυτός είναι ένας σημαντικός τρόπος με τον οποίο η επιτυχία του ελληνικού μεταρρυθμιστικού προγράμματος θα μπορούσε να να έχει σημαντική θετική επίδραση στις αποτιμήσεις των εγχώριων μετοχών.

Λογικές αποτιμήσεις

Παρά τις ισχυρές επιδόσεις φέτος, οι αποτιμήσεις φαίνονται περισσότερο λογικές.

Το ελληνικό PE είναι μόλις 7,8x έναντι 13,2x για την ΕΜ και 12,6x για την Ευρώπη.

Το PE σε σχέση με τις αναδυόμενες βρίσκεται σε μεγάλο discount σε σχέση με την 5ετή και ιδιαίτερα την 15ετή προιστορία.

Αυτό συνέβη κυρίως επειδή η βάση των κερδών ήταν σε κάποιο βαθμό συμπιεσμένη και στις δύο χρονικές περιόδους λόγω της επίμονης αύξησης του ΑΕΠ.

Η HSBC έχει και τις επτά μετοχές που καλύπτουν οι αναλυτές της στην Ελλάδα με σύσταση Buy.

Όσον αφορά τη ρευστότητα, παρά τις ισχυρές επιδόσεις φέτος, οι ελληνικές μετοχές δεν έχουν δει πολύ ισχυρές εισροές.

Παραμένουν ήπια (c10%) υποεπενδεδυμένες σε σχέση με τον δείκτη αναφοράς στο μέσο χαρτοφυλάκιο και δύσκολα μπορούν να χαρακτηριστεί ως αγορά με συνωστισμό.

Η ανάκαμψη του τουρισμού ενισχύει την ανάπτυξη

Μετά τις ισχυρές επιδόσεις του 4ου τριμήνου του 2022, το ελληνικό ΑΕΠ συρρικνώθηκε κατά 0,1% το α' τρίμηνο του 2023.

Παρά τον υψηλό πληθωρισμό, η ιδιωτική ζήτηση παρέμεινε ισχυρή, ενώ οι επενδύσεις μειώθηκαν κατά 1% μετά από οκτώ διαδοχικές τριμηνιαίες αυξήσεις (αλλά εξακολουθούν να είναι σχεδόν 50% υψηλότερες από τις προ πανδημίας επίπεδα).

Οι εξαγωγές αυξήθηκαν κατακόρυφα (+5,7% q-o-q) με κινητήρια δύναμη τα αγαθά (οι εξαγωγές αγαθών αυξήθηκαν κατά 18% σε ετήσια βάση) και τις υπηρεσίες (οι εισπράξεις από τον εξωτερικό τουρισμό αυξήθηκαν κατά 60% σε σχέση με το α' τρίμηνο του 2022, ενώ ο κύκλος εργασιών στον τουρισμό τομέα ήταν 25% υψηλότερος).

Ο τουρισμός αναμένεται να συμβάλει σημαντικά στην ανάπτυξη φέτος, σημειώνει η HSBC.

Οι αφίξεις ξένων τουριστών τον Μάιο 2023 ήταν αυξημένες κατά σχεδόν 15% σε σχέση με τον περασμένο Μάιο και κατά 5% σε σχέση με τα προ της πανδημίας επίπεδα, ενώ οι τουριστικές εισπράξεις αυξήθηκαν περισσότερο από 10% λόγω των υψηλότερων εγχώριων τιμών.

Οι τουριστικές εισπράξεις συνέβαλαν περίπου 10% του ΑΕΠ το 2019 και περίπου 8,5% του ΑΕΠ πέρυσι - αν συνεχίσουν να αυξάνονται με το ρυθμό που παρατηρήθηκε το

Απρίλιο θα μπορούσαν να συμβάλουν σχεδόν στο 10% του ΑΕΠ φέτος, προσθέτοντας πάνω από 1 μονάδα στην αύξηση του ΑΕΠ μόνο μέσω των εισπράξεων από το εξωτερικό.

Η δυναμική της ανάπτυξης εξακολουθεί να είναι θετική, σύμφωνα με τους αναλυτές.

www.bankingnews.gr

Σχόλια αναγνωστών