σύμβολα :

ALPHA BANK Α.Ε.

Ο οίκος επιβεβαιώνει το αφήγημα της Alpha Bank για την πλεονεκτική θέση της Τράπεζας στο νέο περιβάλλον χαμηλότερων επιτοκίων

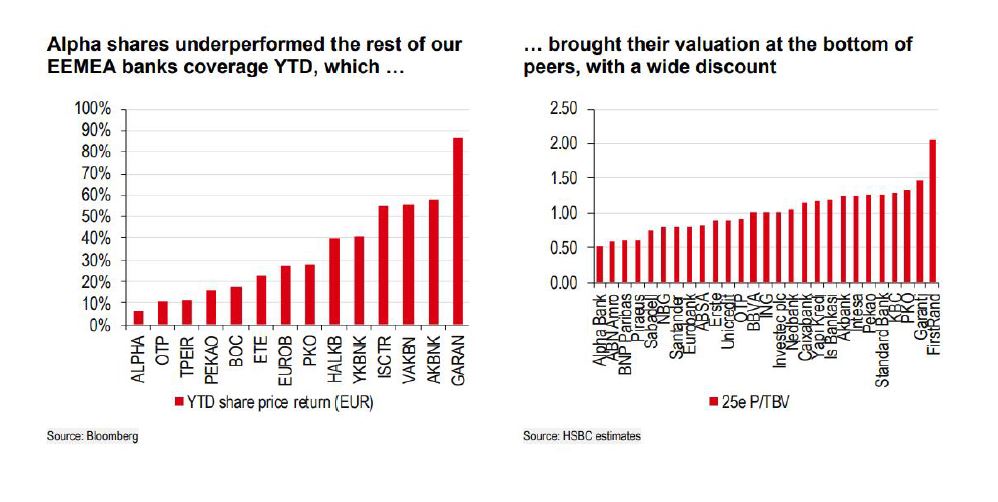

Στα 3 ευρώ από 2,3 ευρώ προηγουμένως αναπροσαρμόζει την τιμή στόχο για την Alpha Bank η βρετανική HSBC, όπερ σημαίνει περιθώριο ανόδου +87% από τις τρέχουσες τιμές (1,68 ευρώ), με τον οίκο να χαρακτηρίζει τον τίτλο ως «την πιο υποτιμημένη μετοχή της ΕΕΜΕΑ» και να τονίζει πως τα θεμελιώδη της Τράπεζας δεν δικαιολογούν την τιμή της.

Ειδική αναφορά κάνει ο οίκος και στο buyback των €30 εκατ., το οποίο αναμένει ότι θα στηρίξει τη μετοχή το επόμενο διάστημα, ενώ καταλήγει ότι τα αποτελέσματα εξαμήνου που θα ανακοινώσει η Τράπεζα στις 2 Αυγούστου αποτελούν τον πιο κοντινό καταλύτη για τη μελλοντική πορεία της μετοχής.

Ο οίκος επισημαίνει ότι η μετοχή της Τράπεζας ήταν «παραμελημένη για μεγάλο χρονικό διάστημα» με τη χαμηλή αποτίμηση να αποδίδεται σε μεταβατικούς παράγοντες, όπως την πώληση του ποσοστού της Πειραιώς από το ΤΧΣ, που στέρησε ρευστότητα από την αγορά.

Προσθέτει, μάλιστα, πως ένας ακόμα παράγοντας που οδήγησε στη χαμηλή τιμή της μετοχής είναι τα προσωρινά πλεονεκτήματα που είχαν το προηγούμενο διάστημα οι υπόλοιπες τράπεζες, οι οποίες επωφελήθηκαν από την ισχυρή τους θέση σε καταθέσεις λιανικής.

Η HSBC, σημειώνει, ωστόσο, ότι στο νέο περιβάλλον χαμηλότερων επιτοκίων η Τράπεζα θα βρεθεί σε πλεονεκτική θέση, επιβεβαιώνοντας το αφήγημα της Διοίκησης της Alpha Bank, θέση την οποία διατύπωσε πρόσφατα και ο CFO του Ομίλου Λάζαρος Παπαγαρυφάλλου.

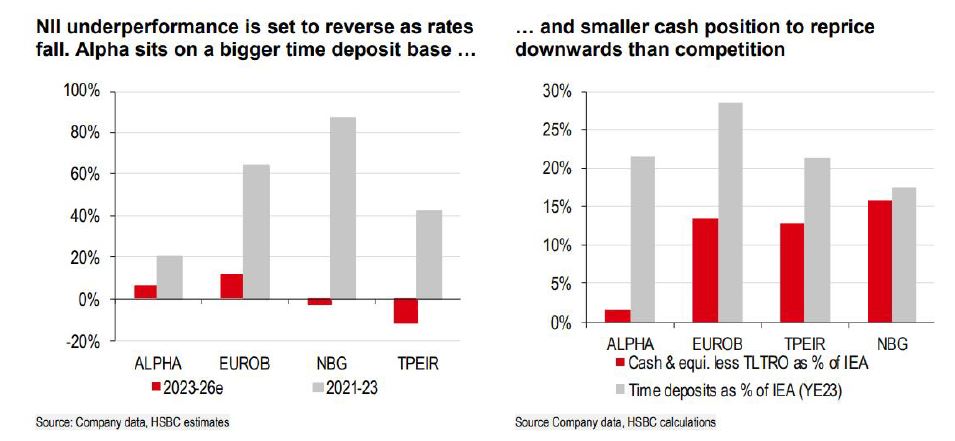

Ειδικότερα, ο οίκος αναμένει το Καθαρό Έσοδο Τόκων (ΝΙΙ) να αυξηθεί κατά 7% τα επόμενα τρία χρόνια, τη στιγμή που «το ΝΙΙ των υπόλοιπων τραπεζών θα παραμείνει στάσιμο ή θα συρρικνωθεί», ενώ σημειώνει ότι το Κόστος Πιστωτικού Κινδύνου θα πέσει ως αποτέλεσμα της ενίσχυσης των κεφαλαίων και της παράλληλης μείωσης των ΜΕΑ.

Η πλεονεκτική θέση της Alpha Bank σε σχέση με τις υπόλοιπες τράπεζες στο νέο περιβάλλον χαμηλότερων επιτοκίων επιβεβαιώνεται, σύμφωνα με την HSBC, και από το γεγονός πως η Alpha Bank έχει χαμηλότερα ρευστά στοιχεία ενεργητικού και υψηλότερες προθεσμιακές καταθέσεις, με αποτέλεσμα η ευαισθησία της στην πτώση των επιτοκίων να είναι κατά 40% χαμηλότερη.

Παράλληλα, ο αναλυτής της HSBC αύξησε τις εκτιμήσεις του για τα επαναλαμβανόμενα κέρδη της Alpha Bank το 2024 και 2025 κατά 16% και 26% αντίστοιχα, ως αποτέλεσμα του χαμηλότερου beta καταθέσεων και της υψηλότερης αύξησης του χαρτοφυλακίου αξιογράφων της Τράπεζας.

Η HSBC καταλήγει ότι η τιμή της μετοχής της Alpha Bank θα έπρεπε να διαπραγματεύεται πιο κοντά στη λογιστική αξία, με τον οίκο να τονίζει πως η Τράπεζα έχει:

1. Δείκτη βιώσιμου ROTE πολύ κοντά στο Κόστος Ιδίων Κεφαλαίων (CoE)

2. «Άφθονα» πλεονάζοντα κεφάλαια

3. περιθώριο να αυξήσει περαιτέρω τη διανομή μερισμάτων τα επόμενα χρόνια, με τον οίκο να παραδέχεται πως υιοθέτησε μία συντηρητική θέση βάζοντας όριο στις διανομές μερισμάτων στο 30% των μελλοντικών κερδών, όταν η Διοίκηση της Τράπεζας έχει δώσει guidance για 50%

www.bankingnews.gr

Ειδική αναφορά κάνει ο οίκος και στο buyback των €30 εκατ., το οποίο αναμένει ότι θα στηρίξει τη μετοχή το επόμενο διάστημα, ενώ καταλήγει ότι τα αποτελέσματα εξαμήνου που θα ανακοινώσει η Τράπεζα στις 2 Αυγούστου αποτελούν τον πιο κοντινό καταλύτη για τη μελλοντική πορεία της μετοχής.

Ο οίκος επισημαίνει ότι η μετοχή της Τράπεζας ήταν «παραμελημένη για μεγάλο χρονικό διάστημα» με τη χαμηλή αποτίμηση να αποδίδεται σε μεταβατικούς παράγοντες, όπως την πώληση του ποσοστού της Πειραιώς από το ΤΧΣ, που στέρησε ρευστότητα από την αγορά.

Προσθέτει, μάλιστα, πως ένας ακόμα παράγοντας που οδήγησε στη χαμηλή τιμή της μετοχής είναι τα προσωρινά πλεονεκτήματα που είχαν το προηγούμενο διάστημα οι υπόλοιπες τράπεζες, οι οποίες επωφελήθηκαν από την ισχυρή τους θέση σε καταθέσεις λιανικής.

Η HSBC, σημειώνει, ωστόσο, ότι στο νέο περιβάλλον χαμηλότερων επιτοκίων η Τράπεζα θα βρεθεί σε πλεονεκτική θέση, επιβεβαιώνοντας το αφήγημα της Διοίκησης της Alpha Bank, θέση την οποία διατύπωσε πρόσφατα και ο CFO του Ομίλου Λάζαρος Παπαγαρυφάλλου.

Ειδικότερα, ο οίκος αναμένει το Καθαρό Έσοδο Τόκων (ΝΙΙ) να αυξηθεί κατά 7% τα επόμενα τρία χρόνια, τη στιγμή που «το ΝΙΙ των υπόλοιπων τραπεζών θα παραμείνει στάσιμο ή θα συρρικνωθεί», ενώ σημειώνει ότι το Κόστος Πιστωτικού Κινδύνου θα πέσει ως αποτέλεσμα της ενίσχυσης των κεφαλαίων και της παράλληλης μείωσης των ΜΕΑ.

Η πλεονεκτική θέση της Alpha Bank σε σχέση με τις υπόλοιπες τράπεζες στο νέο περιβάλλον χαμηλότερων επιτοκίων επιβεβαιώνεται, σύμφωνα με την HSBC, και από το γεγονός πως η Alpha Bank έχει χαμηλότερα ρευστά στοιχεία ενεργητικού και υψηλότερες προθεσμιακές καταθέσεις, με αποτέλεσμα η ευαισθησία της στην πτώση των επιτοκίων να είναι κατά 40% χαμηλότερη.

Παράλληλα, ο αναλυτής της HSBC αύξησε τις εκτιμήσεις του για τα επαναλαμβανόμενα κέρδη της Alpha Bank το 2024 και 2025 κατά 16% και 26% αντίστοιχα, ως αποτέλεσμα του χαμηλότερου beta καταθέσεων και της υψηλότερης αύξησης του χαρτοφυλακίου αξιογράφων της Τράπεζας.

Η HSBC καταλήγει ότι η τιμή της μετοχής της Alpha Bank θα έπρεπε να διαπραγματεύεται πιο κοντά στη λογιστική αξία, με τον οίκο να τονίζει πως η Τράπεζα έχει:

1. Δείκτη βιώσιμου ROTE πολύ κοντά στο Κόστος Ιδίων Κεφαλαίων (CoE)

2. «Άφθονα» πλεονάζοντα κεφάλαια

3. περιθώριο να αυξήσει περαιτέρω τη διανομή μερισμάτων τα επόμενα χρόνια, με τον οίκο να παραδέχεται πως υιοθέτησε μία συντηρητική θέση βάζοντας όριο στις διανομές μερισμάτων στο 30% των μελλοντικών κερδών, όταν η Διοίκηση της Τράπεζας έχει δώσει guidance για 50%

www.bankingnews.gr

Σχόλια αναγνωστών