Οποιαδήποτε άλλη αναβάθμιση μπορεί να επιτρέψει φθηνότερη χρηματοδότηση για τις ελληνικές τράπεζες

Στις 8 Σεπτεμβρίου ο οίκος DBRS Morningstar αναβάθμισε τη μακροπρόθεσμη αξιολόγηση της Ελλάδας στην επενδυτική βαθμίδα BBB, ανοίγοντας το δρόμο για περισσότερες αναβαθμίσεις στο μέλλον.

Και σύμφωνα με την Goldman Sachs, οι αξιολογήσεις της DBRS είναι μεταξύ των τεσσάρων μεγάλων οίκων αξιολόγησης (συμπεριλαμβανομένων των S&P, Fitch, Moody's) τους οποίους χρησιμοποιεί η ΕΚΤ για να καθορίσει τις απαιτήσεις όταν χρησιμοποιούνται κρατικά ομόλογα ως εξασφάλιση.

Σημειώνει ωστόσο ότι η μεθοδολογία πολλών δεικτών ομολόγων απαιτεί τουλάχιστον μία αξιολόγηση IG επίσης από τους S&P, Fitch ή Moody's.

Προσεχείς αξιολογήσεις:

- 15 Σεπτεμβρίου 2023 - Moody's. Η τρέχουσα βαθμολογία είναι Ba3 (3 βαθμίδες κάτω από το IG).

- 20 Οκτωβρίου 2023 - S&P. Η τρέχουσα βαθμολογία είναι BB+ (1 βαθμίδα κάτω από το IG).

- 1 Δεκεμβρίου 2023 - Fitch. Η τρέχουσα βαθμολογία είναι BB+ (1 βαθμίδα κάτω από το IG)

Επιπτώσεις για τις ελληνικές τράπεζες:

Η Goldman Sachs αναμένει την επόμενη αξιολόγηση από την S&P και τη Fitch (και οι δύο είναι προς το παρόν 1 βαθμίδα κάτω από το IG) να είναι σημαντικοί καταλύτες.

Τυχόν αναβαθμίσεις ενδέχεται να πυροδοτήσουν την ένταξη της Ελλάδας σε ένα ευρύτερο φάσμα δεικτών ομολόγων.

Άλλωστε, η μείωση του ελληνικού spread τα τελευταία 3 χρόνια, αντανακλά τη βελτιωμένη τροχιά του δημόσιου χρέους και την εμπιστοσύνη της αγοράς στην Ελλάδα που ανακτά το καθεστώς IG.

Από το τελευταίο κλείσιμο, τα 10ετή ελληνικά ομόλογα διαπραγματεύονταν με απόδοση περίπου 4% υποδηλώνοντας ήδη χαμηλότερη απόδοση σε σύγκριση με τα ιταλικά 10ετή στο 4,3%.

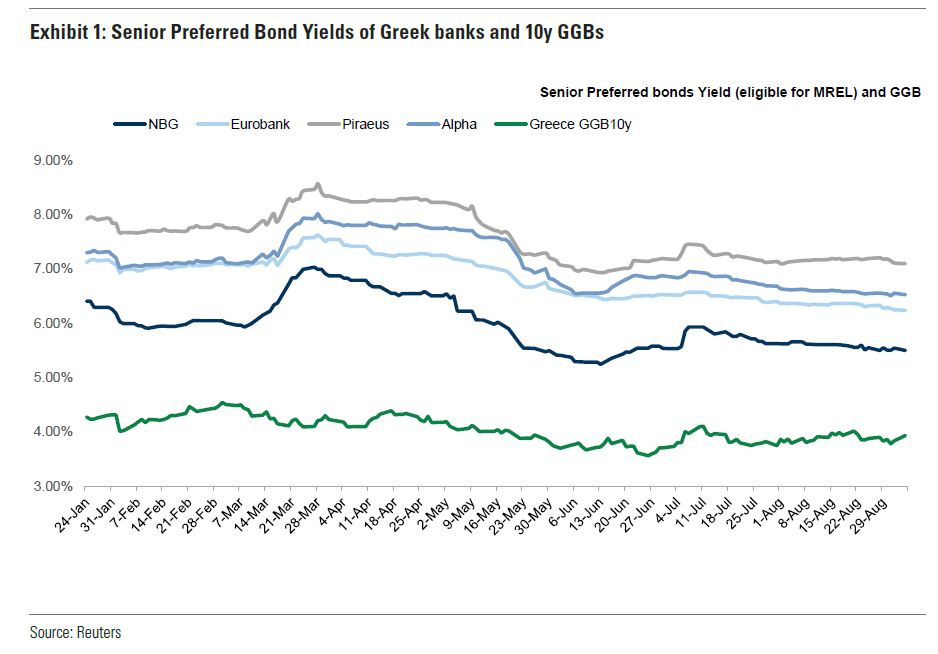

Ωστόσο, η Goldman Sachs σημειώνει ότι η συμπίεση των περιθωρίων απόδοσης εταιρικών ομολόγων των ελληνικών τραπεζών υστερεί σε σχέση με τα κρατικά ομόλογα τα τελευταία χρόνια (κυρίως λόγω της χαμηλότερης ρευστότητας).

Η ανακοινωθείσα αναβάθμιση του καθεστώτος πιστοληπτικής ικανότητας από την DBRS μαζί με οποιαδήποτε άλλη αναβάθμιση μπορεί να επιτρέψει φθηνότερη χρηματοδότηση για τις ελληνικές τράπεζες, κάτι που είναι ιδιαίτερα σημαντικό για τα νέα σχέδια έκδοσης MREL, σύμφωνα με την Goldman Sachs.

www.bankingnews.gr

Και σύμφωνα με την Goldman Sachs, οι αξιολογήσεις της DBRS είναι μεταξύ των τεσσάρων μεγάλων οίκων αξιολόγησης (συμπεριλαμβανομένων των S&P, Fitch, Moody's) τους οποίους χρησιμοποιεί η ΕΚΤ για να καθορίσει τις απαιτήσεις όταν χρησιμοποιούνται κρατικά ομόλογα ως εξασφάλιση.

Σημειώνει ωστόσο ότι η μεθοδολογία πολλών δεικτών ομολόγων απαιτεί τουλάχιστον μία αξιολόγηση IG επίσης από τους S&P, Fitch ή Moody's.

Προσεχείς αξιολογήσεις:

- 15 Σεπτεμβρίου 2023 - Moody's. Η τρέχουσα βαθμολογία είναι Ba3 (3 βαθμίδες κάτω από το IG).

- 20 Οκτωβρίου 2023 - S&P. Η τρέχουσα βαθμολογία είναι BB+ (1 βαθμίδα κάτω από το IG).

- 1 Δεκεμβρίου 2023 - Fitch. Η τρέχουσα βαθμολογία είναι BB+ (1 βαθμίδα κάτω από το IG)

Επιπτώσεις για τις ελληνικές τράπεζες:

Η Goldman Sachs αναμένει την επόμενη αξιολόγηση από την S&P και τη Fitch (και οι δύο είναι προς το παρόν 1 βαθμίδα κάτω από το IG) να είναι σημαντικοί καταλύτες.

Τυχόν αναβαθμίσεις ενδέχεται να πυροδοτήσουν την ένταξη της Ελλάδας σε ένα ευρύτερο φάσμα δεικτών ομολόγων.

Άλλωστε, η μείωση του ελληνικού spread τα τελευταία 3 χρόνια, αντανακλά τη βελτιωμένη τροχιά του δημόσιου χρέους και την εμπιστοσύνη της αγοράς στην Ελλάδα που ανακτά το καθεστώς IG.

Από το τελευταίο κλείσιμο, τα 10ετή ελληνικά ομόλογα διαπραγματεύονταν με απόδοση περίπου 4% υποδηλώνοντας ήδη χαμηλότερη απόδοση σε σύγκριση με τα ιταλικά 10ετή στο 4,3%.

Ωστόσο, η Goldman Sachs σημειώνει ότι η συμπίεση των περιθωρίων απόδοσης εταιρικών ομολόγων των ελληνικών τραπεζών υστερεί σε σχέση με τα κρατικά ομόλογα τα τελευταία χρόνια (κυρίως λόγω της χαμηλότερης ρευστότητας).

Η ανακοινωθείσα αναβάθμιση του καθεστώτος πιστοληπτικής ικανότητας από την DBRS μαζί με οποιαδήποτε άλλη αναβάθμιση μπορεί να επιτρέψει φθηνότερη χρηματοδότηση για τις ελληνικές τράπεζες, κάτι που είναι ιδιαίτερα σημαντικό για τα νέα σχέδια έκδοσης MREL, σύμφωνα με την Goldman Sachs.

www.bankingnews.gr

Σχόλια αναγνωστών