Τα δάνεια CRE καταλαμβάνουν μεγάλο μέρος του συνόλου του χαρτοφυλακίου του τραπεζικού τομέα των ΗΠΑ

Τα θέματα εμπορικών ακινήτων (CRE) έχουν λάβει μεγαλύτερη προσοχή φέτος, προκαλώντας σημαντικούς πονοκεφάλους στον τραπεζικό τομέα και εγείροντας ερωτήματα σχετικά με τη σοβαρότητα της κατάστασης.

Τα αυξανόμενα ποσοστά κενών θέσεων, η σύντομη διάρκεια των δανείων και τα δάνεια που χορηγήθηκαν σε περιόδους χαμηλού επιτοκίου συνέβαλαν στην κλιμάκωση της τρέχουσας δυσπραγίας.

Σε αυτό το πλαίσιο, η GnS Economics προσπάθησε να διερευνήσει το πρόβλημα μέσα από το πρίσμα των τραπεζικών ισολογισμών για να προσδιορίσει ποιες υποφέρουν πραγματικά από αυτό το ζήτημα.

Τα πρώτα ευρήματα

Αρχικά, τα δάνεια CRE καταλαμβάνουν μεγάλο μέρος του συνόλου του χαρτοφυλακίου του τραπεζικού τομέα των ΗΠΑ (Σύνολο ενεργητικού), που ανέρχεται στο σημαντικό ποσοστό του 10%.

Τα δάνεια CRE θεωρούνται επίσης ως ο πιο διαδεδομένος τύπος δανείου μεταξύ των τραπεζών, κάτι που επιβεβαιώνεται από το γεγονός ότι η πλειοψηφία των τραπεζών (99%) έχει θετικά δάνεια CRE.

Βασικά, σχεδόν κάθε τράπεζα στις ΗΠΑ κρατά κάποιο είδος δανείου CRE στους ισολογισμούς της.

Επομένως, δεν αποτελεί έκπληξη το γεγονός ότι πρόκειται για έναν τομέα που χρήζει στενής παρατήρησης, ειδικά επειδή οι κίνδυνοι που ενέχει η έκθεση σε CRE κατανέμονται αρκετά άνισα μεταξύ μεγάλων και μικρών τραπεζών.

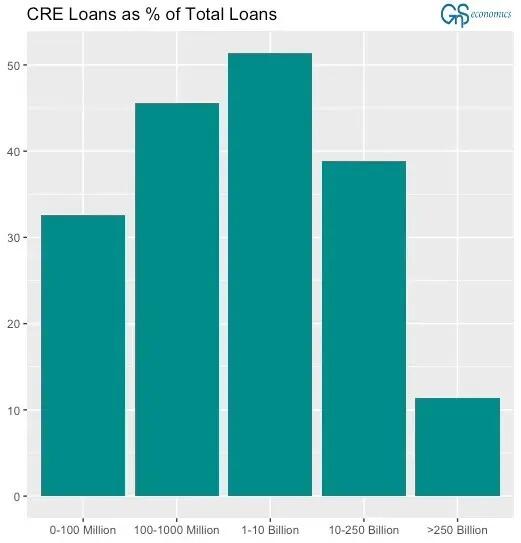

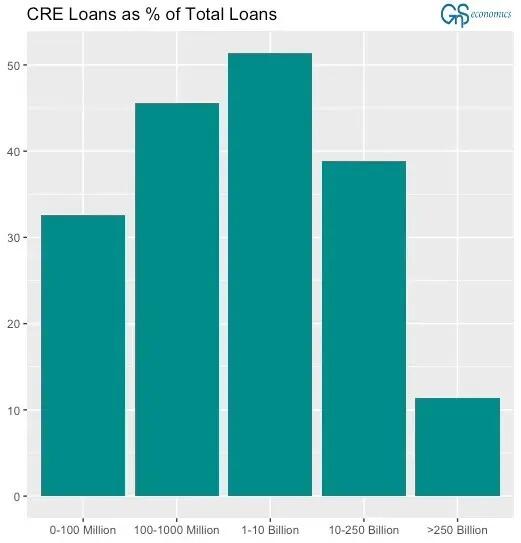

Το Σχήμα 1 απεικονίζει τη μέση συγκέντρωση CRE για τις τράπεζες με βάση το μέγεθός τους, ως ποσοστό των δανείων.

Οι κοινοτικές τράπεζες, οι οποίες αναφέρονται σε τράπεζες μικρού και μεσαίου μεγέθους, αναδεικνύονται ως κύρια πηγή ανησυχίας λόγω της σημαντικά υψηλότερης έκθεσής τους σε σύγκριση με τους μεγαλύτερους ανταγωνιστές τους.

Αυτό φαίνεται ξεκάθαρα στο σχήμα, όπου, κατά μέσο όρο, αυτές οι τράπεζες διαθέτουν το 45% των δανείων τους στο CRE, ενώ οι μεγαλύτερες τράπεζες διατηρούν μια πιο προσεκτική συγκέντρωση γύρω στο 12%.

Αυτή η διαφορά δεν είναι απροσδόκητη, καθώς οι κοινοτικές τράπεζες τείνουν να αναλαμβάνουν περισσότερους κινδύνους λόγω των χαμηλότερων κεφαλαιακών απαιτήσεών τους.

Αυτό φαινομενικά υπογραμμίζει τις αυξανόμενες ανησυχίες γύρω από τις κοινοτικές τράπεζες και τα χαρτοφυλάκια CRE τους.

Τα πραγματικά ζητήματα

Ωστόσο, η υψηλή συγκέντρωση CRE από μόνη της δεν συνεπάγεται εγγενώς προβλήματα, αναφέρει η GnS Economics.

Το πραγματικό ζήτημα προκύπτει από τον συνδυασμό υψηλών συγκεντρώσεων, ανεπαρκών αποθεματικών και ζητημάτων παραβατικότητας.

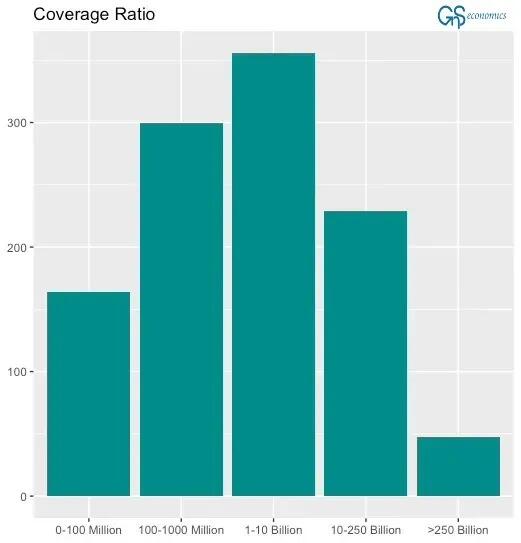

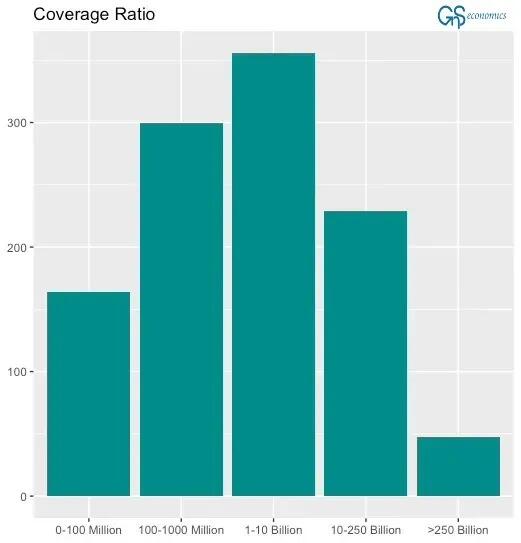

Ως εκ τούτου, είναι σημαντικό να αναλυθεί ο δείκτης κάλυψης, ο οποίος συγκρίνει το CRE με τα αποθεματικά για ζημίες (Πρόβλεψη για ζημίες δανείων) συν το ίδιο κεφάλαιο.

Αυτός ο δείκτης μετρά αποτελεσματικά τη «μόχλευση» στο χαρτοφυλάκιο CRE.

Όσο μεγαλύτερος είναι ο αριθμός, τόσο μεγαλύτερος είναι ο πιθανός μελλοντικός κίνδυνος.

Οι μεσαίες τράπεζες κυμαίνονται σε ποσοστό κάλυψης 300%, ενώ οι μεγαλύτερες τράπεζες διατηρούν ένα μέτριο 50%.

Αυτή η διαφορά φαίνεται να ενισχύει το επιχείρημα ότι οι κοινοτικές τράπεζες είναι το πρωταρχικό ζήτημα.

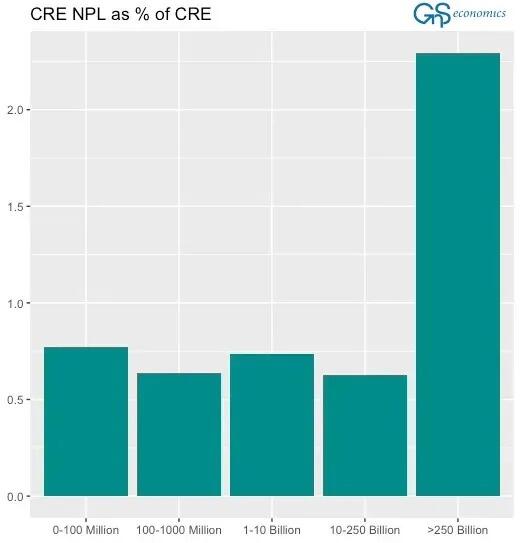

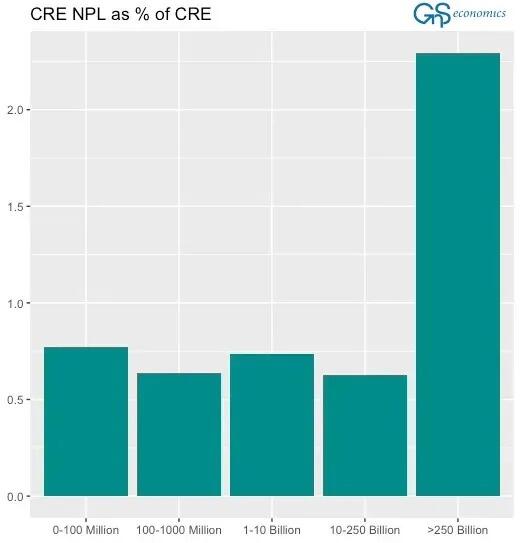

Ωστόσο, υπάρχει και η άλλη όψη του νομίσματος, όταν εξετάζουμε τα μη εξυπηρετούμενα δάνεια (NPLs) στα δάνεια CRE, δίνουν μια διαφορετική εικόνα.

Ως μη εξυπηρετούμενα δάνεια ορίζονται τα δάνεια που είτε είναι σε μη δεδουλευμένη κατάσταση είτε σε καθυστέρηση 90 ημερών.

Η εμφάνιση μη εξυπηρετούμενων δανείων αυξάνεται σε διάφορα τραπεζικά χαρτοφυλάκια και οι μεγάλες τράπεζες δεν αποκλείονται από αυτή την τάση.

Το παρακάτω σχήμα παρουσιάζει το μέσο ποσοστό CRE NPL σε δάνεια CRE, κατηγοριοποιημένο με βάση τα ίδια μεγέθη τραπεζών που αναλύθηκαν προηγουμένως.

Το πρόβλημα των μεγάλων τραπεζών

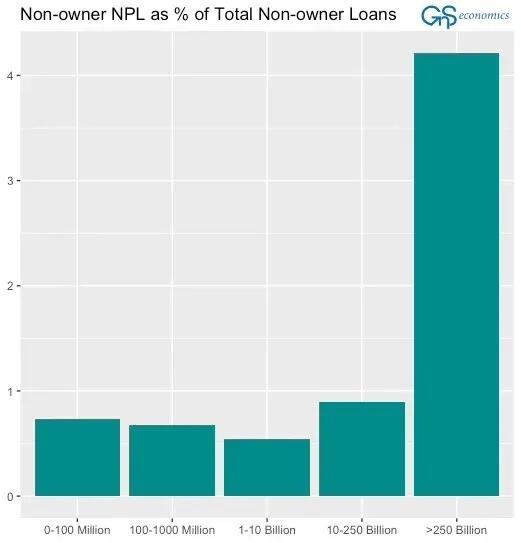

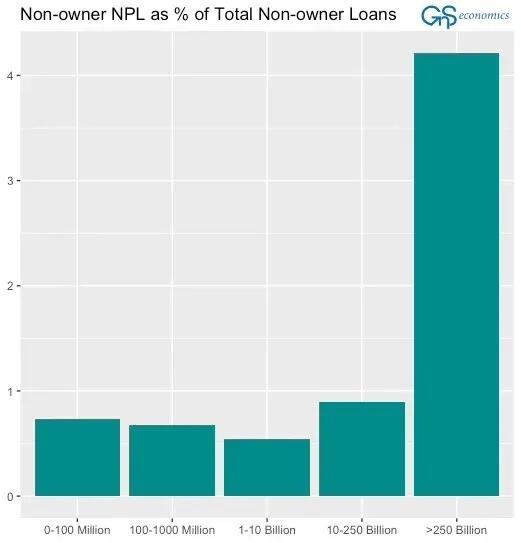

Οι μεγαλύτερες τράπεζες είναι σίγουρα αυτές που αντιμετωπίζουν ζητήματα NPLs αυτή τη στιγμή, κάτι που είναι ακόμη πιο ορατό όταν εξετάζουμε το μη γεωργικό μη οικιστικό στοιχείο του CRE.

Αυτό το στοιχείο είναι ζωτικής σημασίας, επειδή ένα δάνειο CRE ταξινομείται ως μη-αγροτικό μη οικιστικό, εάν ο δανειολήπτης πραγματοποιεί πληρωμές κυρίως από το εισόδημα από ενοίκια, επομένως αυτή η κατηγορία είναι πολύ ευαίσθητη σε οποιοδήποτε θέμα στον τομέα.

Τα μη εξυπηρετούμενα δάνεια στη συνιστώσα των μη ιδιοκτητών έχουν φτάσει σε ανησυχητικά υψηλά επίπεδα μεταξύ των μεγάλων τραπεζών, ενώ για τον υπόλοιπο κλάδο βρίσκεται σε κανονικά επίπεδα προς το παρόν.

Ως το μεγαλύτερο συστατικό των δανείων για εμπορικά ακίνητα, οι σημαντικές αυξήσεις των NPLs μεταξύ των μεγάλων τραπεζών αναμφίβολα θα επιδεινώσουν τις πιστωτικές συνθήκες στην ήδη προβληματική αγορά CRE.

Συμπεράσματα

Τα ζητήματα με τα δάνεια CRE κυκλοφορούν εδώ και αρκετό καιρό, αλλά η αφήγηση συχνά επικεντρώνεται στις κοινοτικές τράπεζες.

Ωστόσο, όπως παρατηρήθηκε παραπάνω, ο εντοπισμός των αδύναμων κρίκων στον τραπεζικό τομέα δεν είναι απλός.

Οι μικρές και μεσαίες τράπεζες έχουν αναμφισβήτητα υψηλότερη έκθεση σε εμπορικά ακίνητα (CRE) σε σύγκριση με τις μεγάλες τράπεζες, αλλά έχουν επίσης χαμηλότερα επίπεδα μη εξυπηρετούμενων δανείων.

Ωστόσο, η κατάσταση αναμένεται σύντομα να αποκαλύψει τις επιπτώσεις της.

Οι τράπεζες που αντιμετωπίζουν αυξανόμενα προβλήματα θα αυξήσουν τις προβλέψεις τους, επηρεάζοντας αρνητικά την κερδοφορία τους και, κυρίως, την πιστωτική αγορά.

Η πτώχευση των τραπεζών είναι σχεδόν βέβαιο ότι θα ακολουθήσει, όπως προειδοποίησε ο πρόεδρος της Fed, Jerome Powell, καταλήγει η GnS Economics.

www.bankingnews.gr

Τα αυξανόμενα ποσοστά κενών θέσεων, η σύντομη διάρκεια των δανείων και τα δάνεια που χορηγήθηκαν σε περιόδους χαμηλού επιτοκίου συνέβαλαν στην κλιμάκωση της τρέχουσας δυσπραγίας.

Σε αυτό το πλαίσιο, η GnS Economics προσπάθησε να διερευνήσει το πρόβλημα μέσα από το πρίσμα των τραπεζικών ισολογισμών για να προσδιορίσει ποιες υποφέρουν πραγματικά από αυτό το ζήτημα.

Τα πρώτα ευρήματα

Αρχικά, τα δάνεια CRE καταλαμβάνουν μεγάλο μέρος του συνόλου του χαρτοφυλακίου του τραπεζικού τομέα των ΗΠΑ (Σύνολο ενεργητικού), που ανέρχεται στο σημαντικό ποσοστό του 10%.

Τα δάνεια CRE θεωρούνται επίσης ως ο πιο διαδεδομένος τύπος δανείου μεταξύ των τραπεζών, κάτι που επιβεβαιώνεται από το γεγονός ότι η πλειοψηφία των τραπεζών (99%) έχει θετικά δάνεια CRE.

Βασικά, σχεδόν κάθε τράπεζα στις ΗΠΑ κρατά κάποιο είδος δανείου CRE στους ισολογισμούς της.

Επομένως, δεν αποτελεί έκπληξη το γεγονός ότι πρόκειται για έναν τομέα που χρήζει στενής παρατήρησης, ειδικά επειδή οι κίνδυνοι που ενέχει η έκθεση σε CRE κατανέμονται αρκετά άνισα μεταξύ μεγάλων και μικρών τραπεζών.

Το Σχήμα 1 απεικονίζει τη μέση συγκέντρωση CRE για τις τράπεζες με βάση το μέγεθός τους, ως ποσοστό των δανείων.

Οι κοινοτικές τράπεζες, οι οποίες αναφέρονται σε τράπεζες μικρού και μεσαίου μεγέθους, αναδεικνύονται ως κύρια πηγή ανησυχίας λόγω της σημαντικά υψηλότερης έκθεσής τους σε σύγκριση με τους μεγαλύτερους ανταγωνιστές τους.

Αυτό φαίνεται ξεκάθαρα στο σχήμα, όπου, κατά μέσο όρο, αυτές οι τράπεζες διαθέτουν το 45% των δανείων τους στο CRE, ενώ οι μεγαλύτερες τράπεζες διατηρούν μια πιο προσεκτική συγκέντρωση γύρω στο 12%.

Αυτή η διαφορά δεν είναι απροσδόκητη, καθώς οι κοινοτικές τράπεζες τείνουν να αναλαμβάνουν περισσότερους κινδύνους λόγω των χαμηλότερων κεφαλαιακών απαιτήσεών τους.

Αυτό φαινομενικά υπογραμμίζει τις αυξανόμενες ανησυχίες γύρω από τις κοινοτικές τράπεζες και τα χαρτοφυλάκια CRE τους.

Τα πραγματικά ζητήματα

Ωστόσο, η υψηλή συγκέντρωση CRE από μόνη της δεν συνεπάγεται εγγενώς προβλήματα, αναφέρει η GnS Economics.

Το πραγματικό ζήτημα προκύπτει από τον συνδυασμό υψηλών συγκεντρώσεων, ανεπαρκών αποθεματικών και ζητημάτων παραβατικότητας.

Ως εκ τούτου, είναι σημαντικό να αναλυθεί ο δείκτης κάλυψης, ο οποίος συγκρίνει το CRE με τα αποθεματικά για ζημίες (Πρόβλεψη για ζημίες δανείων) συν το ίδιο κεφάλαιο.

Αυτός ο δείκτης μετρά αποτελεσματικά τη «μόχλευση» στο χαρτοφυλάκιο CRE.

Όσο μεγαλύτερος είναι ο αριθμός, τόσο μεγαλύτερος είναι ο πιθανός μελλοντικός κίνδυνος.

Οι μεσαίες τράπεζες κυμαίνονται σε ποσοστό κάλυψης 300%, ενώ οι μεγαλύτερες τράπεζες διατηρούν ένα μέτριο 50%.

Αυτή η διαφορά φαίνεται να ενισχύει το επιχείρημα ότι οι κοινοτικές τράπεζες είναι το πρωταρχικό ζήτημα.

Ωστόσο, υπάρχει και η άλλη όψη του νομίσματος, όταν εξετάζουμε τα μη εξυπηρετούμενα δάνεια (NPLs) στα δάνεια CRE, δίνουν μια διαφορετική εικόνα.

Ως μη εξυπηρετούμενα δάνεια ορίζονται τα δάνεια που είτε είναι σε μη δεδουλευμένη κατάσταση είτε σε καθυστέρηση 90 ημερών.

Η εμφάνιση μη εξυπηρετούμενων δανείων αυξάνεται σε διάφορα τραπεζικά χαρτοφυλάκια και οι μεγάλες τράπεζες δεν αποκλείονται από αυτή την τάση.

Το παρακάτω σχήμα παρουσιάζει το μέσο ποσοστό CRE NPL σε δάνεια CRE, κατηγοριοποιημένο με βάση τα ίδια μεγέθη τραπεζών που αναλύθηκαν προηγουμένως.

Το πρόβλημα των μεγάλων τραπεζών

Οι μεγαλύτερες τράπεζες είναι σίγουρα αυτές που αντιμετωπίζουν ζητήματα NPLs αυτή τη στιγμή, κάτι που είναι ακόμη πιο ορατό όταν εξετάζουμε το μη γεωργικό μη οικιστικό στοιχείο του CRE.

Αυτό το στοιχείο είναι ζωτικής σημασίας, επειδή ένα δάνειο CRE ταξινομείται ως μη-αγροτικό μη οικιστικό, εάν ο δανειολήπτης πραγματοποιεί πληρωμές κυρίως από το εισόδημα από ενοίκια, επομένως αυτή η κατηγορία είναι πολύ ευαίσθητη σε οποιοδήποτε θέμα στον τομέα.

Τα μη εξυπηρετούμενα δάνεια στη συνιστώσα των μη ιδιοκτητών έχουν φτάσει σε ανησυχητικά υψηλά επίπεδα μεταξύ των μεγάλων τραπεζών, ενώ για τον υπόλοιπο κλάδο βρίσκεται σε κανονικά επίπεδα προς το παρόν.

Ως το μεγαλύτερο συστατικό των δανείων για εμπορικά ακίνητα, οι σημαντικές αυξήσεις των NPLs μεταξύ των μεγάλων τραπεζών αναμφίβολα θα επιδεινώσουν τις πιστωτικές συνθήκες στην ήδη προβληματική αγορά CRE.

Συμπεράσματα

Τα ζητήματα με τα δάνεια CRE κυκλοφορούν εδώ και αρκετό καιρό, αλλά η αφήγηση συχνά επικεντρώνεται στις κοινοτικές τράπεζες.

Ωστόσο, όπως παρατηρήθηκε παραπάνω, ο εντοπισμός των αδύναμων κρίκων στον τραπεζικό τομέα δεν είναι απλός.

Οι μικρές και μεσαίες τράπεζες έχουν αναμφισβήτητα υψηλότερη έκθεση σε εμπορικά ακίνητα (CRE) σε σύγκριση με τις μεγάλες τράπεζες, αλλά έχουν επίσης χαμηλότερα επίπεδα μη εξυπηρετούμενων δανείων.

Ωστόσο, η κατάσταση αναμένεται σύντομα να αποκαλύψει τις επιπτώσεις της.

Οι τράπεζες που αντιμετωπίζουν αυξανόμενα προβλήματα θα αυξήσουν τις προβλέψεις τους, επηρεάζοντας αρνητικά την κερδοφορία τους και, κυρίως, την πιστωτική αγορά.

Η πτώχευση των τραπεζών είναι σχεδόν βέβαιο ότι θα ακολουθήσει, όπως προειδοποίησε ο πρόεδρος της Fed, Jerome Powell, καταλήγει η GnS Economics.

www.bankingnews.gr

Σχόλια αναγνωστών